Vamos refletir sobre alguns pontos levantados pelo Marcos Lisboa no vídeo com relação a forçar a queda da taxa básica de juros.

Lisboa foi secretário de Política Econômica do Ministério da Fazenda do governo Lula (2003-2005), foi vice-presidente do Itaú Unibanco (2006-2009) e é presidente do Insper.

O Brasil realmente tem uma média história da Selic elevada. Aqui no Clube eu já fiz um artigo sobre isso como você pode ver aqui. A média é de 11,5% nos últimos 20 anos.

Selic elevada e inflação elevada são as consequências de um problema e não as causas de um problema como os políticos e os jornalistas estão dizendo.

Vamos fazer uma comparação. Imagine uma pessoa que sente febre (inflação) e que toma remédio para baixar a febre (alta da Taxa Selic). A febre é provocada por uma doença, ou seja, ela é uma consequência de algo que precisa ser descoberto e tratado na sua origem.

Controlar a inflação através do aumento dos juros é apenas uma medida paliativa de curto prazo, assim como tomar remédio para baixar a febre. Medida paliativa não cura a doença que provoca a inflação. No caso da economia, essa doença é o Estado gastando mais do que ele arrecada através dos impostos que toma da população regularmente.

Dessa forma, é esperado que os políticos não queiram assumir que eles são os maiores responsáveis pela inflação, desvalorização da moeda, alta carga tributária, juros elevados e o empobrecimento generalizado de uma sociedade.

Por falta de educação financeira as pessoas votam nos políticos que metem melhor sobre as origens dos problemas econômicos e que possuem uma visão de curto prazo.

Quando os políticos dizem que a origem do problema econômico é a Selic elevada, esses políticos estão tirando proveito da falta de educação financeira da população.

Políticos, assim como as pessoas que votam nesses políticos possuem uma visão limitada de curto prazo. Já publiquei um artigo falando sobre a população ser dividida em dois grupos sendo que um deles está sempre com problemas financeiros e o outro prospera por buscar a verdade de assumir os sacrifícios. Leia o artigo sobre o teste do doce e a visão de curto e longo prazo.

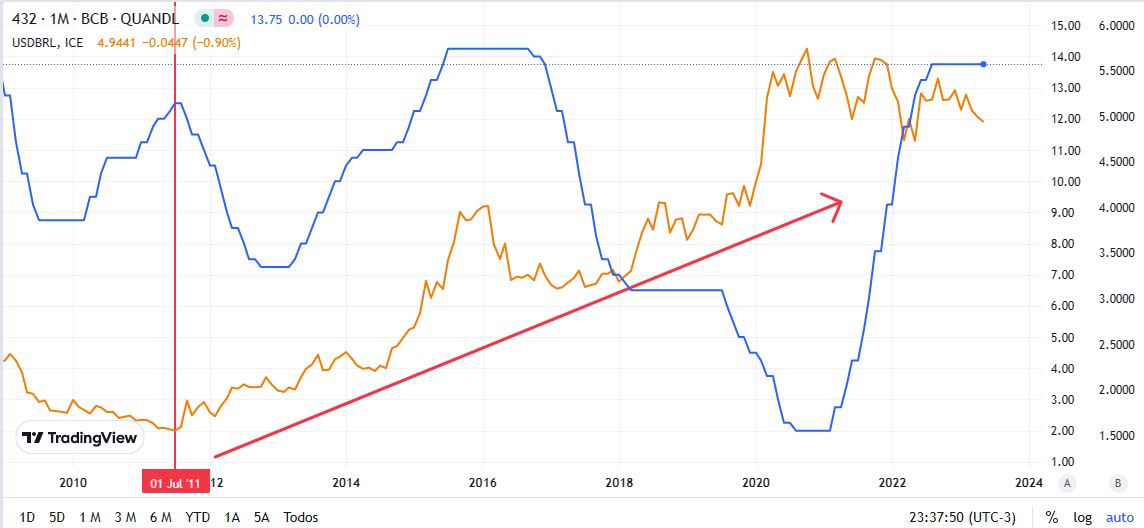

O Brasil já viveu esse experimento de forçar a queda da Taxa Selic (linha azul no gráfico abaixo) com a inflação (linha laranja) acima da meta da inflação em um governo que gastava mais do que arrecadava, praticava crimes de corrupção e maquiava as contas públicas através do que ficou conhecido como “contabilidade criativa“.

Aqui no Clube você pode criar gráficos com a meta da Taxa Selic visitando aqui.

Na metade de 2011 o Banco Central surpreendeu o mercado iniciando um ciclo de queda da Taxa Selic sem qualquer preocupação com o fato de que a inflação estava acima da meta. Aqui no Clube dos Poupadores temos as metas de inflação, veja aqui. O ministro da Fazenda era Guido Mantega, que depois foi investigado. Também era o início de um governo que cometeu tantos erros na condução da economia que mergulhou o país em uma crise.

Mesmo com o governo tentando interferir nos preços da energia (que quebrou o setor elétrico) e interferindo em outros preços criando uma série de distorções e prejuízos, a inflação continuou subindo. A inflação manteve sua trajetória de alta até 2016, quando ocorreu o Impeachment no meio de uma grave crise econômica e uma série de escândalos de corrupção.

Veja no gráfico abaixo. Foi justamente em 2011, com Selic em queda forçada e inflação iniciando sua trajetória de alta até 2016, que o preço do dólar em reais iniciou sua trajetória de alta. A linha laranja é o preço do dólar em reais. A linha azul é a meta da Taxa Selic.

Nunca se viu tantos brasileiros abandonando o país como naquele tempo. O gráfico abaixo mostra os números (em mil) de declarações de saída definitiva do Brasil que as pessoas apresentam na Receita Federal quando se mudam de forma definitiva. Mesmo com a dificuldade que existia para enviar dinheiro para fora, muitos brasileiros enviaram recursos para o exterior. Foi então que a bolsa de valores, bancos e corretoras começaram a lançar mais BDRs, ETFs e investimentos baseados em ativos dolarizados. Hoje se tornou fácil abrir conta no exterior para investir.

Forçar a baixa da taxa de juros, permitir uma inflação elevada (acima da meta) e não se preocupar com a desvalorização da nossa moeda, não resultou no crescimento da economia quando o governo brasileiro fez esse experimento no passado.

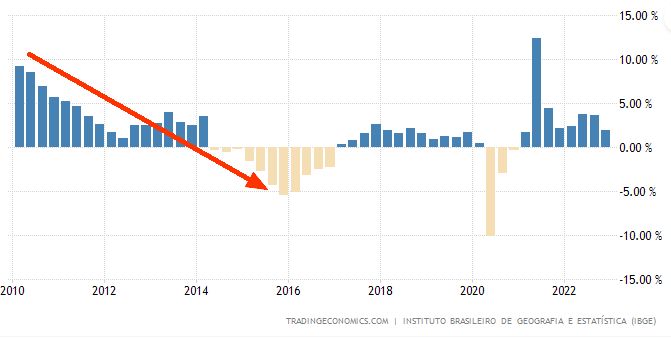

O gráfico abaixo mostra o PIB anual e sua forte trajetória de queda até a recessão . Mesmo com empresas recebendo subsídios, juros com taxa real negativa (juros menores que a inflação), os resultados foram ruins em todos os setores.

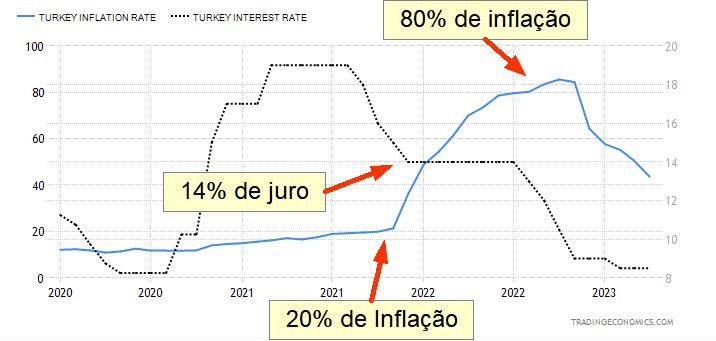

Marcos Lisboa citou a Turquia durante o vídeo. O governo turco resolveu forçar a queda dos juros (decisões populistas) em 2021. Em determinado momento a inflação era de 20% e taxa básica de juros era de 14% (juros reais negativos).

A moeda turca perdeu valor rapidamente. As pessoas e as empresas começaram a comprar dólares e a enviar recursos para o exterior. Se você leu o artigo sobre renda fixa e dólar, vai entender o que aconteceu.

Atualmente a taxa básica de juros na Turquia é de 8,5% e a inflação de 50,51%. A moeda da Turquia não para de desvalorizar. Não faz qualquer sentido manter a moeda local com esse nível de inflação para essa taxa de juro baixa que não remunera o ato de poupar. Falei sobre isso no artigo sobre renda fixa e dólar.

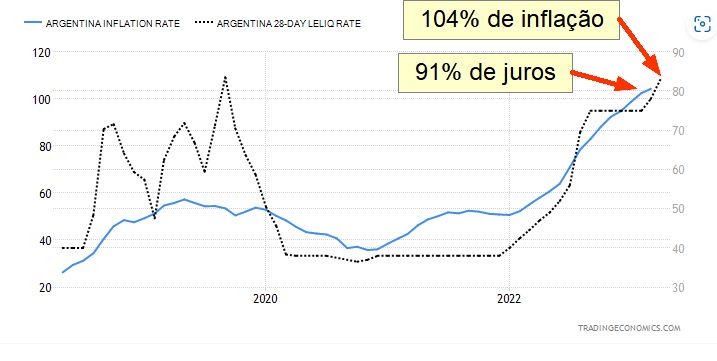

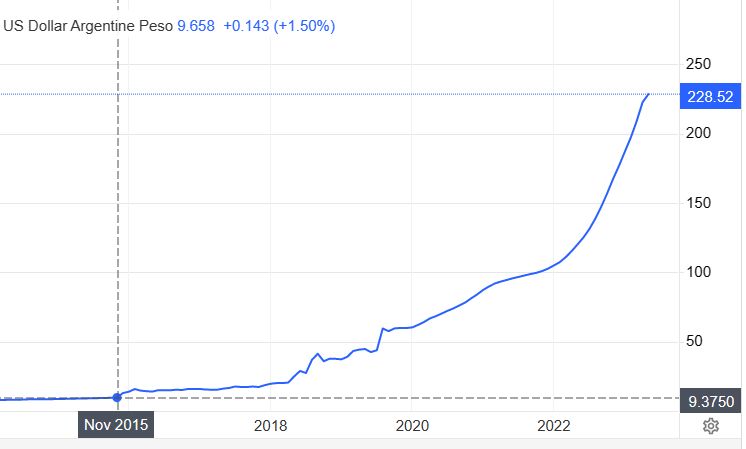

A Argentina fez a mesma coisa. Os resultados foram igualmente desastrosos.

Com nenhuma preocupação do governo argentino com relação a inflação e com juros sempre menores que a inflação, a consequência foi a destruição da moeda da argentina.

Um dólar já custou por volta de 9 pesos na Argentina em 2015 e hoje custa 228 pesos no câmbio oficial. O câmbio paralelo chega a ser mais que o dobro.

É muito importante prestar atenção no risco de o Brasil reduzir juros até patamares em que teremos juros reais negativos ou muito baixos, ou seja, juros menores que a inflação ou que não compensem o risco de se manter dinheiro investido no Brasil. Temos um gráfico aqui no Clube que mostram os juros reais, veja aqui.

Juro negativo é muito perigoso quando temos um governo comprometido com aumento de gastos, aumento do estado, sem preocupação com a inflação e desvalorização da moeda.

No vídeo, Lisboa fala sobre os juros longos ou a curva de juros.

Quem dita os juros longos são os investidores que compram e vendem títulos e investimentos prefixados e indexados ao IPCA para inúmeras datas de vencimento.

Quando as pessoas acreditam que os juros e a inflação no futuro serão maiores, elas só aceitam comprar títulos prefixados se eles estiverem baratos, ou seja, oferecendo juros maiores até o vencimento.

Quando as pessoas acreditam que os juros e a inflação no futuro serão menores, existe uma corrida dos investidores para a compra de prefixados e com isso os preços desses títulos tendem a subir, reduzindo sua remuneração até o vencimento.

Para saber mais sobre isso veja essas páginas onde temos a curva de juros:

Quando escrevia esse artigo a inflação implícita estava próxima de 6% para os próximos 4 anos e acima de 6% para prazos maiores. Isso é muito acima do teto da meta de inflação.

Se você teve alguma dificuldade para entender o conteúdo do vídeo e do artigo, isso significa que você precisa investir nos seus conhecimentos sobre investimentos. Não fique dependendo de influenciadores e funcionários de bancos e corretoras para entender o que está acontecendo. Todos os envolvidos lucram quando você não entende o que está fazendo. Invista na sua educação financeira. Aproveite para ampliar seus conhecimentos através dos livros que já escrevi.

Eu recomendo também essa entrevista com Mansueto Almeida, Samuel Pessôa e Marcos Lisboa sobre os juros.

Receba um aviso por e-mail quando novos artigos como esse forem publicados. Inscreva-se gratuitamente:

Ótimo artigo, Leandro. Se a Rede Globo mostrasse esses caras na televisão ao invés de dar o microfone pro Lula falar besteira o tempo inteiro, o país cresceria muito mais, mas infelizmente tem gente ganhando com a ignorância da população.

Oi Leandro. Todos eles ganham mantendo a população alienada com relação ao funcionamento do dinheiro. Esses canais de TV sempre foram uma ferramenta de emburrecimento das pessoas através das novelas e dos jornais. Como estão perdendo espaço, estão entrando em completo desespero.

Muito bom Leandro! Escreva mais sobre quando possível. Parabéns pelo site!

Obrigado, Saimon.

Texto excelente. Amplo, conciso e esclarecedor! Parabéns!

Obrigado Danuza

Muito bom o texto! Rápido, esclarecedor e de fácil entendimento.

Obrigado Felipe