Veja a classificação de risco soberano do Brasil (títulos públicos brasileiros) através das agências: Standard & Poor´s (S&P), Fitch Ratings (Fitch), Moody´s Investor Service e outras.

Leia o conteúdo abaixo para entender o seu funcionamento.

| Última Alteração | Agência | Moeda Estrangeira | Moeda Local | Ação |

|---|---|---|---|---|

| 20-DEZ-22 | Fitch | BB- | BB- | Manutenção da nota e manutenção da perspectiva estável |

| 14-JUL-22 | Fitch | BB- | BB- | Manutenção da nota e revisão da perspectiva para estável |

| 14-JUN-22 | Standard & Poor’s | BB- | BB- | Manutenção da nota e manutenção da perspectiva estável |

| 12-ABR-22 | Moody’s | Ba2 | Ba2 | Manutenção da nota e manutenção da perspectiva estável |

A classificação de risco de países está sempre levando em consideração o investidor internacional, pois os países não podem arrecadar impostos ou imprimir dinheiro em moeda internacional para pagar suas dívidas em moeda estrangeira. Existem diversas instituições especializadas em análise de crédito, chamadas agências classificadoras de risco, que classificam o risco (rating) que o investidor corre ao emprestar dinheiro para um país ou para uma empresa. Para ver o histórico visite aqui.

Já para a dívida interna, que são os títulos que você compra no Tesouro Direto, o risco de emprestar dinheiro para o governo é sempre o menor que existe na economia interna, pois essas dívidas são em moeda local.

Enquanto um banco não pode imprimir dinheiro e nem cobrar impostos para pagar dívidas, o governo pode fazer isso. Por isso sempre é mais seguro emprestar dinheiro para o governo local do que para um banco local através da compra de títulos privados como CDB, LCI e LCA. É exatamente por esse motivo que você só deve aceitar juros maiores que os títulos públicos quando for investir em CDB, LCI e LCA. O mesmo vale para investimentos junto a financeiras e investimentos em debêntures.

Dessa forma, as agências avaliam a capacidade e a disposição de um país em honrar, pontual e integralmente, os pagamentos de sua dívida. Isso faz o rating ser um instrumento importante para os investidores, uma vez que fornece uma opinião independente a respeito do risco de crédito da dívida do país analisado.

Quanto maior o risco, mais juros os investidores exigem para considerar a possibilidade de investir seu dinheiro em um país. O Brasil possui contrato para classificação de seu risco de crédito com as seguintes agências: Standard & Poor´s (S&P), Fitch Ratings (Fitch) e Moody´s Investor Service.

Adicionalmente, outras agências internacionais monitoram regularmente o risco de crédito do país, como a canadense Dominion Bond Rating Service(DBRS), as japonesas Japan Credit Rating Agency (JCR) e Rating and Investment Information (R&I), a coreana NICE Investors Service a a chinesa Dagong Global Credit Rating.

As agências de classificação de risco usualmente atribuem notas para as dividas de curto e longo prazo, em moeda local e estrangeira. A nota para a emissão de longo prazo em moeda estrangeira é a mais comumente usada como referência para definir a classificação de risco do país, pois pagar dívidas em moeda estrangeira é justamente onde o risco é mais evidente.

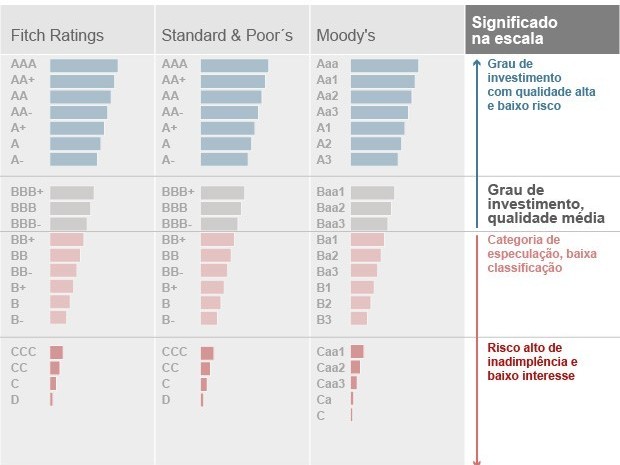

As escalas usadas pelas agências podem ser representadas por letras, números e sinais matemáticos (+ ou -) e normalmente vão de ‘D’ (nota mais baixa) a ‘AAA’ (nota mais alta). Tais notas são classificadas, pelos participantes do mercado, em dois grupos: Grau Especulativo (D até BB+) e Grau de Investimento (BBB- até AAA).

Para aprender mais sobre investimentos, conheça a nossa série de livros e planilhas visitando aqui.

Independência Financeira

Aqui começa a sua jornada. No final, o trabalho será por paixão e não por obrigação. Crie o seu plano de construção de patrimônio colecionando investimentos que geram a renda que pagará pelo seu estilo de vida. Tenha de volta o seu tempo livre para aproveitar como quiser. Conquiste uma vida mais leve e menos corrida. Todas as ferramentas para você planejar e iniciar a sua jornada até a sua independência financeira. Comece por esse livro.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: