Continua o ciclo de alta da Selic que é a taxa básica de juros do país. Vou comentar neste artigo como a recente alta dos juros pode impactar sua vida financeira.

O Banco Central, em mais uma reunião do Copom finalizada no dia 05/05/2021, elevou a meta da Selic em 0,75 pontos, para 3,50% ao ano.

Não ocorreu qualquer surpresa já que no comunicado da reunião passada (17/03/2020) o Banco Central informou claramente que poderia elevar os juros em 0,75 pontos na próxima reunião, como podemos ver no penúltimo parágrafo desta nota aqui onde ele diz: “o Comitê antevê a continuação do processo de normalização parcial do estímulo monetário com outro ajuste da mesma magnitude.”

O gráfico acima mostra que a maioria dos investidores “apostava” em um aumento de 0,75 pontos. Essas apostas são feitas através do “Contrato de Opção de Copom” que é negociado na bolsa de valores brasileira (veja aqui). Quando o resultado da reunião do Copom é previsível e não existem surpresas isso significa que os preços dos ativos (investimentos) e os juros prefixados já estavam precificados, ou seja, o mercado já transferiu para o preço a sequência de altas.

Na nova nota (veja aqui) o Copom deixou claro, novamente, que pode voltar a subir os juros em 0,75 pontos na próxima reunião que ocorrerá nos dias 15 e 16 de junho de 2021. Neste caso a Selic passaria de 3,50% para 4,25% ao ano em julho de 2021. O texto diz:

Para a próxima reunião, o Comitê antevê a continuação do processo de normalização parcial do estímulo monetário com outro ajuste da mesma magnitude. O Copom ressalta que essa visão continuará dependendo da evolução da atividade econômica, do balanço de riscos e das projeções e expectativas de inflação.

Inflação:

A nota nos diz que o Banco Central acredita que a alta da inflação será temporária. As commodities continuam em alta no mundo inteiro. Todos os países estão preocupados com a inflação.

O gráfico abaixo pode ser visto aqui. A linha vermelha mostra a inflação acumulada nos últimos 12 meses esperada para cada mês no futuro até 2023. Essa expectativa do mercado já está no preço de todos os ativos, ou seja, todos esperam uma inflação acumulada de 7,66% entre junho de 2020 e junho de 2021. Isso poderia ser o pico da inflação, se a realidade ocorrer como a expectativa. No início de 2022 essa inflação acumulada esperada seria de 5,17% e no início de 2023 seria de 3,63%. Todas as semanas essas expectativas são atualizadas. Novos acontecimentos políticos, econômicos e sanitários podem alterar as expectativas.

Na nota publicada pelo Banco Central, com taxa de câmbio partindo de R$ 5,40/US$ e Selic de 5,50% ao ano no final de 2021 e 6,25% no final de 2022, a inflação poderia atingir 5,1% no final de 2021 e 3,4% no final de 2022.

Podemos entender que no cenário do dólar acima de R$ 5,40 a inflação poderá ser maior e por consequência os juros seriam maiores no futuro para controlar essa inflação. As linhas pontilhadas no gráfico acima são os limites mínimos e máximos da inflação e a linha preta representa o centro da meta da inflação que o Banco Central tenta atingir modificando a taxa Selic.

Juro Reais Negativo

Mesmo com a alta da taxa Selic o juro real continua negativo. O juro real é aquilo que sobra quando descontamos a inflação. Aqui no Clube dos Poupadores temos um ranking de juros das principais economias do mundo, veja aqui.

Podemos observar que a taxa de juro nominal no Brasil agora é de 3,5%. Quando descontamos a inflação de 6,1% temos um juro real de -2,45% ao ano. Isso significa que os investimentos de baixo risco (renda fixa) com essa rentabilidade de 3,5% não seriam suficientes para manter o poder de compra do dinheiro. O juro real negativo motiva o investidor a buscar a diversificação dos seus investimentos em ativos de renda variável como ações, fundos imobiliários, ETFs no Brasil e no exterior.

Em países em desenvolvimento, como o Brasil, o juros reais negativos enfraquece a moeda do país já que desmotiva a entrada de dólares de investidores estrangeiros para os investimentos de menor risco.

CDI (Taxa DI)

O CDI utilizado como a base da remuneração de investimentos de renda fixa pós-fixada costuma ser ligeiramente menor que a meta da taxa Selic. Quando a meta era de 2,75% o CDI era de 2,65%. Como agora temos 3,5% de Selic é provável que o CDI fique em 3,4% ao ano.

Quando convertemos 3,4% ao ano para juros equivalentes temos a taxa de 0,279% ao mês. Essa seria a rentabilidade de um investimento de renda fixa que paga 100% do CDI. Veja um conversor de taxa de juros equivalentes caso queira converter outras taxas no futuro.

Poupança

Fiz a tabela abaixo para mostrar a rentabilidade da poupança considerando a meta da Selic de 3,5% e outras taxas até 6,5% ao ano. Quando a Selic está abaixo de 8,5% a poupança rende 70% da Selic. Então temos 2,45% como o equivalente a 70% de 3,50%. Convertendo 2,45% ao ano para uma taxa mensal temos 0,2019% ao mês de rendimento para a poupança. Tudo indica que por muito tempo a poupança continuará insuficiente para repor as perdas no poder de compra do dinheiro (inflação).

| Meta Selic | 70% da Selic | Poupança Mês |

| 6,50% | 4,55% | 0,3715% |

| 6,25% | 4,38% | 0,3575% |

| 6,00% | 4,20% | 0,3434% |

| 5,75% | 4,03% | 0,3294% |

| 5,50% | 3,85% | 0,3153% |

| 5,25% | 3,68% | 0,3012% |

| 5,00% | 3,50% | 0,2871% |

| 4,75% | 3,33% | 0,2730% |

| 4,50% | 3,15% | 0,2588% |

| 4,25% | 2,98% | 0,2446% |

| 4,00% | 2,80% | 0,2304% |

| 3,75% | 2,63% | 0,2162% |

| 3,50% | 2,45% | 0,2019% |

Ações e Renda Variável

Existe o consenso de que bancos e seguradoras se beneficiam com a alta dos juros, mas é importante entender como isso funciona.

De forma simplificada, bancos lucram mais quando os juros de curto prazo (pós-fixados) estão baixos e os juros de longo prazo (prefixados) estão elevados. Eles pegam dinheiro emprestado das pessoas pagando juros pequenos (exemplo: CDB, LCI e LCA) e emprestam esse mesmo dinheiro para outras pessoas cobrando juros elevados com garantias (exemplo: veículos ou imóveis financiados com juros fixos elevados ou juros + IPCA tendo o bem como garantia de pagamento).

As seguradoras também lucram mais quando os juros estão em alta. Uma parte do dinheiro que as pessoas pagam quando fazem um seguro é aplicado pelas seguradoras em investimentos de renda fixa. Enquanto nada acontecer, o dinheiro renderá juros para a seguradora. Na prática, fazer um seguro significa vender para a seguradora o risco de uma emergência acontecer. A seguradora faz uma enorme reserva de emergência para os clientes e lucra com os juros que essas reservas rendem todos os meses. Como estamos falando de quantias enormes, qualquer aumento nos juros representa mais dinheiro no bolso das seguradoras.

Essa é a teoria simplificada, mas na prática a realidade é complexa. Não devemos esquecer que ainda vivemos todas as incertezas e os efeitos de uma crise econômica produzida por uma pandemia que o mundo ainda tenta controlar. As instituições financeiras dependem da recuperação econômica das empresas e das famílias.

Por outro lado existem empresas com ações na bolsa que são impactadas negativamente quando os juros estão em alta por estarem muito endividadas. Muitas vezes as dívidas das empresas aumentam com a alta da Selic. Juros em tendência de alta também pode reduzir o consumismo das pessoas. Empresas de setores como varejo, elétricas e locação de veículos podem sentir (negativamente) uma sequência consistente de alta dos juros. Aqui também devemos considerar que uma recuperação forte da atividade econômica poderia compensar o impacto negativo nessa alta dos juros no endividamento dessas empresas.

Expectativa

Uma questão importante que você deve entender é a da frustração de expectativas. O Banco Central parece se esforçar para não frustrar expectativas. Primeiro ele sinalizou com antecedência o início da alta dos juros. Na reunião de março ele avisou que poderia aumentar a taxa em 0,75 pontos e agora voltou a avisar que pode aumentar novamente em 0,75 pontos na próxima reunião. Essa previsibilidade permite que os investidores e as empresas ajustem suas decisões permitindo que essas mudanças sejam precificadas, ou seja, as ações, fundos imobiliários e juros futuros já carregam no seu preço as informações que já temos sobre as possíveis mudanças nos juros. Já quando o mercado é pego de surpresa, ocorrendo uma frustração das expectativas, temos grandes movimentações nos preços de todos os ativos.

Juros e índice Bovespa

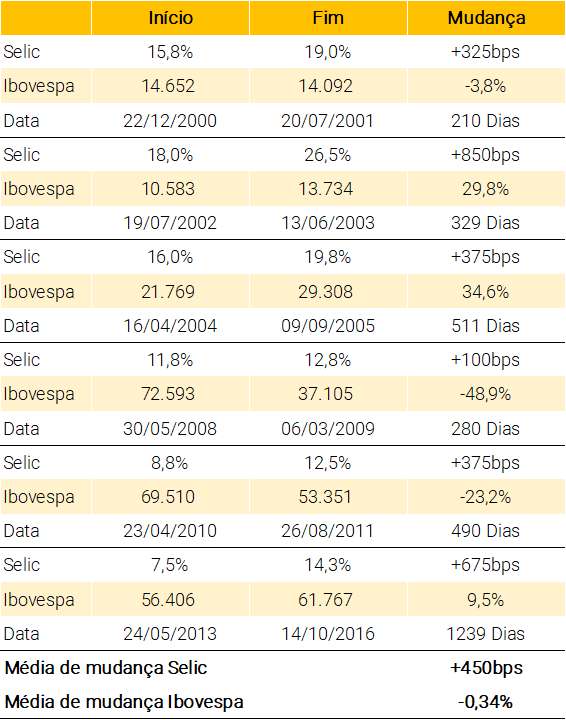

Uma grande corretora divulgou uma tabela onde compara os ciclos de alta dos juros e o comportamento do índice Bovespa. Veja:

Podemos ver na tabela acima que no último ciclo de alta dos juros, que começou em 2013 e terminou em 20216, a Selic subiu de 7,5% ao ano para 14,25% ao ano (eles erraram a tabela colocando 14,3%). Nesse período de alta da Selic o índice Bovespa subiu 9,5%. Temos exemplos na tabela da bolsa caindo e subindo durante os ciclos de alta da Selic. No material a corretora afirma: “não há uma relação clara e direta entre o Ibovespa e a taxa de juros”.

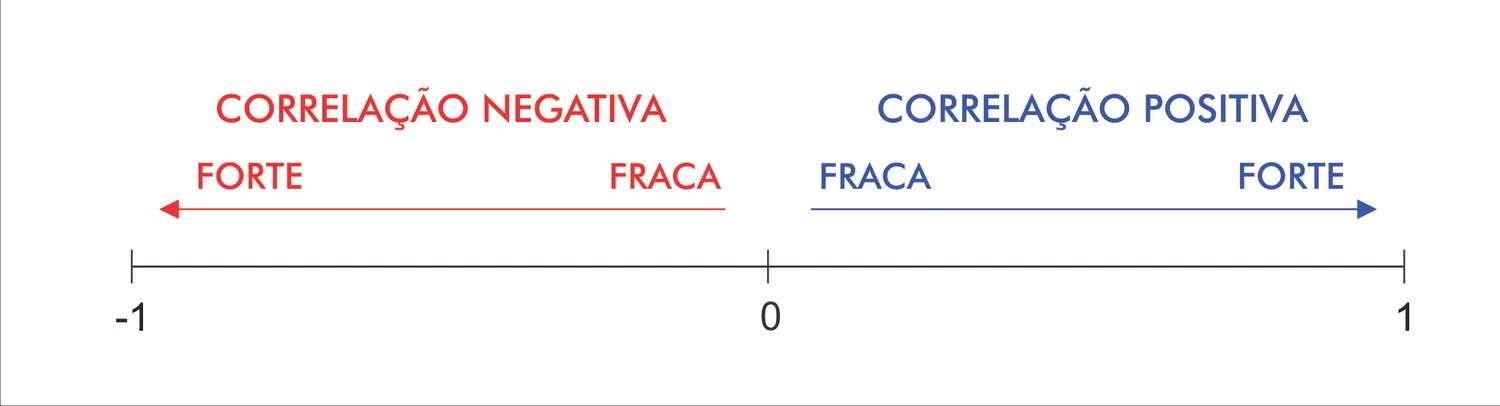

Eu acredito que existe uma correlação negativa entre Selic e Índice Bovespa. Para tirar a dúvida criei o gráfico abaixo que mostra a meta da Selic (linha vermelha), índice Bovespa (linha preta) e um cálculo do coeficiente de correção dos dois que aparece no gráfico de área vermelho na parte inferior do gráfico. Vou comentar logo abaixo.

Nos meus livros sobre investimentos em ETF e no livro sobre análise técnica eu falo mais detalhadamente sobre o funcionamento dessa ferramenta que nos apresenta o coeficiente de correlação entre dois ativos no decorrer do tempo.

De forma bem simplificada você pode observar que na maior parte do tempo a correlação é negativa, ou seja, essa área vermelha na parte inferior do gráfico está na maior parte do tempo abaixo de zero.

Muitas vezes essa correlação está muito próxima do -1. Quando a ferramenta calcula a correção e o valor é próximo de -1 temos uma correção negativa forte. Isso significa fizer que quando um ativo está em alta o outro está em baixa e quando um está em baixa o outro está em alta. Podemos dizer que existe um espelhamento, pois um tende a se movimentar no sentido contrário do outro.

Então podemos dizer olhando esse gráfico semanal com esse teste de correção das últimas 50 semanas que na maior parte do tempo existe uma correção negativa entre Índice Bovespa e taxa Selic, embora a corretora tenha afirmado que não existe relação. Na maior parte do tempo, quando um está em tendência de alta o outro está em tendência de baixa. Mas é claro que devemos entender que existiram exceções. Já vimos que os juros reais estão negativos e a economia pode entrar em um ciclo de recuperação econômica, elevando os lucros das empresas, permitindo alta da bolsa mesmo dentro de um ciclo de alta dos juros.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: