Se você tem um imóvel financiado e esse financiamento foi feito nos últimos anos, provavelmente você aceitou pagar prestações com juros muito elevados.

Esses juros farão você carregar uma dívida enorme por décadas caso você deixe de fazer aquilo que todas as pessoas com boa educação financeira estão fazendo nesse momento.

As pessoas com melhores condições financeiras, não por acaso, costumam ser as mesmas com maior nível de conhecimento financeiro.

Em ciclos de queda dos juros e durante as crises econômicas, essas pessoas com maior conhecimento renegociam suas dívidas (caso tenham dívidas) trocando dívidas caras por dívidas baratas.

Elas também podem fazer novas dívidas, com juros menores, para investir em algum bom imóvel gerador de renda. São oportunidades que normalmente só aparecem durante uma grave crise econômica.

Infelizmente as pessoas comuns, com pouca educação financeira, fazem justamente o contrário. Elas fazem dívidas quando os juros estão muito elevados e não sabem que podem renegociar essas dívidas quando os juros estão baixos e a economia passa por uma crise. As pessoas com pouco conhecimento são justamente as que buscam imóveis para comprar justamente quando todos estão fazendo a mesma coisa.

Não espere que o gerente do banco ligue para você para avisar que é possível renegociar os elevados juros da sua dívida durante a crise.

Não espere que ele te procure para informar que é possível fazer a portabilidade da sua dívida, pagando juros menores, no banco concorrente.

Tenha a certeza de que ele não vai lembrar você de que o banco onde ele trabalha oferece propostas melhores (juros menores), se você ameaçar transferir a sua dívida imobiliária para o banco concorrente, principalmente se você for uma pessoa que paga suas prestações em dia. Os bancos não querem perder bons clientes, que para eles são os “pagadores de juros”.

Todos sabem que os clientes dos bancos que fazem investimentos recebem melhor tratamento que os clientes que fazem dívidas. Isso ocorre pelo fato do cliente que faz investimentos não ser um cliente fiel. Ele muda de banco com mais facilidade se o banco não oferecer bons investimentos com boas taxas de juros.

Já o cliente que faz dívidas se sente aprisionado. Na nossa cultura, fazer uma dívida é quase como pedir um favor para a instituição financeira. O cliente não sabe que pode fazer a portabilidade da sua dívida para outro banco. Para o banco, a sua dívida é uma máquina de ganhar dinheiro. É uma fonte de renda. É o cliente que paga taxas, juros e prestações de dívidas que sustenta os lucros dos bancos e de todos que investem nos bancos.

Recentemente o Banco Central produziu um estudo sobre a portabilidade do crédito imobiliário (fonte). O estudo analisou a redução dos juros que as pessoas estão conseguindo quando transferem seus financiamentos para bancos que cobram juros menores.

Infelizmente, por falta de educação financeira, ainda é uma parcela pequena da população que busca negociar juros ou transferir suas dívidas para bancos que cobram juros menores.

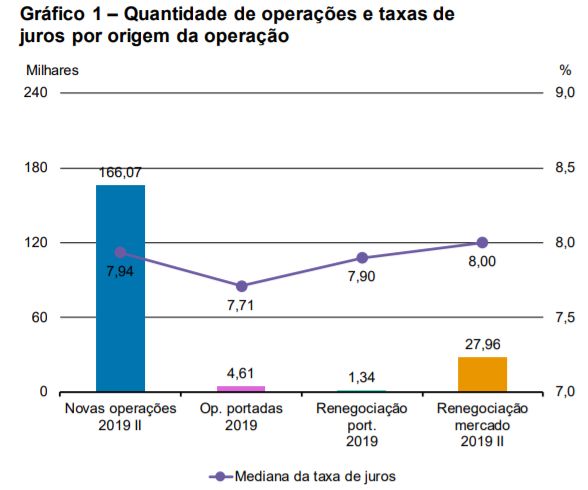

Mesmo assim, o estudo mostrou que ocorreu um crescimento de 200% somente em 2019 na portabilidade de dívidas envolvendo imóveis. Eu acredito que para os próximos anos o crescimento será ainda maior, principalmente se os juros continuarem baixos. Nenhum banco está disposto a perder um bom pagador de juros e taxas.

Duas ações que você pode realizar para economizar um bom dinheiro com relação ao seu financiamento imobiliário:

- Faça uma pesquisa em outros bancos, colecione propostas de portabilidade da sua dívida;

- Informe ao banco onde você tem o seu financiamento imobiliário que já pesquisou a concorrência e que está planejando fazer a portabilidade da sua dívida. Pergunte para o banco se ele gostaria de fazer uma proposta melhor para não perder você para a concorrência. Informe também que você pretende fechar a sua conta e transferir tudo para o outro banco, ou seja, o banco vai perder o seu financiamento e todos os outros serviços que você possui no banco;

- Se a proposta do banco não for boa, faça a portabilidade e aproveite as condições melhores.

A pesquisa do Banco Central mostrou que muitos clientes conseguem condições melhores com os bancos onde já possuem o financiamento. Basta que tenham a iniciativa de buscar uma renegociação da dívida com juros menores. Foram mais de 30 mil contratos renegociados contra 6 mil portabilidades.

A pesquisa mostrou que, na média, as novas taxas de juros que os clientes dos bancos conseguiram (em 2019), após a portabilidade, foi de 7,71% ao ano. Isso significa uma redução de 2,99 pontos percentuais (p.p.) em relação à mediana das taxas originais dos contratos que esses clientes tinham.

O Banco Central oferece uma lista atualizada mensalmente com as taxas de mercado praticadas nos financiamentos imobiliários, mas deixe para acessar depois, continue a leitura.

Taxas prefixadas:

Taxas pós-fixadas referenciada em TR

Taxas pós-fixadas referenciada em IPCA

O gráfico mostra a quantidade de operações aos milhares e os juros que os clientes conseguiram quando realizaram novas operações de crédito imobiliário, juros conseguidos com as operações de portabilidade e juros de renegociações.

A pesquisa mostrou que a maior parte dos contratos portados (79,1%) foi de créditos originados entre o segundo semestre de 2015 e o primeiro de 2017. Você deve se lembrar que as taxas de juros estavam muito elevadas nesse período e muitos brasileiros compraram imóveis financiados com juros fixos muito elevados.

Por falta de educação financeira, grande parte da população ignora que uma pequena redução na taxa de juro de um financiamento imobiliário acaba produzindo uma enorme economia no valor total pago pelo imóvel no final de muitos anos de prestações. Não adianta esperar que o banco (que lucra com a sua falta de educação financeira) mostre para você o quanto é vantajoso tentar renegociar sua dívida.

O próprio Banco Central apresenta um exemplo que ilustra essa situação. Veja: se um contrato de R$300 mil de crédito imobiliário com uma taxa de juros de 10% a.a. e duração de 30 anos fosse portado ou renegociado, alterando a taxa de juros para 9% a.a. (diminuição de 1 p.p. na taxa), teria um desconto superior a R$40 mil no total a ser desembolsado (valor presente de um desconto aproximado de R$200,00, ou 7,9%, na prestação mensal). Não obstante a queda significativa das taxas, resultante do processo de redução da taxa Selic, e do grande crescimento nas operações de portabilidade em 2019, uma estimativa simples sugere que os benefícios da portabilidade ainda atingem uma pequena fração do seu potencial. Considerando apenas as operações contratadas antes de 2019, adimplentes e com taxas de juros acima de 10%, existem no sistema financeiro 570 mil operações (R$102,8 bilhões) que poderiam se favorecer direta ou indiretamente da portabilidade. Os 36 mil contratos que se beneficiaram com redução de taxa de juros em 2019 representam apenas 6,4% desse potencial. Se as taxas de mercado se mantiverem em patamares historicamente baixos, há ainda elevado potencial para ganhos com a portabilidade do crédito imobiliário.

Se você pretende comprar um imóvel neste ou nos próximos anos, recomendo que leia meus livros sobre imóveis. O Livro Negro dos Imóveis fala sobre questões obscuras que envolvem a compra de um imóvel na planta, novo ou usado. Já o livro Como Investir em Imóveis é mais direcionado para quem deseja comprar imóveis para investir e ganhar dinheiro.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: