Ricos pagam poucos impostos ou até não pagam impostos e isso os deixam ainda mais ricos. Essa ideia foi exaustivamente repetida durante as palestras do Robert Kiyosaki, autor do livro Pai Rico Pai Pobre, ocorrida em São Paulo.

Eu estive lá e pude ver que Kiyosaki não entrou em detalhes sobre como isso é possível. É claro que tratar o assunto superficialmente acabou irritando as pessoas (veja aqui). Acredito que mesmo se ele tentasse entrar nos detalhes, as pessoas continuariam sem entender.

Primeiro é importante lembrar que cada país tem suas leis e normas tributárias. O que o Kiyosaki faz nos EUA não necessariamente pode ser feito no Brasil exatamente da mesma forma.

Podemos entender a essência da ideia, mas vamos precisar da ajuda de um contador ou até de um advogado com bom conhecimento sobre impostos para implementar uma solução adaptada para cada realidade. No Brasil, ainda temos a questão de que cada estado e cada cidade brasileira tem suas próprias regras com relação aos impostos.

Em um determinado momento da palestra, Tom Wheelwright, contador do Kiyosaki deu parabéns aos brasileiros, pois ele nunca tinha visto regras tributárias tão complicadas. Somos campeões mundiais de complicação tributária.

Muitos exemplos apresentados pelo Kiyosaki não fazem parte da sua realidade. Nem todo mundo pode ter uma empresa grande, nem todos podem optar por lucro real, lucro presumido ou abrir uma holding. Mesmo assim, você como pessoa física tem algumas vantagens tributárias quando faz investimentos. Aquele profissional liberal que recolhe como pessoa física pode conseguir vantagens se abrir um pequeno negócio. É importante compreender essas vantagens.

A primeira coisa que fica bem clara na palestra do Kiyosaki é que os ricos não investem como pessoas físicas. Os ricos abrem empresas. Todo o seu patrimônio fica dentro de suas empresas e através delas é que os ricos fazem investimentos, realizam suas despesas e adquirem imóveis e ativos que geram renda. A pessoa física só fica com os lucros e dividendos que são isentos.

Quando Kiyosaki diz que tem vários imóveis que geram renda passiva através de aluguéis, não é assim que funciona literalmente.

O Kiyosaki e sua esposa são donos ou sócios de empresas e essas empresas possuem imóveis que são alugados e geram renda passiva. Existe uma enorme diferença tributária entre você ser uma pessoa física que recebe aluguéis dos imóveis que possui e você ser dono de uma empresa que tem como negócio o aluguel de imóveis.

Em um dos livros do Kiyosaki ele fala sobre como fez fortuna aplicando ideias simples que as crianças aprendem em jogos como o Monopoly (figura acima). A fórmula da riqueza nesse jogo é simplesmente comprar casas verdes (pequenas) e depois vender essas casas e comprar um grande hotel vermelho. No livro o Kiyosaki diz “Quando o mercado imobiliário estava ruim de fato, compramos tantas casas pequenas quantas pudemos, com o pouco dinheiro que tínhamos. Quando o mercado melhorou, nós vendemos as quadro casas verdes e compramos um grande hotel vermelho. Nós nunca tivemos que trabalhar porque o fluxo de caixa de nosso hotel vermelho, apartamentos e mini-armazéns pagavam por nosso estilo de vida”.

Só que nenhuma dessas operações são realizadas como pessoa física. Kiyosaki criou empresas no setor imobiliário. Ele sempre deixa claro que conta com os serviços de contadores e advogados tributaristas que ajudam a realizar cada negócio pagando a menor quantidade possível de impostos que a lei permite. Isso significa que quando existem brechas legais, essas brechas são aproveitadas e em determinados casos é possível paga zero imposto.

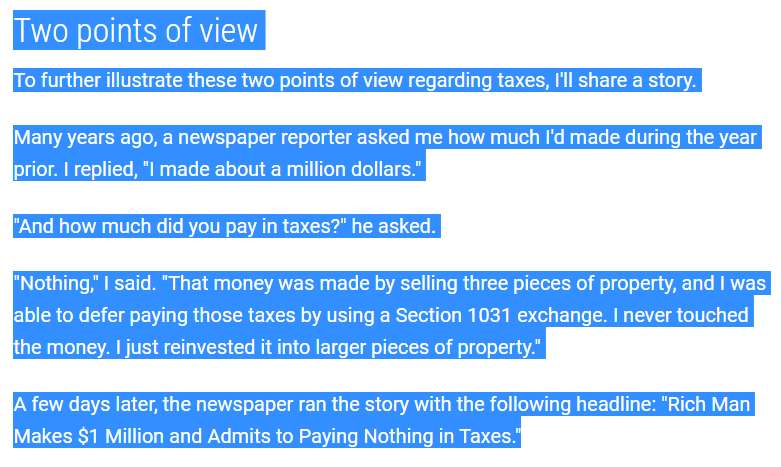

Tem um artigo no blog do Kiyosaki onde ele declara que muitas vezes fatura milhões e paga zero de impostos (fonte).

Tradução: “Para ilustrar esses dois pontos de vista sobre impostos, vou compartilhar uma história. Muitos anos atrás, um repórter do jornal me perguntou o quanto eu ganhei durante o ano anterior. Eu respondi: “Eu ganhei cerca de um milhão de dólares”. “E quanto você pagou em impostos?” ele perguntou. “Nada“, eu disse. “Esse dinheiro foi feito vendendo três partes de propriedade, e eu consegui adiar pagar esses impostos usando a Seção 1031 (regra tributária que existe nos EUA). Eu nunca toquei o dinheiro. Eu apenas reinvidei em propriedades maiores”. Poucos dias depois, o jornal publicou a história com a seguinte manchete: “Homem rico faz US $ 1 milhão e admite não pagar nada em impostos”.

O que o Kiyosaki fez? Ele aproveitou determinadas regras que existem na legislação tributária dos EUA para não pagar impostos imediatos sobre o ganho de capital dessas três partes de um imóvel que ele tinha. Ele reinvestiu todo o dinheiro em um imóvel que gerava ainda mais renda passiva. É claro que ele também não faz essas operações como pessoa física, mas sim como pessoa jurídica, ou seja, ele compra e vende imóveis através da empresa que ele tem para essa finalidade. Isso permite pagar menos impostos.

No Brasil, a distribuição de lucros e dividendos entre a empresa e seus sócios é isenta de imposto de renda. Só o fato de você ter um negócio já permite que você pague menos impostos que uma pessoa assalariada.

Esse artigo aqui que está no site da ONU classifica o Brasil como um paraíso tributário para as pessoas ricas.

“O resultado é que a alíquota efetiva média paga pelos super-ricos chega a apenas 7%, enquanto a média dos declarantes do imposto de renda chega a 12%”, disseram os autores do artigo, Sérgio Gobetti e Rodrigo Orair, que também são pesquisadores do Instituto de Pesquisa Econômica Aplicada (IPEA). A isenção de lucros e dividendos distribuídos pelas empresas a seus sócios e acionistas é o motivo dessa diferença. Dos 71 mil brasileiros ricos, cerca de 50 mil receberam dividendos e não pagaram qualquer imposto por eles.

O que você pode fazer com essa informação?

- Você pode ficar indignado, reclamando pelos cantos, declarando “oh vida, oh azar”, malditos ricos que criam empresas, produzem e vendem seus produtos e serviços, geram empregos e riquezas e no final só pagam 7% de impostos por entenderem como as leis tributárias funcionam, por estudarem esses assuntos ou por contratarem pessoas que estudaram. Você vai sentir muita pena de você mesmo, só que isso não vai gerar nenhum resultado positivo na sua vida financeira.

- Você pode começar a combater a pobreza que existe no Brasil. Comece esse combate acabando com sua própria pobreza. Além de educação financeira é importante ter educação tributária, do contrário o governo ficará com boa parte dos frutos do seu trabalho. É possível pagar menos impostos legalmente, assim como muitos ricos fazem, apenas entendendo como as leis funcionam ou contratando alguém que as entenda.

Um país rico é composto por pessoas ricas. Pobreza se combate estimulando as pessoas para que fiquem ricas e não fazendo com que os ricos fiquem mais pobres. Essa é a mudança de mentalidade que precisamos no Brasil.

Eu não sou especialista em impostos e por isso escrevo pouco sobre o tema. Mesmo assim, fiz aqui uma rápida seleção de coisas básicas que o pequeno investidor deveria saber para pagar menos impostos.

Isenção total de IR nas vendas de ações (até 20 mil/mês): Você deve saber que não precisa pagar impostos quando vende ações na bolsa de valores com lucros (ganho de capital), caso o valor das vendas sejam iguais ou inferiores a R$ 20 mil no mês. Exemplo para ilustrar: Você comprou R$ 10 mil em ações no passado remoto, foi reinvestindo os dividendos (isentos) comprando mais ações e hoje você tem R$ 100 mil em ações. Você pode pagar ZERO de impostos sobre esses R$ 90 mil que ganhou. Para isso basta vender menos de R$ 20 mil em ações sempre que precisar de dinheiro vivo. Na prática, os investidores de verdade nunca vendem suas ações e com isso eles nunca pagam impostos sobre esse ganho. Se investirem em ações que pagam dividendos, esses dividendo serão isentos de impostos e cairão direto na sua conta na corretora. Você pode optar por sacar e gastar esse dinheiro ou pode aproveitar para comprar ainda mais ações que pagam dividendos.

Isenção total de IR nos Fundos Imobiliários: Os rendimentos que os fundos imobiliários distribuem entre aqueles que possuem cotas do fundo são isentos de imposto de renda. Para isso basta que o fundo tenha mais de 50 cotistas e você tenha menos de 10% do patrimônio do fundo. Os fundos mais populares possuem mais de 50 cotistas e dificilmente você terá 10% de todo patrimônio por serem patrimônios milionários. Já se você vender as cotas do seu fundo será necessário pagar 20% de imposto de renda se ocorrer ganho de capital. Normalmente quem compra fundos imobiliários não faz isso pensando em vender suas cotas. As pessoas vão acabar adiando o pagamento desses ganhos para sempre, pois o foco é o rendimento mensal do fundo. Esse rendimento costuma ser usado para comprar ainda mais cotas do fundo.

Isenção total de IR na venda de imóveis: Se o contribuinte vender seu único imóvel por valor igual ou inferior a R$ 440 mil, desde que não tenha vendido outra unidade nos últimos cinco anos, ele contará com a isenção de imposto de renda. A isenção também pode ser aplicada caso o imóvel tenha sido vendido para que outro imóvel residencial fosse comprado no prazo de 180 dias.

Isenção parcial de IR na venda de imóveis: existem algumas formas de pagar menos impostos na venda de imóveis. Nem todo mundo sabe que pode somar a corretagem paga no valor de aquisição do imóvel e subtrair o valor da corretagem no valor de venda do imóvel. Desta forma, o imposto sobre o ganho será menor. Você pode acrescentar na declaração de ajuste anual as benfeitorias realizadas no imóvel como reformas e ampliações. Você precisa guardar as notas fiscais. Quando você for vender o imóvel no futuro é como se o valor de aquisição subisse, reduzindo o imposto de renda sobre o ganho de capital.

Previdência privada: Os fundos de previdência privada oferecidos pelos grandes bancos são horríveis. As taxas que eles cobram são tão elevadas que qualquer vantagem tributária que esses investimentos oferecem deixam de existir. Mesmo assim, para aqueles que possuem muito dinheiro e fazem uma boa pesquisa, é possível encontrar fundos com taxas menores fora dos grandes bancos. Na página de cursos do Clube dos Poupadores eu até recomendo um curso e um livro que fala sobre isso. Basicamente a previdência privada utilizam a tabela regressiva de imposto de renda. Isso significa que quanto mais você ficar em um investimento, menos imposto pagará. Exemplo: entre 0 – 2 anos: 35%; 2 – 4 anos: 30%, 4 – 6 anos: 25%; 6 – 8 anos: 20%; 8 – 10 anos: 15%; Acima de 10 anos: 10%. Veja que um resgate antecipado na previdência privada pode fazer você pagar 35% de imposto sobre o rendimento e esperando 10 anos o imposto cai para 10%. No caso dos planos de previdência PGBL você adia o pagamento de IR. As aplicações em fundos de previdência PGBL podem ser deduzidas da base de cálculo de IR, com um limite de 12% da renda bruta do ano.

Declaração simplificada ou completa: Muitas vezes basta prestar atenção nesse pequeno detalhe para economizar um bom dinheiro em impostos. Para as pessoas que tem a liberdade de optar entre declaração simples e completa, o próprio programa de ajuste anual da receita permite a comparação instantânea entre o IR pago em cada modalidade. Basta ir no menu do programa da Receita para verificar qual opção cobra menos imposto.

Investimentos isentos: existem investimentos que são isentos de imposto de renda sobre os rendimentos como a poupança, títulos privados como LCI, LCA, debentures incentivadas, CRI e CRA. Quando negociamos ouro como ativo financeiro (contratos futuros), o ganho de capital estará isento de Imposto de Renda sempre que o valor total de venda dos contratos não superar R$ 20 mil em um único mês. É igual como ocorre com a compra e venda de ações. Vale lembrar que ouro não concorre com as ações, ou seja, você pode operar os dois ativos (ações e ouro) até R$ 20 mil que permanecerá isento. Já aquele ouro físico, não é isento.

Dividendos de empresas: se você tem uma empresa ou é sócio de empresas por ter comprado suas ações na bolsa de valores, como já falei, os dividendos recebidos são isentos de imposto de renda. Vale lembrar que a empresa pagou imposto de renda antes de distribuir os dividendos. Quando o governo fala em tributar dividendos ele está querendo cobrar imposto duas vezes. No fundo o que as empresas fazem mesmo é repassar os impostos que ela paga para o preço dos seus produtos e serviços. No final, só quem realmente paga impostos são as pessoas. As empresas só arrecadam impostos em nome do governo.

Se você gasta tudo, paga mais impostos

As pessoas que gastam tudo que ganham pagam mais impostos do que as pessoas que poupam uma parte do que ganham e realizam investimentos. Alguém que recebe um bom salário e paga 27,5% de imposto, vai pagar outros 30% ou 40% sobre aquilo que irá gastar imediatamente através do consumo. Sabemos que os impostos sobre o consumo no Brasil são maiores que os impostos sobre a renda (fonte).

Aquele que poupa uma parte e investe, adia o pagamento dos impostos sobre o consumo e ainda consegue recuperar uma parte do imposto cobrado sobre a renda.

De onde você acha que o governo tira o dinheiro que te paga quando você investe em títulos públicos? O governo paga seus juros com os impostos que ele arrecada de você. Na prática é como devolver os impostos que você pagou quando ganhou o dinheiro que investiu.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: