Começou um novo ciclo de alta da taxa Selic. Esta taxa básica de juros define a rentabilidade dos investimentos pós-fixados e interfere na rentabilidade de todos os demais investimentos.

O último ciclo de alta da Selic começou no dia 18/04/2013, quando o juro passou de 7,25% ao ano para 7,50% e terminou no dia 30/07/2015 quando o juro subiu pela última vez passando de 13,75% para 14,25%.

Agora os juros passaram de 2% (menor taxa da história) para 2,75%. Novas altas podem ocorrer até a Selic atingir 4,50% em 2021 e 5,50% em 2022. Veja todo o histórico de decisões do COPOM.

Na nota divulgada no dia 17/03/2021 o Banco Central divulgou seu cenário:

No cenário básico, com trajetória para a taxa de juros extraída da pesquisa Focus e taxa de câmbio partindo de R$5,70/US$*, e evoluindo segundo a paridade do poder de compra (PPC), as projeções de inflação do Copom situam-se em torno de 5,0% para 2021 e 3,5% para 2022. Esse cenário supõe trajetória de juros que se eleva para 4,50% a.a. neste ano e para 5,50% a.a. em 2022. Nesse cenário, as projeções para a inflação de preços administrados são de 9,5% para 2021 e 4,4% para 2022 (fonte).

Você pode acessar projeções publicadas pelo Banco Central sobre a inflação semanalmente visitando aqui. Quando escrevi este artigo, o gráfico apresentado era este logo abaixo. A inflação dos últimos 12 meses em março era de 5,20% (a linha azul é a inflação já registrada). A projeção para a inflação acumulada nos últimos 12 meses para maio de 2021 era de 7,49% (a linha vermelha são projeções). A decisão de aumentar a taxa Selic para 2,75% tem o objetivo de frear essa alta e provavelmente os valores abaixo serão diferentes nas próximas semanas.

As linhas pontilhadas no gráfico acima representam os limites máximos e mínimos de tolerância que o Banco Central segue para a inflação dos últimos 12 meses. O Banco Central tende a subir a taxa Selic sempre que inflação ultrapassa o limite máximo ou quando ele entende que a inflação está em trajetória de alta.

Aqui no Clube dos Poupadores temos um gráfico da inflação dos últimos 12 meses (IPCA)

No gráfico que preparei logo acima podemos observar que entre 2007 e 2015 a inflação subia e os juros caiam. Entre 2012 e 2014 o Banco Central demorou para iniciar o ciclo de alta dos juros. A diferença entre a Selic e a inflação ficou entre as menores já registradas. O governo da época tentou segurar a inflação interferindo nos preços dos combustíveis e da energia elétrica.

A consequência foi uma disparada da inflação que atingiu 10,71% nos últimos 12 meses. O Banco Central foi obrigado a subir a Selic até 14,25% para frear a inflação. Naquele tempo os juros futuros eram ainda maiores. Era possível encontrar investimentos de renda fixa com juros prefixados nos bancos que ofereciam 18% ao ano. Títulos públicos como o Tesouro IPCA, que antes se chamava NTN-B pagavam 8% ao ano + inflação (reportagem).

Recentemente, com a Selic em 2% e inflação em alta era possível encontrar prefixados pagando 8% ao ano.

Títulos e investimentos prefixados

Recentemente a inflação atingiu patamares bem acima da taxa básica de juros. Investimentos pós-fixados passaram a pagar juros reais negativos, ou seja, o juro pago está menor que a inflação. Enquanto isso os juros prefixados estão elevados.

Como exemplo o gráfico abaixo mostra a taxa de 8,09% ao ano oferecida no título público Tesouro Prefixado 2026 no dia 12/03/2021. Observe que existia uma tendência de alta para a taxa que já se encontrava elevada se comparada com a Selic que remunera o Tesouro Selic. No pior momento da crise de 2020 esse título chegou a pagar 9% ao ano.

Uma taxa Selic baixa e juros futuros em alta nos diz que o mercado acredita na alta da inflação e na alta dos juros no futuro.

Para que os títulos prefixados encontrem compradores eles precisam ser ofertados por preços menores e consequentemente rendimentos maiores já que no vencimento todo Tesouro Prefixado valerá R$ 1.000,00.

Dessa forma, devemos considerar que se o ciclo de alta dos juros iniciado pelo Banco Central realmente for suficiente para controlar a inflação, as expectativas de juros elevados no futuro devem cair.

É importante entender que os preços dos títulos prefixados e dos que pagam juro fixo + IPCA aumentam quando os juros futuros estão caindo e diminuem quando os juros futuros estão subindo. Recomendo a leitura do meu livro sobre Títulos Públicos para aprofundar neste tema.

Os preços e as taxas dos títulos prefixados e de inflação dependem muito das expectativas do mercado com relação a qual será a inflação no futuro.

Se existe uma expectativa de que a inflação será maior no futuro, as taxas vão refletir essa inflação prevista + um prêmio pelo risco. Quanto maior o risco e/ou quanto maior a expectativa de inflação para o futuro, maior tende a ser a taxa dos títulos mais longos.

Já quando existem expectativas de que os juros e os riscos irão diminuir no futuro, as taxas mais longas tendem a cair. Veremos mais na frente que juros longos em queda beneficiam investimentos de renda variável.

Uma forma de observar os juros que o mercado espera para o futuro é através da curva de juros. Temos um gráfico atualizado diariamente aqui no Clube dos Poupadores com um artigo que explica o seu funcionamento, visite aqui.

Neste exemplo acima podemos observar que os títulos públicos prefixados com vencimento em 60 meses negociados pelas instituições financeiras ofereciam taxa de 8,22%. Já os títulos equivalentes ao Tesouro IPCA ofereciam juro de 3,05% + IPCA. A diferença entre o título prefixado e o indexado pelo IPCA é o que chamamos de inflação implícita ou o equivalente a uma inflação esperada pelo mercado com base nas expectativas do dia.

Se torna vantajoso investir em Tesouro Prefixado e Tesouro IPCA quando o mercado está muito pessimista com relação a alta da inflação, pois os títulos são negociados com taxas elevadas e por consequência preços descontados.

Devemos observar que um ciclo de alta de juros tem como função frear a alta da inflação e por consequência a necessidade de juros maiores no futuro.

Se a alta dos juros for suficiente para o mercado alterar suas expectativas de inflação alta no futuro para uma inflação menor, os juros futuros tendem a cair. Se a alta for insuficiente, na visão do mercado, para controlar a inflação o juro futuro tende a ficar elevado. A incerteza sobre o sucesso do Banco Central no seu trabalho de controlar a inflação é o maior risco que o investidor corre ao escolher investimentos prefixados.

Poupança

A regra de remuneração da poupança diz que ela renderá 70% da meta da taxa Selic ao ano, mensalizada, vigente na data de início do período de rendimento, enquanto a meta da taxa Selic ao ano for igual ou inferior a 8,5%. Veja como será a rentabilidade mensal da poupança para cada meta da Taxa Selic. Exemplo: quando a Selic for de 4% a poupança renderá 2,80% ao ano por isso representar 70% de 4%. Ao “mensalizar” essa taxa de 2,80% ao ano teremos 0,2304% ao mês.

| Selic | Poupança Anual | Poupança Mensal |

| 6,00% | 4,20% | 0,3434% |

| 5,75% | 4,03% | 0,3294% |

| 5,50% | 3,85% | 0,3153% |

| 5,25% | 3,68% | 0,3012% |

| 5,00% | 3,50% | 0,2871% |

| 4,75% | 3,33% | 0,2730% |

| 4,50% | 3,15% | 0,2588% |

| 4,25% | 2,98% | 0,2446% |

| 4,00% | 2,80% | 0,2304% |

| 3,75% | 2,63% | 0,2162% |

| 3,50% | 2,45% | 0,2019% |

| 3,25% | 2,28% | 0,1876% |

| 3,00% | 2,10% | 0,1733% |

| 2,75% | 1,93% | 0,1590% |

Veja mais sobre a rentabilidade da poupança visitando aqui.

Tesouro Selic

A taxa que remunera o título público Tesouro Selic é ligeiramente menor que a meta da Taxa Selic e costuma ser bem próxima ou igual ao CDI (Taxa DI). Geralmente a Taxa Selic é 0,10 pontos menores que a Meta da Taxa Selic. Você pode ver exemplos na coluna “Taxa Selic” da tabela de decisões do COPOM.

| Meta Selic | Taxa Selic Anual | Taxa Selic Mensal |

| 4,00% | 3,90% | 0,3193% |

| 3,75% | 3,65% | 0,2992% |

| 3,50% | 3,40% | 0,2790% |

| 3,25% | 3,10% | 0,2547% |

| 3,00% | 2,90% | 0,2385% |

| 2,75% | 2,65% | 0,2182% |

| 2,50% | 2,40% | 0,1978% |

| 2,25% | 2,15% | 0,1774% |

| 2,00% | 1,90% | 0,1570% |

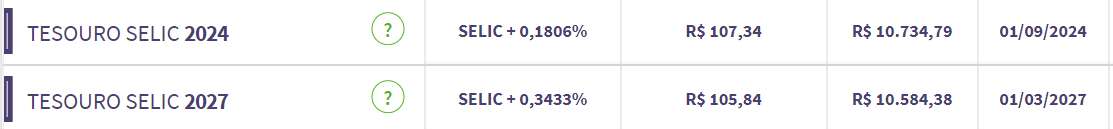

Também devemos considerar que os títulos públicos Tesouro Selic eventualmente podem pagar uma taxa adicional, além da taxa Selic. Quando esse artigo foi escrito era oferecido mais 0,1806% ao ano além da Selic no título que vence em 2024 e mais 0,3433% para o título que vence em 2027.

Fundos Imobiliários

Quando as expectativas sobre o futuro da inflação e dos juros são de inflação em alta e juros em alta, podemos ter uma redução da atratividade dos fundos imobiliários.

Exemplo prático: imagine um fundo imobiliário que custa R$ 100,00 e paga R$ 5 de dividendos por ano. Isso representa 5% de ganhos ao ano. Vamos imaginar que existem títulos de renda fixa pagando R$ 10 de juros ou 10% ao ano pelo mesmo investimento. O fundo imobiliário será visto como caro pelos investidores.

Quando este fundo imobiliário deveria custar para que esses mesmos R$ 5 de dividendos pudessem representar 10% de ganhos por ano, como o pago pelo título de renda fixa sem riscos? Basta calcular R$ 5 dividido por 10% (0,10) para encontrar o valor de R$ 50,00.

O fundo imobiliário voltaria a ser atrativo perante o título que paga 10% de juros se o seu preço fosse de R$ 50,00 e seu dividendo fosse de R$ 5. É claro que isso aqui é uma avaliação simplista e didática que não considera a possibilidade do fundo pagar mais dividendos no futuro e outras características de cada fundo.

Tudo que possa resultar em inflação menor no futuro e juros futuros menores tornará o investimento em fundos imobiliários mais atrativos.

Aqui no Clube dos Poupadores você pode acompanhar o índice IFIX que representa o desempenho de uma carteira com os principais fundos imobiliários, veja aqui. O investimento em fundo imobiliário exige estudo e acompanhamento.

Ações

A lógica para as ações é equivalente. Se o ciclo de alta da taxa Selic for suficiente para manter a inflação controlada, reduzindo as expectativas dos investidores sobre a inflação e juros elevados no futuro, melhor será para quem investe em ações.

Vou escrever um outro artigo mostrando um método muito utilizado pelos investidores para definir o preço justo de uma ação. Meu objetivo será mostrar para você como uma expectativa de juros maiores no futuro prejudica o preço das ações e como uma expectativa de juros menores favorece a valorização das ações. Mantenha seu e-mail inscrito aqui no Clube dos Poupadores para receber novos artigos.

É sempre importante lembrar que este tipo de artigo não é uma recomendação de investimento. Meu objetivo é compartilhar conhecimentos e motivar você a aprender mais para que possa investir sem depender das opiniões de outras pessoas.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: