Você precisa aprender a investir em ações porque tudo indica que existem mudanças em curso que serão duradoras ou até permanentes no ambiente de investimentos no Brasil. Isso vai impactar o resultado dos seus investimentos nas próximas décadas. Vou mostrar para você o que está acontecendo.

Quando comecei minha vida profissional, mais de duas décadas atrás, era muito fácil rentabilizar os meus investimentos com juros acima de 1% ao mês. Taxas elevadas são importantes para multiplicar o seu patrimônio várias vezes durante a sua vida produtiva com o objetivo de atingir a independência financeira.

Com 12% ao ano era possível dobrar o seu patrimônio a cada 6 anos. Com 18% ao ano era possível dobrar o seu patrimônio a cada 4 anos.

No passado, não era necessário correr riscos para obter juros elevados nos seus investimentos, pois a renda fixa nos oferecia essa possibilidade. Lembro que em algumas vezes esses juros mensais atingiram taxas entre 2% e 3% em um único mês.

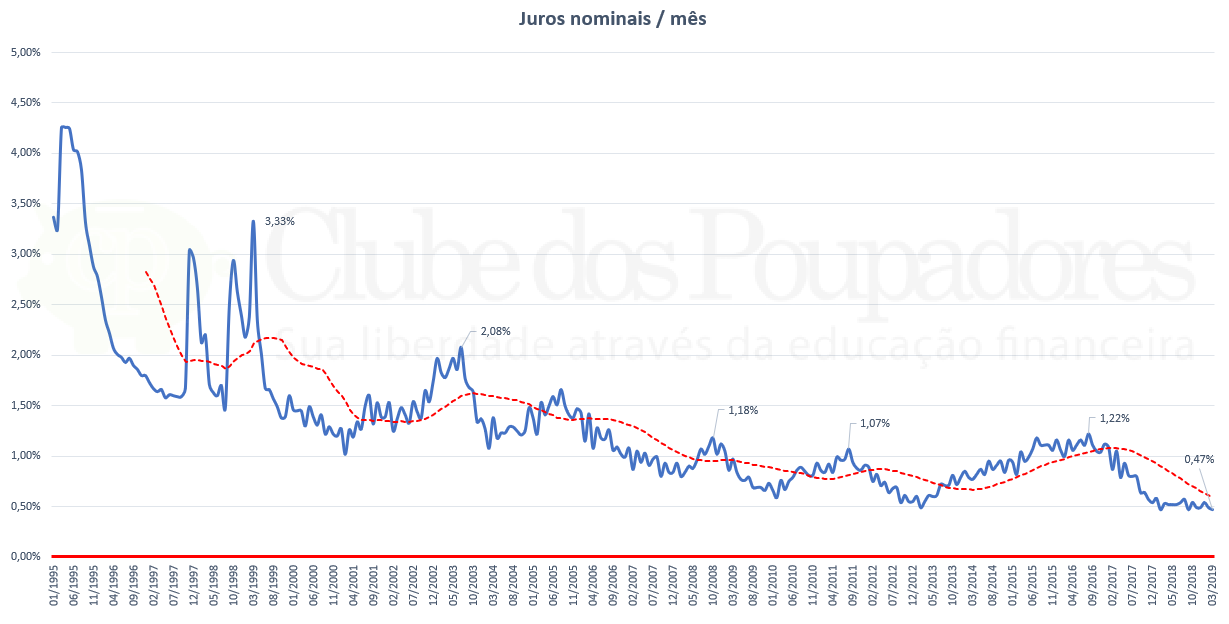

O problema é que esse cenário vem mudando como podemos observar no gráfico abaixo:

A linha azul representa a taxa básica de juros da nossa economia (Taxa Selic) mensal. Essa taxa define o CDI (Taxa DI) e a rentabilidade de todos os investimentos de renda fixa. A linha pontilhada vermelha é uma média da Taxa Selic mensal dos últimos 12 meses e nos mostra o movimento suavizado da taxa. Qualquer pessoa é capaz de observar esse gráfico e identificar que existe uma clara tendência de queda das taxas mensais dos investimentos de renda fixa.

Esse fenômeno não ocorreu somente no Brasil. Todas as grandes economias sofreram uma queda significativa nas taxas de juros nas últimas duas décadas, só que em muitas dessas economias o processo de queda já atingiu taxas próximas de zero. Em alguns países, como no Japão, a taxa básica de juros é negativa (-0,10% ao ano) e isso significa que as pessoas estão pagando para deixar dinheiro nos investimentos mais seguros de renda fixa.

Observe no gráfico acima que essa queda dos juros no Brasil foi temporariamente interrompida depois de 2013, quando o governo daquela época abandonou as políticas econômicas adotadas desde o início do Plano Real que estabilizavam a economia e promoviam a queda dos juros. O resultado disso você vivenciou entre 2013 e 2016: disparada da inflação, disparada dos juros, queda no PIB e um impeachment.

Com a mudança do governo, bastou a troca das políticas econômicas para que a inflação e os juros despencassem novamente para as menores taxas já registradas na história.

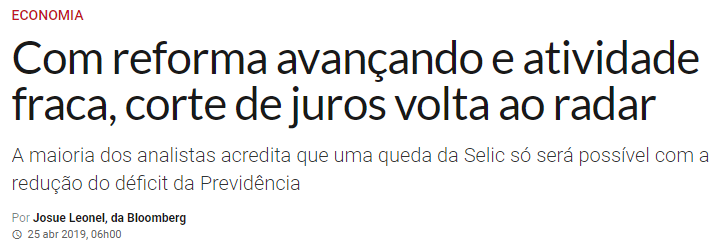

Neste momento, existe uma série de reformas em andamento, que se forem realmente implementadas, podem conduzir os juros para níveis ainda menores para estimular o crescimento da economia. Veja um exemplo de notícia que fala sobre isso (fonte).

Se o atual governo e os futuros governos estiverem comprometidos com o controle dos gastos públicos, responsabilidade fiscal (gastar só aquilo que se arrecada) e com a melhora no ambiente de negócios no país (atraindo investimentos), provavelmente teremos juros baixos por muitas décadas, assim como acontece em todos os principais países do mundo.

Você pode ver a taxa básica de juros das 20 maiores econômicas do mundo visitando aqui. Quanto mais a economia do nosso país seguir padrões como os da Argentina, Turquia, Rússia e México, maiores serão os juros e a inflação no futuro (pior será para a renda variável). Quanto mais a economia do nosso país seguir os padrões dos países desenvolvidos, menores serão os juros. Grande parte dos países desenvolvidos possuem investimentos de renda fixa pagando juros menores do que a inflação. Isso inevitavelmente estimula a sociedade a fazer investimentos produtivos como abrir um negócio próprio ou investir em um negócio já existente (através da compra de ações). Quando as pessoas não conseguem rentabilidade através dos juros, elas começam a buscar os lucros.

Nos EUA, mais da metade da população tem uma parte dos seus investimentos em renda variável como ações, fundo de ações, multimercado, ETFs etc. Sem isso fica muito difícil conseguir rentabilidades acima da inflação.

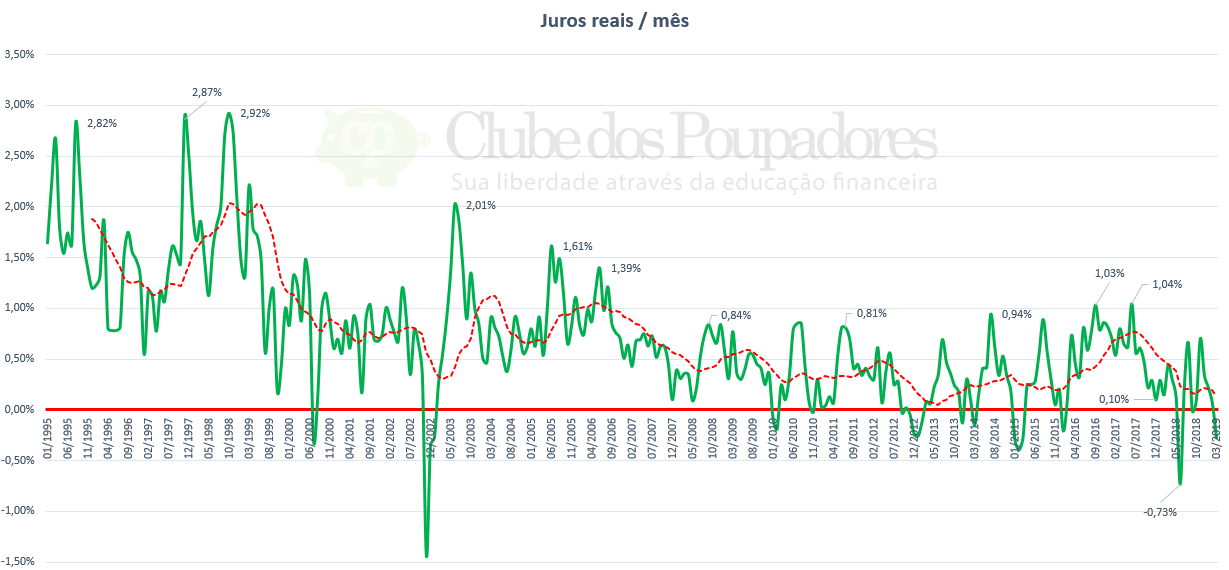

No Brasil, está cada vez mais frequente a renda fixa render menos do que a inflação do mês. Observe o gráfico:

O gráfico acima mostra os juros reais mensais, ou seja, a taxa de juros com a inflação do mês descontada (linha verde). A linha pontilhada vermelha é a média dos últimos 12 meses e através dessa média podemos ver uma tendência clara de queda com uma grande aproximação da “taxa real zero”.

Observe a quantidade de vezes que a linha verde cruzou a linha da taxa zero (linha horizontal vermelha). Isso significa que cada vez mais temos meses com rentabilidade real negativa, ou seja, cada vez mais a renda fixa registra taxas menores que a inflação do mês.

Quando isso acontecer o seu dinheiro perde poder de compra devido ao efeito da inflação. Quando os juros estão baixos e muito próximos da inflação, juros reais negativos se tornam cada vez mais comuns.

Se nos próximos 10, 20 ou 30 anos os juros da renda fixa começarem a render menos do que a inflação, de forma cada vez mais frequente, é certo que o seu projeto de poupar dinheiro para sua independência financeira ou aposentadoria ficará seriamente comprometido.

Quando o Clube dos Poupadores foi criado em 2013, os juros da renda fixa começaram a disparar como consequência de políticas econômicas que não priorizavam o controle da inflação e os gastos públicos. O país caminhava para um cenário onde os investimentos de renda fixa teriam taxas acima de 2 dígitos ao ano ou taxa mensal acima de 1%. Ainda me recordo dos investimentos que fiz em CDB que pagavam juros fixos acima de 18% ao ano ou 1,38% mensais com vencimentos longos. Quem acompanhou os meus artigos no Clube dos Poupadores naquele período e aprendeu a investir em CDB, LCI, LCA e também em títulos públicos, conseguiu taxas muito acima do que a poupança oferecia. Coleciono relatos de leitores do Clube que multiplicaram seus ganhos através da renda fixa. Veja o exemplo de uma notícia da época:

A notícia acima diz que os “investidores de renda fixa não podiam reclamar”. É verdade, foi um momento único, mas lamentavelmente grande parte dos investidores de renda fixa em 2015 estava com dinheiro rendendo muito pouco na poupança, por pura falta de conhecimento ou por um comodismo que custa muito caro. Eu chamo isso de custo invisível daquilo que não sabemos que não sabemos.

Ainda considero fundamental aprender a investir em títulos privados (CDB, LCI, LCA etc.) e em títulos públicos, pois grande parte do seu patrimônio deve ficar seguro em investimentos de renda fixa, mas devemos considerar a possibilidade de começar a aprender a investir na renda variável. Uma pequena parte dos seus investimentos em renda variável podem compensar um pouco da grande queda da rentabilidade dos investimentos de renda fixa.

O mínimo que devemos fazer é elevar a rentabilidade dos nossos investimentos para que eles continuem ganhando da inflação. Sem isso, o dinheiro que você acumular até o futuro não terá o mesmo poder de compra.

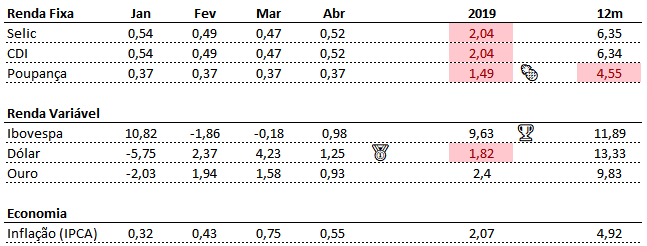

Se você tem seu e-mail inscrito aqui no Clube dos Poupadores, você está recebendo o e-mail “Resumo do mês” que estou enviando todo o dia primeiro de cada mês com um pequeno resumo de indicadores importantes e dos artigos que publiquei durante o mês. O último que enviei mostrou que os indicadores que definem a rentabilidade dos investimentos de renda fixa estão abaixo da inflação acumulada no ano. Os números vermelhos indicam taxas que perderam da inflação. Veja:

A situação é ainda pior se você considerar que investimentos de renda fixa como CDB e títulos públicos pagam pelo menos 15% de imposto de renda sobre os rendimentos e que os bancos grandes não pagam 100% do CDI quando oferecem CDB, LCI e LCA. Isso faz a rentabilidade perder ainda mais para a inflação.

Se o Banco Central reduzir os juros ainda mais até o final de 2019, teremos um dos piores anos da renda fixa nas últimas décadas, principalmente se a inflação continuar elevada até o final do ano.

Eu não recomendo que ninguém invista tudo que tem em renda variável, como os investimentos em ações, pois nem mesmo os investidores que vivem em países desenvolvidos, que pagam juros próximos de zero e abaixo da inflação, fazem isso. Uma boa parte do seu patrimônio deve ser mantida em investimentos de baixo risco e somente uma pequena parte deve ser aplicada em investimentos de maior risco, como ações. Só que você só deve investir em ações quando tiver o preparo para isso.

É como dirigir um veículo. Ir andando é mais demorado, mas é a forma mais segura de ir quando você não sabe dirigir um carro. Ir de carro é mais demorado, mas é a forma mais segura de ir quando você não sabe pilotar um avião. Ir de avião é mais rápido, mas o preparo necessário para que seja seguro é o mais elevado entre todos os veículos.

No mundo dos investimentos é a mesma coisa. A forma mais segura de poupar, mais demorada para se acumular patrimônio e que não exige conhecimentos sobre investimentos, é deixar o dinheiro escondido em algum lugar da sua casa. Para acelerar a multiplicação do seu patrimônio você precisa adquirir mais conhecimentos para se expor ao risco de forma segura como: investir em títulos do governo, investir em títulos dos bancos e no último estágio investir em ações onde os riscos são maiores caso você não saiba o que está fazendo.

Eu imagino que você jamais aceitaria pilotar um avião sem ter o preparo necessário, pois seria suicídio. Da mesma forma você jamais deveria investir em ações na Bolsa sem o devido preparo, pois também seria um suicídio financeiro.

Considere a possibilidade de começar a aprender sobre como investir em ações para que você possa potencializar seus ganhos investindo uma pequena parte do seu patrimônio em investimentos de maior risco. O conhecimento e a experiência reduzem os riscos gerados pela ignorância.

Se o Brasil caminhar para décadas de juros baixos na renda fixa, teremos que buscar o conhecimento que permita diversificar nossos investimentos na renda variável para vencer a Sra. Inflação.

A Sra. Inflação sempre reduz a rentabilidade real dos seus investimentos e retira poder de compra do seu dinheiro. Ela é o maior obstáculo para acumular o patrimônio necessário para atingir a sua independência financeira no longo prazo.

Recentemente eu lancei dois livros sobre como investir em ações na bolsa. Um ensina a investir em ações através da análise técnica (conheça o livro aqui) e o outro ensina a investir em ações através da análise fundamentalista (conheça o livro aqui). O foco do livro para os investimentos através da análise técnica é o de médio e longo prazo. Já o foco do livro para os investimentos através da análise fundamentalista é por tempo indeterminado, ou seja, sem previsão de venda das ações enquanto a empresa mostrar bons fundamentos financeiros e distribuir lucros. A parte mais trabalhosa eu já fiz por você, que foi organizar o conhecimento necessário da forma mais didática possível para quem está iniciando.

Provavelmente teremos cada vez mais artigos gratuitos no Clube dos Poupadores sobre renda variável, principalmente se a renda fixa continuar apresentando desempenho abaixo da inflação nos próximos anos.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: