Este artigo é para você que nunca investiu ou está iniciando seus estudos sobre investimentos em ações através da bolsa de valores. Até os mais leigos relacionam o investimento na bolsa com pessoas na frente de monitores observando gráficos e números. Isso pode passar a impressão de que investir na bolsa é algo muito complicado e inacessível.

Vou mostrar neste artigo que não é tão complicado como parece ser.

As pessoas começaram a olhar o comportamento dos preços das ações através dos gráficos, da maneira que conhecemos hoje, graças a um jornalista chamado Charles Dow que viveu entre 1851 e 1902 nos EUA. Ele é um dos fundadores do jornal The Wall Street Journal, que é um dos mais importantes jornais sobre economia do mundo até os dias de hoje e o maior jornal em circulação nos EUA.

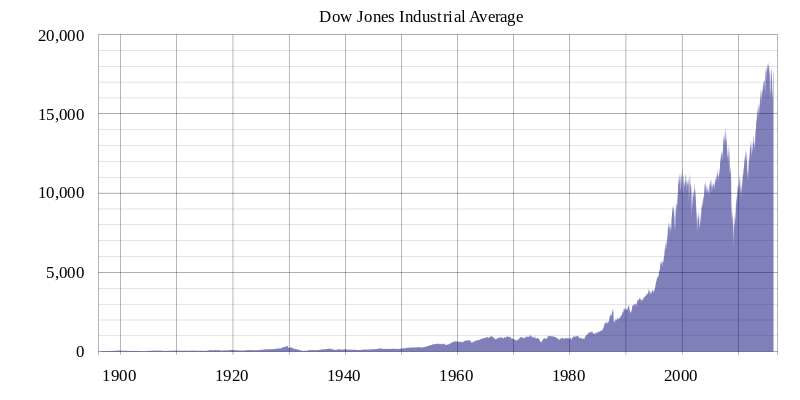

Em 1896 ele criou o índice Dow Jones (Dow Jones Industrial Average), que junto com os índice Standard & Poor’s 500 (S&P500) é um dos principais indicadores dos movimentos de preços das ações do mercado americano. Seria o equivalente ao nosso índice Bovespa (IBOV).

Gráfico do Índice Dow Jones desde a sua criação até os dias de hoje refletindo as variações de preço das 30 maiores e mais importantes empresas dos Estados Unidos.

Criar um índice como esse, naquele tempo, era bem simples. Dow calculava a média simples do preço das ações de 12 empresas do setor industrial que ele considerava importantes. Isso significa somar o último preço do dia de cada uma das 12 ações e depois dividir por 12. Hoje os cálculos para construir um índice como o nosso índice bovespa, são mais complexos (como pode ver aqui), mas o objetivo continua o mesmo. O objetivo do índice é ser o indicador do desempenho médio das cotações das ações mais negociadas e que mais representam o mercado.

Charles Dow não imaginava, no primeiro momento, que o seu índice pudesse ser utilizado para fazer prognósticos sobre o mercado de ações. Ele não fazia ideia que o seu índice inspiraria a criação de índices em todas as bolsas do mundo e que eles serviriam como guia para milhões de investidores. Somente com o passar do tempo Charles Dow começou a observar e estudar o histórico do seu índice.

Durante essas observações, Charles Dow escreveu diversos princípios em artigos publicados no seu jornal The Wall Street Journal. Após sua morte, William P. Hamilton, seu sucessor no jornal, resolveu organizar tudo que Charles Dow escreveu. Esse trabalho durou 27 anos e resultou naquilo que ficou conhecido como a Teoria de Dow.

Essa teoria é mãe da análise técnica moderna e seu entendimento é simples e importante para o investidor iniciante. Neste e no próximo artigo irei falar sobre esses princípios da Teoria de Dow. Você terá contato com os mandamentos básicos da análise de gráficos ou chartismo (chart = gráfico e ismo = doutrina, sistema ou teoria) de uma forma fácil de entender.

Era assim que os investidores acompanhavam os preços das ações na Bolsa de valores de Nova Iorque (NYSE) fundada em 1817.

A tecnologia adotada para acompanhar os preços das ações no Brasil também era o quadro negro e o giz. A bolsa só se tornou popular depois de 1999 quando o investimento pela internet se tornou possível.

Princípio 1 – O índice desconta tudo

Segundo Dow, o índice desconta tudo. O preço atual de uma ação é uma consequência das decisões que foram tomadas por inúmeros investidores até o momento e essas decisões foram baseadas em tudo que é conhecido e tudo que é possível prever.

Um índice de ações como o Ibovespa reflete o comportamento diário de centenas de milhares de investidores que compram e vendem as 66 ações mais negociadas da bolsa brasileira.

Entre esses investidores temos do mais leigo até aquele investidor que teve acesso a informações privilegiadas ou que possui uma enorme capacidade técnica de processar dados em tempo real. Nos dias de hoje, temos até robôs que são programados para tomar decisões como se fosse um humano operando na bolsa, só que em velocidades surpreendentes.

Todos os problemas que ocorreram envolvendo a empresa nos últimos anos e todos os problemas possíveis de prever já estão no preço.

Isso significa que os preços sofrem variações constantes por estarem sempre buscando um ponto de equilíbrio após o surgimento de uma nova informação ou de um novo fato capaz de influenciar os investidores a aumentarem suas compras ou vendas de ações de uma determinada empresa.

Até fatos que ainda não aconteceram, mas que sua probabilidade de acontecer possa ser calculada, influenciam no preço das ações e nos índices que medem as oscilações desses preços.

Questões subjetivas como o pessimismo, otimismo, medo ou a ganância entre os investidores também aparece nos índices.

Somente aquilo que é imponderável (que não se pode pesar; que não pode ser avaliado; inimaginável) não está refletido no preço das ações neste exato momento. Diante de catástrofes e eventos naturais ou provocados pelo próprio homem (exemplo: atentados nas torres gêmeas nos EUA em 2001) os preços das ações sofrem correções bruscas, imediatamente após a ocorrência dos fatos. Muitas vezes isso ocorre de forma exagerada ou amenizada no primeiro momento. Esses exageros podem criar oportunidades para especulações já que os ajustes ou as correções acontecem de uma forma mais gradativa diante das consequências e da repercussão dos fatos.

Vale lembrar que quando Charles Dow escreveu sobre esse princípio fazia pouco tempo que o telefone tinha sido inventado e ainda não era popular. Os computadores, as calculadoras eletrônicas e a internet não existiam. O telegrafo era o meio de comunicação mais rápido da época. As notícias demoravam muito tempo para circular. Se naquele tempo ele acreditava que os preços das ações refletiam tudo que era conhecido, imagine nos dias de hoje.

Atualmente a bolsa anda na frente da economia real. Ela cai antes de uma crise e sobe antes da economia se recuperar. Os investidores aumentam suas compras ou vendas de ações com base em acontecimentos que ainda não foram confirmados. Isso torna a expectativa de que um evento irá acontecer mais importante que o próprio evento. Essa maneira de agir da grande massa de investidores faz os preços das ações subirem ou caírem durante os boatos e sofrerem grandes correções quando os boatos se tornam fatos.

Quando acompanhamos as oscilações de preços das ações através dos gráficos estamos observando o resultado do comportamento de uma grande massa de investidores. São milhares de pessoas, ao mesmo tempo, emitindo ordens de compra ou de venda de ações pressionando seus preços para baixo ou para cima na busca de um equilíbrio inalcançável. Cada ordem emitida é uma opinião sobre o preço justo para aquela ação.

Quando o número de investidores interessados em comprar uma determinada ação é maior que o número de investidores interessados em vender por um determinado preço, esse preço tende a subir para que o interesse dos vendedores aumente. Quando o número de investidores interessados em vender uma ação é maior do que os interessados em comprar, o preço tende a cair para que o interesse dos compradores aumente.

Esse interesse ou desinteresse está sempre variando com base em informações que não param de chegar e de questões emocionais e do comportamento humano difíceis de medir e prever.

Princípio 2 – Tendências

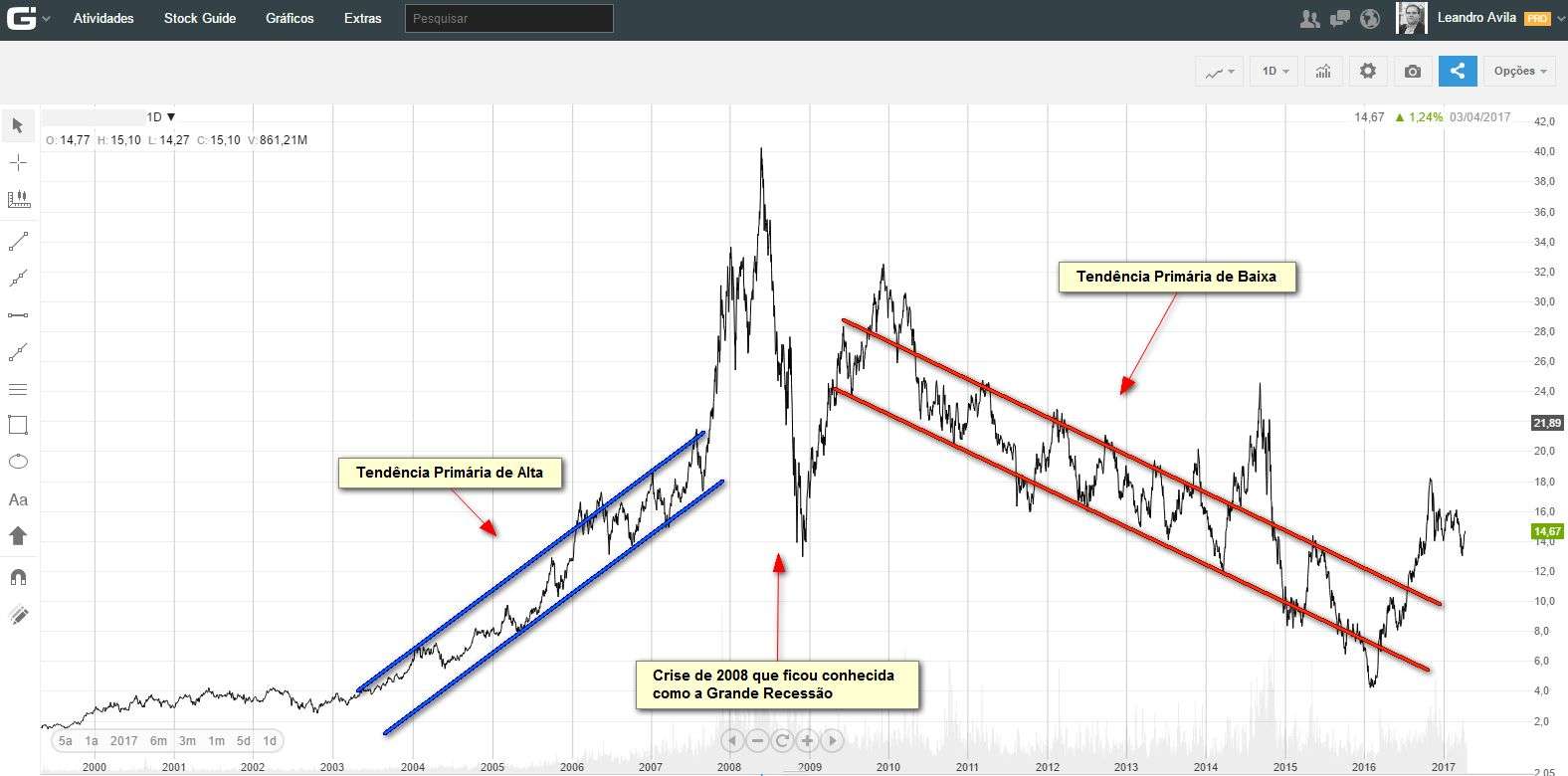

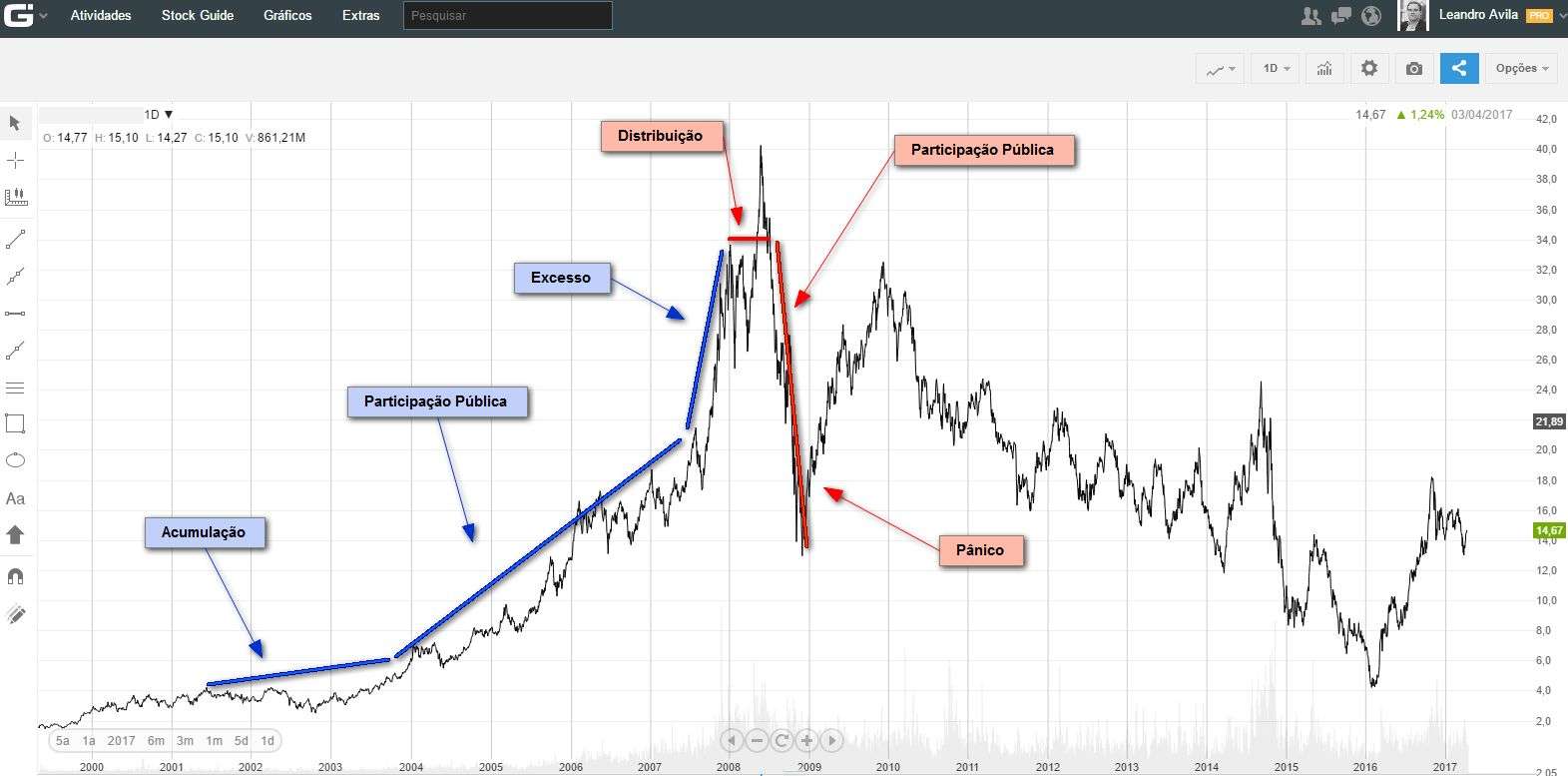

O preço das ações estão sempre se movendo em três tendências que Dow chamou de tendência primária, secundária e terciária. O gráfico abaixo mostra as oscilações de preço de uma grande empresa brasileira desde 1999.

Qualquer leigo é capaz de enxergar uma grande tendência de alta entre 2003 e 2008 e uma grande tendência de baixa entre 2008 e os dias atuais. Ligando os topos ou os pontos onde os preços atingiram seus maiores valores e ligando os fundos, pontos onde os preços registraram seus valores mínimos podemos traçar linhas. Essas linhas formam canal. Veja na próxima figura:

Quando desenhamos uma linha tocando os pontos mais elevados do gráfico de preços e outra tocando os mais baixos formamos um caminho ou um canal. Observe na imagem acima que as duas linhas azuis formam uma espécie de canal onde os preços máximos e mínimos da ação flutuam com o passar do tempo. Nas linhas azuis temos esse canal apontado para cima formando um canal de alta que indica uma grande Tendência Primária de Alta que durou vários anos. Em 2009 é fácil observar a formação de um outro canal, agora de baixa, onde o preço máximo e mínimo das ações foram decrescendo com o passar os meses e dos anos. Podemos ver com facilidade a Tendência Primária de Baixa dessa ação. As tendências primárias costumam durar vários anos.

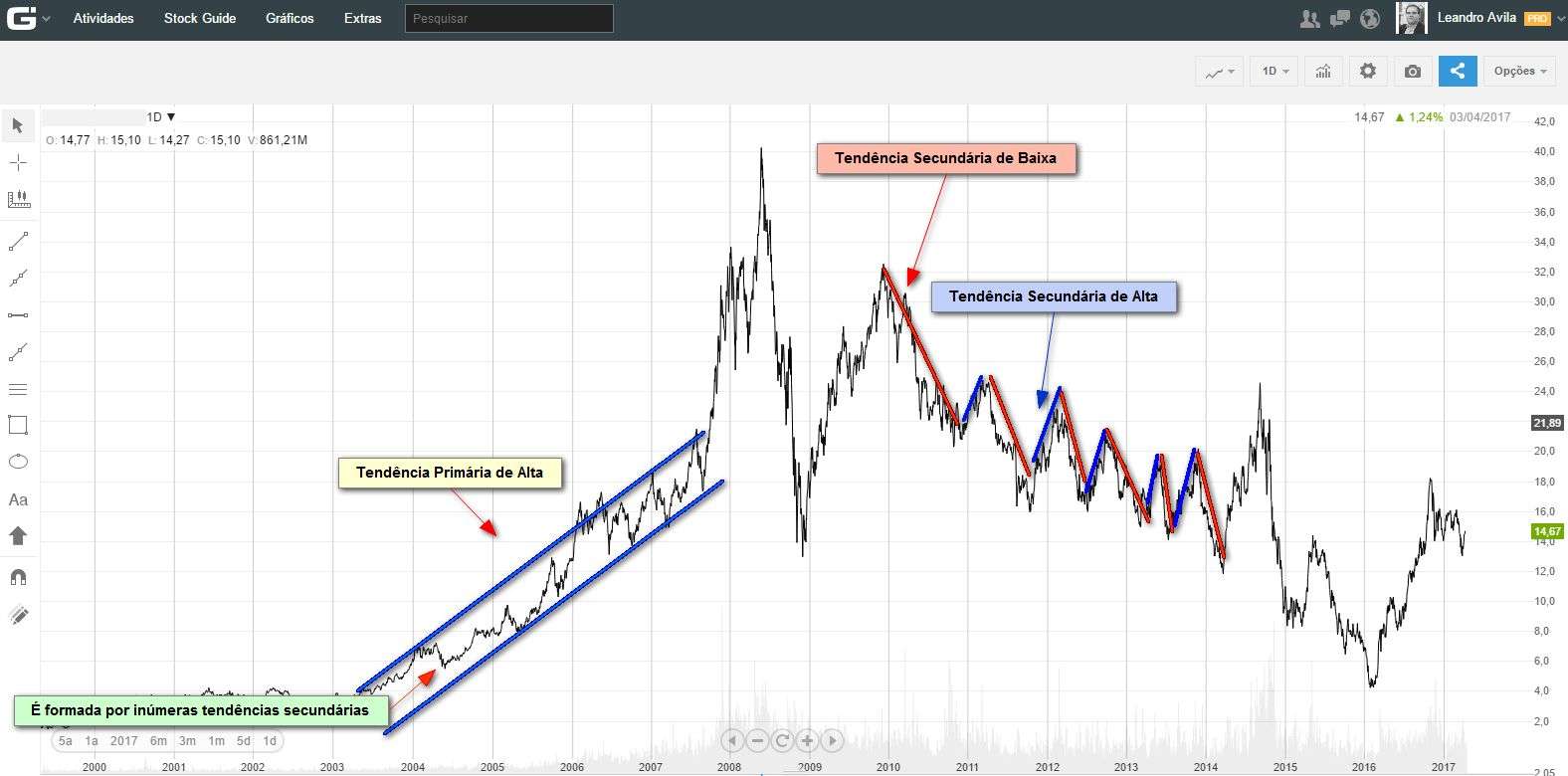

Uma tendência primária é composta por várias tendências secundárias. Observe o gráfico acima. Veja que dentro do canal formado pelas duas linhas azuis existem oscilações de altas e baixas que são as tendências secundárias. Na figura acima você pode ver tendências secundárias de baixa (linhas vermelhas) seguidas das tendências secundárias de alta (linhas azuis) com preços máximos e mínimos descendentes (cada vez menores) formando a tendência primária de baixa.

Como curiosidade, veja o gráfico do índice Bovespa dolarizado ( é dolarizado para reduzir o efeito da inflação das últimas décadas). Observe que a última tendência primária de alta ocorreu entre outubro de 2002 e maio de 2008 e registrou uma alta de 2.051% em 5 anos e 7 meses. Entre 2009 e 2010 tivemos uma correção e depois um grande movimento de baixa. A grande dúvida é se esse grande movimento acabou no início de 2016.

As tendências terciárias são as oscilações que podemos observar dentro das tendências secundárias. Elas duram poucos dias e raramente passam de 1 semana.

Quando Charles Dow criou essa teoria, ela foi logo comparada com as marés, suas ondas e marolas. Para saber se a tendência primária da maré é de alta ou de baixa, basta colocar um graveto no lugar onde as marolas terminam o seu movimento de avanço sobre a areia. Se com o passar do tempo as marolas estiverem indo cada vez mais longe, ultrapassando os gravetos anteriores, você está diante de uma maré com tendência de alta. No gráfico, se os topos e fundos (maiores e menores preços) das tendências secundárias forem crescentes, você pode estar diante de uma tendência de alta primária.

O investidor que tem foco no longo prazo não deve se preocupar com as marolas. O importante é a direção das tendências que de longo prazo, ou seja, saber se a maré possui uma tendência de alta ou de baixa.

Outra coisa importante para Charles Dow é entender em qual fase a tendência se encontra.

Princípio 3: Fases da tendência

Charles Dow acreditava que as tendências de alta ou de baixa normalmente (mas não obrigatoriamente) poderiam ser divididas em três fases.

Três fases de uma tendência de alta:

Fase Acumulativa – A primeira fase é de acumulação. Essa fase começa no final de uma tendência de baixa e costuma ser de difícil identificação. Nesta fase, não existe uma tendência clara para os preços da ação. Os preços ainda são descendentes ou caminham de lado. O grande público está afastado da bolsa de valores, pessimista e sem esperanças. Tudo de ruim que poderia acontecer, já aconteceu e as pessoas ainda estão assustadas. A imprensa alimenta esse pessimismo com notícias do tipo “o pior está por vir”. Investidores bem informados e experientes aproveitam a onda de pessimismo para acumular ações de boas empresas, que apresentam bons fundamentos e que estão subvalorizadas. Os investimentos são feitos de forma gradativa, moderada e sem chamar muita atenção.

Fase da Participação Pública – Quando chega essa fase os investidores mais qualificados já estão posicionados. Os investidores mais atentos, que acompanham o mercado de perto, percebem os movimentos de recuperação dos preços que já pode ser detectado nos gráficos de uma forma mais clara. As notícias já não são tão pessimistas como antes. As informações de que os negócios podem se recuperar e que existe uma luz no fim do túnel começa a se espalhar. Os investidores institucionais entram no mercado comprando ações. A fase do “pior está por vir” passou e a ideia de que “o pior já passou” começa a se espalhar. A expectativa de recuperação se torna pública e começa a repercutir na imprensa.

Fase do Excesso – Nesta fase todas as notícias financeiras são positivas. As revistas, jornais e telejornais destacam que a bolsa foi o melhor investimento do ano. As pessoas ficam sabendo que a bolsa é um bom investimento através do Jornal Nacional. No bar, aquele seu amigo comentou que tirou todo o dinheiro que tinha na poupança para comprar ações daquela Petroleira. O outro disse que estava sem dinheiro, mas que iria usar o crédito consignado para não perder essa oportunidade. Seu vizinho vendeu o carro para comprar ações daquela mineradora de ferro que exporta muito para a China. Todos pensam que “O melhor está por vir” e que “O céu é o limite”.

Três fases de uma tendência de baixa:

Fase da Distribuição – Aqui temos o momento oposto da fase de acumulação. Os investidores mais informados e atentos começam a vender suas ações de forma mais intensa. Isso freia a tendência de alta e os preços começam a se movimentar de forma lateral. A festa está no fim, mas os retardatários continuam chegando na esperança de que ainda existe um “tolo maior”, ou seja, alguém que ainda aceite pagar um preço ainda maior por ações que já foram adquiridas sobrevalorizadas. Nesta fase, o sentimento ainda é de otimismo. As pessoas são alimentadas pelas ideias de que ainda existe espaço para uma forte alta e que o pensamento positivo é o que faz a diferença. Já é possível observar nos gráficos que a tendência de alta está enfraquecida.

Fase da Participação Pública – Aqui a informação de que estamos diante de uma desaceleração se torna pública. As notícias sobre o mercado não são positivas como antes. As pessoas começam a se irritar com seus resultados fracos e pequenas perdas. Alguns entram em uma fase de negação da realidade. O futuro começa a parecer mais incerto do que deveria. Nesta fase os investidores que seguem tendências já possuem confirmações de que devem vender suas ações antes da fase de pânico.

Fase de Pânico – Aqueles investidores que adquiriram ações na fase de excessos e distribuição são os primeiros a entrar em pânico. Eles compraram suas ações quando os preços estavam próximos do topo. Da mesma forma que a compra de ações ocorreu movida decisões irracionais (ganância), a fase do pânico também é marcada por decisões irracionais movidas pelo sentimento de medo de grandes prejuízos.

No exemplo acima as fases da tendência de alta foram mais longas e as fases da tendência de baixa foram curtas, demonstrando a força do pânico.

Conclusão:

Qualquer um pode identificar tendências do passado. Pessoas bem preparadas podem acertar a tendência do presente e prever as mais prováveis tendências futuras.

Leia a segunda parte do artigo visitando aqui.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: