Boa parte das pessoas que visitam esse site, luta diariamente para conquistar uma vida financeira mais estável e independente no futuro.

Contra essa luta diária estão aqueles que parasitam os que trabalham, poupam a investem.

Uma das muitas ferramentas que essa “classe” utiliza para interferir na sua vida financeira é a capacidade de criar dívida em seu nome. O governo pode gastar mais do que arrecada, criando uma dívida pública.

Essa dívida é paga por todos nós através dos impostos ou da perda do poder de compra do dinheiro (inflação).

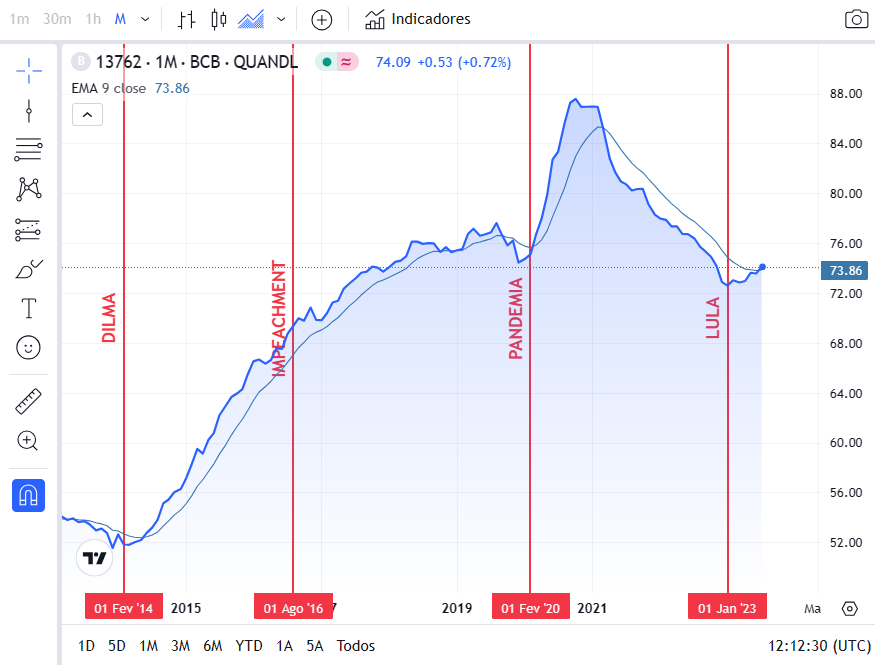

Por resultar em mais inflação, a dívida interfere na taxa básica de juros. Sendo assim, é importante acompanhar a relação “dívida/PIB (%)” da economia. Temos esse gráfico aqui no Clube dos Poupadores, veja o gráfico da dívida pública/PIB.

Esse indicador mostra o quanto o governo deve em relação ao que o país produz de riquezas. Exemplo: se o valor for 73,86% isso significa que seria necessário surrupiar 73,86% de tudo que os brasileiros produzem (pessoas e empresas) em um ano para quitar a dívida pública.

Um sinal negativo, no gráfico acima, ocorre quando a média móvel de 9 meses (linha azul fina) está se movimentando abaixo da área azul de linha grossa (relação % dívida/PIB). Isso pode significar uma tendência de alta da relação dívida/PIB. Como você pode ver, infelizmente, parece que temos essa média móvel cruzando para baixo da área da dívida/PIB em 2023, assim como aconteceu no início do segundo e desastroso governo Dilma e que depois se repetiu logo no início de outra tragédia econômica que foi a pandemia.

A relação dívida/PIB pode influenciar na taxa básica de juros, que é a referência para o custo do dinheiro no mercado. A taxa básica de juros, também conhecida como taxa Selic, é definida pelo Banco Central, que é uma instituição pública ligada ao governo. O Banco Central usa a Selic como uma ferramenta para tentar controlar a inflação, que representa a perda do poder de compra do dinheiro, frequentemente provocada pelo próprio governo quando gasta mais do que arrecada.

A inflação corrói o poder de compra do seu dinheiro e prejudica os planos de todos que trabalham arduamente para uma vida financeiramente independente.

Mas como a relação dívida/PIB afeta a inflação e a Selic? De uma forma bem simplificada, podemos dizer que quanto maior for a dívida pública em relação ao PIB, maior será a percepção de risco de o governo não conseguir pagar os seus credores (pessoas que investem em títulos públicos ou investem em renda fixa de bancos que por sua vez investem em títulos públicos). O simples fato de a relação dívida/PIB estar em trajetória de alta, cria expectativas negativas sobre o futuro e todos começam a tomar decisões sobre o seu dinheiro com base nessas expectativas negativas.

Isso gera desconfiança no mercado (mercados sou eu, você e todos que tomam decisões sobre o próprio dinheiro) e faz com que os investidores exijam juros mais altos para emprestar dinheiro ao governo e bancos (realizar investimentos de renda fixa, como os títulos públicos e títulos de bancos). Isso interfere nos juros futuros, no câmbio e na inflação.

Por outro lado, quanto menor for a relação dívida/PIB, menor será o risco de instabilidade econômica gerada pela falta de dinheiro no governo e menor será a pressão sobre a inflação, câmbio e Selic.

Diante disso temos três situações:

- Se você perceber que a dívida/PIB está aumentando e que a Selic está caindo, temos uma incoerência. Não faz muito sentido ser cada vez menos remunerado (juros em queda) para correr mais risco (dívida em alta). Em algum momento as pessoas vão perceber que uma coisa não compensa a outra.

- Se a dívida pública está aumentando e a Selic está aumentando, as pessoas buscam títulos públicos atrelados à Selic ou à inflação.

- Já se a dívida pública está diminuindo e que a Selic está diminuindo, as pessoas buscam investimentos de renda variável, como ações ou prefixados.

Não é meu objetivo fazer recomendações, mas sim motivar você a pensar por conta própria. Não caia na ingenuidade de que os bancos, corretoras e aqueles que essas instituições patrocinam, vão se importar com você.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: