Nem todos os investimentos são adequados para todos os bolsos e momentos da vida. Diversificar seus investimentos depende muito mais de você do que das opiniões dos outros sobre os seus investimentos.

A B3, que é a empresa responsável pela única bolsa de valores que temos no país (um monopólio), realizou uma pesquisa (fonte) mostrando que os investidores brasileiros acreditam que precisam ter mais dinheiro para poderem investir de forma diversificada, ou seja, em vários tipos de investimentos ao mesmo tempo. No artigo interior eu mostrei todos os principais tipos de investimentos que existem (leia aqui).

Eles identificaram que os brasileiros pesquisados só se interessam pelos investimentos quando recebem grandes quantias através de heranças, contrato de trabalho rescindido, vitória em alguma causa judicial, conquista de promoções no trabalho etc.

A verdade é que você poderia começar a investir aos poucos, através de pequenas quantias mensais. Esse hábito deveria ter sido formado ainda na infância, mas sempre é tempo para começar. O investimento deveria ser entendido como uma tarefa perpetua, que tem início, mas que não terá data para o seu fim, principalmente agora devido a necessidade crescente de se ter reservas financeiras para eventualidades até o fim da vida. A necessidade de constantes reformas na previdência já comprovou que nós é que devemos montar nosso próprio projeto de previdência ou independência.

A pesquisa da B3 critica a ideia de que o investidor deve seguir uma espécie de “jornada do investidor”, muito parecida com uma escadaria cheia de degraus ou uma escalada. Pessoalmente, fui diversificando meus investimentos durante a minha vida como se estivesse fazendo uma escalada, partindo dos investimentos mais simples, mais líquidos e mais acessíveis para pequenas quantias. Com meu crescimento profissional e financeiro fui adquirindo conhecimento e diversificando para investimentos mais complexos que me exigiam mais tempo, que exigiam valores maiores e que tinham maior risco, como os de renda variável.

Na minha opinião, não acho correto desestimular o investidor a seguir essa escalada a não ser que a pessoa realmente já tenha uma boa quantia concentrada na renda fixa (rendendo muito pouco) e disposição para adquirir o conhecimento necessário para investir com consciência, sem ficar dependendo das opiniões dos outros (isso sim é um grande risco que deve ser desestimulado).

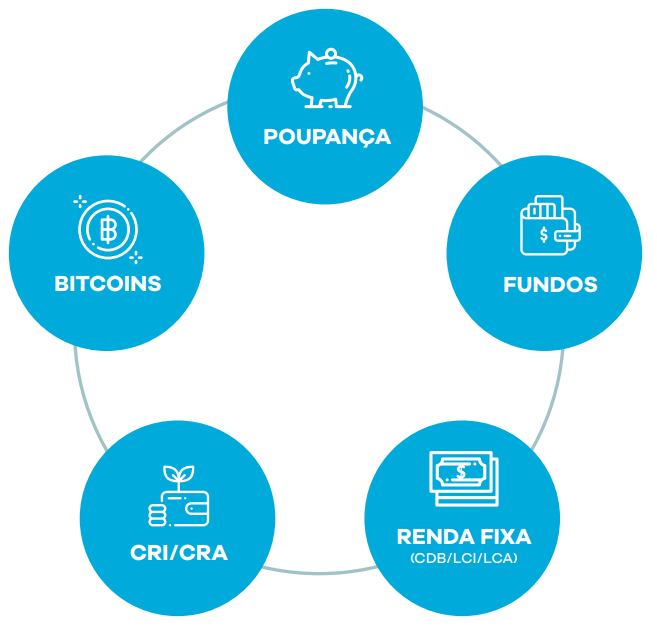

A Bolsa mostra que as pessoas pesquisadas normalmente seguem uma sequência, uma espécie de escadaria: (imagem retirada da pesquisa):

A figura mostra que a maioria dos investidores pesquisados começaram investindo pela poupança. Em um segundo momento esses investidores acabaram fazendo algum tipo de previdência privada. Provavelmente isso é uma consequência dos esforços de venda dos gerentes dos grandes bancos diante de pessoas muito leigas. Senti isso na pele. Eu mesmo só percebi a urgência que era aprender a investir o meu próprio dinheiro (sem a influência dos outros) depois que fui orientado por um gerente de banco a fazer uma péssima previdência privada. Eu ainda era um jovem universitário inexperiente e me tornei presa fácil para os argumentos do experiente gerente.

Sou grato por esse gerente ter me mostrado que eu sou a melhor pessoa para cuidar do meu próprio dinheiro e para isso bastaria me preparar. Graças a ele eu também descobri que aprender errando custa muito caro no mundo dos investimentos. Estudar é a opção mais barata.

Também sou grato pela faculdade de Administração de Empresas, pois ao aprender a lidar com as finanças de uma empresa eu percebi que todo aquele conhecimento deveria ser aplicado na minha vida pessoal e não só no pequeno negócio que eu tinha na época. Já escrevi um artigo sobre a importância de avaliar o lucro do seu trabalho como se ele fosse o seu negócio (leia aqui). Felizmente, no dia de hoje, ninguém precisa fazer uma faculdade para aprender a cuidar das próprias finanças e investir. Existem sites como o Clube dos Poupadores e livros como os que eu escrevi recentemente que ensinam tudo que é necessário aprender.

Ainda segundo a pesquisa, nos dias de hoje, o terceiro passo do investidor que está iniciando é investir em títulos públicos através do Tesouro Direto. O próximo passo é investir em renda fixa através de CDB, LCI e LCA oferecidos pelos bancos. No próximo passo as pessoas passam a investir através dos fundos e por último elas se interessam pelo investimento em ações, que pode ser feito através de diversos métodos como análise técnica, análise fundamentalista ou as duas ao mesmo tempo.

É claro que a Bolsa não gostou de ver o investimento em ações na última posição da “jornada do investidor” que a pesquisa conseguiu identificar. Por isso, a Bolsa prega nos comentários da pesquisa a ideia de que as pessoas deveriam esquecer a “escada”. Elas deveriam investir na forma de “mosaico” onde isso inclui o investimento em ações logo no início da vida do investidor.

A pesquisa da Bolsa diz que os jovens estão diversificando mais. Ela exibe a seguinte imagem como se isso representasse um “mosaico de investimentos” dos jovens atualmente (pelo menos foi isso que eu entendi).

Degrau por degrau

Eu vou explicar por qual motivo eu acredito mais na ideia da escada de investimentos e não no mosaico sugerido pela bolsa. Penso que existe sim uma hierarquia que precisa ser observada pelo investidor iniciante que tem pouco dinheiro para começar a investir.

Todos precisam ter uma reserva para uma emergência. A principal emergência é a perda da fonte de renda. Exemplo: perder o emprego.

Ninguém pode prever quando será demitido, a não ser que o trabalhador esteja se esforçando para perder o emprego. Para o empregador, demitir custa muito caro. Ele só demite quando compensa demitir. Esse custo elevado para demitir também faz o empregador pensar 10 vezes antes de contratar novamente. Isso dificulta muito a busca por um novo emprego pelos demitidos. Atualmente muitos empregadores preferem investir em novas tecnologias do que em novas contratações. Esse comportamento deve ser cada vez mais comum entre os empregadores no futuro.

Por esse motivo, ser demitido é uma emergência grave e você precisa de reservas financeiras para esse momento. Esse é o primeiro dinheiro que você deve ter nos seus investimentos.

Se você perder o emprego, a sua vida precisará seguir normalmente até que você encontre uma nova fonte de renda. A reserva evita o endividamento no caso de um demissão seguida de uma demora para recolocação. Dependendo da sua qualificação e da área, a recolocação pode demorar muito. É bom investigar isso enquanto você ainda estiver empregado para poder calcular quantos meses de renda você deve acumular e investir.

Cabe a cada um avaliar qual o tamanho dessa margem de segurança financeira. Quanto maior a sua reserva, mais tranquilo(a) você ficará enquanto estiver procurando emprego. Uma margem maior permite ter mais tempo para batalhar um emprego melhor. Uma margem pequena vai fazer você aceitar qualquer proposta, que as vezes são propostas ruins que você não aceitaria se tivesse dinheiro para pagar suas contas por mais tempo. Isso significa que a falta de reserva vai influenciar na qualidade do emprego que você terá no caso de uma demissão.

Esse dinheiro da reserva precisa de investimentos de renda fixa que possam ser utilizados imediatamente. Para isso temos a poupança, fundos de investimento de renda fixa e títulos públicos pós-fixados como o Tesouro Selic. Alguns bancos oferecem CDB com pós-fixados com liquidez diária, ou seja, que permite sacar o dinheiro antes da data do vencimento sem qualquer perda. Por serem investimentos com liquidez diária, pós-fixados, a rentabilidade será próxima da taxa Selic, que é a taxa básica de juros da economia.

Somente quando você tem sua reserva de emergência com renda equivalente a 3, 6 ou 12 meses da sua renda, é que você deve começar a fazer investimentos sem liquidez diária como: Tesouro Prefixado, Tesouro IPCA e títulos emitidos por bancos como CDB, LCI e LCA que tenham uma data de vencimento a ser respeitada. Normalmente esses investimentos com vencimentos longos são utilizados para investir aquele dinheiro que você pretende utilizar no futuro para a compra de um veículo, imóvel ou até mesmo para garantir a sua aposentadoria.

A sua reserva financeira deve ser suficiente para proteger esses investimentos que possuem data de vencimento específica, pois no caso de uma emergência você deve usar sua reserva e não o dinheiro que você investiu com foco no longo prazo como os investimentos prefixados e indexados pela inflação.

Somente quando você tem sua reserva aplicada em renda fixa pós-fixada (curto prazo), somente quando você já começou a guardar dinheiro para projetos futuros como aposentadoria, independência financeira ou compra de um bem mais caro (longo prazo), é que você deve começar a destinar uma parte do seu patrimônio para investimentos de maior risco.

Nunca invista em renda variável aquele dinheiro que você pode precisar no caso de uma emergência. Se o momento não for favorável para a venda de suas ações, você terá perdas. Isso significa que você já precisa ter uma boa quantidade de dinheiro guardada para se dar ao luxo de aplicar uma quantia que você dificilmente precisará dela. Também devemos considerar que muitos investimentos em ações, imóveis e em negócios próprios tem como objetivo obter renda passiva regular (dividendos, aluguéis, lucros etc.) e a reserva também deve servir para proteger esse patrimônio que gera renda.

Por esse motivo, existe sim uma espécie de escada que deveria ser respeitada pelo investidor que está iniciando agora. A página onde ofereço os meus livros sobre investimentos possuem a ordem que eu acredito ser ideal (veja aqui). Primeiro você deve ter uma clareza sobre o seu projeto de independência financeira, que nada mais é do que o projeto de aposentadoria. Eu não acredito que as pessoas devam parar de trabalhar, mas sei que muitos não amam o trabalho que fazem e que, por necessidade, precisam tolerar as profissões que exercem. A independência financeira permite que você escolha uma atividade profissional que goste de fazer, sem se preocupar tanto com o dinheiro. Vou escrever um artigo sobre isso em breve.

Acredito que depois de ter um projeto de vida que envolve um maior nível de independência financeira (que não precisa ser independência total) o próximo passo será aprender a fazer os investimentos de renda fixa que rendem mais que a poupança e que são tão seguros quanto ela. Para isso você deve dominar os investimentos em títulos públicos e os investimentos em títulos privados emitidos por bancos como CDB, LCI e LCA (pós e pré-fixados), especialmente aqueles emitidos por bancos médios que oferecem juros até maiores que os títulos públicos.

Somente depois de ter uma boa quantidade de recursos na renda fixa é que você deve começar a investir quantias maiores em renda variável. Quem tem poucos recursos em renda fixa só deveria investir em renda variável quantias pequenas, irrelevantes, mas que permitem avançar lentamente enquanto conquista conhecimento e principalmente experiência. Nos meus livros sobre ações eu recomendo que o pequeno investidor inicie investindo quantias ridiculamente pequenas em ações para a conquista da experiência. Isso é importante nos investimentos de renda variável e você só vai conquistar experiência e confiança investindo muito pouco no começo. Se investir muito sem o devido preparo, a própria inexperiência fará você perder dinheiro e provavelmente você se transformará em mais um traumatizado da renda variável que passará a “militar” contra ela para sempre.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: