Qualquer evento que crie expectativas negativas com relação ao risco fiscal do país faz o preço do título Tesouro Prefixado cair. O mesmo acontece com o Tesouro IPCA.

Todo título Tesouro Prefixado vale R$ 1.000,00 na data de vencimento, ou seja, quando você compra um Tesouro Prefixado está comprando uma espécie de “vale de R$ 1.000,00” na data do vencimento em “01/01/20??”. Quanto menos você conseguir pagar por este “vale de R$ 1.000,00” maior será o seu retorno e por consequência maior será a rentabilidade anual do título.

É por este motivo que quanto o preço do Tesouro Prefixado está caindo a taxa de retorno do título está subindo.

Mas por qual motivo o preço do Tesouro Prefixado costuma cair quando as expectativas sobre o futuro da inflação e da Selic são pessimistas (inflação e Selic em alta)? Pelos mesmos motivos que fazem os preços das ações, fundos imobiliários, moedas e outros ativos de renda variável caírem. A queda se explica por mais vendedores do que compradores, ou seja, muitos títulos sendo vendidos pelos investidores e poucos interessados por esses títulos por entenderem que estão caros.

Nós que somos pessoas físicas temos o Tesouro Direto sempre disposto a comprar nossos títulos (eles oferecem a garantia de recompra dos títulos que vendem), mas instituições financeiras como bancos, seguradoras, fundos de investimentos e outras negociam esses títulos entre elas em um mercado secundário. Os preços são definidos pelas leis de oferta e demanda, ou seja, quanto mais vendedores disputando compradores menor o preço e quanto mais compradores disputando os títulos dos vendedores maiores os preços.

Os preços que temos no Tesouro Direto são influenciados por essas negociações que envolvem grandes investidores no mercado secundário e nos leilões do mercado primário.

O que faz um investidor querer se desfazer de um Tesouro Prefixado é uma piora nas expectativas sobre a inflação e os juros no futuro, ou seja, agora os investidores acreditam que é preciso mais remuneração (mais prêmio) para carregar um título que valerá R$ 1.000,00 no futuro pois se espera uma alta da inflação e da Selic, acima do que era esperado quando o título foi comprado.

Por outro lado sempre existem investidores que aceitam comprar esses títulos desde que os preços e as taxas sejam compatíveis com essa expectativa negativas de inflação e Selic elevadas no futuro.

Assim como ocorre na renda variável, preços em queda são uma dor de cabeça para quem mantinha investimentos com horizonte de curto prazo, mas são oportunidades para quem está montando ou reequilibrando uma carteira de investimentos de longo prazo.

Aqui neste artigo quero ajudar você a entender o que faz o preço do Tesouro Prefixado cair quando as taxas estão em alta e qual é o impacto da taxa no preço do título que aparece no seu extrato no Tesouro Direto. A lógica no Tesouro IPCA é a mesma, só que no Tesouro IPCA o preço do título no vencimento é reajustado pela inflação e por isso a taxa que ele oferece é uma taxa real (taxa acima da inflação).

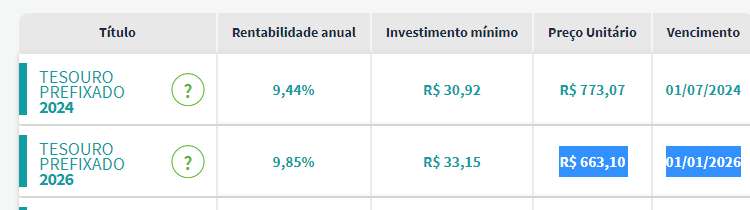

Quando esse artigo foi escrito (16/08/2021) o Tesouro Prefixado que vence em 2026 pagava 9,85% ao ano até seu vencimento em 01/01/2026. Veja uma imagem que retirei da página do Tesouro Direto no dia que escrevi o artigo (fonte).

Considerando que o investimento feito no dia 16 só iria se concretizar no dia 17 podemos fazer a simulação aqui mesmo no Clube dos Poupadores, veja o simulador do Tesouro Prefixado aqui,

Veja a simulação que fiz logo abaixo fornecendo a taxa de juro que aparecia no Tesouro Direto, data inicial do investimento que ocorre um dia depois e a data de vencimento. O sistema calculou exatamente o mesmo preço que aparecia no site do Tesouro Direto na tarde do dia 16/08/2021 que era de R$ 663,10.

Mas o que vai acontecer se após comprar o título ocorrerem mudanças no preço e consequentemente na rentabilidade do título? Quais perdas posso observar no extrato do Tesouro se as taxas continuarem subindo? É isso que esse simulador ajuda você a entender.

Veja na simulação acima. Para a taxa de 9,85% o preço do título que vence em 2026 com investimento feito em 17/08/2021 sereia de R$ 663,10, mas e se essa taxa fosse de 11,85%? A tabela acima nos mostra que o título custaria R$ 50,31 mais barato ou R$ 612,79.

E qual seria o preço se a taxa fosse de 4,85% ao ano? Seria R$ 149,83 maior ou R$ 812,93. Perceba que quanto maior a taxa, mais barato o título fica. Quanto menor a taxa, mais caro o título fica.

Faça simulações utilizando o Tesouro Prefixado com vencimento mais curto. Quando este artigo foi escrito o mais curto vencia em 2024. Você verá que quanto menor o prazo, menos o preço sofre variações quando as taxas variam. Quanto maior o prazo mais o preço sofre variações quando as taxas variam. Por este motivo os títulos com vencimentos mais curtos são menos arriscados ou menos voláteis.

Juros em alta nos prefixados e indexados ao IPCA sinalizam que os investidores estão exigindo taxas maiores para comprar títulos enquanto outros investidores estão vendendo seus títulos por preços cada vez menores. Isso ocorre no mercado secundário todos os dias e nos leilões que o Tesouro faz no mercado primário e influencia os preços do Tesouro Direto.

Se você tivesse uma carteira de investimentos onde definiu que XX% dessa carteira seria alocada em Tesouro Prefixado ou Tesouro IPCA, neste momento você estaria presenciando um desequilíbrio na sua carteira, ou seja, com os preços dos títulos em queda provavelmente o percentual da sua carteira em Tesouro Prefixado ou IPCA teriam caído e talvez estivessem abaixo dos percentuais que você definiu inicialmente.

Se além de ter uma carteira de investimentos você adotasse a prática de reequilibrar a sua carteira seguindo um ou mais gatilhos (como mostro no meu livro sobre carteiras de investimentos), talvez este fosse o momento de iniciar esse reequilíbrio gradual comprando títulos mais baratos e que por consequência entregam um retorno maior do que foi visto no passado não muito distante.

Perceba que como é impossível saber até onde essas taxas podem subir (fazendo o preço cair), especialmente diante de conflitos políticos, riscos fiscais e outros problemas, esse tipo de reequilíbrio da carteira deve ser feito aos poucos, sempre considerando que as taxas ainda podem subir. Provavelmente você gostaria de ter dinheiro para comprar títulos com taxas maiores no futuro, se elas continuarem subindo. É mais fácil trabalhar com a ideia de formar um preço médio do que tentar acertar o fundo ou a reversão da tendência.

Para aprender mais sobre como investir em títulos públicos leia este livro, pois ele vai do básico até o avançado de forma didática acompanhando planilhas e simuladores. Já para montar, simular e reequilibrar a sua carteira de investimentos com ativos de renda fixa e variável, leia este outro livro.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: