As ações que fazem parte do índice Small Cap, na média, costumam valorizar mais do que as ações mais negociadas da bolsa, principalmente nos ciclos de crescimento e recuperação nas crises econômicas. Somente no ano passado a alta média foi de 58%!

Vamos entender nesse artigo o que você poderia ter feito no ano passado para obter essa enorme rentabilidade nos seus investimentos de renda variável. Vamos entender o que são as Small Caps, como funciona o seu índice e os fundos passivos negociados na bolsa que sofreram essa valorização de 58% em 12 meses.

Para você que é iniciante

Antes é importante fazer uma introdução para quem está iniciando nos investimentos de renda variável.

A bolsa de valores mantém diversos índices que medem o desempenho de uma lista de ações que seguem alguns critérios de seleção (aqui nessa página eu mostro vários índices).

Por exemplo, o índice Bovespa, que todos utilizam para saber se a bolsa subiu ou caiu, é composto apenas pelas ações mais negociadas nos últimos 12 meses. São pouco mais de 60 ações que juntas representam 80% de tudo que é negociado na bolsa entre as mais de 320 empresas listadas.

Já ouviu falar da regra 80/20? Em muitos eventos da natureza, incluindo eventos econômicos produzidos pelo próprio homem, aproximadamente 80% dos efeitos vêm de 20% das causas. Isso significa que 20% das empresas listadas na bolsa brasileira movimentam 80% de todo volume de dinheiro negociado.

A bolsa também possui índices que medem o desempenho das ações de empresas de maior e de menor valor de mercado. A bolsa seleciona as empresas mais valiosas e produz um índice chamado Midlarge Cap. As demais formam o índice Small Cap.

Pequenas grandes empresas

Agora não se engane com a ideia de que Small Caps representam empresas muito pequenas. Elas são pequenas em relação ao porte das empresas que estão na bolsa. A bolsa reúne empresas tão grandes que as pequenas empresas são marcas conhecidas como Riachuelo (vestuário), CVC (turismo), MRV (construtora), Iguatemi (shopping), Gol (empresa aérea), Hering (vestuário), Grendene (calçados), Centauro (vestuário), Arezzo (calçados), além de diversas construtoras, bancos, empresas de locação de veículos, empresas de energia etc.

No total, são quase 80 empresas e várias são muito conhecidas (veja a lista). Em 2019, enquanto a bolsa, representada pelo índice Bovespa, valorizou 31%, as ações que fazem parte do índice Small Cap valorizaram 58%, ou seja, as ações que fazem parte dessa “lista teórica” de ações do índice Small Cap, tiveram essa valorização média durante o ano.

Por ser uma média, nem todas valorizaram 58%. Algumas valorizaram muito mais do que isso, outras perderam valor e na média o resultado foi 58%.

Você pode ver o desempenho do índice Small Cap e do índice Bovespa (Ibovespa), além de outros índices que representam vários tipos de investimentos, nas tabelas que venho atualizando mensalmente que mostram os melhores investimentos (veja aqui).

Você verá um quadro colorido (no meio da página que indiquei acima) onde é possível observar o desempenho das Small Caps nas últimas décadas (amarelo claro). Perceba que o índice Small Cap sempre está muito próximo do topo da lista como sendo uma das classes de ativos com melhor desempenho histórico.

Como investir em Small Caps

A bolsa desenvolve esses índices para que as instituições financeiras possam criar fundos de investimentos que copiam a composição dos índices de forma passiva (com menos trabalho possível).

Dessa forma, o fundo passivo apenas se limita a comprar as ações que fazem parte do índice na mesma proporção. Existem fundos negociados na bolsa chamados de ETFs. Eles possuem um código, assim como as ações e os fundos imobiliários, e podem ser comprados e vendidos a qualquer tempo por qualquer pessoa em qualquer quantidade.

O ETF mais negociados na bolsa, que representa o índice Small Cap, é conhecido pelo código SMAL11. Esse ETF é gerido pela maior gestora de ativos do mundo chamada BlackRock (fonte). Até pouco tempo essa era a única opção de ETF de Small Caps. Recentemente o Itaú lançou uma ETF de código SMAC11 que também replica o índice Small Cap e pode ser comprado por qualquer um que tenha acesso a uma corretora (fonte).

O custo para investir na ETF é muito baixo. No decorrer de um ano esse custo seria de 0,69% para SMAL11 e 0,50% ao ano para SMAC11. Essa taxa é descontada automaticamente da rentabilidade diária da ETF. Também existem as pequenas taxas da bolsa na compra e na venda. O imposto de renda de 15% sobre o ganho de capital só é recolhido por você se resolver vender a ETF.

Ao comprar uma única SMAL11 você terá uma variação muito próxima de todas as ações que fazem parte do índice Small Cap (são quase 80). Quando esse artigo foi escrito uma ETF SMAL11 custava R$ 142 (fonte) Imagine o transtorno que seria comprar 80 ações diferentes para ter o mesmo desempenho. A ideia de um ETF é facilitar o investimento em várias ações ao mesmo tempo. Isso é bom para quem tem pouco dinheiro e precisa investir diversificando.

Muitos gestores de fundos de investimentos se limitam ao trabalho de comprar SMAL11 ou outras ETFs negociadas na bolsa. Só que isso é algo tão simples que você mesmo(a) poderia fazer sem pagar as elevadas taxas administrativas dos fundos.

O grande problema

Nem tudo são flores e todos os investimentos possuem vantagens e desvantagens. O grande problema de comprar um ETF é o mesmo problema de comprar laranjas dentro de um saco.

No supermercado onde faço compras eu posso escolher as laranjas que quero comprar ou posso escolher um saco de laranjas de 3 kg. Os sacos de laranja são mais baratos por cada quilo, práticos e não preciso gastar tempo escolhendo as laranjas.

O problema é que nem todas as laranjas que estão no saco são perfeitas. Quem monta os sacos de laranja parece misturar laranjas maduras com laranjas verdes, laranjas pequenas e laranjas com defeitos. As vezes podemos encontrar laranjas estragadas no meio das laranjas boas.

Quando você investe em ações comprando um ETF composto por uma “cesta de ações”, que não foi você que escolheu, você está comprando um saco de laranjas que possuem laranjas boas e laranjas ruins.

Para quem produz e vende laranjas, as laranjas no saco são maravilhosas, pois são uma oportunidade de vender laranjas ruins pelo preço quase igual ao de laranjas boas. As vezes o desconto no saco de laranja não compensa as laranjas ruins que eles carregam. Quando você e todos os fundos de investimentos compram ações através de ETFs, ocorre a venda de laranjas boas misturadas com laranjas ruins. Isso naturalmente eleva a demanda por laranjas ruins e até ajuda a valorizar as laranjas ruins.

Além da questão da qualidade, também tem a questão da quantidade. No caso da ETF, a quantidade de cada ação que faz parte do ETF não é igual. Como você pode ver aqui, na coluna “Part. %” é possível observar a proporção. Se você clicar sobre o “Part. %” poderá ordenar as ações por sua participação no índice.

Na foto logo abaixo temos as 18 empresas que mais representam o índice Small Cap (quando o artigo foi escrito) e que por isso fazem parte de fundos ETFs como o SMAL11, SMAC11 e de todos os fundos de investimentos que seguem o índice Small Cap. Veja que temos empresas de diversos setores “no mesmo saco”.

Se uma ETF como a SMAL11 fosse um saco com 100 laranjas seriam 5 laranjas ENEVA (energia), 2 laranjas da Gerdau (aço), quase duas laranjas da CVC (turismo) etc.

Vamos imaginar que você não deseja investir em empresas de turismo nesse momento, pois estamos vivenciando uma possível pandemia de gripe e você acredita que as pessoas vão viajar menos durante o ano. O faturamento da empresa de turismo poderia ser afetado e isso desvalorizaria suas ações durante o ano. Investindo no SMAL11 ou SMAC11 você seria obrigado(a) a levar essa laranja, mesmo sendo um pouco agradável para o momento. Claro que ela pode ficar doce no futuro, mas de qualquer forma você não tem muita escolha, pois é obrigado a levar todas as laranjas do saco.

Veja que o índice Small Cap, assim como qualquer ETF baseada em índices, represa uma grande salada de frutas. Existem ações que são melhores para investimentos de longo prazo, outras são melhores para ciclos de curto prazo, algumas são melhores para dividendos e outras para ganho de capital.

No meio dessa salada de frutas é possível encontrar frutos que são impróprios para a sua salada como limões, tomates e azeitonas. Podem até ser bons frutos em outros pratos, mas talvez você não queira encontrar um limão na sua salada de frutas nesse momento.

Veja que uma ETF tira vários níveis de liberdade do investidor em troca de mais comodidade.

Ações boas e ruins juntas

Um estudo recente (veja aqui) mostrou que pelo menos 25% das ações que fazem parte da SMAL11 (20 ações de 78) são de empresas que possuem fundamentos financeiros ruins no momento. Isso não seria diferente na ETF SMAC11, pois ela representa o mesmo índice Small Cap.

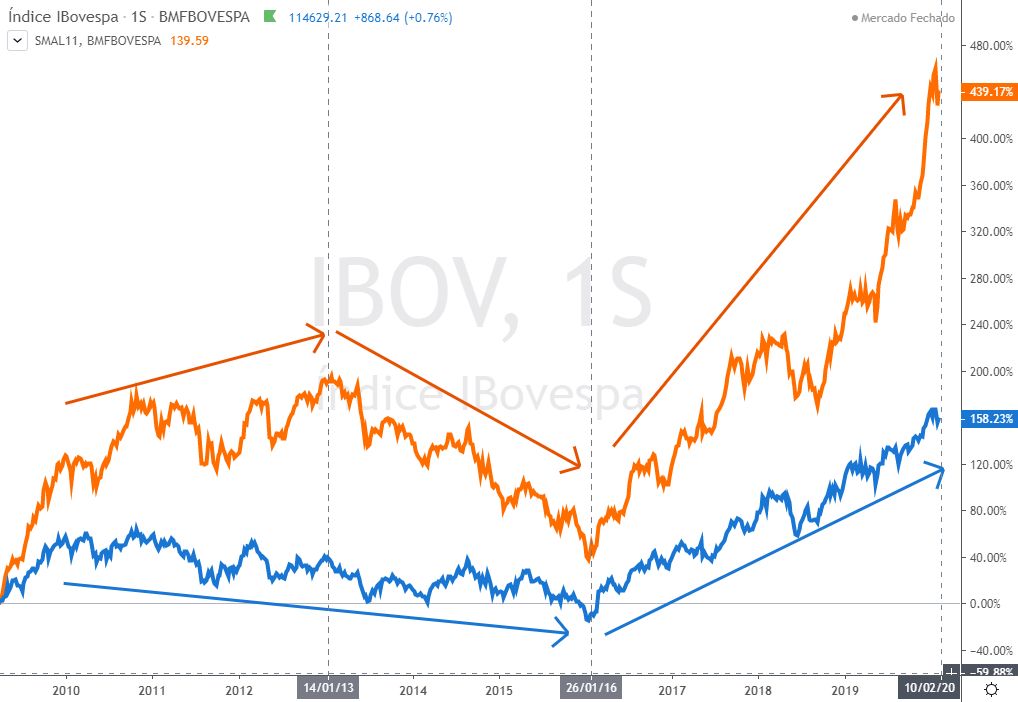

Algumas ações que fazem parte da “cesta” até registram prejuízos (lucro líquido por ação negativo). Mesmo com as laranjas ruins, o estudo mostra que o índice Small Cap ofereceu melhor resultado que o índice Bovespa. Veja a comparação entre o índice Small Cap (linha laranja) e o índice Bovespa (linha azul), de 2009 até 2020, na imagem que produzi e que se assemelha ao estudo.

No gráfico acima podemos observar que entre 2009 e 2013, quando a economia crescia graças aos estímulos ao consumismo das famílias, as Small Caps apresentavam desempenho melhor que o índice Bovespa.

Entre as Small Caps, existem muitas empresas que dependem do consumo das famílias (mercado interno) enquanto no Índice Bovespa temos muitas empresas que dependem das exportações (mercado externo) e de boas expectativas sobre o crescimento no longo prazo.

Com o agravamento da crise, a partir de 2013, as Small Caps sofreram fortes quedas em comparação ao índice Bovespa que passou a se mover de forma lateralizada até 2016. Crises afetam diretamente o consumo interno das famílias, mas podem não afetar tanto as exportações se não existir uma crise externa.

Com o início da queda dos juros a partir de 2016, tivemos um novo estimulo para o consumo das famílias e o mercado financeiro (como sempre) se antecipou valorizando as ações das Small Caps acima das ações que fazem parte do índice Bovespa.

Perceba que nos ciclos de crescimento econômico as ações Small Caps tendem a se valorizar muito, mas nos períodos de crise com juros elevados, queda no consumo e elevação de taxas de desemprego, as Small Caps são justamente as que mais sofrem, especialmente através dos índices.

No período de crescimento e forte demanda por ações, até laranja estragada é vendida como laranja boa. As pessoas compram tudo e valorizam qualquer laranja sem qualquer fundamento, pois muitas estão comprando sacos de laranja através de fundos passivos (ETFs) e fundos de investimentos que também compram ETFs.

Quem ganha fazendo você comprar um saco de laranjas boas com várias laranjas ruins no meio desse saco?

Tudo acaba sendo vendido como se fosse laranja boa. Esse é um problema ao investir nos fundos como ETFs. Só que pelo menos, ao investir em um fundo passivo, como um ETF, você tem acesso a lista de ações onde seu dinheiro está investido, pois a lista de ações é divulgada abertamente. Já quando você investe em um fundo ativamente gerido, você não sabe exatamente em quais ações o gestor está investindo. Você não sabe se ele anda misturando frutos como tomates, azeitonas e limões na salada de fruta para potencializar os ganhos do fundo. Isso só funciona quando estamos vivenciando grande crescimento na bolsa.

Isso significa que você precisa prestar atenção nos ciclos da economia. Quando tudo vai bem, as Small Caps boas compensam as Small Caps ruins que temos nos fundos e ETFs. Quando a economia não vai bem acontece o contrário. As ações de empresas Small Caps que são ruins acabam estragando o resultado do índice, pois o índice é uma média e resultados ruins reduzem o resultado médio.

As melhores laranjas

No estudo que citei, eles selecionaram apenas algumas ações que fazem parte do índice Small Cap tendo como base uma simples análise dos fundamentos das empresas considerando o ROE (retorno sobre o patrimônio), endividamento e capacidade de geração de caixa (usando essa ferramenta).

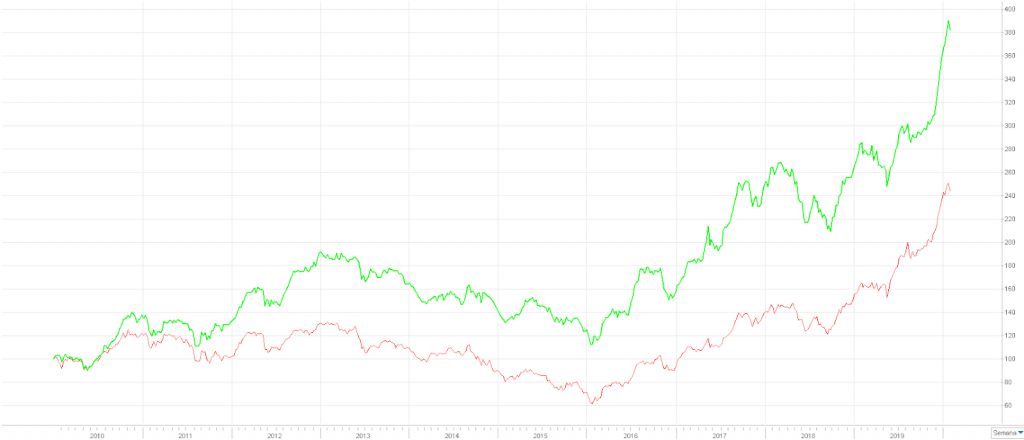

O resultado do filtro que eles usaram no estudo foi a seleção das ações: ABCB4, MYPK3, ROMI3, RAPT4, VLID3, GRND3, GUAR3, CYRE3, FLRY3, POMO4, TGMA3, ODPV3 E ENGI11. Depois eles produziram um gráfico comparando o desempenho dessas ações (linha verde) e do índice Small Caps (linha vermelha).

Fica bem evidente o que acontece quando selecionamos somente as laranjas boas do saco. Veja que o acumulado da carteira das ações selecionadas foi quase 400% e da SMAL11 foi de 260% no período.

A desvantagem é que ao separar 13 ações das 78, você acaba concentrando mais dinheiro em menos ações e qualquer variação no preço de uma dessas ações representará uma variação mais forte na sua carteira de ações. O lado bom é que, teoricamente, boas ações terão fortes recuperações quando os preços caírem, pois a queda de preço de uma boa ação costuma ser entendida como uma oportunidade de compra. Já a queda no preço de uma ação ruim representa um alerta de perigo.

Comprar um saco de laranjas boas e ruins é uma forma rápida e prática de levar laranjas para casa, mas você também pode aprender a escolher as melhores laranjas e esse conhecimento será útil para a vida toda. Hoje existe conhecimento e ferramentas baratas que permitem fazer isso como mostro no meu livro.

Por favor, não copie a lista de ações que eles indicaram no artigo, pois eles utilizaram os dados históricos, ou seja, dados de empresas que eram as melhores para investir no passado (2009/2010) com base em três fundamentos. A ideia era verificar o que teria acontecido se você tivesse investido nessas empresas no passado. Essas empresas não necessariamente podem ser boas para investir hoje e resultados passados não são garantia de resultados futuros.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: