Ao analisar a queda de preços de ações ou de um índice como o Índice Bovespa é importante entender o funcionamento de um comportamento chamado “Repique de Baixa”, pois ele pode funcionar como uma armadilha. Antes de comprar ações por acreditar que estão baratas é importante ler e entender esse artigo.

Contexto

Primeiro vamos ao contexto. Vivenciamos uma semana de forte queda na bolsa brasileira, que acompanhou quedas nas bolsas do mundo inteiro como consequência das notícias negativas envolvendo a propagação do coronavírus. As preocupações estão relacionadas com o impacto econômico que a doença poderá gerar no futuro.

O Dow Jones Industrial Average e o S&P 500, que são os dois índices que medem o desempenho das ações das empresas americanas mais negociadas na bolsa caíram 12% e 11% na semana, respectivamente. Isso marcou o pior desempenho semanal desde a crise financeira de 2008, que foi a última grande crise global. Aqui no Brasil tivemos a maior queda semanal na bolsa desde 2011 produzindo grande impacto no preço das ações de diversas empresas importantes (veja aqui).

A perda na quinta-feira foi a maior em um único dia já registrada em toda a história do Dow Jones. Considere que o Dow Jones foi criado em 1896. Mas não podemos esquecer que nos dias de hoje, a distância entre o pânico e o botão de “VENDA” é de apenas um clique no computador ou no celular. No passado as pessoas compravam e vendiam ações pessoalmente ou por telefone (depois que ele foi inventado e se popularizou). Com isso, nunca foi tão fácil reagir aos estímulos.

Empresas americanas que atuam globalmente como Microsoft, PayPal e Mastercard já divulgaram para seus acionistas que o coronavírus irá afetar suas receitas. Outras empresas devem divulgar notas parecidas nas próximas semanas. Como já falei em artigos anteriores, como esse aqui, são as expectativas sobre os futuros resultados financeiros das empresas que definem o preço das ações hoje. É por isso que as constantes mudanças de expectativas produzem constantes mudanças nos preços negociados. Eventos que mudam as expectativas rapidamente, produzem fortes mudanças nos preços.

Repiques

Quando o preço de uma ação cai de forma muito rápida ou quando o índice Bovespa despenca, normalmente acontece um pequeno movimento de alta, que pode durar alguns dias, com grande risco de ocorrer uma nova queda.

O “repique de baixa” é o curto movimento de alta dentro de um grande movimento de baixa. Isso muitas vezes acaba funcionando como uma “armadilha” para os investidores que não conhecem o comportamento dos preços. Os movimentos de alta nos repiques podem ser bem elevados, atraindo investidores desatentos e que não estão esperando por mais quedas.

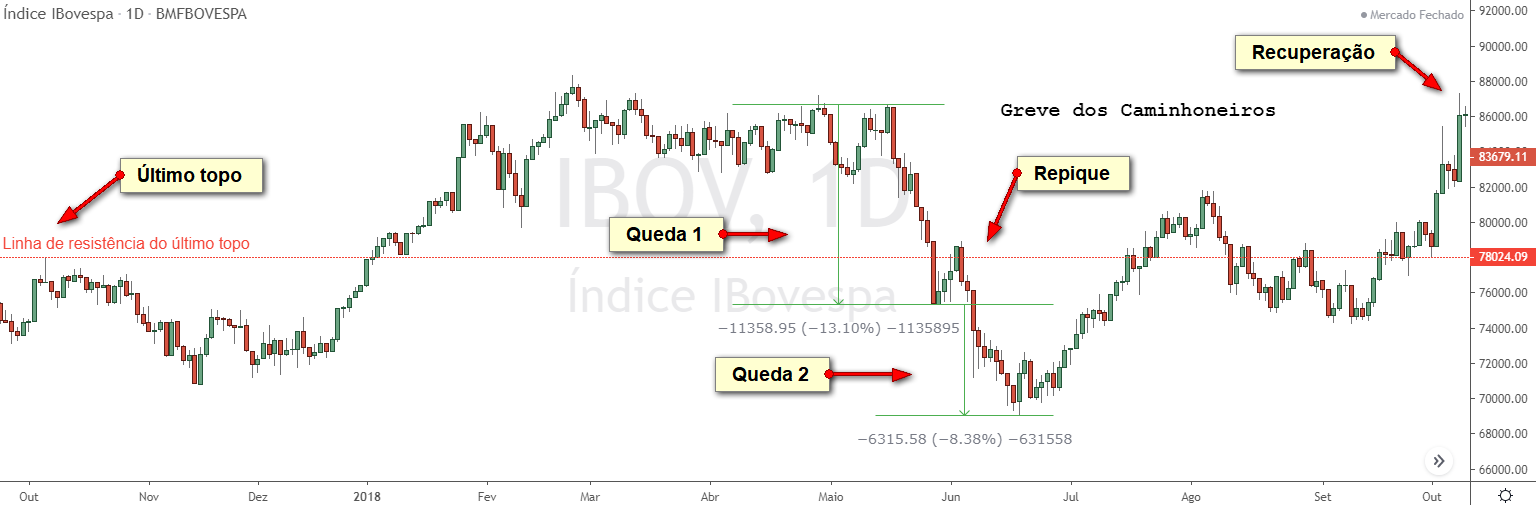

Para exemplificar observe o que aconteceu na última queda da bolsa durante a greve dos caminhoneiros. O movimento total resultou em uma queda de mais de 20% que ocorreu em duas etapas, pois no meio da queda tivemos um repique de 4 dias produzindo uma alta acima de 4,7%.

A greve gerou uma situação que produziu pânico nas pessoas, mas foi um pânico local e não global. Muitas correram para os postos e supermercados para estocar combustíveis e alimentos. É possível ver a imagem maior se você clicar sobre ela.

Observe que em 2018 a bolsa tinha atingido um novo topo em fevereiro e depois começou a se movimentar lateralmente até maio. A primeira queda foi de -13,10% e aconteceu no decorrer de 8 dias, representados por uma sequência de barras vermelhas. No ponto do gráfico sinalizado com o texto “Repique” podemos observar uma recuperação dos preços que durou 4 dias (barras verdes). Logo depois, a bolsa caiu -8,38% em 10 dias, mas alguém que tivesse comprado no maior preço do repique, assistiria uma queda de 12,50% por outros 10 dias.

Esse tipo de movimento de repique é comum, mas não é uma certeza. Ele costuma acontecer por uma série de motivos como:

- Investidores que apostaram na queda e estavam vendidos, acreditam que o movimento chegou ao fim. Eles voltam a comprar ações.

- Investidores que fazem “preço-médio” e compram novas ações para reduzir o impacto do prejuízo que tiveram na queda.

- Investidores que se arrependeram por não terem comprado as ações antes do último movimento de alta. Eles acreditam que estão diante da oportunidade que perderam no passado. Fazem uso da memória que possuem sobre os preços passados.

- Investidores que analisam somente os fundamentos das empresas, observam que a ação está barata e compram sem preocupação com possíveis novas quedas.

- Investidores que compram qualquer coisa que está caindo, pelo entendimento de que tudo que cai um dia sobe ou por seguirem recomendações de influenciadores que recomendam compra.

- Investidores de curto prazo, que compram e vendem ações diariamente, conhecem a possibilidade de repique e compram ações para aproveitar o movimento de alguns dias. Quando os preços começam a cair novamente eles vendem tudo que compraram e ficam com pequenos ganhos.

Tudo isso acontece ao mesmo tempo produzindo o repique. O problema é que muitos acabam se assustando quando os preços voltam a cair, especialmente os menos experientes. Os investidores com mais experiência ou com algum conhecimento de análise técnica aguardam os sinais de confirmação do processo de recuperação dos preços. Esses sinais não oferecem certezas, mas elevam as probabilidades de que estamos no fim do movimento principal de queda dos preços.

Acima temos a figura aproximada com destaque para o movimento de baixa do índice durante a greve. Observe que sempre teremos a dúvida se estamos ou não observando um novo repique ou o fim do movimento. Por isso precisamos observar os sinais de que o movimento principal de queda já terminou.

Na figura acima, onde está escrito “Rompimento do fundo anterior” podemos observar que no momento do repique, quando os preços voltaram a subir depois da queda de 13,10%, temos a formação de um “fundo”, ou seja, de um preço mínimo que foi atingido na queda.

Quando o índice volta a cair depois dos 4 dias de alta, todos os investidores ficam atentos para o risco do rompimento desse fundo anterior, ou seja, o índice ou o preço da ação não pode ficar abaixo do menor preço atingido antes do repique. Se isso acontecer, uma grande quantidade de investidores que compraram nos 4 dias de alta do repique, terão perdido todo o ganho que conquistaram no curto período, passando a registrar prejuízos.

O movimento de venda das ações na bolsa começa a ganhar nova força com o rompimento do último fundo. Temos mais 5 dias que queda (barras vermelhas), um pequeno repique de apenas 1 dia (barra verde) antes de mais 4 dias quedas.

Então temos um novo repique de 2 dias produzindo um novo fundo. Seria esse o último fundo antes da recuperação? No texto “Sinal 1”, podemos verificar que a queda, após o novo repique, não foi suficiente para movimentar o índice para baixo do fundo anterior. Isso é um sinal positivo para os investidores que esperavam o momento para uma compra, mas ainda é um sinal que oferece riscos.

No texto “Sinal 2” temos outro sinal positivo acontecendo. Esse seria mais importante. Neste ponto o índice voltou a registrar valores maiores que o maior valor atingido no segundo repique. Antes disso ocorrer ainda existia um grande risco do preço voltar a cair.

No texto “Sinal 3” temos o ponto onde o índice rompeu o fundo do primeiro repique. Esse ponto é delicado, pois existia grande probabilidade de a bolsa voltar a cair e por isso demorou 6 dias de lateralização para ocorrer o rompimento. Lateralizações ocorrem quando a força dos vendedores é semelhante a força dos compradores, ou seja, oferta e demanda se anulam e fazem com que os preços se movimentem de lado.

Cada um desses sinais encoraja mais uma leva investidores a iniciarem suas compras. A compra no primeiro repique seria a escolha mais arriscada. A compra no repique depois da correção de 20% seria menos arriscada que a anterior, mesmo assim, seria arriscada por não existirem outros sinais.

No texto “Sinal 4” temos o momento em que o índice se aproxima do ponto exato em que a bolsa iniciou seu movimento de queda. Nessa região existem muitos investidores que amarguraram prejuízos no passado e que vão tentar vender suas ações pelo preço que estavam negociando antes da queda da bolsa. Também teremos muitos investidores de curto prazo que estão registrando lucros desde o primeiro sinal ou em qualquer etapa do movimento de recuperação. Quando a oferta de ações para venda cresce sem que a demanda por elas também aumente, temos um novo movimento de queda. Foi o que aconteceu.

No gráfico acima podemos observar que o índice Bovespa só se recuperou totalmente depois de 226 dias corridos ou 154 dias de negociações na bolsa.

É claro que devemos considerar que foi um período muito turbulento de eleições, como “bizarrices” típicas do período o candidato sendo esfaqueado em praça pública. Curiosamente o esfaqueamento interrompeu o movimento de baixa que tinha se iniciado (com topos e fundos descendentes) para iniciar um movimento de topos e fundos ascendentes até a bolsa se aproximar dos 100.000 pontos (alta de mais de 30%) depois em março de 2019.

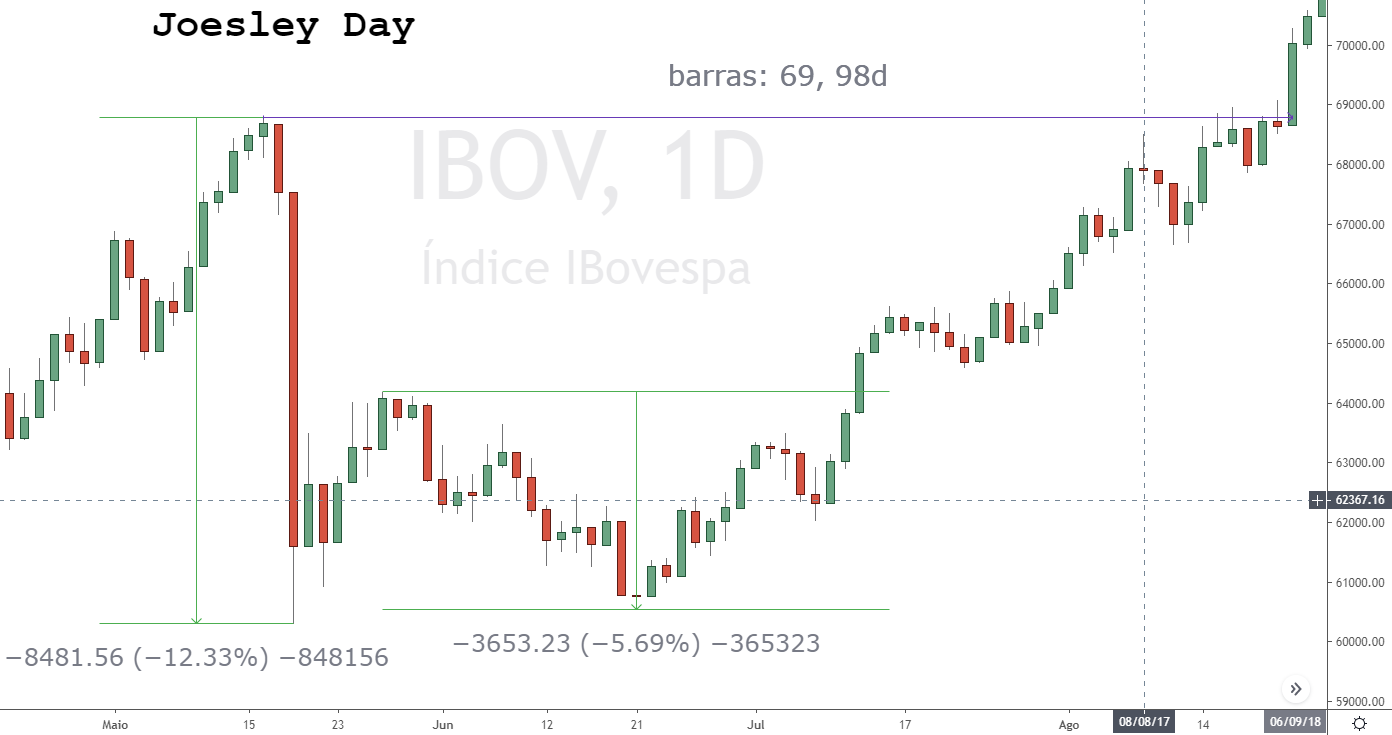

No gráfico logo abaixo temos outro momento de pânico que ficou conhecido como “Joesley Day”. Tivemos uma queda generalizada nos preços de quase todas as ações. No índice Bovespa a queda foi de mais de 12% em 2 dias.

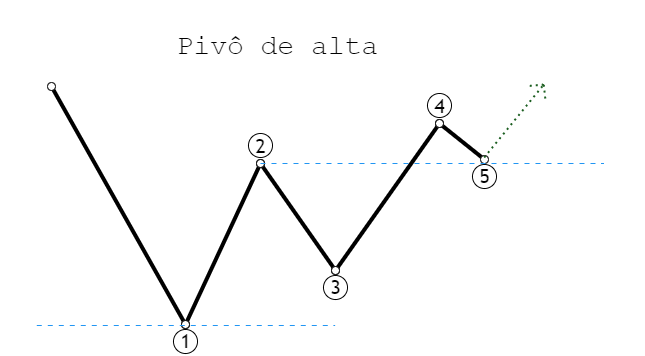

Como podemos ver, a recuperação veio em 98 dias corridos, quando o índice voltou para os níveis anteriores. Veja que nesse caso, após o fim do repique tivemos uma sequência de quedas (-5,69%) que não chegou a romper o fundo anterior, que justificaria mais quedas como vimos na greve dos caminhoneiros. O preço voltou a subir formando uma figura que chamamos de pivô de alta.

Na figura acima podemos ver que o ponto (1) forma um fundo e o ponto (2) forma um topo. A queda entre o ponto 2 e 3 não deve superar o fundo marcado pelo ponto 1. A alta entre o ponto 3 e 4 precisa superar o topo anterior indicado pelo ponto (2). Entre o ponto 4 e 5 temos a confirmação do “rompimento do pivot”. É esse tipo de movimento que muitos investidores aguardam. Cada ponto desses que for confirmado eleva a probabilidade de o movimento de queda ter chegado ao fim.

Fiz esse estudo pessoal e resolvi compartilhar aqui, mas entendo que esse tipo de estudo faz pouco sentido para quem não leu o livro sobre Análise Técnica, mas tentei ser o mais didático possível pois espero que possa ajudar você a entender que grandes movimentos de correção, especialmente esses provocados por eventos que produzem incertezas, deve ser acompanhado com cuidado.

Se a queda da bolsa registrada na semana do carnaval de 2020 foi realmente o resultado de um pânico com relação aos efeitos do coronavírus na economia brasileira, tendo apenas 1 caso confirmado, talvez novas crises de pânico ocorram quando existirem as primeiras mortes. Muitas dessas mortes serão exaustivamente exploradas pela imprensa, produzindo mais uma onda de pânico. Se o governo decretar toque de recolher, fechamento de jogos de futebol, bares, restaurantes, escolas e sitiamento de cidades e bairros, como ocorreu na China e na Itália, teremos ainda mais pânico. Se as empresas registrarem queda nas vendas e nos lucros, teremos mais pânico. O mesmo acontecerá nos EUA, se o governo adotar medidas como as que ocorrem na China e na Europa.

Já se o movimento de queda atribuído ao vírus foi apenas um argumento do mercado para corrigir os preços e permitir que grandes investidores pudessem comprar ações de boas empresas com bons descontos, teremos uma recuperação dos preços em poucas semanas ou poucos meses e a bolsa passará a ignorar as notícias.

Ao comprar ações depois de grandes quedas, você deve considerar que as quedas podem continuar por muitos dias, semanas ou até meses. Assim como não é muito comum os preços caírem reto, sem qualquer repique antes da queda continuar, não é comum a recuperação ocorrer em uma forte alta em linha reta, sem uma série de pequenos movimentos em zigue-zague. Entender isso é importante.

Uma boa conduta seria comprar aos poucos, aproveitando cada sinal positivo que surgir, sabendo que não temos como prever o futuro e que existem riscos envolvidos. Para os leitores que me perguntaram sobre a ferramenta que uso para estudar gráficos. A ferramenta é essa aqui, a mesma que utilizo como base de estudos no meu livro.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: