Comprar imóvel financiado vai se tornar mais arriscado nos próximos anos. Por falta de educação financeira, a população não perceberá esse risco claramente. Como os bancos estão se tornando grandes patrocinadores de sites de jornais, revistas, blogs e canais no Youtube, dificilmente essa percepção de risco será transmitida por esses meios para a população.

Fica por conta de cada um refletir sobre o que está acontecendo antes de entrar em um financiamento imobiliário de longo prazo. Deixo aqui minha contribuição para sua reflexão.

A Caixa está se preparando para trocar o indexador que corrige a dívida do financiamento imobiliário. Imagino que os demais bancos seguirão o mesmo caminho.

Antes, quem se endividava através de um financiamento imobiliário pagava juros fixos sobre uma dívida que era corrigida pela taxa chamada TR ou Taxa Referencial calculada pelo Banco Central. Agora as pessoas vão pagar juros fixos sobre uma dívida que será corrigida constantemente pela inflação, medida pelo IPCA que é o Índice Nacional de Preços ao Consumidor Amplo calculado mensalmente pelo IBGE.

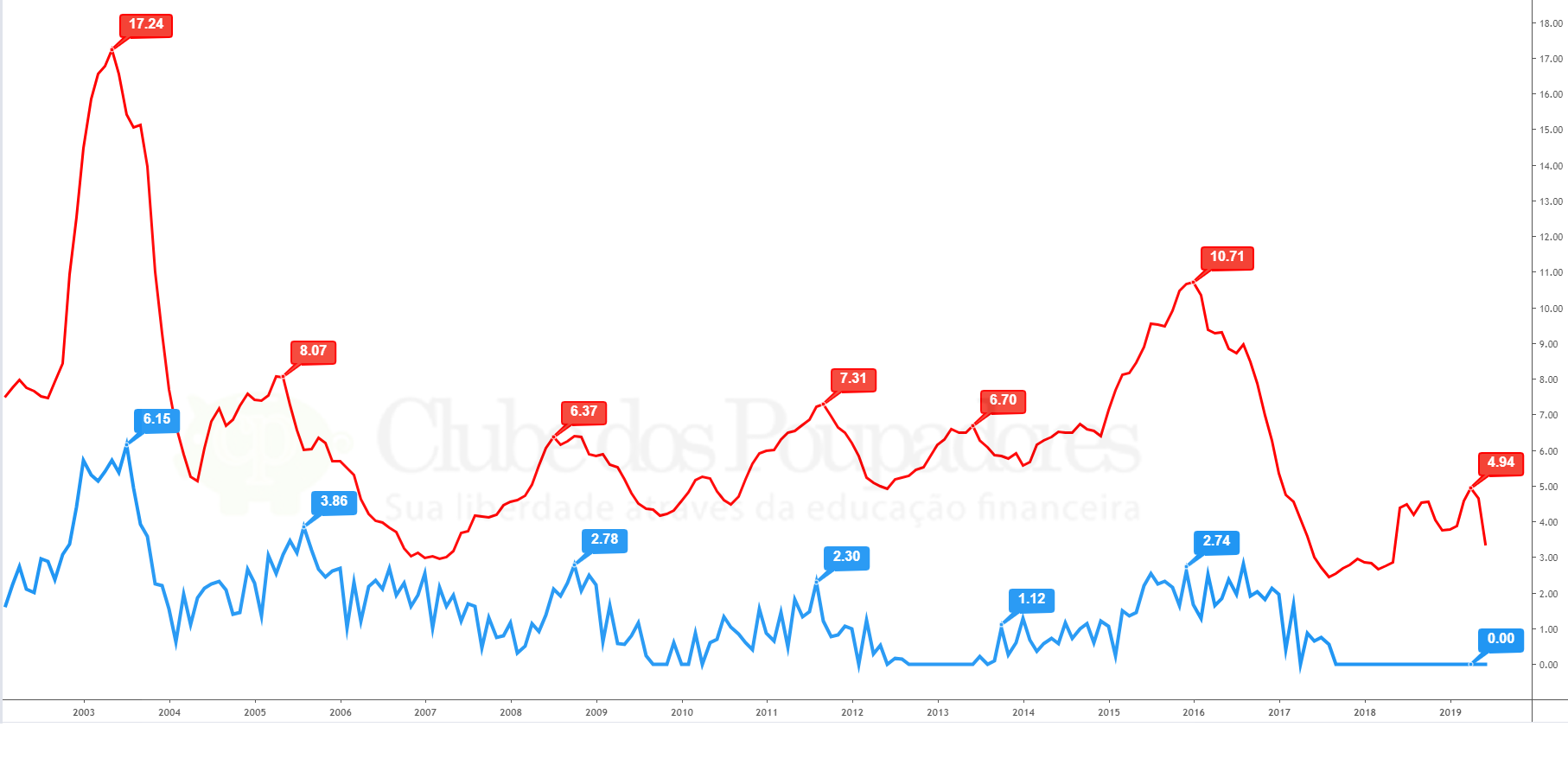

O gráfico logo abaixo mostra que existe uma enorme diferença entre as variações da TR e do IPCA. Cada número que aparece destacado no gráfico representa o acúmulo dos últimos 12 meses nos momentos em que atingiram picos de alta.

O gráfico mostra que a Caixa não vem recebendo qualquer reajuste da enorme dívida que as pessoas acumulam em seus financiamentos imobiliários, já que a TR está igual a 0% desde 2017. A taxa também ficou zerada entre parte de 2012 e 2013.

Em entrevista recente o presidente da Caixa disse “Estamos fazendo as simulações. Hoje, na Caixa, só faremos coisas que façam sentido matemático” (fonte). Isso nos faz imaginar que antigamente a Caixa ignorava o sentido matemático do que fazia.

O gráfico acima mostra a evidência de que será mais vantajoso para a Caixa e demais bancos trocar a TR pelo IPCA. Em 2016, quando a inflação acumulada passou de 10,7% ao ano, a TR estava em 2,74%. Imagine reajustar o saldo devedor de milhões de brasileiros em 10% em apenas um ano, considerando que cada pessoa deve centenas de milhares ou até milhões de reais em financiamentos imobiliários que só serão quitados depois de muitas décadas. Além da correção, ainda temos os juros cobrado sobre esse valor reajustado pela inflação, seguro e tarifas.

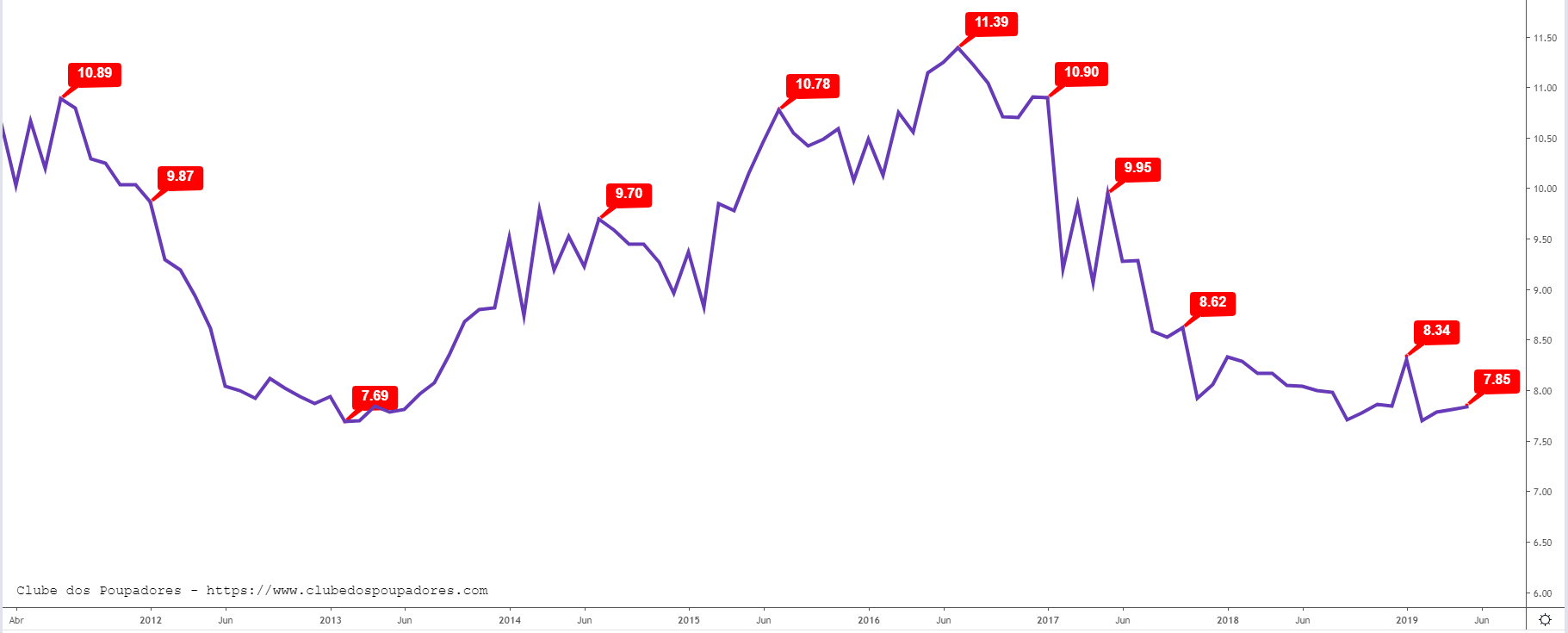

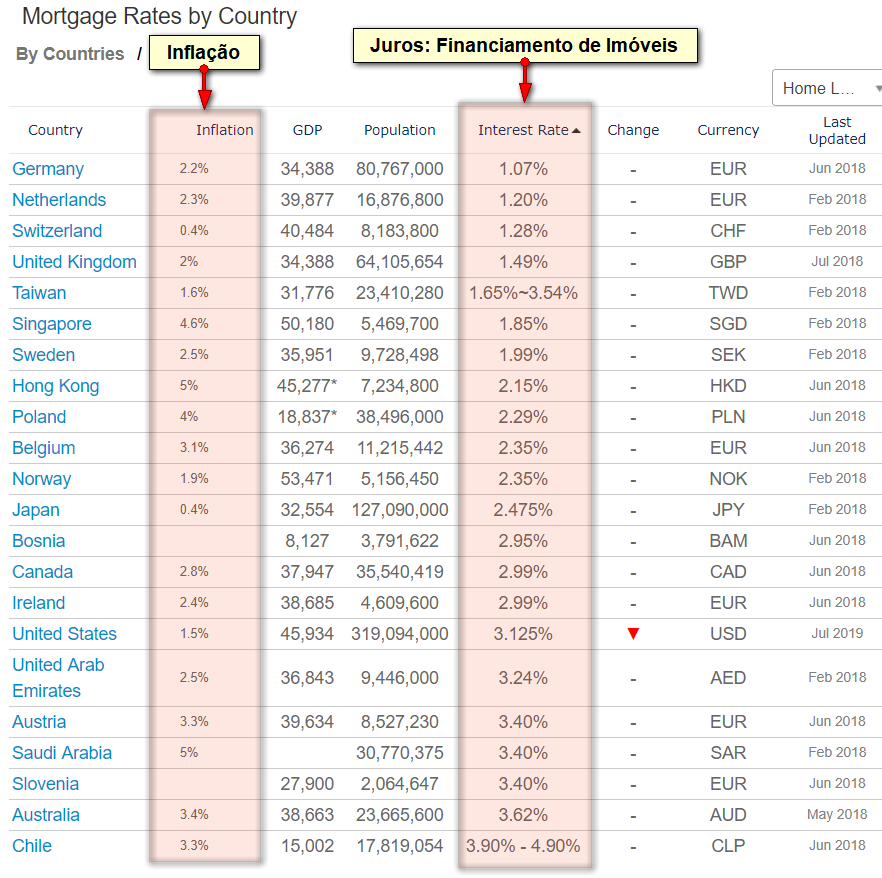

O gráfico logo abaixo mostra a taxa média de juros das operações de crédito com recursos direcionados para pessoas físicas no financiamento imobiliário (fonte). Podemos observar que nunca foi barato financiar imóveis no Brasil, mesmo com correção pela TR, principalmente quando observamos as taxas praticadas no exterior. Devemos lembrar que o financiamento de um imóvel possui o próprio imóvel como garantia de pagamento. Todos os anos a própria Caixa leiloa milhares de imóveis tomados de devedores inadimplentes. Isso significa que o risco do banco ao emprestar dinheiro para o financiamento de um imóvel é menor do que o risco em outras modalidades de crédito e mesmo assim as taxas são elevadas no Brasil.

Teoricamente a Caixa sempre embutiu o risco da inflação na taxa fixa do financiamento e isso pode justificar as taxas elevadas. Mesmo assim, uma alta da inflação poderia prejudicar a Caixa, já que a TR nunca foi suficiente para corrigir a inflação medida pelo IPCA. Com a adoção do IPCA a Caixa ficará protegida dos efeitos da inflação. O problema é que com a mudança esse risco que antes era da Caixa passará para o devedor que talvez passe a comprar imóvel financiado sem compreender claramente esse risco.

Isso lembra os imóveis vendidos na planta que possuem a dívida reajustada pelo INCC, índice que mede a inflação dos custos de construção. Muitos distratos ocorreram no passado quando o INCC aumentou a dívida de muitos brasileiros que compraram imóveis na planta sem a devida compreensão do que estavam fazendo. As pessoas pagavam as prestações mensais e ao invés da dívida diminuir ela aumentava quando era corrigida pelo INCC. Em muitos casos as pessoas recebiam a chave do imóvel com uma dívida maior do que o preço de mercado do imóvel. Isso motivou muitas desistências.

A Caixa vem estudando cobrar uma taxa de 6% ao ano + IPCA. A taxa pode ser menor se o endividado aceitar a “venda casada” que os bancos costumam chamar de “relacionamento”, ou seja, se você aceitar um cartão de crédito que não precisa, conta corrente com tarifas mensais, cheque especial, seguros etc. (fonte).

Imagine se essa regra estivesse vigorando em 2013 e você tivesse comprado um imóvel financiado com juros fixos de 6% ao ano calculado sobre uma dívida corrigida pelo IPCA. O gráfico abaixo mostra a trajetória do IPCA.

Observe que entre 2007 e 2016 a inflação (IPCA) dos últimos 12 meses manteve uma tendência de alta em topos e fundos ascendentes até atingir dois dígitos ao ano (mais de 10,7% ao ano). Depois tivemos uma forte queda provocada pela alta da Taxa Selic que atingiu 14,25% com o objetivo de combater a inflação através do desaquecimento da economia.

Podemos constatar no gráfico acima que depois de atingir a mínima em 2,46% em 2017, a inflação (IPCA) voltou a se aproximar de 5% e agora inicia seu movimento tradicional de zigue-zague. A linha cinza e a seta preta com tendência de alta que desenhei no gráfico acima é uma hipótese pessimista para a inflação considerando a possibilidade de ela reiniciar sua tendência de alta com o reaquecimento da economia.

Observe que uma dívida de R$ 500 mil corrigida por 5% de inflação a faria aumentar para R$ 25.000,00 todos os anos. Já uma inflação de 10% ao ano faria a dívida aumentar R$ 50.000,00 por ano. Nessa condição, provavelmente, o devedor correria o risco de assistir sua dívida aumentar mesmo depois de 1 ano de pagamento de parcelas do financiamento. Cada 1% de inflação ao ano faria uma dívida de R$ 500 mil ficar R$ 5 mil mais cara.

Então fica a questão: o que pode fazer a inflação do Brasil disparar no futuro? Existem muitos eventos que podem fazer a inflação subir. Um tipo de evento que tem data marcada e que costuma impactar a inflação é a eleição para presidente. A cada quatro anos o brasileiro escolhe um novo presidente e o resultado de suas escolhas são bem curiosas, veja: dos últimos presidentes que escolhemos desde a redemocratização, dois sofreram impeachment, um está preso e o outro já foi preso. Já o atual presidente foi esfaqueado durante as eleições.

No mínimo podemos afirmar que o Brasil não tem sido um país politicamente estável e isso inevitavelmente interfere no valor da nossa moeda (câmbio), nas taxas de juros (risco) e na inflação (poder de compra da moeda). Quando o governante que está no poder não se preocupa com o equilíbrio das contas públicas e controle da inflação, a situação pode ficar crítica. Além disso, existem eventos inesperados que podem impactar a inflação. Essa alta da inflação que podemos observar da sua mínima de 2,4% até mais de 4,5% em 2018 ocorreu depois de uma greve de caminhoneiros que paralisou o país, provocou brigas e até mortes no final do primeiro semestre de 2018.

Imagine a pressão psicológica de alguém que assumiu uma dívida de 10, 20 ou 30 anos que será reajustada por um índice como o IPCA que pode sofrer fortes variações diante de eventos previstos e imprevistos.

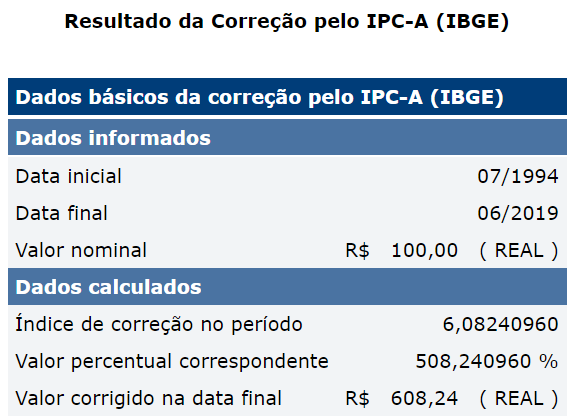

O devedor deve considerar que além da inflação aumentar o valor da dívida exponencialmente (como se fossem juros compostos) ela automaticamente irá retirar o poder de compra do salário do devedor e de qualquer outra fonte de renda que ele possua. Observe que quando a nota de R$ 100,00 foi lançada em julho de 1994, ela podia comprar as mesmas coisas que hoje precisamos de R$ 608,24 para comprar. Veja a simulação que fiz logo abaixo. Você pode reajustar qualquer valor pela inflação em qualquer período para constatar o seu efeito danoso visitando aqui.

É como se a atual nota de R$ 100 tivesse o mesmo poder de compra de R$ 16,44 quando o Real foi criado 25 anos atrás. Lembre-se que um financiamento imobiliário costuma levar 10, 20 ou até 35 anos para ser pago. Antes, grande parte dos juros da dívida de um imóvel era pré-fixado, ou seja, o devedor já tinha uma ideia clara do valor das prestações, pois o efeito da TR no aumento da dívida era muito pequeno.

Com a nova regra, uma boa parte do custo de um financiamento imobiliário estará oculto através da correção de uma inflação impossível de prever. Por décadas você ficará atento para a divulgação do IPCA pelo IBGE, pois a cada disparada na inflação você verá a sua renda mensal sendo comprometida por dois fatores: aumento da sua dívida imobiliária e degradação do poder de compra da sua renda.

Agora vamos considerar uma visão otimista com relação ao futuro da nossa economia.

Vamos imaginar que o futuro nos reserva um país com juros baixos, próximos dos que são praticados por quase todos os países do mundo que não estão enfrentando guerras, crises políticas e graves problemas econômicos. Vamos imaginar que nossa inflação no futuro ficará entre 2% e 4% como ocorre em muitos países de economia desenvolvida.

Mesmo nessas condições, um financiamento de 6% de juros + Inflação estaria muito acima do que é praticado no resto do mundo. A tabela logo abaixo mostra a taxa de juros média cobrada pelos bancos em diversos países.

A lista está ordenada pela menor taxa de juros anual de financiamentos imobiliários (fonte). Observe que em diversos países do mundo a taxa média para financiamento de imóveis está abaixo de 4% ao ano. Nos EUA a taxa anual é de 3,12%. No Chile a taxa está entre 3,9% e 4,9% ao ano.

Assumir uma enorme dívida ao financiar um imóvel sempre foi sinônimo de assumir um risco. Agora o risco ficará maior ainda já que a inflação reflete boa parte competência/incompetência dos políticos que teremos nos próximos, 10, 20 e 30 anos. Ao assumir uma dívida imobiliária, você não terá segurança sobre o tamanho da dívida no futuro, pois ela será constantemente corrigida. Felizmente existem algumas formas para reduzir esse risco.

Reduzido o risco

A melhor forma de reduzir seu risco futuro com o endividamento de centenas ou até milhão de reais ao financiar um imóvel é preparar um plano para depender o mínimo possível do financiamento. Você pode depender o mínimo possível de um financiamento de algumas formas:

- Poupando e investindo: imóveis são os bens mais caros que as pessoas compram durante a vida e seria muito sensato se elas já iniciassem a vida programando essa compra com muita antecedência. Poupando você poderá pagar uma entrada maior e ficará menos endividado. Quanto maior e mais longa for a dívida, mais dinheiro será gasto com juros, com pagamento de seguro e taxa de administração.

- O seu primeiro imóvel não precisa ser o último imóvel, ou seja, ele não deveria ser o “imóvel dos sonhos”. Uma boa estratégia para não se endividar tanto seria ter um pouco de paciência na vida. Talvez você possa evitar um grande endividamento se aceitar a compra de um imóvel menor, mais simples e mais barato. Não use o financiamento para comprar um imóvel incompatível com seu padrão de vida. Imóveis pequenos produzem custos fixos pequenos como energia, limpeza, condomínio, impostos etc. Com custos fixos menores você terá mais recursos para pagar o financiamento e quitar a dívida rapidamente.

- Faça simulações antes de comprar um imóvel financiado e estude antes de assinar qualquer papel. Leia livros que possam ajudar você a ampliar seus conhecimentos sobre o que pretende fazer. Eu já escrevi alguns livros sobre compra e investimentos em imóveis, veja aqui.

Essa mudança nas regras do financiamento também demonstra a necessidade dos bancos buscarem outras fontes de recursos para poderem emprestar dinheiro. Até aqui os bancos conseguiram utilizar o dinheiro do FTGS e da Poupança como fonte de dinheiro barato para oferecerem empréstimos caros. Nos últimos anos as pessoas começaram a migrar suas economias da Poupança para Títulos Públicos e Títulos Privados como CDB, LCI, LCA etc. A Caixa pretende lançar investimentos de renda fica como CRI e LIG (letras imobiliárias garantias) pagando uma taxa fixa de juros + IPCA (fonte). Provavelmente os fundos de renda fixa que investem em crédito privado seriam grandes compradores desses títulos.

Eu entendo que as pessoas estão fugindo de investimentos ruins como a Poupança e criticando a rentabilidade de “poupanças forçadas” como o FGTS. Os recursos que os bancos utilizam para emprestar dinheiro através do financiamento de imóveis estão ficando escassos. Os bancos precisam criar novos investimentos que possam atrair o interesse e os recursos dos investidores de renda fixa. É esse dinheiro que o banco emprestará para a parcela da população que quer ou que precisa se endividar para realizar grandes sonhos. Na prática, é sempre o devedor que trabalhará mais durante a vida para pagar os juros do investidor de renda fixa, os lucros dos bancos (e dos seus acionistas quando possuem ações na Bolsa) e os impostos pagos ao governo (que remuneram os investidores de títulos públicos). Isso mostra a importância de se investir mais na própria educação financeira, pois os bancos estão defendendo os interesses deles e você deve começar a defender os seus.

Recomendo que você aprenda a investir em títulos públicos e títulos privados emitidos por bancos como alternativas para os baixos rendimentos da Poupança e como meio de evitar um grande endividamento para realizar compras que podem ser programadas com muita antecedência.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: