Pequenas diferenças nos juros que remuneram um investimento e nas taxas cobradas para investir podem produzir enormes diferenças nos seus resultados financeiros no longo prazo. Temos um simulador de taxas diferentes (veja aqui) aqui no Clube dos Poupadores para mostrar esse impacto. Leia o artigo para entender como funciona.

Veja que já existe uma simulação de exemplo preenchida no simulador que você pode editar livremente, visite aqui para ver e editar. Veja que temos a simulação de dois investimentos de R$ 1.000,00 por mês com taxas diferentes durante 35 anos. No primeiro temos uma taxa de 12% e no segundo uma taxa de 11%.

Veja que essa pequena diferença de 1% ao ano ou pouco mais de 0,08% ao mês resultará em 1 milhão de reais (R$ 1.157.188,54) a mais ou a menos no seu bolso no futuro. É uma quantia significativa.

Segundo dados do relatório consolidado histórico de fundos de investimentos da Anbima (fonte), o brasileiro tinha mais de R$ 6,8 trilhões aplicados em fundos de investimentos em 2021. A taxa administrativa média que reduz a rentabilidade desses investimentos anualmente é de 0,90% nos fundos de renda fixa, 1,54% nos fundos multimercado e 1,89% ao ano nos fundos de ações. Como já vimos, cada 1% de redução na nossa taxa pode ser significativo no longo prazo.

Quando você investe diretamente através da compra de títulos públicos seu custo será de 0,20% ao ano cobrado pela B3. A taxa era de 0,25% até 2021 passando para 0,20% em 2022 (fonte). Quando você investe em um CDB, LCI ou LCA não existe a cobrança dessa taxa de forma explicita. Quando você compra ações diretamente o seu custo só ocorrerá no momento da compra ou da venda das ações e será muito pequeno se você optar por uma corretora que não cobra taxa de corretagem. Um exemplo de corretora que uso para renda variável que não cobra taxa e ainda paga para abertura de contas é essa aqui.

Ao escolher um fundo de investimentos você está remunerando um gestor de fundos para fazer aquilo que você mesmo(a) poderia fazer, caso tenha um pouco de conhecimento e de tempo. No longo prazo essa pequena taxa que faz o rendimento do seu investimento cair pode significar dezenas, centenas ou até milhões de reais, como podemos observar nas simulações. Cabe ao investidor ter consciência do que representa esse custo para julgar se realmente compensa pelo tempo e trabalho que isso pode poupar.

Quanto mais você tem para investir mensalmente, quanto mais você já tem investido e quanto mais longo for o prazo que você pretende investir, maior será o benefício de obter o conhecimento necessário para fazer investimentos diretamente (através de livros e cursos), evitando ao máximo as taxas que fazem o retorno do investimento cair.

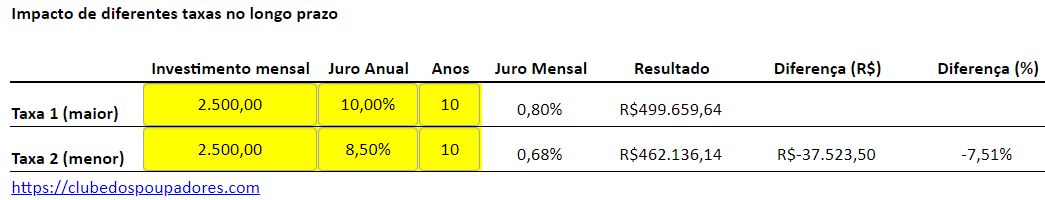

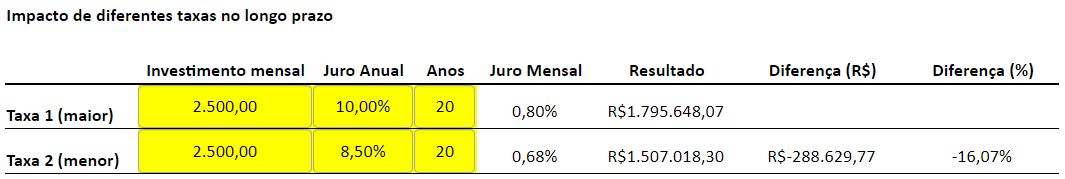

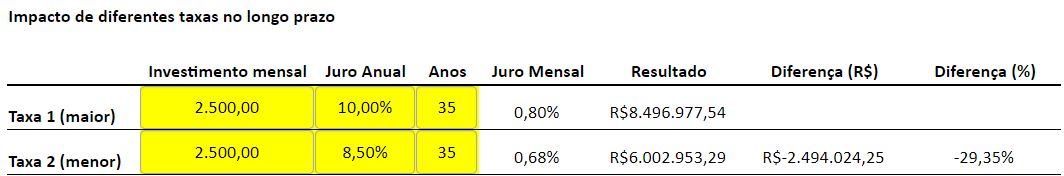

Para ilustrar usei a ferramenta para fazer três simulações.

Vamos imaginar alguém que pode poupar e investir mensalmente R$ 2.500,00. Vamos imaginar, como exemplo didático, que existe a possibilidade de obter uma taxa média anual de 10% ou uma taxa anual de 8,50% devido a existência de taxas administrativas ou taxas menores oferecidas por uma instituição financeira que não oferece boas oportunidades para os seus clientes (geralmente os grandes bancos). Veja o impacto dessa diferença de 1,5 pontos percentuais nos próximos 10 anos, 20 anos e 35 anos:

A diferença de apenas 1,5% ao ano faria você perder R$ 37 mil se o investimento durasse 10 anos, R$ 288 mil se fosse por 20 anos e 2,4 milhões se fosse por 35 anos. Imagine o que acontece com aquele que passa uma vida inteira investindo em fundos para a previdência que cobram taxas de 2% a 3% ao ano (isso ainda é comum).

Fazendo as suas próprias simulações você verá que no longo prazo qualquer pequena diferença nas taxas de juros e nos custos do investimento produzem grandes perdas ou grandes ganhos.

Isso nos motiva a estudar mais sobre os diversos tipos de investimentos que existem para que possamos montar e cuidar da nossa própria carteira de investimentos dependendo o mínimo possível de terceiros.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: