Será que faz sentido ter dólares guardados, sem qualquer rentabilidade, por longos períodos?

Vamos refletir sobre isso nesse artigo. Como sempre, é importante lembrar que eu não faço recomendações de investimentos. A recomendação que faço é a de que você estude para não ficar dependendo das opiniões dos influenciadores.

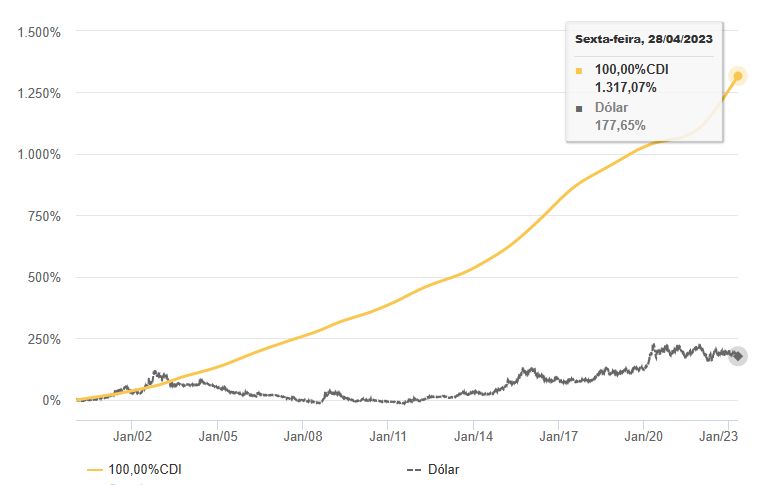

O gráfico abaixo mostra o retorno nominal de um investimento que rende 100% do CDI (linha amarela) e retorno do dólar (linha preta) entre o primeiro dia do ano 2000 até dia 28/04/2023.

Caso queira fazer simulações gráficas como essa, conheça meu livro sobre criar e simular carteiras de investimento.

Podemos dizer que se você tivesse investido R$ 100 rendendo 100% do CDI durante todo esse tempo, em algum fictício investimento sem imposto de renda e sem data de vencimento, entre 2000 e 28/03/2023, você teria R$1.417,07, já que o rendimento seria de 1.317,07%. Com os mesmos R$ 100 em dólares, você teria R$ 277,65.

Aqui no Clube dos Poupadores temos uma calculadora de valor futuro, caso queira fazer esse tipo de cálculo online.

Fica bem evidente que manter o dólar parado, como investimento, não foi uma boa ideia com o passar do tempo.

Os juros historicamente elevados no Brasil ajudam a evitar a desvalorização da nossa moeda frente do dólar. O juro acima da inflação evita a pior das tragédias que é a desvalorização da moeda do país.

Para destruir o valor da nossa moeda, bastaria permitir a alta da inflação enquanto se reduz a taxa básica de juros (Taxa Selic) para valores abaixo da inflação. Isso resultaria em juros reais negativos na renda fixa pós-fixada (Selic e CDI). Podemos dizer que os juros oferecidos acima da inflação (juros reais) desmotiva a compra de dólares e o envio dos mesmos para o exterior.

Em países desenvolvidos é comum encontrar juros reais negativos, ou seja, juros menores que a inflação. Nesse ambiente as pessoas tendem a realizar investimentos de maior risco como abrir um negócio ou investir nos negócios de outras pessoas como ações de empresas, fundos imobiliários etc. São economias que geralmente oferecem um ambiente mais favorável para o investimento de maior risco.

Os juros reais que temos no Brasil, que são aqueles que você recebe acima da inflação, funciona como um prêmio. Você recebe esse prêmio para suportar diversos riscos que você não teria, ou teria menos, enviando o seu dinheiro para fora.

Aqui estão os riscos que você enfrenta ao investir em reais no Brasil:

- Risco político e institucional: em países como o Brasil, os riscos políticos e institucionais são frequentemente maiores do que em economias desenvolvidas. Isso pode incluir mudanças frequentes na política econômica, instabilidade política, corrupção e fragilidades institucionais. Esses fatores aumentam o risco de investimento e, consequentemente, elevam as taxas de juros. Sem o prêmio de juros elevados, não faz qualquer sentido fazer o “papel de bobo” de manter seus recursos nesse tipo de país.

- Desenvolvimento do mercado de crédito: países como o Brasil frequentemente possuem um mercado de crédito menos desenvolvido do que economias desenvolvidas. Isso pode fazer com que as taxas de juros sejam mais altas, pois os investidores exigem maiores compensações por emprestar dinheiro em um ambiente de maior incerteza e risco. É muito difícil cobrar de quem deve no Brasil. As taxas de inadimplência são sempre muito elevadas. Quem empresta, já cobra juros maiores de quem paga para compensar as perdas de quem não paga. No caso dos investimentos, não é incomum o calote de debentures, CRI e CRA no decorrer das crises.

- Inflação: a inflação é uma preocupação constante em países emergentes como o Brasil. Para piorar a situação, nem todas as ideologias políticas consideram a inflação um problema sério. Altas taxas de inflação podem afetar negativamente o poder de compra da moeda local e desestimular o ato de poupar. Quando existe risco de inflação é natural que os investidores só aceitem realizar determinados investimentos se os juros compensarem o risco. Podemos observar isso nos juros prefixados e indexados ao IPCA oferecidos pelos investimentos.

- Poupança e investimento: o ato de poupar é fundamental para o desenvolvimento econômico de longo prazo de um país. Em muitos países emergentes como o Brasil, a taxa de poupança é baixa, o que limita a capacidade de investimento e pode levar a uma maior dependência do financiamento externo. Isso pode fazer com que as taxas de juros sejam mais altas, pois os investidores exigem maiores compensações para emprestar dinheiro em um ambiente de maior risco.

- Estrutura de produção: a estrutura de produção de uma economia é a combinação de bens de capital (bens que produzem dinheiro como o que existem nas empresas), trabalho e recursos naturais necessários para a produção de bens e serviços. Em muitos países emergentes, a estrutura de produção pode ser menos desenvolvida e mais concentrada em setores menos produtivos. Isso pode limitar a capacidade de crescimento econômico e fazer com que as taxas de juros sejam mais altas, pois os investidores exigem maiores compensações por emprestar dinheiro em um ambiente de menor potencial de retorno.

- Gastos públicos: gastos públicos é outro fator importante que pode afetar as taxas de juros em um país emergente como o Brasil. Quando o governo gasta mais do que arrecada, ele precisa financiar o déficit orçamentário (falta de dinheiro) através de emissão de títulos públicos. Isso aumenta a oferta de títulos no mercado e, consequentemente, pode pressionar as taxas de juros para cima. Só juros elevados atrai o interesse do investidor que percebe o elevado risco que está correndo. A falta de controle dos gastos públicos pode aumentar a percepção de risco fiscal, o que pode afetar negativamente a credibilidade do país e a confiança dos investidores, levando a uma elevação das taxas de juros.

Podemos dizer que investidores aceitam juros menores quando investem em países com baixo risco político, onde o mercado de crédito é desenvolvido, a inflação é controlada, quando existe poupança e investimentos, estrutura de produção, capacidade de arrecadação e gastos públicos controlados.

Onde não existem essas condições favoráveis é necessário que exista um prêmio, acima da inflação, para que faça sentido manter o seu dinheiro no país. Isso se torna ainda mais relevante quando países de economia desenvolvida estão oferecendo juros elevados.

O gráfico acima mostra a taxa básica de juros nos EUA (linha azul) e o núcleo da inflação (linha vermelha) com destaque para os períodos de juros acima da inflação. Esse gráfico de juros e inflação nos EUA pode ser acessado sempre atualizado aqui. Observe que, atualmente, os juros nos EUA estão próximos da inflação. O mesmo movimento ocorre em praticamente todas as economias desenvolvidas.

Se o Brasil não oferecer juros acima da inflação, com um bom prêmio pelo risco que é manter o seu dinheiro no país, as pessoas e as empresas começam a comprar dólares para investir no exterior onde a renda fixa se torna vantajosa a medida que os juros aumentam lá fora e a inflação fica controlada.

Ainda existe o risco do governo observar esse movimento e começar a tornar o investimento no exterior menos atrativo, elevando impostos para envio de recursos para fora e elevando impostos sobre os ganhos.

É importante ficar atento, nos próximos meses e anos, caso o governo queira manter juros baixos e inflação elevada, oferecendo juros negativos ao mesmo tempo em que aumenta o endividamento público (gastando mais do que arrecada). Tonar investimentos no exterior menos atrativos pode sinalizar os preparativos para esse movimento de tornar os investimentos no Brasil menos atrativos.

Em países como Argentina, onde temos taxa básica de juros de 91% ao ano e inflação de 104,30%, não existe ganho real, ou seja, você só perde dinheiro ao manter seus recursos em moeda local. A consequência é que a de que a moeda da Argentina já não tem qualquer valor. As pessoas passam a fazer negócios em outras moedas. Até o comércio passa a preferir outras moedas.

Sabemos que o atual governo brasileiro costuma elogiar as políticas econômicas da Argentina (fonte). São ideologias alinhadas com relação a economia.

Outro país que seguiu a mesma linha de forçar a queda dos juros, com inflação elevada, foi a Turquia. Hoje eles possuem juros de 8,5% ao ano e uma inflação de 43,68%. A consequência foi a desvalorização da moeda local, que vale cada vez menos. Assim como na Argentina, quando as pessoas e os investidores viram que não existia “prêmio” nos juros pelo risco de perda com a inflação, todos compraram dólares e enviaram recursos para fora.

Para finalizar, embora não seja uma boa ideia guardar dólares por longos períodos, quando os juros estão elevados no Brasil, a situação seria diferente se você investisse esses dólares em ativos que se valorizam em dólares. Para saber mais sobre investimento no exterior para iniciantes e leigos, conheça esse livro aqui.

Historicamente é possível observar que a economia americana mergulha em uma recessão após o ciclo de alta dos juros, como ocorre agora. Essas crises e recessões resultam em quedas nas bolsas e oportunidades para a compra de ações e ETFs com bons preços. Aqui no Clube dos Poupadores temos um gráfico que mostra a relação entre alta dos juros e crises nos EUA que muitas vezes se espalham pelo mundo.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: