Você sabe em qual parte do seu ciclo de vida financeira você se encontra? Para algumas pessoas pode parecer tarde demais, para outras, é o momento certo de aprender.

Antes de começar você precisa aceitar três princípios básicos de sobrevivência no sistema:

- Você não pode gastar tudo que ganha;

- Você não pode gastar mais do que ganha;

- Você não pode gastar antes de ganhar.

Se você não seguir esses princípios durante sua vida, será obrigado(a) a sabotar o seu próprio futuro. Não conseguirá as reservas necessárias para melhorar sua qualidade de vida futura. Não conseguirá evitar transtornos financeiros diante dos imprevistos. Não conseguirá se manter, sem depender dos outros, após sua aposentadoria. Será obrigado(a) a fazer dívidas no presente comprometendo seu futuro financeiro.

As parcelas mensais das dívidas assumidas no presente retiram sua capacidade de consumir e de poupar no futuro.

Não espere que as empresas, os bancos e o governo façam qualquer esforço para estimular a aplicação desses três princípios na sua vida financeira. Se prepare, pois eles irão fazer o contrário. Através de campanhas publicitárias, televisão, internet e todas as formas de comunicação, eles vão tentar lhe convencer que não é importante, muito menos inteligente, poupar e investir seu próprio dinheiro para realizar seus sonhos de consumo.

Eles vão vender a ideia de que você tem direito e merece realizar seus sonhos imediatamente, custe o que custar. Vão dizer e que é normal e aceitável viver endividado(a), pagando juros que comprometem seu futuro em troca de uma satisfação imediata. No artigo anterior, mostrei que até a escola conspira contra sua educação financeira.

Veja no próximo vídeo, um exemplo de parceria entre empresas, bancos e governo que não se preocupam com a saúde financeiro da sua família. Esse tipo de iniciativa presta um desserviço para a educação financeira das pessoas. No lugar de incentivar a poupança, a compra planejada e consciente, o governo estimula o endividamento das famílias mais pobres. Esse programa permitia que famílias carentes assumissem dívidas de até R$ 5.000,00 adquirindo móveis, eletrodomésticos e eletrônicos através de empresas “amigas do governo”. Isso gerou uma dívida de mais de R$ 3 bilhões entre as famílias que participaram do programa.

No próximo vídeo temos a dona do Magazine Luiza (uma das 10 maiores varejistas do país) falando em nome de todos os empresários que foram beneficiados com o programa. Para ela, que lucra com o consumismo das famílias, as pessoas merecem e possuem o direito de realizar seus desejos de consumo através de dívidas. Não é problema dela se a dívida de R$ 5 mil irá comprometer o orçamento de mais de 640.000 famílias carentes nos próximos 4 anos.

A falta de educação financeira também compromete outros programas de endividamento da população que envolve a parceria entre empresas, bancos e governo, como o Minha Casa Minha Vida. Uma em cada quatro famílias está com suas prestações atrasadas. O governo federal decidiu retomar os imóveis dos beneficiários mais carentes do programa que estiverem inadimplentes há mais de três meses. (fonte)

Este é apenas um pequeno exemplo das ações conjuntas do sistema contra suas finanças pessoais. O fato é que por falta de educação financeira, muita gente cai nessa conversa de que prosperar significa se endividar. Quem cai nessa armadilha passa a vida toda sustentando o sistema, contribuindo para a construção de riqueza e patrimônio dos donos das empresas e dos bancos envolvidos. Já o governo, sempre arrecadará mais impostos quando fizer o dinheiro circular, mesmo quando o dinheiro envolvido na operação é emprestado.

Sabotando o futuro

Todos os meses a Confederação Nacional do Comércio de Bens, Serviços e Turismo faz uma pesquisa chamada “Pesquisa de Endividamento e Inadimplência do Consumidor (Peic)” e publica neste endereço aqui. A última pesquisa mostrou que 62% dos brasileiros estão endividados (pagando juros) e destes, 23% estão com as contas atrasadas (pagando juros e multas por atraso). 8,5% dos endividados estão quebrados, ou seja, declaram não ter condições de pagar. Na média, estas pessoas comprometem 30,8% do que ganham todos os meses para pagar dívidas, juros, multas e taxas. (fonte)

É justamente esses 30% da renda que as famílias usam para pagar juros, que deveriam ser poupados todos os meses para construir um futuro mais prospero ao longo do ciclo de vida financeira das pessoas. Podemos constatar que as pessoas desperdiçam muito dinheiro na vida por não seguirem os três princípios básicos de: não gastar tudo que ganha, não gastar mais do que ganha e não gastar antes de ganhar.

Ciclo de Vida Financeira

As pessoas poupam uma parte do que ganham no presente, motivadas pelo desejo de manter ou melhorar o padrão de vida no futuro. Elas percebem que o futuro é cheio de imprevistos e reservas financeiras são úteis para reduzir os efeitos negativos desses imprevistos. Além disso, existe a certeza de que as condições físicas e a saúde para o trabalho são passageiras. No Brasil, as pessoas também sentem medo da pobreza após a aposentadoria e isso é um grande motivador da poupança. Já vimos em outros artigos que o INSS não é uma instituição sustentável no futuro (leia mais aqui), os fundos de pensão mal administrados são um risco (leia mais aqui) e os planos de previdência privada dos grandes bancos são uma ilusão (leia mais aqui). Ninguém quer viver na terceira idade dependendo da caridade dos parentes e dos amigos.

A ignorância permite que grande parte da população não se preocupe com aposentadoria. São pessoas que vivem o presente, sem abrir mão de gastar tudo agora e ainda gastar mais um pouco fazendo dívidas.

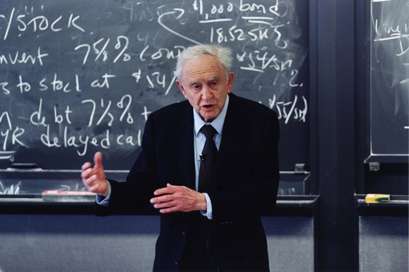

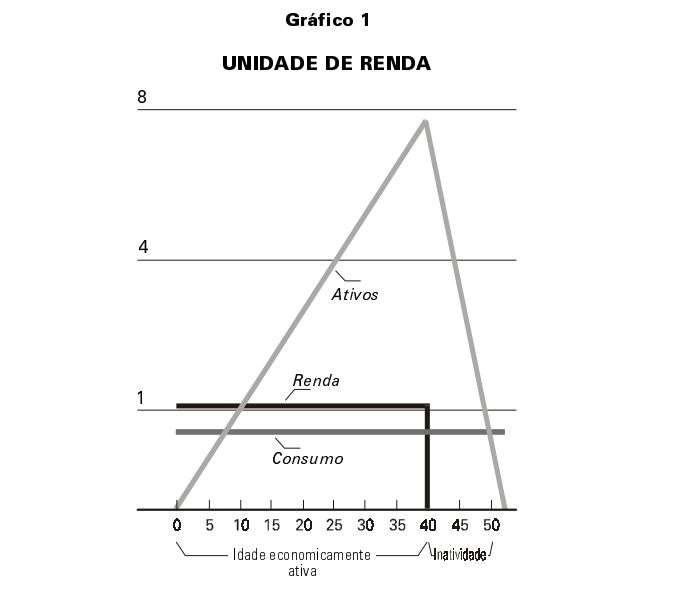

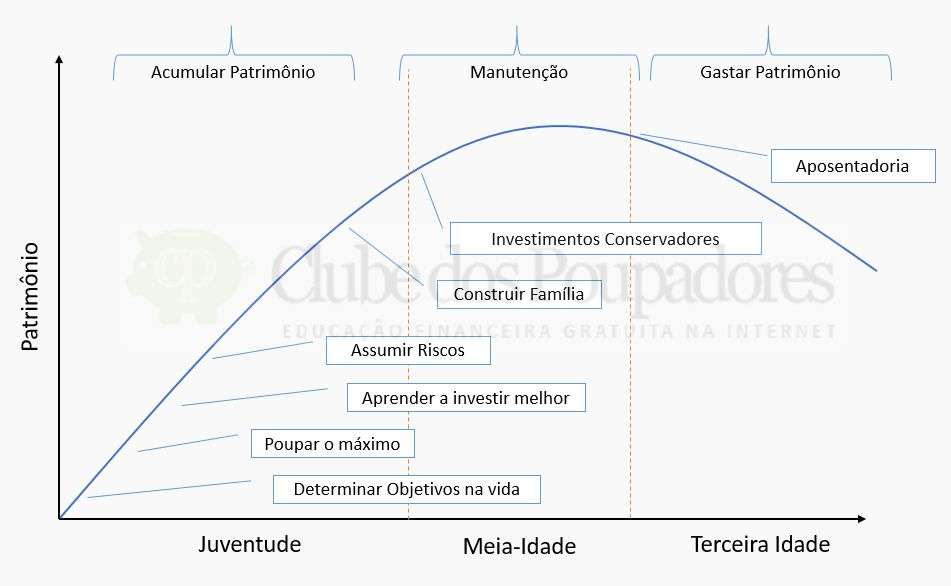

O economista italiano Franco Modigliani (prêmio Nobel de economia de 1985) realizou vários trabalhos sobre o ciclo de vida e criou um gráfico simplificado como este:

O gráfico do autor supõe que as pessoas possuem 40 anos de vida produtiva. No gráfico, a pessoa teria uma renda constante durante os 40 anos. Seu consumo (suas despesas) deveria ser 20% menor que a renda durante toda a vida. Isso permitiria acumular um patrimônio suficiente para manter o mesmo padrão de consumo por mais 15 anos depois da aposentadoria.

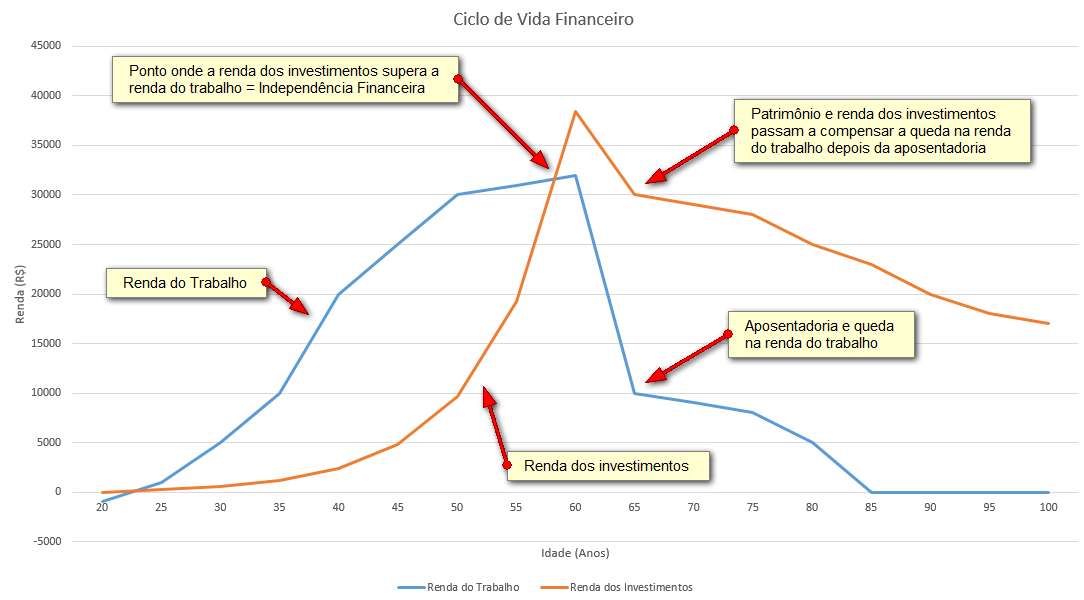

Fiz um gráfico que retrata o que seria uma situação ideal de quem poupa uma parte do que ganha com o objetivo de atingir a independência financeira antes dos 65 anos. A linha azul representa o aumento da renda gerada pelo trabalho com o passar do tempo. Teoricamente, todos deveriam buscar aumento de renda no decorrer da carreira profissional. Alguns profissionais possuem a carreira engessada. Passam décadas fazendo o mesmo trabalho, recebendo o mesmo salário, sem crescimento profissional e financeiro.

Vamos supor que este profissional fez investimentos mensais de uma parte da sua renda. Investiu em renda fixa, renda variável, imóveis e outras fontes. Teoricamente, quanto maior o patrimônio acumulado, maior tende a ser a renda passiva gerada por juros, dividendos, lucros e aluguéis dos investimentos. Em algum momento, essa renda dos investimentos ultrapassará a renda do trabalho. Neste ponto a pessoa atingiria a independência financeira.

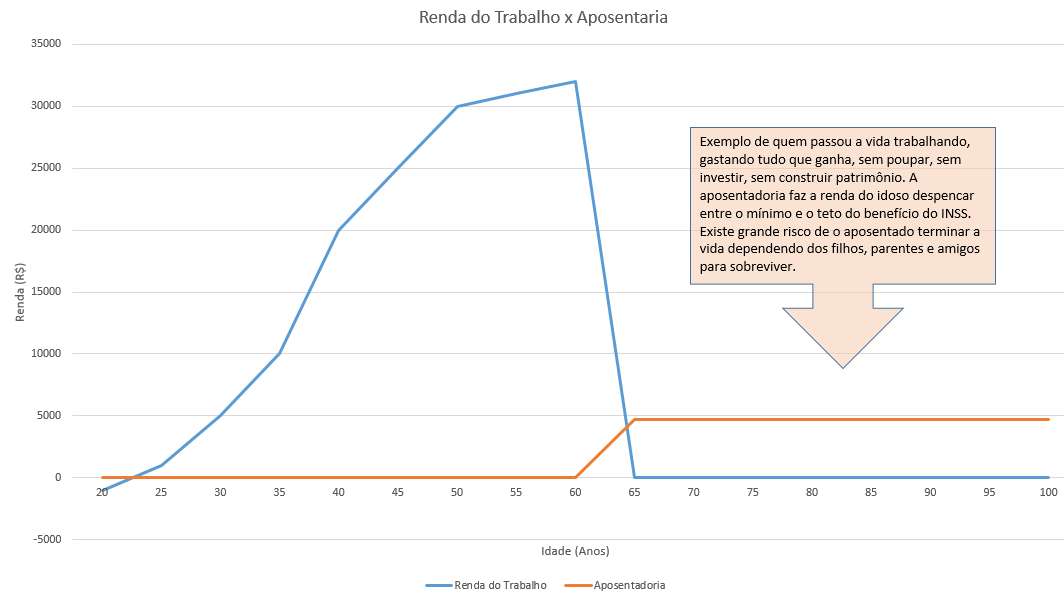

Pesquisas mostram que 57% dos brasileiros não fazem nenhum economia pensando na aposentadoria (fonte). A renda do trabalho destas pessoas irá zerar depois da aposentadoria (caso a pessoa pare de trabalhar) e será substituída pela renda do benefício do INSS (caso a pessoa tenha contribuído) que ficará entre o salário mínimo e o benefício máximo que hoje não supera R$ 5 mil.

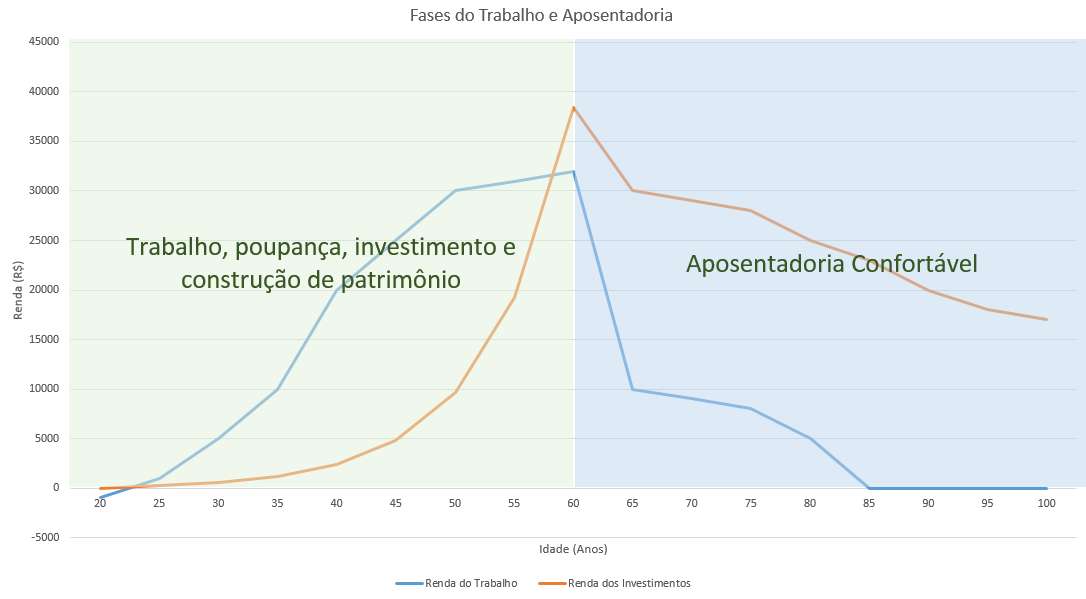

Podemos dividir a vida das pessoas em duas grandes fases. Na primeira, acumulamos patrimônio (enriquecemos). Na segunda, consumimos a renda gerada pelo patrimônio que acumulamos ou consumimos o próprio patrimônio acumulado. Na primeira fase somos jovens, temos tempo, força de trabalho e nossa renda cresce na mesma medida que ganhamos novos conhecimentos, mais experiência e juízo. Após a aposentadoria, provavelmente ainda teremos que trabalhar, mas iremos desacelerar. A renda do trabalho poderá diminuir ou até zerar se a renda dos nossos investimentos for suficiente para garantir essa liberdade financeira.

No gráfico abaixo, podemos ver a fase do trabalho intenso e acumulação de capital para a construção de patrimônio. Esse crescimento pode ser acelerado pelo efeito dos juros compostos nos investimentos. Depois temos a aposentadoria e o desfrute do nosso patrimônio.

Na primeira década da fase de acumulação você deve buscar conhecimentos sobre como ganhar mais (valorizar sua hora trabalhada) e como poupar mais. Nenhum investimento nessa fase será mais importante do que aquele capaz de ampliar sua capacidade de gerar mais renda através do trabalho. Se você ganha pouco, procure meios de ganhar mais. Invista na sua profissão. É importante que você adquira consciência financeira nessa fase para não desperdiçar dinheiro e poupar o máximo possível. No início, quando você tem pouco dinheiro para investir, as oportunidades de investimento oferecidas pelo mercado financeiro são limitadas. Aprender mais sobre como investir em títulos públicos seria um bom começo. Algumas décadas depois, ainda na fase de acumulação, você terá mais recursos e deverá buscar mais conhecimento sobre como obter taxas de juros melhores. É nessa fase que você poderá expor uma parte do seu patrimônio em investimentos de maior risco, de longo prazo e que ofereçam rentabilidades maiores (ações de boas empresas, fundos imobiliários, imóveis, etc). Veja aqui algumas fontes de conhecimento.

Quanto mais cedo você conseguir se tornar financeiramente independente, maior será o tempo que você terá para desfrutar da liberdade de escolha que isso proporciona. Com mais independência, você pode optar por um trabalho menos estressante, pode desacelerar, pode dedicar mais tempo para coisas que considera mais importante que o trabalho, pode iniciar um negócio e mudar de quadrante, pode até mudar de profissão na busca de uma experiência mais gratificante com o trabalho. Utilize o nosso simulador de independência financeira.

A grande riqueza da independência financeira não é ter mais dinheiro, é ter mais liberdade de escolha.

No gráfico abaixo podemos observar que antes da aposentadoria, no final da fase de acumulação de patrimônio, você deve começar a se preocupar com a manutenção das riquezas que conseguiu construir durante a juventude. Isto significa reduzir seus investimentos de maior risco e concentrar em investimentos mais conservadores. É nessa fase que o seu custo de vida está mais elevado devido a formação de família (casamento, filhos, etc). Você terá mais responsabilidades, custos mais elevados e não poderá poupar como poupava antes.

Seu custo de vida tende a cair quando seus filhos terminarem os estudos e começarem a trabalhar. Tome cuidado para não cair na armadilha de sustentar filhos adultos por muito tempo. Além de prejudicar seu ciclo de vida financeira, você também estará prejudicando o ciclo dele. Já falei sobre pais que sustentam filhos adultos. É interessante que você aproveite esse artigo para mostrar para seus filhos maiores que esse ciclo existe.

Depois da aposentadoria a sua renda tenderá a cair. Quando a pessoa para de trabalhar a renda originada do trabalho acaba. Quando ela continua trabalhando na terceira idade, ela tende a buscar trabalhos mais gratificantes, mesmo que isto represente uma remuneração menor.

Algumas pessoas gostam da ideia de deixar heranças para os filhos. Outras, programam a vida de tal forma que possam aproveitar o máximo do que acumularam. Como não sabemos o dia da nossa morte, é desejável terminar a vida com algum patrimônio. Pessoalmente, sou contra a ideia do idoso passar por privações com o objetivo de deixar o máximo de herança para os filhos. É responsabilidade de cada filho construir seu próprio ciclo de vida financeira, a não ser que estes filhos tenham alguma deficiência. É importante aproveitar o máximo do patrimônio que você acumulou enquanto existir lucidez. Quando a lucidez começa a falhar, é comum os filhos tentarem obter controle sobre o patrimônio dos pais através de ações de interdição judicial. Com isso, a pessoa deixa de ter poder de decisão sobre o próprio patrimônio e outras questões da vida.

Conclusão:

Os artigos que escrevo são lidos por pessoas de todas as idades. Existem leitores nas mais diversas fases do ciclo, sendo que cada pessoa tem o seu próprio ciclo. Os gráficos que mostrei são apenas exemplos. Cada um segue uma vida diferente do outro. Esse artigo é mais uma demonstração de que você não deve perguntar para desconhecidos o que é melhor fazer com o seu dinheiro. Ele não sabe em qual fase da vida você está passando, não conhece seu passado, seu presente, seus planos para o futuro e seus valores.

É interessante que você tente desenhar o seu ciclo, tente se localizar dentro de uma jornada que tem início, meio e fim. Tudo começa ao traçar objetivos para sua vida. Todos nós temos alguma ideia de missão a ser cumprida. Se você não tem, deveria ter.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: