Recentemente escrevi um artigo que fez muito sucesso entre os leitores do site Administradores com título “8 motivos para não fazer previdência privada“. Foi um dos artigos mais visitados e “curtidos” na categoria “Dinheiro” do portal neste ano. No texto expresso minha opinião pessoal sobre os planos de previdência privada aberta comercializados por grandes bancos e suas seguradoras. Ele foi baseado em outro artigo que escrevi chamado “Desvantagens da Previdência Privada“.

A experiência que tive com previdência privada não foi positiva no passado. Ainda muito jovem fiz um plano de previdência privada aberta acreditando nas simulações e vantagens apresentadas pelo banco sem questiona-la. Naquele tempo as taxas de juros praticadas no país eram muito elevadas. No meu caso foi um péssimo investimento. Recentemente fiz uma nova avaliação e continuo acreditando que existem maneiras melhores de construir patrimônio para uma aposentadoria equilibrada e principalmente livre.

Privação x Liberdade

A liberdade sobre o seu dinheiro é a questão chave. Para mim previdência privada significa perder esta liberdade. Para quem é inimigo do próprio dinheiro isto pode ser uma vantagem. Quem passa a cuidar do seu dinheiro é uma empresa privada que cobra caro por isto. Você perde o poder de decidir sobre onde investir, quanto investir, como fazer a alocação de ativos com base no cenário econômico atual e nas suas necessidades pessoais. Tanto a economia quanto suas necessidades mudam com o passar dos anos e você pode e deve ter a liberdade e o conhecimento necessário para gerenciar seu dinheiro e planejar sua aposentadoria. Para ter conhecimento você precisa investir na sua educação financeira. E investimento em conhecimento custa pouco. Qualquer um pode aprender a investir seu próprio dinheiro adquirindo livros, fazendo cursos e acessando bons sites na internet.

Rentabilidade

Você pode conseguir rentabilidade superior fora da previdência privada administrando seu próprio dinheiro. As seguradoras dos grandes bancos cobram muito caro e isto significa baixa rentabilidade. Eles investem seu dinheiro e ficam com quase toda a rentabilidade possível para eles através das taxas. Existem planos com taxa de carregamento de 10% e taxas administrativas de até 3% ao ano. Quanto mais humilde é a pessoa menos dinheiro tem para investir e maiores são as taxas. Imagine o que significa perder 10% de cada valor que você aplica na sua previdência através da taxa chamada taxa de carregamento. Imagine agora perder 3% todos os anos de tudo que você conseguiu investir com muito trabalho. Agora multiplique isto por décadas de investimentos.

Você pode conseguir rentabilidade superior fora da previdência privada administrando seu próprio dinheiro. As seguradoras dos grandes bancos cobram muito caro e isto significa baixa rentabilidade. Eles investem seu dinheiro e ficam com quase toda a rentabilidade possível para eles através das taxas. Existem planos com taxa de carregamento de 10% e taxas administrativas de até 3% ao ano. Quanto mais humilde é a pessoa menos dinheiro tem para investir e maiores são as taxas. Imagine o que significa perder 10% de cada valor que você aplica na sua previdência através da taxa chamada taxa de carregamento. Imagine agora perder 3% todos os anos de tudo que você conseguiu investir com muito trabalho. Agora multiplique isto por décadas de investimentos.

Eles fazem o que você pode fazer

Os planos de previdência mais conservadores investem a maior parte do seu dinheiro em títulos públicos. Poucas pessoas sabem que elas mesmas poderiam fazer este tipo de investimento sem pagar tão caro pelos intermediários. Através do site Tesouro Direto qualquer um pode investir em títulos prefixados, pós-fixados, indexados pela Taxa Selic ou protegidos contra os efeitos da inflação. Os custos são muito menores. Por consequência a rentabilidade é muito maior. O risco também é muito menor. Veja a rentabilidade dos títulos clicando aqui na coluna “Compra” para os títulos prefixados. Os indexados pela Selic pagam o equivalente a Selic atual veja aqui. Já os indexados pelo IPCA (inflação) pagam a taxa de juros que aparece a coluna “Comprar” somado ao IPCA que aparece aqui. Os títulos do governo são os investimentos mais seguros que existem. O risco de calote é mínimo por que pagam suas dívidas com os nossos impostos. O governo também é dono da fábrica de dinheiro chamada Casa da Moeda. Dinheiro para o governo não é problema pois no final somos todos nós que pagamos a conta. Você pode simular quanto teria hoje se tivesse feito investimentos com rentabilidade igual a da Selic clicando aqui.

Os bancos também oferecem CDB pré-fixado e pós-fixados que pagam um percentual da rentabilidade da Taxa DI que por sua vez é muito próxima da Taxa Selic. É como se você emprestasse dinheiro para o banco. Você pode ver a taxa DI atual aqui. Este tipo de investimento é garantido pelo Fundo Garantidor de Créditos. Caso o banco quebre você pode receber até R$ 250.000,00 de volta por CPF por instituição que quebrar. Se você investir até este limite em CDB´s de bancos diferentes você estará mais seguro que deixar todo seu dinheiro em uma única seguradora de algum banco. Você pode calcular a rentabilidade que teria tido se tivesse investido em algum CDB que paga 100% do CDI através desta calculadora aqui.

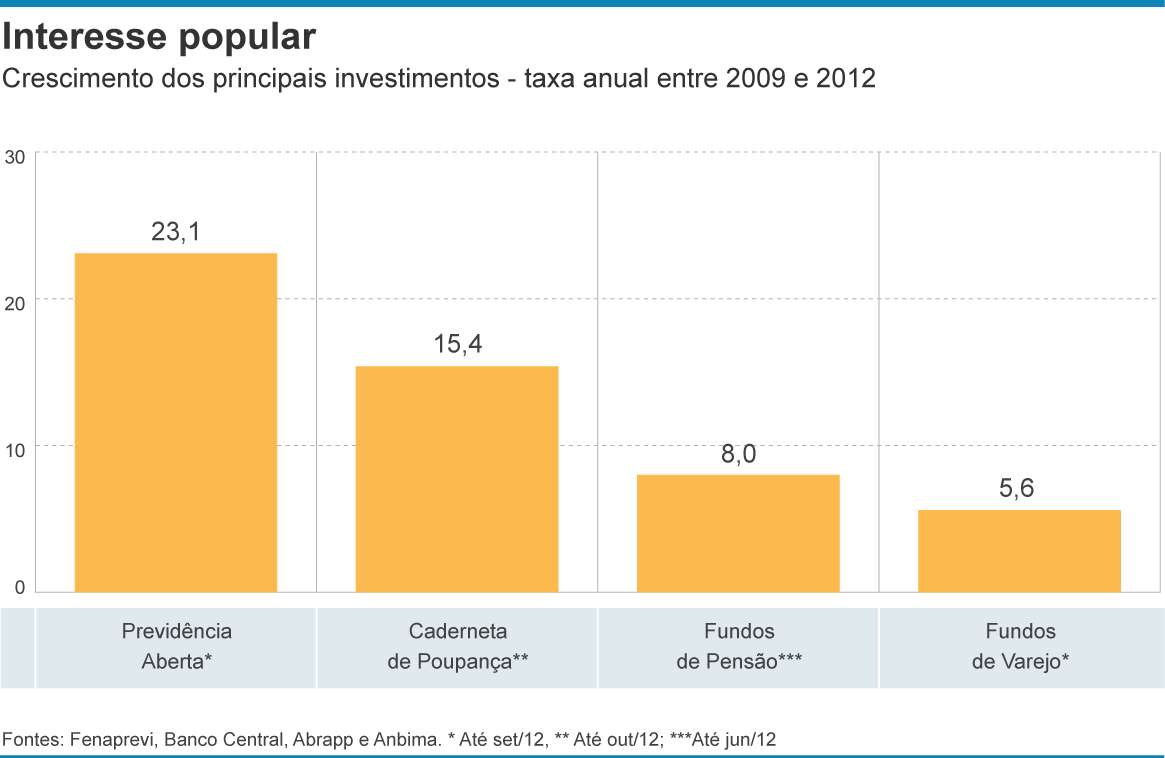

O gráfico abaixo mostra uma situação curiosa. Mesmo com queda na rentabilidade dos planos de previdência cresce os investimentos da população nesta modalidade. Seria reflexo dos investimentos em publicidade dos planos de previdência como garantia de um futuro seguro?

Risco que você desconhece

Todo investimento possui riscos. Na previdência privada a maioria das pessoas desconhece estes riscos. Eles aparecem no contrato mas o brasileiro não gosta de ler contrato, na verdade são poucas as pessoas capazes de entender um contrato brasileiro. Na primeira etapa quando você está investindo dinheiro mensalmente existe o risco do mercado financeiro. Dependendo de como seu dinheiro é investido ele pode ter rentabilidade muito baixa ou até negativa. A rentabilidade das simulações não estão garantidas, basta ler as letrinhas miúdas no final da simulação. Em muitos casos existem planos onde você paga para perder dinheiro. Quando você entra na fase de receber sua aposentadoria através de uma renda vitalícia o risco passa a ser da solidez da empresa. Se a seguradora quebrar você terá um problema sério. Bancos e seguradoras são empresas vigiadas de perto por entidades competentes mas esta vigilância não significa que as falências não existam. Você não deve ter percebido mas em menos de dois anos 7 bancos quebraram no Brasil.

Quem escolhe ter “renda por prazo determinado”, assume o próprio risco de viver mais do que o planejado e ver sua renda acabando em determinado momento. Mas se morrer antes de receber todo dinheiro, sorte da seguradora que ficará com o restante para ela. Na “renda vitalícia”, se você morrer logo, acaba não aproveitando a maior parte do dinheiro que investiu. Se viver muito quem perde dinheiro é a seguradora. E as perdas podem ser grandes já que a expectativa de vida das pessoas está aumentando. Nos Estados Unidos não existe mais o modelo de renda vitalícia.

Simule sua própria previdência

Aqui no Clube dos Poupadores temos um simulador de poupança. Ele não serve só para simular seus ganhos investindo na Caderneta de Poupança mas em qualquer investimento de renda fixa (CDB, Tesouro Direto, Fundos etc). Você só precisa saber a rentabilidade do que deseja simular. Visite o simulador: https://clubedospoupadores.com/simulador-da-poupanca. Informe quanto você já possui hoje para iniciar o investimento. Informe a taxa de juros que planeja conseguir. Informe uma taxa de juros já livre de inflação. Informe por quanto tempo pretende investir e determine quanto pretende investir mensalmente. Faça várias simulações com juros reais diferentes, entrada diferente e parcelas mensais diferentes e veja os resultados. O ideal é construir sua própria previdência diversificando seus investimentos, fazendo sua própria alocação de ativos. Para não deixar 100% do seu patrimônio nos bancos (eles podem quebrar) é possível diversificar investindo em imóveis. Os rumores de bolha imobiliária podem gerar queda nos preços e ótimas oportunidades para quem deseja investir em imóveis baratos. Tudo é uma questão de aprender como investir. Tire da sua cabeça a ideia de que só os outros sabem cuidar do seu dinheiro. Você pode e deve cuidar do seu dinheiro.

Melhor previdência privada

Até mesmo os planos de previdência podem ser ótimos investimentos mas para isto você precisa saber o que está fazendo para investir corretamente. Entre milhares de planos oferecidos no mercado existem aqueles que possuem taxas de carregamento menores ou inexistentes e taxas administrativas menores com rentabilidade maior. Mas você precisa estar disposto a pensar, calcular e avaliar até identificar o plano que atende suas necessidades. Precisa conhecer as desvantagens do investimento e principalmente os riscos. Não pode aceitar a primeira proposta que aparece e nem acreditar nos apelos publicitários. Desconfie de profissionais que minimizam as desvantagens e os riscos ou dizem que desvantagens e riscos não existem na previdência privada. Você precisa investir de forma consciente. Saiba quanto tempo falta para o dia da sua aposentadoria.

Recomendo o livro: Destrinchando a Previdência Privada. É um ótimo livro que já avaliei aqui no Clube dos Poupadores (veja a avaliação). Tudo que você precisa saber sobre Previdência Privada, que as empresas não gostariam que você soubesse, está neste livro. É leitura obrigatória para decidir se vale a pena fazer um Plano de Previdência.

O livro orienta na tomada de decisões. Acompanha planilhas que ajudam você a escolher entre plano PGBL ou VGBL, com Tributação Progressiva ou Regressiva. Uma escolha errada significa prejuízo. É incrível como informação custa tão pouco diante dos custos da desinformação.[bsbutton text=”Quero conhecer este livro” link=”https://clubedospoupadores.com/pagina/destrinchando-previdencia-privada/” target=”New page” style=”success” theme=”default” size=”normal” icon=”icon-circle-arrow-left”]

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: