Segue aqui meus comentários sobre a Selic que atingiu 10,75% e seu impacto sobre os investimentos.

O Banco Central, mais uma vez, elevou a Selic e anunciou que vai reduzir ritmo dos aumentos que estava em +1,5 pontos por reunião. Dessa forma, na próxima reunião do Copom que terá seu resultado divulgado no dia 16/03/2022 teremos um aumento menor que 1,5 pontos. Essa informação está no final do comunicado da 245ª reunião onde temos o texto:

“Em relação aos seus próximos passos, o Comitê antevê como mais adequada, neste momento, a redução do ritmo de ajuste da taxa básica de juros. Essa sinalização reflete o estágio do ciclo de aperto, cujos efeitos cumulativos se manifestarão ao longo do horizonte relevante. (fonte).”

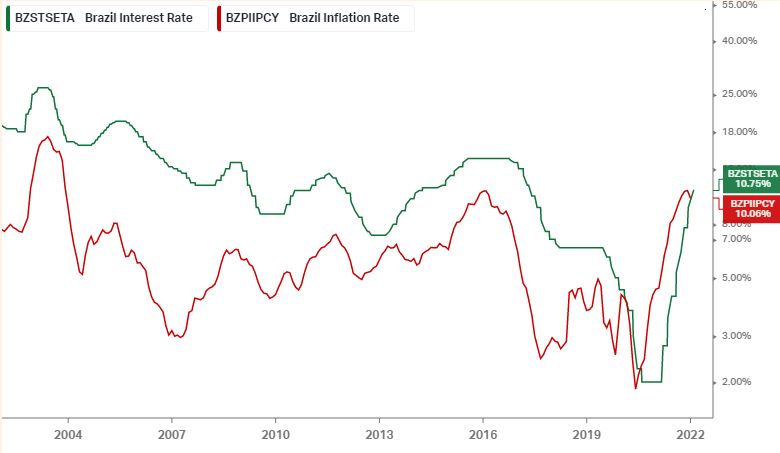

A linha verde representa a meta da taxa Selic, que você pode estudar sempre que desejar através deste gráfico aqui. A linha vermelha representa a inflação medida pelo IPCA acumulado nos últimos 12 meses (veja o gráfico aqui) até dezembro. Veja que em dezembro de 2015 a inflação atingiu um acúmulo anual muito próximo (10,71%) da inflação acumulada até novembro de 2021 (10,74%). O ano de 2016 marcou o início do ciclo de queda da inflação e da Selic que chegou a atingir 14,25% ao ano. O gráfico sempre atualizado com a Selic x Inflação (IPCA) está disponível aqui.

Não sabemos se a gestão atual do Banco Central está disposta a manter a Selic muito acima da inflação considerando que outros bancos centrais continuam com a política de juros nominais baixos com inflação alta resultando em juros reais negativos.

Veja o ranking de juros reais que você pode consultar sempre que desejar.

Com Selic de 10,75% ao ano e inflação de 10,06% ao ano temos um juro real de apenas +0,63% ao ano. Isso é significativamente maior que os -6,31% nos EUA ou -2,22 em economias desenvolvidas como a da Suíça. Veja que somente países como China, Indonésia e Russia oferecem juros reais positivos sendo que todos possuem classificação de risco melhor que a do Brasil, leia mais sobre isso aqui.

Como você já deve saber, o objetivo do Banco Central ao elevar a Selic é o de preservar o poder de compra da moeda, ou seja, manter a inflação dentro de um determinado limite (meta).

Para 2022 o centro da meta de inflação para 12 meses é de 3,5% com valor mínimo de 2% e valor máximo de 5%. Como a inflação atual está acima de 10% (o dobro o valor máximo da meta) é possível que o Banco Central continue subindo os juros até a inflação inicie uma trajetória de queda consistente. Você pode ver as metas de inflação dos próximos anos visitando aqui.

No Clube dos Poupadores temos um gráfico que monitora as expectativas do mercado financeiro com relação a inflação nos próximos 2 anos. Esses dados são retirados de uma pesquisa semanal (Relatório Focus) que o Banco Central faz junto a mais de 100 instituições financeiras.

Essas instituições possuem equipes de técnicos e economistas que passam o dia tentando projetar qual será a inflação, juros e outros indicadores no futuro com o objetivo de tomar decisões de investimento no presente. Para entender como o gráfico de expectativas de inflação funciona e acessar o gráfico atualizado visite aqui.

O gráfico mostra que a expectativa do mercado em fevereiro de 2022 era a de que a inflação ficaria abaixo de 5% somente em fevereiro de 2023. Podemos ver no gráfico abaixo, que também está neste endereço aqui, que pelo menos as altas seguidas da inflação foi interrompida. Ainda não sabemos se teremos uma sequência de meses em queda ou se a trajetória de alta continuará.

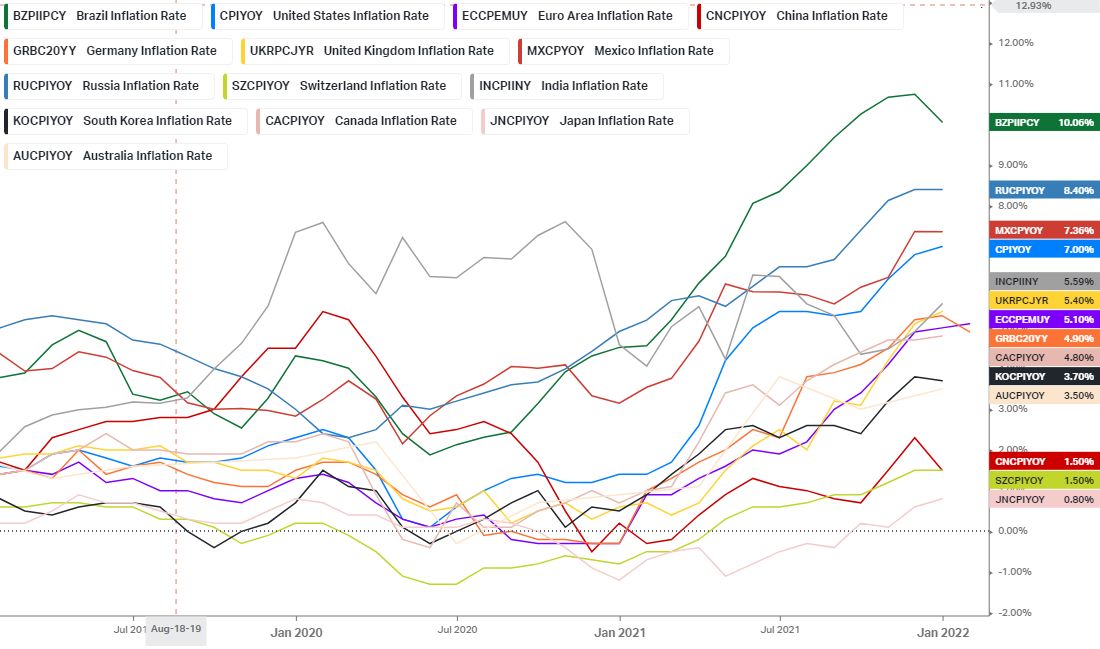

Infelizmente, no mundo inteiro a expectativa é de inflação elevada. O gráfico abaixo mostra a inflação em moeda local em diversos países acumulada nos últimos 12 meses. É bem evidente a trajetória de alta da inflação desde o início de 2021.

Podemos observar no gráfico acima que ocorreu um pequeno recuo da inflação no último mês em quase todos os países. Devemos observar com atenção se esse movimento de queda vai continuar ou se ocorreu apenas uma pequena correção antes da retomada da trajetória de alta da inflação em todos os países. Você pode acompanhar esse gráfico de inflação mundial atualizado aqui.

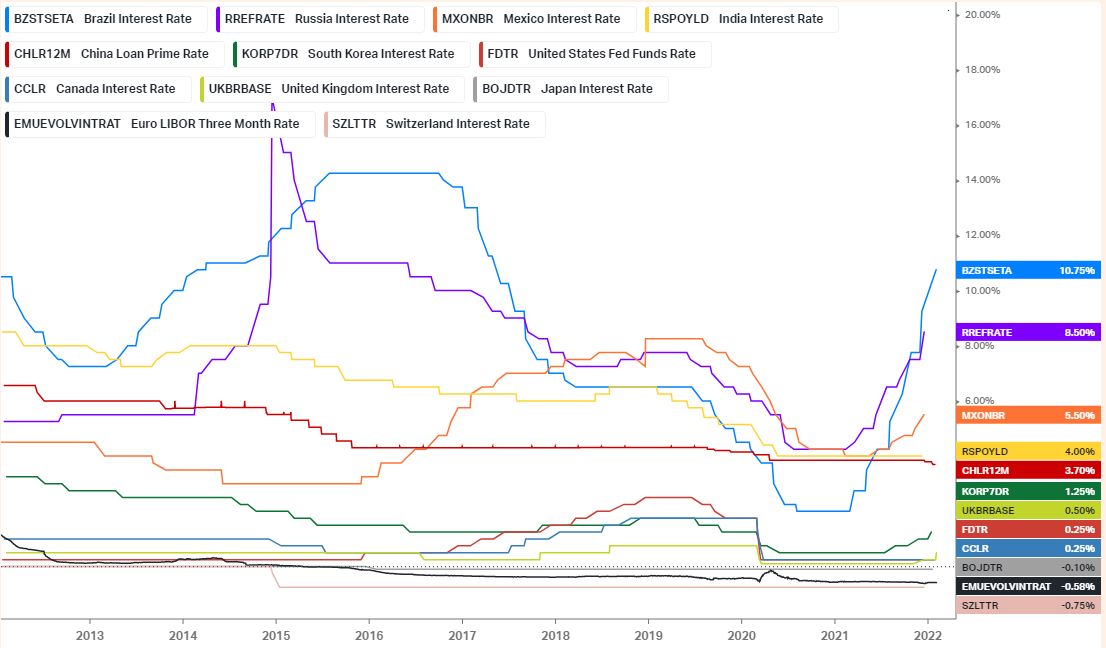

Logo abaixo temos a taxa básica de juros em diversos países.

Nós também temos o gráfico de juros em diversos países do mundo sempre atualizado aqui. Observe que em alguns países os juros também estão subindo. Esse movimento de alta dos juros em diversos países deve continuar se a inflação mundial continuar elevada.

Rendimento do CDI:

Investimentos pós-fixados como CDB, LCI e LCA que rendem um percentual do CDI são impactados positivamente imediatamente após as decisões de alta dos juros.

O CDI (taxa DI) deve ficar em 10,65% ao ano, ligeiramente abaixo da meta da Selic de 10,75%.

A taxa de 10,65% ao ano convertida para uma taxa equivalente mensal é 0,8469%. Você pode fazer essa conversão sempre que desejar aqui no Clube dos Poupadores através dessa calculadora de taxa de juros equivalente.

Veja um exemplo:

Rendimento do CDB pós-fixado:

Você pode fazer simulações de um CDB pós-fixado com a taxa de 10,65% ao ano visitando aqui.

Rendimento do LCI e LCA pós-fixado:

Você pode simular o investimento em um LCI/LCA pós-fixados com a taxa de 10,65% ao ano neste outro simulador aqui.

Rendimento do Tesouro Selic

Para simular o resultado de um Tesouro Selic com a taxa de 10,65% ao ano visite aqui. Obs.: Selic diária que remunera o Tesouro Selic também é ligeiramente menor que a meta da taxa Selic.

Rendimento da Poupança

Como a Selic está acima de 8,5% a poupança está rendendo 0,5% ao mês + TR (Taxa Referencial). Esse rendimento é divulgado diariamente pelo Banco Central. Você pode acessar a tabela de rendimento da poupança aqui ou diretamente no Banco Central aqui.

No Clube dos Poupadores temos um simulador de poupança, visite aqui.

Prefixados e Pós-fixados

Aqui no Clube dos Poupadores temos um gráfico que mostra a relação entre o Tesouro Selic (juro pós-fixado) e os juros longos (prefixados) com vencimento de 3 anos e 10 anos, ou seja, títulos prefixados com vencimento em 2025 e 2032. Esse gráfico está sempre atualizado aqui. Veja que de forma incomum a Selic estava muito distante dos juros prefixados em 2020 e início de 2021. Agora a Selic se aproxima das taxas longas (de baixo para cima) assim como ocorreu em 2015 e 2016 com o objetivo de combater a alta da inflação. Um sinal positivo para os investimentos prefixados ocorre quando iniciar um ciclo de queda desses juros longos já que a queda dos juros prefixados significa um aumento no preço dos títulos prefixados.

Renda Variável e Juros Longos

Já mostrei em artigos anteriores que existe uma grande relação entre o desempenho da renda variável e os juros futuros que são aqueles prefixados para prazos mais longos.

No gráfico acima podemos ver a correlação inversa que existe entre Índice Bovespa e juros futuros prefixados de títulos como o que tem vencimento em 10 anos (linha roxa) e 3 anos (linha laranja). Você pode acompanhar esse gráfico de Índice Bovespa x Juro Longo visitando aqui.

Temos no Clube dos Poupadores uma tabela que permite ver os preços e taxas de todos os títulos com um gráfico que cria uma curva dos juros pagos por todos os prefixados e indexados ao IPCA. Visite Tabela de Taxas e Preços dos Títulos Públicos com Gráfico. Veja como estava o gráfico quando escrevi esse artigo. Para entender como funciona a curva de juros visite aqui.

Se os juros futuros iniciarem um ciclo de queda, como consequência de uma expectativa do mercado de que a inflação e os juros devem cair nos próximos meses, isso será positivo para a bolsa de valores e para os fundos imobiliários. Se os juros futuros tiverem uma trajetória de alta, junto com a inflação, teremos mais pessimismo nos investimentos de renda variável.

Caso queira se aprofundar em todos esses temas eu recomendo que você dedique algum tempo lendo os meus livros sobre os mais diversos tipos de investimentos. Nesses livros existe mais espaço para explicar esses temas do básico até o nível mais avançado. Todos acompanham gráficos, simuladores e diversas ferramentas para que você aprenda a investir por conta própria.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: