Em 2021 vivemos mais um de muitos ciclos de alta dos juros que tivemos na história. A cada 45 dias, através das reuniões do Comitê de Políticas Monetárias (COPOM) o Banco Central interfere na taxa básica de juros do país (Taxa Selic) que representa o juro de curto prazo.

A Selic define a rentabilidade de todos os investimentos de renda fixa pós-fixada como o Tesouro Selic, CDB, LCI e LCA pós-fixados que rendem um percentual do CDI, poupança e fundos que investem nesses ativos. Seu impacto na economia e na inflação alteram as expectativas dos investidores e por consequência isso influencia no câmbio, juros futuros (prefixados e indexados ao IPCA) além de influenciar nas avaliações de fundos imobiliários, ações etc.

Aumentar a Taxa Selic equivale a estimular o ato de poupar e desestimular o consumo e o endividamento para o consumo. Também podemos entender o juro básico de um país como o prêmio que ele paga pelo risco que o investidor corre ao investir neste país em moeda local, como seria o caso de um investidor que entra no país com dólares para comprar reais e depois investir em ativos disponíveis nesse mercado.

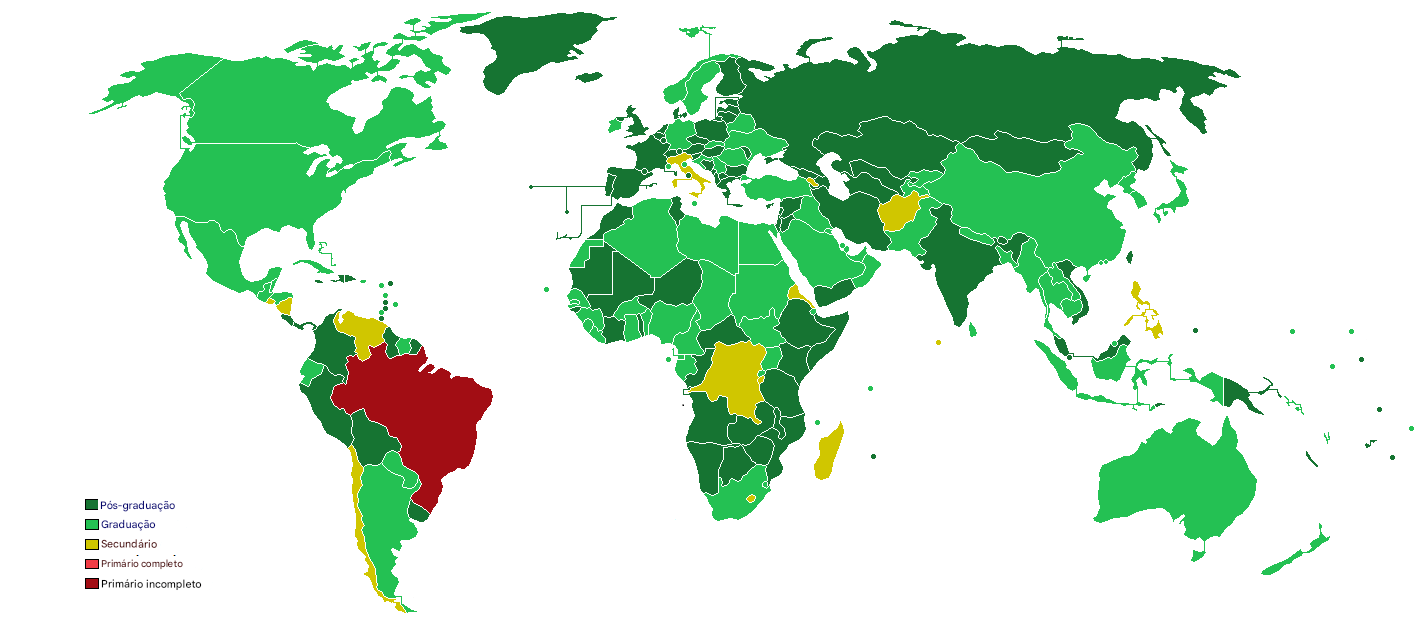

Aqui no Clube dos Poupadores temos um ranking de juros, inflação e juros reais que envolve todas as 20 maiores economias do mundo. Na tabela abaixo podemos ver que mesmo com a alta de 4,25% na Selic o juro real continua negativo, ou seja, quando descontamos 8,06% da inflação dos últimos 12 meses (IPCA) desses 4,25% de juros temos um resultado negativo de -3,53%. Isso significa que todo investimento que paga 100% do CDI ou a Taxa Selic é incapaz de preservar o poder de compra do real no tempo.

Todos os países competem por investimentos estrangeiros. Juros reais maiores atraem mais investimentos. Se for em renda fixa o dinheiro financia o governo, bancos e empresas que emitem dívidas através de títulos de renda fixa. Os juros também interferem na avaliação e precificação de todos os ativos em moeda local.

Países desenvolvidos conseguem atrair investidores mesmo com juros reais negativos já que possuem moedas fortes e menos riscos de políticos, legais e econômicos. Quando esses países desenvolvidos aumentam seus juros as coisas ficam ainda mais difíceis para países como o Brasil que oferecem juros negativos em troca de toda a instabilidade política, legal e econômica que temos a oferecer aos que se aventuram a comprar reais para investir aqui.

O gráfico abaixo mostra o desempenho de investimento que rendem 100% do CDI já com a inflação descontada entre 1995 e 2020.

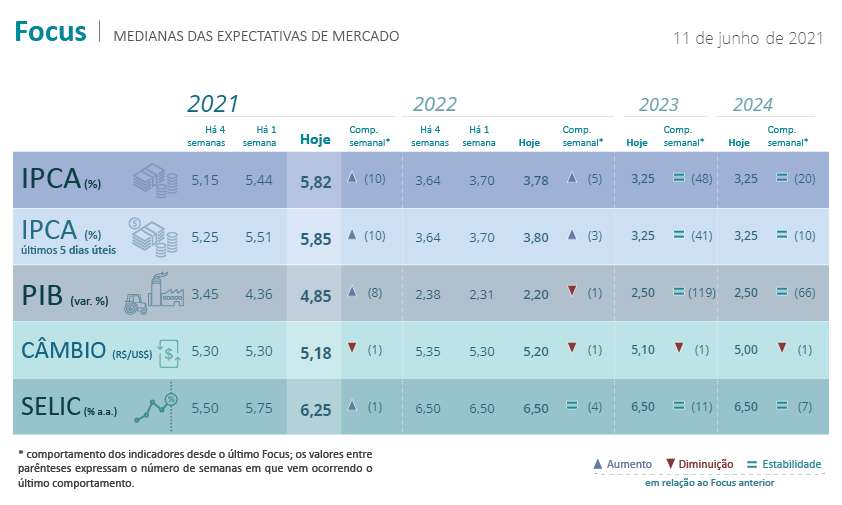

O Banco Central faz uma pesquisa semanal que envolve mais de uma centena de equipes que trabalham em instituições financeiras fazendo projeções sobre inflação, juros, PIB e crescimento econômico. O resultado da pesquisa é divulgado semanalmente no Relatório Focus e mostra as expectativas do mercado sobre o futuro da economia. A pesquisa da última semana, divulgada no dia 14/06/2021, mostra a expectativa de que a Selic fechará 2021 em 6,25%.

O número (10) que aparece na coluna “Comp. semanal” nos mostra que foram 10 semanas seguidas de expectativas cada vez maiores para a inflação (IPCA). O número (8) no PIB indica 8 semanas seguidas de aumento no PIB esperado para o final de 2021. Inflação com atividade econômica em alta elevam as expectativas de juros maiores para combater essa inflação.

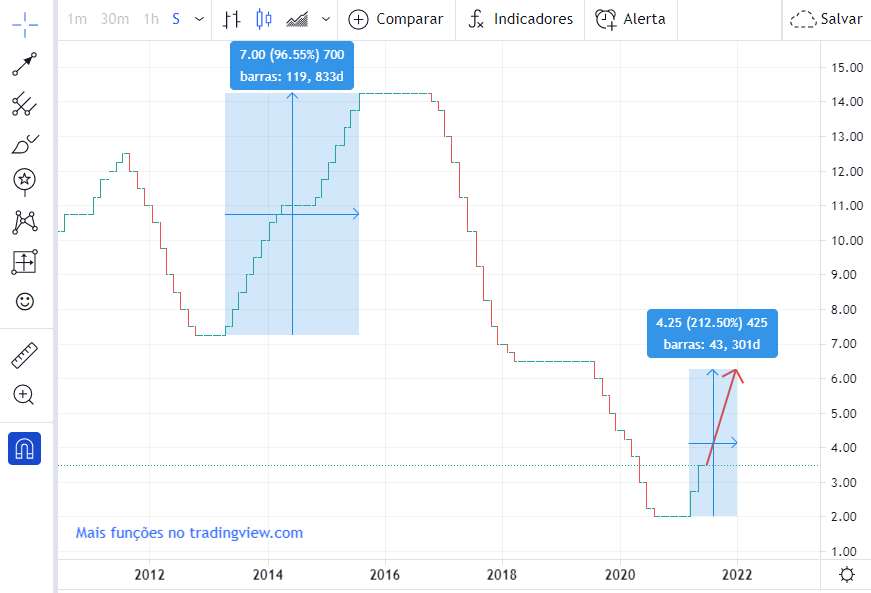

O gráfico acima mostra que no último ciclo de alta da Taxa Selic ela foi de 7,25% para 14,25% (+7 pontos percentuais) em 119 semanas (entre 2013 e 2015). Se realmente a Selic atingir 6,25% no final de 2021 teremos uma alta de 4,25 pontos percentuais de 2% para 6,25%. A Selic estará 3,12 vezes maior em apenas 43 semanas. Para fazer seus próprios estudos visite aqui. Esse gráfico é alimentado com dados do próprio Banco Central e eles costumam demorar um pouco para atualizar assim que alteram a Selic.

CDI e Selic diária

Com a meta da Taxa Selic em 4,25% a taxa DI que equivale ao CDI que remunera os investimentos de renda fixa deve ficar em 4,15%. O mesmo vale para a Selic diária que remunera o Tesouro Selic, pois essas duas taxas sempre são ligeiramente menores que a meta da Selic. A taxa de 4,15% anuais convertida em uma taxa mensal equivalente fica em 0,3394% ao mês (conversor taxa equivalente). Faça simulações de renda fixa aqui.

Renda Fixa Prefixada

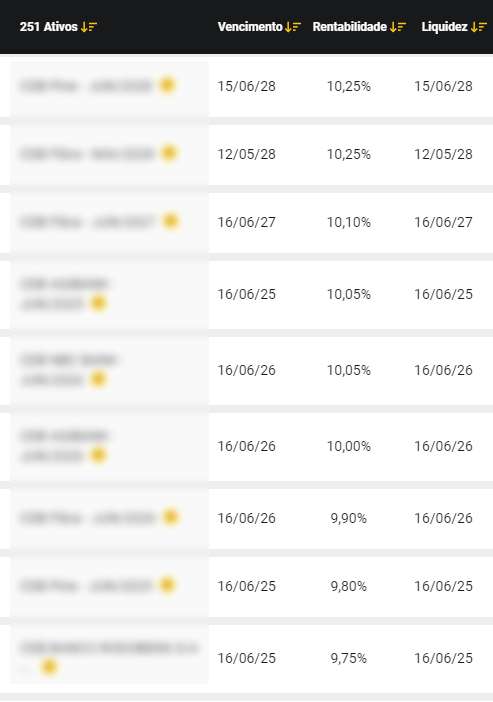

Já faz tempo que as corretoras oferecem investimentos como CDB, LCI, LCA e outros com juros fixos acima de 9% para prazos acima de 4 anos, como podemos ver no exemplo. Em todo investimento prefixado existe uma expectativa de inflação futura + um prêmio pelo risco. Quanto mais o mercado acredita que a inflação e os juros básicos serão elevados no futuro e quanto maior a incerteza com relação a isso, maior tende a ser o juro prefixado de prazos longos nesses investimentos. Veja como simular um CDB prefixado.

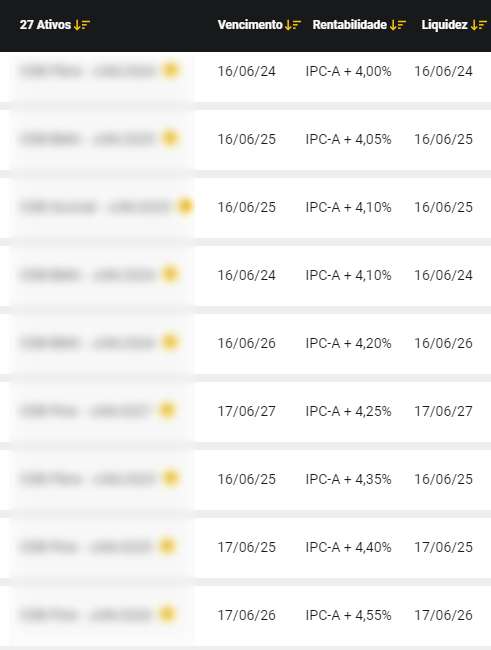

A renda fixa que paga IPCA + Juro oferece ao investidor uma taxa flutuante (inflação) e uma taxa fixa no mesmo investimento. Com isso você reduz o risco da inflação atingir níveis maiores que os esperados na renda fixa prefixada. Também já faz tempo que as corretoras oferecem taxas acima de 4% + IPCA para vencimentos acima de 3 anos. Para aprender a selecionar e comparar investimentos de renda fixa eu recomendo o meu livro sobre Como Investirem CDB, LCI e LCA. Eu apresento diversos exemplos, corretoras, como selecionar e avaliar os riscos.

Poupança

Como a poupança paga 70% da meta da taxa Selic ao ano, mensalizada, enquanto a meta da taxa Selic ao ano for igual ou inferior a 8,5%, com a taxa de 4,25% a poupança deve render 2,98% ao ano ou 0,2446% ao mês (saiba mais aqui). Se a Selic terminar 2021 em 6,25% a poupança renderá 4,38% ao ano ou 0,3575% ao mês. Faça simulações de investimentos na poupança aqui.

Ações e Fundos Imobiliários

Existem alguns setores da economia com ações listadas na bolsa que se beneficiam quando os juros estão em alta. Bancos e seguradoras sabem ganhar dinheiro quando os juros estão em tendência de alta. As seguradoras possuem muitos recursos que ficam aplicados na renda fixa, como títulos públicos e a alta dos juros eleva as receitas desses investimentos.

Juros elevados prejudicam os negócios das construtoras, mas neste caso estamos falando dos juros de longo prazo que afetam os financiamentos. Já faz tempo que esses juros estão elevados e parte dessa alta dos juros está precificada. O setor ainda não se recuperou da queda sofrida em 2020. Você pode acompanhar o desempenho das ações do setor imobiliário através do índice IMOB, veja aqui.

Quando a alta dos juros fortalece a nossa moeda, fazendo o preço do dólar em reais diminuir, isso não é benefício para os resultados financeiros de empresas exportadoras, pois os dólares que recebem serão convertidos em menos reais se a nossa moeda se valorizar. No Brasil temos empresas com ações na bolsa que possuem receitas em dólares.

A forma como muitos investidores definem o preço justo de uma ação considera em seus cálculos o retorno livre de risco (taxa de desconto) que é oferecida por investimentos de renda fixa como títulos públicos (prefixados e ipca+juros). Juros mais elevados levam o investidor a exigir preços menores para que uma determinada ação seja considerada atrativa com relação ao seu potencial de valorização e pagamento de dividendos. Para saber mais sobre preço justo visite aqui.

Os ciclos de alta dos juros são negativos para os fundos imobiliários. Assim como ocorre com a as ações, os investidores avaliam o preço justo dos fundos imobiliários considerando os juros que poderiam receber livre de risco (na renda fixa) e o potencial ganho de capital e dividendos.

Existe uma correlação negativa entre fundos imobiliários e juros futuros.

O gráfico acima mostra que IFIX (linha branca) que é o índice que nos apresenta o desempenho de uma carteira com os principais fundos imobiliários e o DI1F2025 (linha laranja) que é um contrato de DI futuro negociado na bolsa que vence em 2025. Esses juros futuros interferem nos juros pagos por investimentos de renda fixa prefixada e indexada ao IPCA e por este motivo podemos utilizar usar suas variações nesses estudos.

Veja que a carteira de fundos imobiliários representada pelo IFIX se comporta como um espelho (imagem invertida) do juro futuro que vence em 2025. A área vermelha na parte inferior do gráfico mostra o coeficiente de correlação que está em -0,75 nos últimos 100 períodos. Quanto mais próximo de -1 mais um investimento se comporta como imagem invertida do outro. O gráfico mostra que desde o segundo semestre de 2020 os juros futuros estão em alta e isso certamente vem atrapalhando a recuperação dos fundos imobiliários.

Já que mostrei a correlação negativa entre juros futuros e IFIX, na figura acima temos o gráfico mostrando que o índice Bovespa (linha branca) também tem correlação negativa com os juros futuros (linha laranja). Além do gráfico lembrar um movimento espelhado, temos a área vermelha com valores abaixo de zero na maior parte do tempo (coeficiente de correlação negativo). O movimento de juros futuros em alta e Índice Bovespa em alta, que que podemos ver no final de 2020 e em 2021, costuma ser atípico.

Carteira de investimentos

O que ocorreu com os investimentos em 2020 e vem ocorrendo em 2021 com relação aos juros pós-fixados, prefixados, inflação, ações e fundos imobiliários reforça a importância de o pequeno investidor aprender a montar e a gerir a sua própria carteira de investimentos. Quando temos uma carteira tiramos o foco sobre os resultados de investimentos isolados e passamos a olhar o resultado da carteira de investimentos, como se fossemos gestores do nosso próprio fundo de investimentos. O foco deixa de ser a busca pela maior rentabilidade a qualquer custo e passa a ser a busca pela maior relação de retorno por cada unidade de risco assumida.

Devo falar mais sobre isso em outros artigos. Nas próximas semanas devo finalizar o meu novo livro sobre a montagem de carteiras de investimentos. Se você tem o seu e-mail inscrito aqui no Clube dos Poupadores certamente receberá um aviso quando o livro for lançado.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: