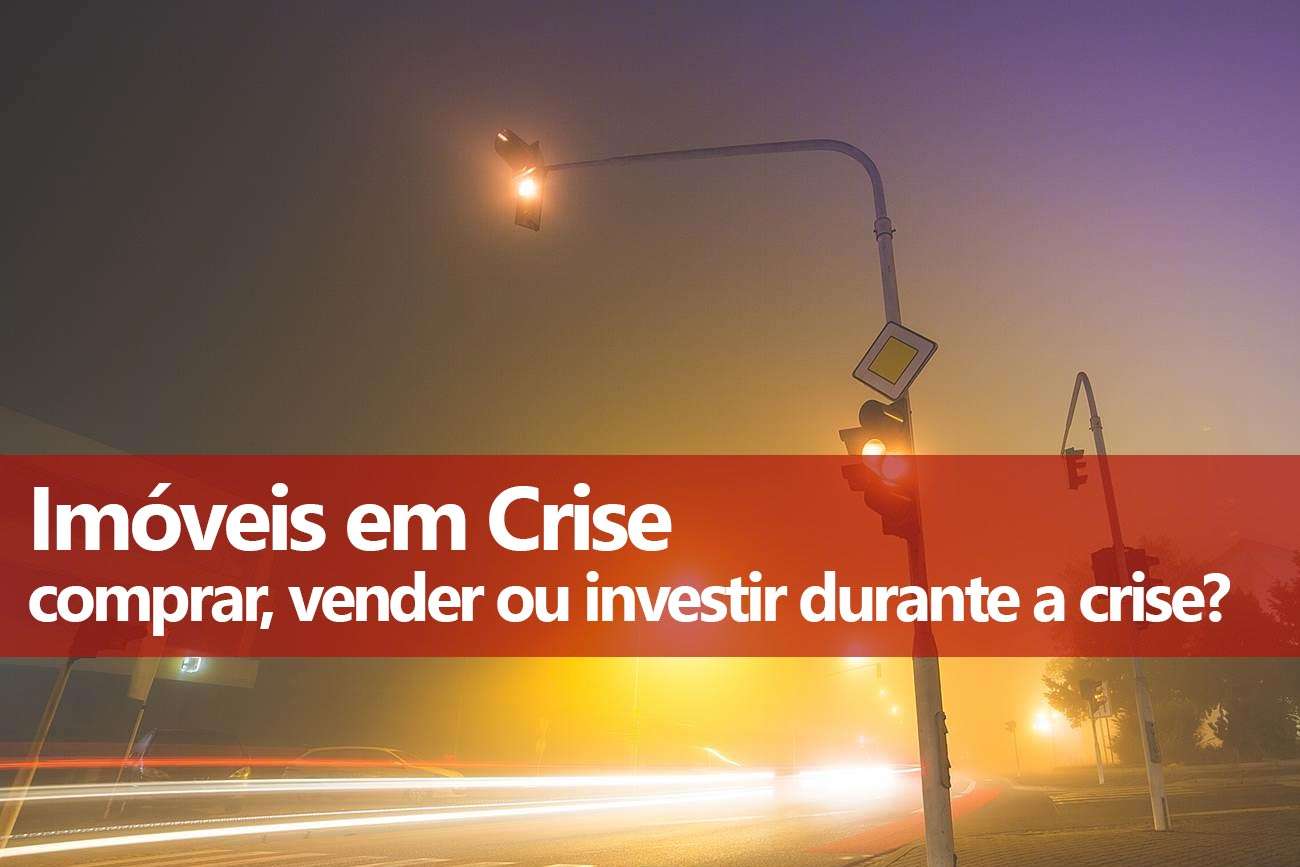

Você vai aprender como avaliar o Mercado Imobiliário para saber se estamos vivendo um bom momento para comprar, vender ou investir em imóveis. Escrevi este artigo com o objetivo de mostrar como eu faço essa avaliação baseado em dados que você pode encontrar na própria internet. Qualquer pessoa, mesmo as mais leigas, podem observar dados macroeconômicos e do setor imobiliário para tirar suas próprias conclusões. Você não precisa, ou não deveria precisar, de ninguém para saber o que fazer com o seu imóvel e com o seu dinheiro.

Para escrever o artigo eu preciso utilizar um exemplo. Estamos no final de 2015, início de 2016, no meio de uma das mais graves crises econômicas das últimas duas décadas. Não poderia existir momento melhor para observar como identificar um cenário desfavorável para o mercado, mas que acabará gerando grandes oportunidades de investimento.

É possível avaliar a saúde do mercado imobiliário através de alguns indicadores como o crédito, taxa de juros, taxa de desemprego, confiança do consumidor, rendimento real (renda menos inflação), taxas de inadimplência, PIB, etc. Vamos observar a situação de alguns destes indicadores para que possamos tirar nossas próprias conclusões. Sabendo onde estamos, e em qual direção estamos indo, fica mais fácil prever onde chegaremos. Você poderá utilizar o mesmo roteiro para fazer novas avaliações no futuro.

Dependência Crédito:

Antes de começar é importante entender por qual motivo a oferta de crédito afeta tanto o mercado imobiliário.

Vivemos em um país onde a maioria depende de crédito para comprar imóveis. De cada três imóveis vendidos no Brasil, dois utilizaram financiamentos (fonte). As pessoas não são educadas financeiramente, não planejam a vida financeira, não fazem planejamento de longo prazo para comprar bens como carros e imóveis sem dependerem tanto de empréstimos.

Foi diante dessa triste constatação que resolvi criar o Clube dos Poupadores em 2013. Após escrever e lançar livros digitais sobre comprar e investir em imóveis, percebi uma enorme deficiência das pessoas com relação a educação financeira.

Existe uma cultura de que o financiamento é a melhor forma de se comprar imóveis no Brasil. As pessoas não percebem que vivemos no país com uma das maiores taxas de juros do planeta. Entre 150 países, só perdemos para aqueles que estão em guerra, sofrendo embargos econômicos ou com a economia destruída por políticos populistas como é o caso a Ucrânia, Haiti, Irã, Venezuela, Argentina, etc (fonte). Quando olhamos os juros reais (com a inflação descontada) somos o campeão mundial com os maiores juros reais (fonte).

O Brasil é um dos piores países do mundo para quem precisa de dinheiro emprestado e um dos melhores para quem tem dinheiro para emprestar.

Os brasileiros não conseguem comprar imóveis se não existir crédito fácil e barato. Sem crédito, o mercado imobiliário fica paralisado, como está acontecendo agora. Isso prejudica quem precisa vender imóveis, prejudica quem precisa de crédito para comprar, mas cria uma janela de oportunidades para quem tem dinheiro disponível para investir durante a crise.

Não importa se existe déficit habitacional, não importa se as pessoas desejam comprar imóveis. Querer comprar é uma coisa bem diferente de poder comprar. A demanda está ficando reprimida pela falta de condições financeiras para comprar imóveis financiados.

Quem manda no mercado nos momentos de crise são aqueles investidores/consumidores que possuem dinheiro disponível para barganhar.

Taxa de Juros:

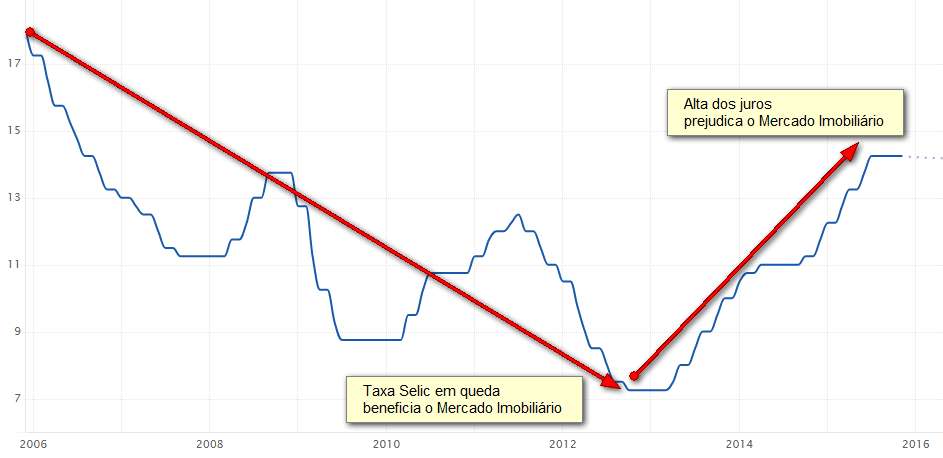

Juros elevados prejudicam o mercado imobiliário. Quem não tem dinheiro, e precisa de crédito para comprar o imóvel, fica desestimulado pela alta dos juros cobrados nos financiamentos. Em 2015 os bancos aumentaram os juros do crédito imobiliário diversas vezes (fonte) e isso deve continuar em 2016.

Quem tem dinheiro para comprar à vista, prefere deixar o dinheiro investido para aproveitar as elevadas taxas que rentabilizam a renda fixa (fonte). Muitos entendem o mercado imobiliário como investimento de risco e isto eleva a busca por proteção na renda fixa. Quem tem imóvel alugado, costuma comparar a renda do aluguel com a renda que teria se o valor do imóvel estivesse investido em títulos públicos, LCI, LCA, CDB e até poupança. Veremos que o rendimento do aluguel está perdendo até para a Caderneta de Poupança em muitas regiões do país.

Tudo indica que em 2016 as taxas de juros continuarão elevadas devido aos problemas gerados pelo desequilíbrio nas contas públicas. A crise política continua impedindo qualquer tentativa de ajuste fiscal. O país continua controlado por um governo populista que gasta mais do que arrecada de forma irresponsável e sem nenhuma preocupação com as consequências dessa irresponsabilidade fiscal na economia. Isso resulta em mais inflação, mais crise de credibilidade, fuga de investimento, desvalorização do real, etc.

Por uma triste coincidência, o Brasil perdeu o grau de investimento no dia em que este artigo foi publicado. A Fitch foi a segunda grande agência de rating a retirar o grau de investimento do país. Isto é suficiente para que o mundo passe a enxergar o Brasil como uma país para investimentos especulativos. Isso deve estimular uma fuga de investidores e juros em patamares elevados para justificar o investimento em um país de grau especulativo.

Os juros só devem cair quando existirem perspectivas de melhorias no cenário político e econômico. A crise política pode até ser resolvida em 2016, mas também pode se arrastar até as próximas eleições. É difícil prever as consequências do cenário político e econômico paralisado até 2018.

O gráfico abaixo mostra o início do ciclo de alta dos juros (taxa Selic) que começou em 2013 e que ainda não deu sinais de que chegou ao fim. Obs: Grande parte dos gráficos deste artigo foram gerados através de sites estrangeiros que fornecem dados macroeconômicos do mundo todo como este site e este outro site.

Taxa de Desemprego:

Mais grave do que o aumento do desemprego, é a falta de segurança no emprego. Quando as pessoas começam a observar amigos e parentes sendo demitidos, elas adiam compras, reduzem o consumo e evitam novas dívidas. O medo de ser a próxima vítima da crise acaba se espalhando e influenciando as decisões das famílias. Os bancos também ficam mais exigentes quando existem perspectivas negativas sobre o emprego.

O desemprego faz a demanda por imóveis cair quando:

- Cresce o número de famílias com a renda reduzida devido ao desemprego. Ficam incapazes de comprar imóveis;

- Cresce o número de famílias com medo de comprar imóveis gerado pela expectativa de serem atingidas pelo desemprego;

- Os bancos fazem mais exigências para a aprovação de crédito devido ao aumento nas taxas de desemprego.

O desemprego faz a oferta de imóveis aumentar quando:

- Famílias atingidas pelo desemprego fazem distrato da compra de imóveis na planta. Isso eleva os estoques das incorporadoras;

- Quando a renda total da família é atingida pelo desemprego inviabilizando o pagamento das prestações do financiamento. Isso acaba gerando inadimplência, que pode resultar em imóveis tomados e leiloados pelos bancos.

- Quando o desempregado resolve vender o próprio imóvel para comprar um imóvel menor (ficando com a diferença) ou quando possui dois ou mais imóveis e resolve se desfazer dos mesmos para equilibrar as contas.

O gráfico abaixo mostra a taxa de desemprego do país nos últimos 10 anos. É fácil perceber o forte aumento do desemprego desde o final de 2014.

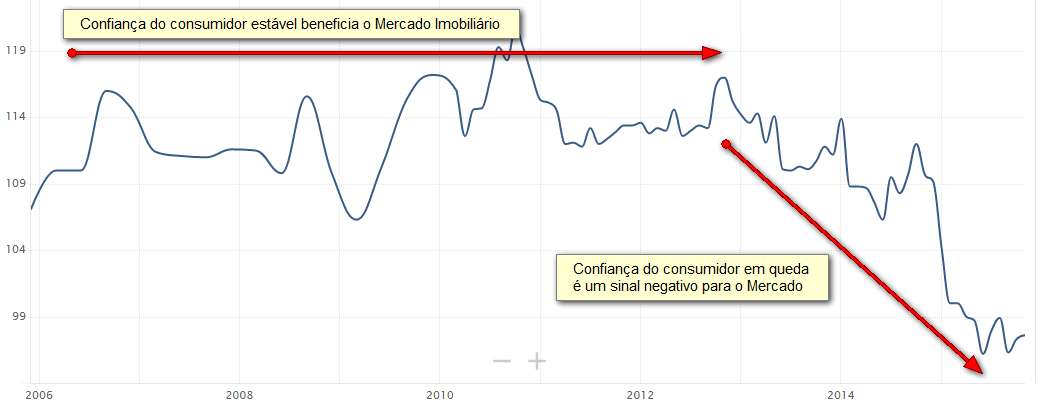

Confiança do Consumidor

A CNI mede as expectativas e confiança do consumidor (fonte). O gráfico abaixo mostra o comportamento do índice nos últimos 10 anos. Fica bem evidente a queda na confiança do consumidor desde o inicio de 2013. Menos confiantes, as pessoas compram menos e assumem menos dívidas, gerando desaquecimento no Mercado Imobiliário e em toda a economia.

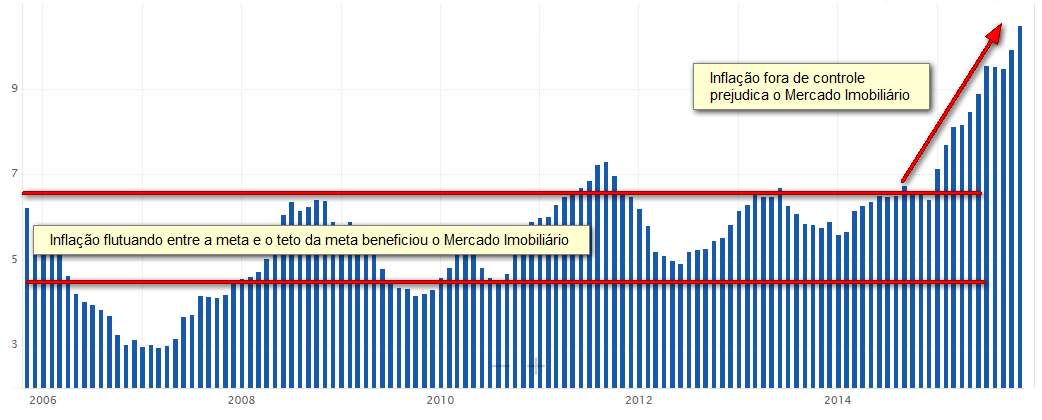

Inflação

A inflação faz a renda das famílias perder o poder de compra. Não adianta ganhar mais se o dinheiro não consegue comprar as mesmas coisas que podia comprar antes. Quando grande parte da renda fica nos supermercados (devido ao constante aumento de preços), sobra menos para assumir as prestações de um financiamento imobiliário. Também sobra pouco para poupar e investir com o objetivo de comprar um imóvel no futuro. O gráfico abaixo mostra que nos últimos 10 anos a inflação flutuou entre o centro da meta (4,5%) e o teto da meta (6,5% ao ano) com uma tendência de alta irresponsável. Em 2015 a inflação disparou. Nada é mais desastroso para as finanças pessoais das famílias e para a economia de um país do que uma inflação fora de controle.

O próximo gráfico é o mesmo gráfico acima, só que troquei as barras por um gráfico de linha para mostrar que existia uma tendência de alta da inflação nos últimos 10 anos. Muitos acreditam que o atual governo foi irresponsável com relação ao controle da inflação. Quando o governo gasta mais do que arrecada a inflação funciona como um confisco, veja aqui.

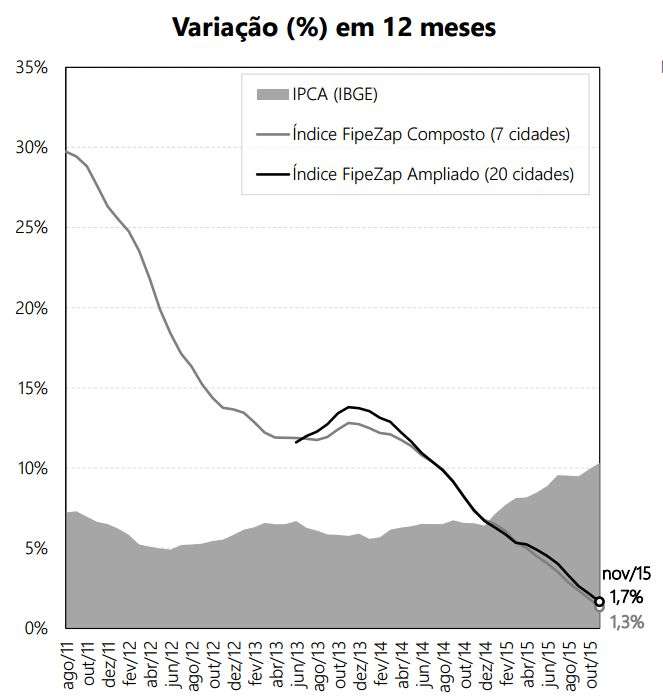

O gráfico abaixo mostra que a valorização dos imóveis em 2015 foi menor do que a alta da inflação. Isto significa que os imóveis perderam valor real. É importante lembrar que o índice FIPEZAP é gerado com base no preço anunciado dos imóveis. Ele não considera os grandes descontos que as incorporadoras, imobiliárias e proprietários de imóveis estão oferecendo durante a negociação e fechamento dos negócios (fonte). Observe, no gráfico abaixo, a forte queda na valorização dos imóveis desde 2011. Veja que a inflação é maior que a valorização dos imóveis desde o final de 2014.

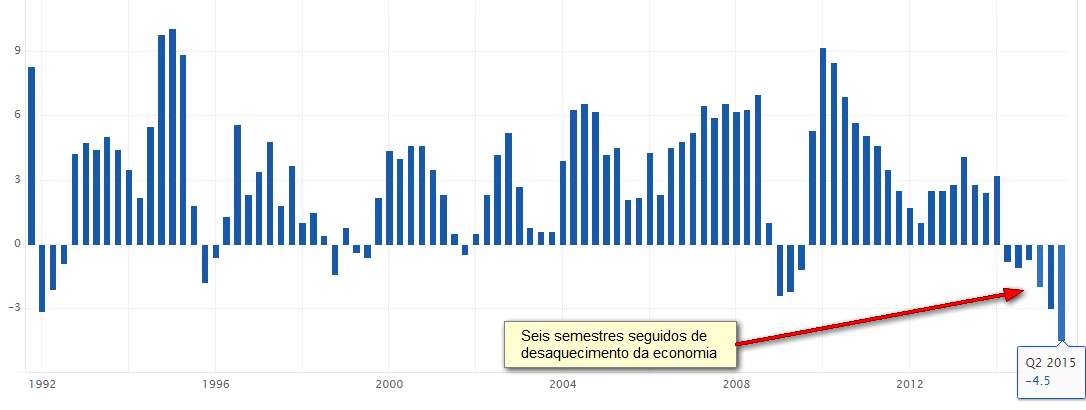

Crescimento da Economia:

Tudo indica que estamos deixando uma fase de recessão econômica para uma depressão econômica. É assim que a economia brasileira está sendo vista por investidores estrangeiros (fonte). A pesquisa que o Banco Central faz entre os economistas das 100 principais instituições financeiras do país (Boletim Focus) mostra que o PIB deve fechar o ano de 2015 com queda de 3,62%. Isto significa uma queda na produção de riquezas em todo país e indica uma desaceleração da economia. Este será o pior resultado das últimas décadas (fonte).

Observe o gráfico abaixo e perceba que a economia está desacelerando desde o primeiro trimestre de 2014. É fácil observar no gráfico que nada parecido aconteceu no país nas últimas décadas. O padrão observado no gráfico é que todo trimestre de PIB negativo é acompanhado de um trimestre com algum nível de recuperação. Para 2016, a previsão otimista é de queda de 2,67%. Um período prolongado de recessão pode ser encarado como o início de uma depressão que pode durar vários anos, caso nada aconteça para mudar nossa trajetória rumo ao fundo do poço. Alguns economistas já acreditam que a recuperação só chegará em 2020 (fonte).

O preço dos imóveis em 2016

A queda real no preço dos imóveis marcou o ano de 2015 (fonte) e tudo indica que continuará acontecendo em 2016. A inflação continua muito elevada e parece longe de ser controlada. O fato é que a inflação fará o trabalho de baixar o preço dos imóveis corrigindo as distorções produzidas nos últimos anos. Já existem previsões de que em 2016 os preços dos imóveis serão equivalentes ao que eram em 2011 (fonte).

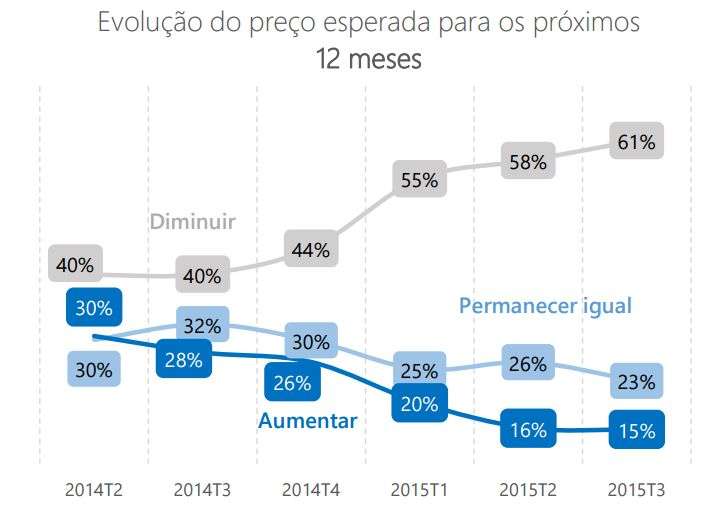

O gráfico abaixo faz parte de uma pesquisa da FIPE realizada entre pessoas que pretendem comprar imóveis (fonte).

Observe no gráfico acima que apenas 15% acredita em valorização dos imóveis em 2016. A maioria, mais de 60%, acredita que os preços vão continuar caindo nos próximos 12 meses. Como vimos até aqui, não existem condições favoráveis para valorização passiva dos imóveis em um ambiente recessivo que gera queda na demanda e aumento da oferta. A crise força muitas famílias a se desfazerem dos seus imóveis por necessidade, sem falar no impacto do aumento no número de distratos e imóveis retomados pelos bancos por inadimplência.

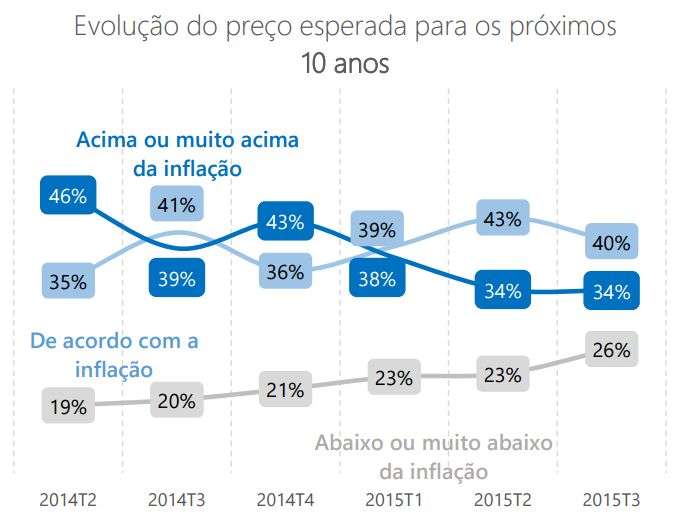

O gráfico acima mostra que 66% das pessoas acreditam que os imóveis vão valorizar menos que a inflação (linha cinza) ou de acordo com a inflação (azul claro) nos próximos 10 anos. Apenas 34% (azul escuro) acredita que os imóveis vão valorizar acima da inflação na próxima década.

Distorções no preço dos imóveis:

A forma como o governo interveio no Mercado Imobiliário nos últimos anos, acabou gerando distorções nos preços dos imóveis. O governo forçou a queda dos juros (Taxa Selic) mesmo com a inflação próxima do teto da meta entre 2012 e 2013. O governo chegou a congelar preços administrados para “maquiar” a inflação e justificar os juros baixos. Por meio de estímulos, subsídios e intervenções no mercado de crédito imobiliário, via bancos públicos, o governo expandiu a oferta de crédito em patamares acima da capacidade do mercado atender a demanda.

Em um curto espaço de tempo, todos podiam comprar imóveis, sendo que não existiam imóveis disponíveis para todos. Isso criou uma inflação de demanda no mercado imobiliário, ou seja, os preços aumentaram por que a oferta de imóveis disponíveis à venda não conseguiu acompanhar o aumento da demanda.

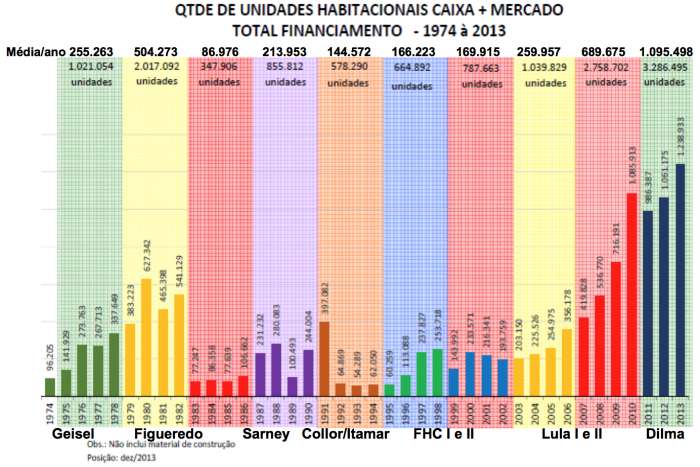

O gráfico abaixo mostra a quantidade de imóveis financiados pela Caixa entre 1974 e 2013. Grande parte dos imóveis financiados nos últimos anos não existiam, ou seja, eram imóveis vendidos na planta por preços elevados. Muitos destes imóveis ainda não foram entregues e as obras devem enfrentar dificuldades com o agravamento da crise.

Esse descompasso entre oferta e demanda gerou um forte aumento de preços nos imóveis de todo país. Se antes as pessoas não tinham crédito para comprar imóveis financiados, agora elas tinham o crédito, mas não tinham salário suficiente para assumir prestações tão elevadas.

Vamos imaginar um imóvel em São Paulo que custava R$ 200 mil em 2008. Com base no índice FIPEZAP, que mede a variação dos preços dos imóveis anunciados, este imóvel estaria custando R$ 649.586,77 em 2015. Isso representa a enorme distorção geradas pelas decisões do governo sobre o mercado imobiliário.

Através deste simulador aqui, é possível verificar que se o preço do imóvel fosse corrigido pela inflação, ele deveria custar R$ 327.672,12 em novembro de 2015. A inflação acumulada e medida pelo IPCA foi de 63,83% neste período. Se o valor deste imóvel fosse corrigido pelo CDI (100% da taxa DI) seu preço seria equivalente a R$ 392.623,26 (alta de 96,31%).

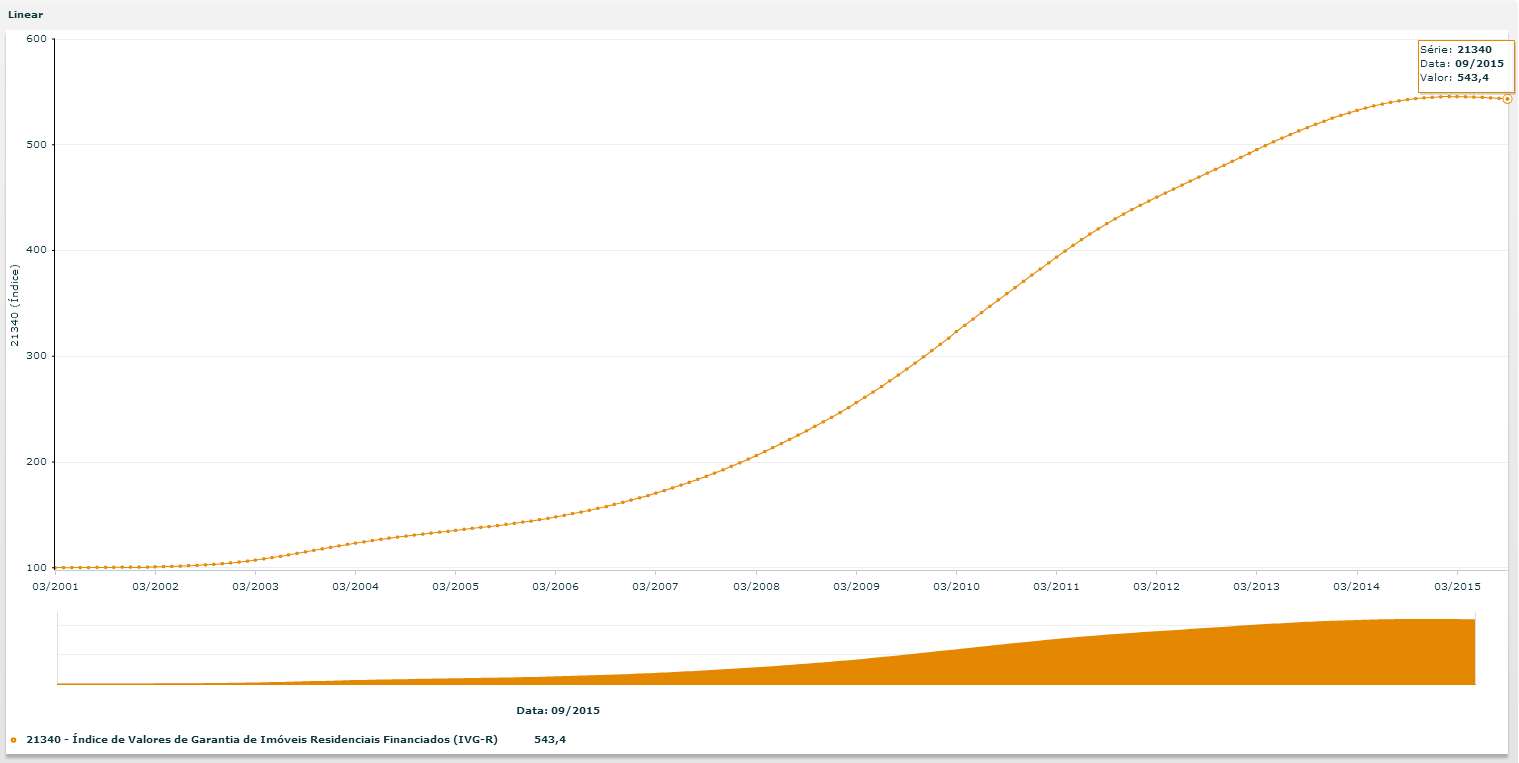

O Banco Central possui um indicador chamado IVG-R (Índice de Valores de Garantia de Imóveis Residenciais Financiados). Ele mede a variação de preços de imóveis residenciais que foram utilizados pelos bancos como garantia de financiamentos. Observe no gráfico que entre 2001 e 2015 os imóveis ficaram 5 vezes mais caros ou 543,4% de valorização (fonte).

É claro que imóveis estão sujeitos a desvalorização ou valorização. Imóveis podem valorizar quando recebem benfeitorias ou quando a região onde está localizado recebe investimentos públicos ou privados que justifiquem um aumento da demanda e, por consequência, um aumento nos preços.

Preço Alugueis em Queda:

Os preços dos novos aluguéis estão em queda. Quem investe em imóveis para locação, gosta de acreditar na ideia de que a renda dos aluguéis garante um retorno protegido da inflação, já que os contratos são corrigidos pelo IGP-M. O problema é que essa regra não funciona bem em momentos de crise. A queda generalizada do preço dos aluguéis estimula o inquilino a não renovar o contrato de locação. Para manter o cliente, os proprietários precisam negociar descontos e isto representa queda na renda.

No final de 2015 o índice FIPE, que mede a variação de preços dos aluguéis, acumula queda nominal de 3,23% em 12 meses. Já a inflação medida pelo IPCA acumula 10,48% em 12 meses. Isto significa que o proprietário de imóvel alugado está perdendo, além da inflação, mais 3,23% em 12 meses. Somando inflação mais a queda nominal dos preços, a perda real total dos proprietários é de 14,05% em 12 meses (fonte).

No final de 2015 o retorno médio dos investidores/proprietários que possuem imóveis alugados foi de 4,6% ao ano, a menor desde 2008, quando começou a ser feita a pesquisa FIPEZAP. Hoje poupança rende 7,5% ao ano, investimentos que pagam 100% do CDI rendem 14,14% brutos ao ano e a inflação está acima de 2 dígitos.

Conclusão:

O mercado imobiliário brasileiro é enorme. Cada cidade e cada bairro possui uma realidade totalmente diferente da outra. Muitas vezes, dentro do mesmo bairro, existem endereços promissões onde a demanda por imóveis continua grande, os imóveis continuam valorizando e os proprietários continuam obtendo lucros com os aluguéis.

Antes da crise, todo imóvel ruim e mal localizado parecia ser um bom negócio. Durante a crise, imóvel bom é imóvel bom e imóvel ruim é imóvel ruim. O mercado está recebendo um choque de realidade e as distorções estão sendo corrigidas. As pessoas estão voltando a avaliar os imóveis de maneira mais racional, observando os fundamentos que justifiquem seus preços.

Se você pretende comprar um imóvel, este é o momento de monitorar o comportamento dos preços na região onde você pretende comprar. É o momento de conversar com os proprietários, observar se negócios estão sendo fechados, se os preços na sua região estão estáveis, em queda ou subindo. Prepare-se para fazer propostas e negociar preços. Não fique apegado ao primeiro imóvel que visitar. Deixe a emoção de lado, imóveis devem ser comprados através da razão. Hoje, existem muitas opções para serem visitadas e muitos proprietários a negociar.

Se você pretende comprar um imóvel para investir, faça uma avaliação criteriosa e acompanhe as ofertas do mercado com paciência. Nem sempre os bons imóveis aparecem anunciados no site das corretoras ou nos sites da internet. Visite prédios residenciais e comerciais do seu interesse e verifique se existem oportunidades não anunciadas. Não invista em imóveis esperando uma valorização passiva, a não ser que você tenha acesso a informações privilegiadas, não identificadas pelo mercado local, sobre uma valorização nas ruas ou no bairro onde pretende investir. Prefira investir em imóveis onde você tem o controle sobre sua valorização. É o caso de comprar um imóvel bem localizado, mas que está deteriorado. Reformas e a transformação de imóveis residenciais em imóveis comerciais continuam sendo fonte de elevados lucros para muitos investidores.

Se você pretende vender um imóvel, saiba que este não é o melhor momento para isso. Se você está precisando do dinheiro, está passando por uma situação difícil, precisa quitar dívidas ou precisa do dinheiro para abrir um negócio, não existe escolha a não ser aceitar o que o mercado está oferecendo. Já se você tem o imóvel, mas não está precisando dele, mantenha o imóvel como uma reserva para tragedias econômicas. É importante manter uma parte do seu patrimônio em bens físicos fora do sistema financeiro. Terrenos, imóveis, ouro e até obras de arte são muito utilizados para esta finalidade.

Por último, eu não posso opinar sobre o que você deve fazer com o seu imóvel específico. Eu não conheço o seu imóvel, não conheço a região onde o mesmo está localizado, não conheço sua situação financeira, seu passado, seu presente e os seus planos para o futuro. Por este motivo eu não posso opinar sobre situações específicas. Recomendo que você procure criar o hábito de avaliar cenários, buscar conhecimento e informações para tomar suas próprias decisões. Acompanhar os dados da economia e monitorar o mercado imobiliário da sua região será um bom começo.

Fique atento e esteja preparado para as oportunidades que podem surgir quando a crise atingir os seus momentos mais críticos.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: