Você já deve ter observado que os juros cobrados pelos bancos nos financiamentos de imóveis, costumam passar por sequências de altas e de baixas.

Quando a economia enfrenta momentos de crise, as taxas tendem a aumentar junto com o aumento da taxa básica de juros (taxa Selic). Quando a economia atinge o “fundo de poço” e começa a se recuperar, os juros dos financiamentos tendem a cair após uma queda da taxa Selic.

A queda dos juros dos financiamentos tende a ser mais lenta, pois os bancos observam o horizonte de longo prazo. Como os financiamentos de imóveis duram muitas décadas, os juros que os bancos cobram carregam as expectativas sobre o futuro da economia. Se existe uma expectativa de que o futuro será pior ou incerto, os juros para os empréstimos de longo prazo tendem a ser maiores.

Muitas vezes o governo força a redução dos juros dos financiamentos de imóveis (através dos bancos públicos) e isso induz os outros três grandes bancos (privados) a seguirem esse caminho.

Quando comparamos as taxas cobradas pelo financiamento dos imóveis com as taxas que os bancos cobram por outras formas de financiamentos e empréstimos, observamos que a taxa do crédito imobiliário não é das mais elevadas. O problema é que estamos falando de financiamentos que duram 30 anos ou mais. Qualquer variação em uma taxa que será cobrada por décadas produz um impacto considerável no custo total do imóvel.

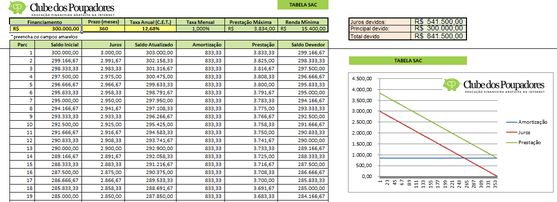

Observe esta tabela que preparei:

Você pode baixar essa planilha usada para criar a figura acima visitando aqui. Essa planilha possui apenas os dados e resultados de cálculos que forma feitos utilizando essa outra planilha aqui, que você também pode baixar.

No primeiro quadro da planilha podemos observar uma simulação de um financiamento de R$ 200 mil. Temos exemplos de financiamentos de R$ 300 mil, R$ 400 mil e R$ 500 mil. Os bancos só costumam financiar, no máximo, 80% do valor do imóvel. Você precisa ter os outros 20% para pagar a entrada. Para comprar um imóvel de R$ 500 mil você precisa financiar R$ 400 mil (80%), pois R$ 100 mil (20%) você precisa ter para pagar a entrada à vista. Será necessário poupar algo para a entrada.

Podemos observar que a planilha possui simulações para juros de 8%, 9%, 10%, 11%, 12%, 13% e 14%. Todas as simulações são para o prazo de pagamento de 360 meses (30 anos). As prestações mensais podem variar entre R$ 2.150,38 e R$ 5.375,96 para uma taxa de 10% dependendo do valor financiado.

Para conseguir os R$ 200 mil emprestados pagando juros de 10% ao ano, você teria que assumir uma dívida de R$ 487.866,47 (observe a tabela). Isso significa que os R$ 200 mil emprestados por 360 meses (30 anos) custaria R$ 287.866,47 de juros. Como se trata da tabela SAC, a primeira prestação seria de R$ 2.150,38 e a última de R$ 559,99 (sem considerar seguros, taxas e reajustes pela TR).

Para financiar R$ 500 mil com taxa de 10% ao ano, sua dívida seria de R$ 1.219.666,17. Só com juros você terá que desembolsar R$ 719.666,17. No final da planilha podemos observar que a relação entre o valor emprestado e a dívida assumida é de 2,44 vezes, ou seja, você pede um empréstimo de R$ 500 mil e fica devendo 2,44 vezes esse valor para o banco. Se a taxa do financiamento for de 14% a relação sobe para 2,94 (quase 3 vezes).

É importante considerar que a planilha não inclui os reajustes que o banco fará da sua dívida através da TR (Taxa Referencial).

Muitas pessoas se animam com a ideia do Sistema de Amortização Constante (SAC) produzir prestações decrescentes, mas precisamos observar que a dívida é reajustada pela TR e além das prestações teremos custos com seguros que são obrigatórios (que será reajustado por outros critérios) e a tarifa bancária (também reajustada).

O sistema SAC funciona da seguinte forma: as prestações são compostas de uma parte do valor devido e outra parte de juros (além do seguro e taxas). Exemplo: se você pegasse R$ 100 mil emprestados usando o sistema SAC para pagar em 100 vezes, cada prestação seria composta por R$ 1.000,00 + o juro do mês por todo valor devido, No mês seguinte a sua dívida não seria mais de R$ 100 mil. Ela seria de R$ 99 mil, pois você amortizou R$ 1 mil no mês anterior. A prestação deste segundo mês seria composta por R$ 1.000,00 + juros do mês por todo valor devido. Como o valor devido é cada vez menor, o valor pago pelo juro será menor. No terceiro mês sua dívida já estará menor ainda e assim por diante. É por isso que as prestações diminuem com o passar dos meses.

O problema é que o banco irá reajustar toda a sua dívida, uma vez por ano, utilizando como base a TR (Taxa Referencial) dos últimos 12 meses. Quando os juros básicos da economia estão elevados, isso pode ser um problema. Um reajuste de 1% em uma dívida de R$ 1 milhão faria a dívida aumentar R$ 10 mil. Isso aumentaria as prestações mensais. É por isso que muitas vezes as pessoas adotam o financiamento utilizando a tabela SAC e não conseguem perceber uma redução nas parcelas do financiamento, especialmente nos primeiros anos.

Outro custo que você terá, além dos juros pelo financiamento, será o seguro obrigatório pago mensalmente junto com as prestações do financiamento. Existem dois tipos de seguros obrigatórios que estão incluídos na prestação: o DFI (Danos Físicos ao Imóvel) e o MIP (Morte ou Invalidez Permanente). Alguém com 40 anos pagará um seguro mais caro do que alguém com 30 anos. Esse seguro sobre reajustes quando mudamos de idade e correções. Em algumas seguradoras o valor do seguro muda por faixa de idade a cada 5 anos. Os bancos também cobram uma tarifa bancária que normalmente é reajustada todos os anos.

Por outro lado, devemos considerar o efeito da inflação. Uma inflação futura muito elevada beneficiaria os endividados que não possuem suas dívidas corrigidas pela inflação, principalmente se possuem renda corrida pela inflação. O crédito imobiliário não é corrigido pelo IPCA (índice que mede a inflação oficial), ele é corrigido pela TR (taxa referencial). O impacto da inflação sobre o financiamento é indireto, pois a TR tende a ser maior quando a inflação está elevada, já que a taxa básica de juros da economia tende a se elevar também. Só que a TR está longe de atingir valores próximos da inflação, pelo menos enquanto as regras que o Banco Central usa para calcular a TR continuar a mesma. No passado, uns 20 anos atrás, os financiamentos eram corrigidos pela inflação. No futuro, não temos como saber, pois os políticos existem para mudar as regras do jogo a todo momento, quando é conveniente.

Aquilo que todos fazem:

Antes de fazer um financiamento, avalie bem se você realmente precisa passar 10, 20 ou mais de 30 anos da sua vida pagando juros, taxas e seguros para um banco. Se você precisa, pode assumir o custo, entende o impacto, tudo bem. Se você não precisa, não financie só porque todas as pessoas que você conhece estão financiando. Nem tudo que todas as pessoas fazem com o próprio dinheiro é a coisa mais inteligente a ser feita com o seu dinheiro. Reflita por conta própria, estude por conta própria e tire suas conclusões. Os governos sempre vão estimular o mercado imobiliário, pois ele ajuda a aumentar a arrecadação de impostos e os políticos costumam ter grandes “amigos” dentro do setor.

Segue uma mensagem que recebi na semana passada de uma leitora do Clube dos Poupadores:

Primeiramente gostaria de agradecer, em 2014 conheci o seu blog. Estava a beira de cometer um suicídio financeiro, eu pretendia fazer um financiamento para realizar o sonho da casa própria…. Foi quando achei o seu artigo, falando se era vantajoso fazer um financiamento. Foi quando desisti da ideia, e fui guardar para comprar a vista. Ano que vem, 2019 vou atingir o valor que eu havia planejado. Você me ajudou a não entrar em uma dívida de 30 anos. Obrigada.

Nem todo mundo pode ou quer esperar alguns anos antes de comprar um imóvel, mas é importante perceber que um pequeno esforço de poupança e investimento, por algum tempo, pode reduzir o tamanho da dívida que você precisa assumir para compra seu imóvel. Quanto menor a dívida, menores serão seus custos com juros e taxas, menos instável e arriscada será sua vida financeira diante de crises econômicas e políticas futuras.

Conclusão:

Eu acredito que o Brasil não é um país politicamente estável e economicamente equilibrado para alguém se sentir confortável para assumir uma dívida de 10, 20 ou 30 anos com juros anuais de 2 dígitos. Atualmente é possível financiar imóveis para pagar em até 35 anos. Talvez as pessoas não tenham uma visão clara do que significa 35 anos. Para entender o que significa assumir uma dívida tão longa basta imaginar como era o Brasil 35 anos atrás e tudo que aconteceu até aqui.

Vamos retornar para 1983. O presidente do Brasil era um general chamado João Figueiredo. O país ainda vivia uma ditadura militar. A inflação atingia 211% ao ano e a moeda sofria maxidesvalorização. O país enfrentava o que ficou conhecido como “A mãe de todas as crises do Brasil“. Com o fim da ditadura enfrentamos o plano Cruzado 1 (02/1986), plano Cruzado 2 (11/1986), plano Bresser (06/1987), Plano verão (01/1986), Plano Collor (03/1990). Em março de 1990 o país registrou inflação mensal de 83,95%. Tivemos o “Confisco da Poupança” que foi um bloqueio, por 18 meses, dos saldos superiores a uma determinada quantia nas contas correntes, de poupança e demais investimentos dos brasileiros.

O país ainda enfrentaria o Plano Collor 2 (01/1991) e o impeachment do primeiro presidente a ser eleito pelo voto direto após quase 30 anos. Depois, enfrentamos o Plano Real (02/1994) e uma nova troca de moeda. O presidente que veio logo depois está atualmente preso, condenação por corrupção e lavagem de dinheiro (fonte). Sua sucessora conduziu o país para a pior crise econômica da história (leitura) e também sofreu impeachment (fonte). O atual presidente, vice da “impeachmada”, entrou para a história como o primeiro a ser denunciado por corrupção no exercício do cargo (fonte). Entre esses eventos tivemos diversas crises econômicas internacionais que afetaram a nossa economia: Crise da dívida externa (1982), Segunda-feira Negra (1987), A crise dos Gigantes Asiáticos (1997), A crise do rublo (1998), A Bolha da Internet (2000), Crise das Torres Gêmeas (2001) e Crise de 2008/2009

O que podemos esperar sobre o futuro político e econômico do país observando esse histórico? Eu acredito que não vivemos em um país apropriado para uma família assalariada assumir dívidas de longo prazo. Poupe e invista o máximo que puder e se for necessário faça uma dívida pequena para ser quitada em 5 ou no máximo 10 anos. Isso representaria 1 ou 2 eleições para presidente e todas as consequências que isso normalmente desencadeia na economia. Mesmo assim, tenha uma reserva financeira para enfrentar uma emergência durante os anos em que estiver endividado. Estude sobre como funciona a compra de imóveis na planta, pois apesar de ser uma forma mais arriscada de comprar um imóvel, pode ser uma forma mais barata se você dispor de uma boa entrada.

Se estivermos no início de um ciclo constante de redução dos juros dos financiamentos imobiliários no Brasil, logo teremos taxas de juros realmente menores, especialmente se o resultado das eleições de 2018 não for desastroso para a economia e os juros básicos se mantiverem nos níveis atuais. Isso resultará em um aumento da demanda por imóveis nos próximos anos, que resultará em um possível aquecimento do mercado imobiliário. Se isso ocorrer, provavelmente teremos aumento dos preços até que os imóveis estarão tão caros que pouco importará ter uma taxa de juros reduzidas, já que as prestações serão elevadas e incompatíveis com a renda familiar das pessoas. Já vimos esse filme em 2010 e 2014. É importante se preparar. Conheça os livros que escrevi sobre compra e investimentos em imóveis.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: