Investir no exterior como pessoa física ou através de uma empresa aberta por você com essa finalidade (offshore) não é ilegal, mas não é do interesse de muitos que você saiba disso. Se a origem do dinheiro que você pretende investir é legal, se suas contas no exterior estão declaradas no seu imposto de renda e você declara os ganhos e paga os impostos no Brasil, não existe qualquer ilegalidade.

Frequentemente tratam o assunto como se a simples abertura de conta no exterior fosse algo suspeito, quando deveria ser algo comum, popular e acessível para qualquer pessoa que queira diversificar e proteger parte do seu patrimônio em outros país.

Pequeno Investidor

Atualmente o pequeno investidor, pessoa física, pode abrir conta em corretoras no exterior com muita facilidade e por meios legais para realizar investimentos.

Os passos são simples e poucas horas depois você já pode transferir o seu dinheiro para o exterior legalmente. A corretora que uso e que cito em um dos meus livros envia as informações que você precisa preencher na sua declaração do imposto de renda no Brasil. Para um determinado número de operações mensais não existe qualquer taxa de corretagem. Todo serviço é prestado em português.

Seria muito bom que todas as pessoas conhecessem esse tipo de liberdade, especialmente quando vivem em um país como o nosso, tão atingido pela ignorância financeira, insegurança jurídica, insegurança política, econômica e de valores.

Investidor Grande

Quando você é um grande investidor (tem alguns milhões para investir no exterior) pode ser mais vantajoso abrir uma empresa com essa finalidade, mesmo existindo custos para a abertura e a manutenção da empresa aberta. Essas empresas abertas por estrangeiros em outros países para realizar investimentos são chamadas de “offshores”.

Existem diversos países que oferecem benefícios fiscais (legalmente) para empresas abertas por estrangeiros. É uma forma inteligente que eles encontraram de atrair os recursos dos investidores de outros países.

É claro que os países onde as empresas são fortemente tributadas não gostam da existência de outros países que oferecem vantagens como impostos reduzidos ou até inexistentes para investidores.

Esses países que atraem investidores são chamados de forma pejorativa de “paraísos fiscais” por autoridades de países que são “infernos fiscais”.

Se você é um político que transforma o seu país em um “inferno fiscal” é natural que você fique enfurecido quando as pessoas que você tributa decidem transferir seus recursos para países que oferecem vantagens fiscais. Então você generaliza e passa a suspeitar ou criminalizar qualquer um que tenha conta no exterior, mesmo que sejam contas legais e declaradas.

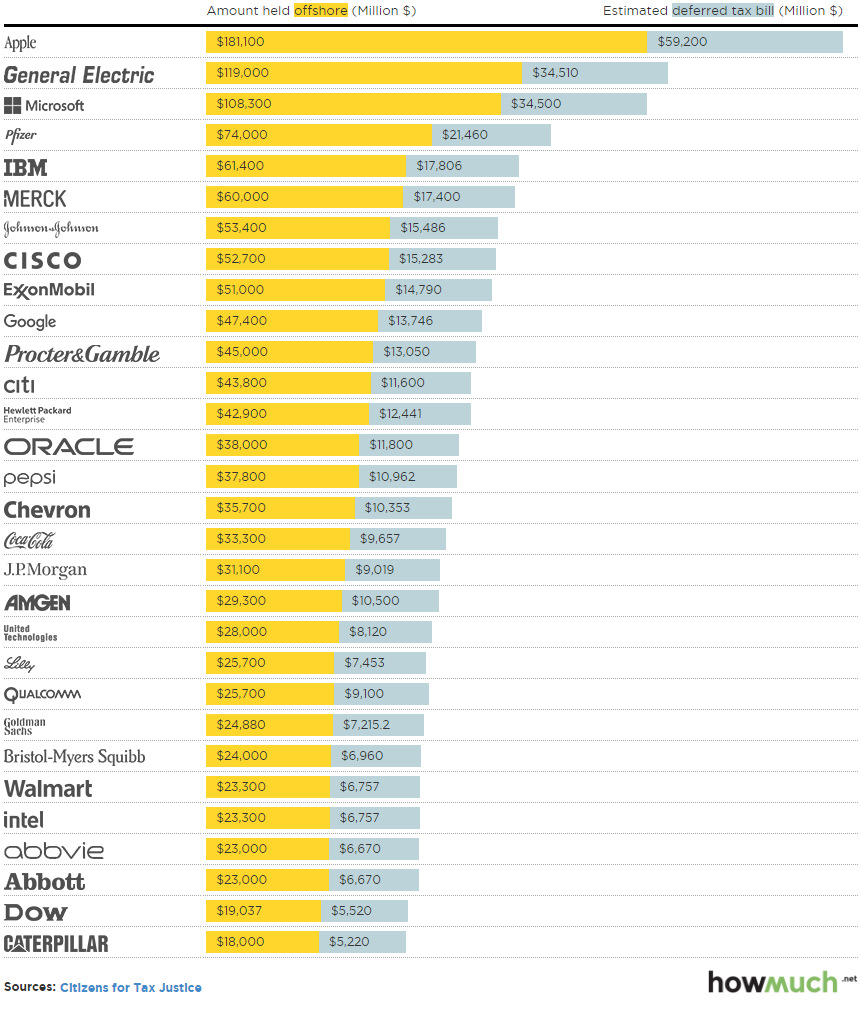

Aqui estão alguns exemplos de empresas que possuem offshores em paraísos fiscais legalmente. A barra amarela mostra quantias mantidas em offshore. Os valores estão em milhões de dólares (fonte). A barra azul representa quanto essas empresas economizaram em impostos. Naturalmente os preços dos seus produtos seriam maiores se não conseguissem reduzir as despesas com pagamentos de impostos. Todos os impostos cobrados de empresas são inevitavelmente repassados para os clientes nos preços dos produtos e serviços.

Se você tem conta no exterior ou uma offshore pode não pagar determinados impostos locais por ser estrangeiro, mas ao obter lucros em operações acima de um determinado valor é necessário declarar e pagar seus impostos no Brasil. No caso de uma offshore o imposto só é pago quando o lucro é distribuído para o sócio e nem sempre isso acontece já que a vantagem de ter a offshore é a de reinvestir os lucros no lugar de distribuir os lucros.

Existem outras vantagens quando investimos no exterior como pessoa física ou jurídica (offshore). Lá fora você faz investimentos utilizando moeda forte que não se desvaloriza com tanta facilidade como a nossa moeda.

Geralmente, nos países chamados de “paraísos fiscais” existe maior liberdade econômica e cambial. Costumam ser países que oferecem segurança jurídica para os investidores. Geralmente são países com nível mais elevado de estabilidade política e econômica. São países onde o investidor é recebido de portas abertas por existir o entendimento de que eles são importantes. Nos países considerados “infernos fiscais” os investidores e os empresários são desdenhados por parte da sociedade e pelos políticos.

Alguns países que podem ser considerados paraísos fiscais por países que são considerados infernos fiscais (fonte).

A tabela classifica países e territórios por sigilo e escala. O sigilo está relacionado com a privacidade do investidor. A escala é a participação do país no total de serviços financeiros internacionais.

Embora os EUA não sejam considerados um paraíso fiscal para quem mora nos EUA (os impostos são elevados para residentes), existem diversas vantagens fiscais para o pequeno investidor brasileiro que tem conta em corretora para investir em ações e ETFs. Segundo as regras da Receita Federal brasileira, ao investir de forma direta nos EUA você tem 100% de isenção fiscal nos meses em que a somatória das suas vendas não atingir R$ 35.000,00. Já quando você investe em ações estrangeiras através de BDRs e ETFs na bolsa brasileira, você não tem isenção alguma, e pode ser tributado em 15% sobre seu lucro com a venda dos ativos. Nos meses em que suas vendas nos EUA forem superiores a R$ 35.000,00 o imposto sobre seus lucros é o mesmo (15%).

Grandes investidores abrem offshores para que possam comprar e vender ativos em qualquer quantidade sem pagar impostos constantemente. O imposto só deve ser pago quando a offshore transfere lucros para seus donos, mas geralmente a offshore está sempre reinvestindo os lucros.

O governo brasileiro tem acordos internacionais com mais de 100 países para troca de informações financeiras. Isso significa que o governo consegue acessar informações sobre o seu patrimônio e ganhos no exterior para cruzar com as informações que você declara no imposto de renda. Você só precisa enviar as informações corretas, exatamente como fornecido pela corretora e estará tudo dentro da legalidade.

Todos que possuem mais de US$ 1 milhão em patrimônio no exterior precisam fazer uma declaração adicional periódica ao Banco Central (veja aqui). Geralmente o pequeno investidor não precisa fazer essa declaração pois costumam investir menos de US$ 1 milhão. Para esse pequeno investidor basta fazer a declaração anual do imposto de renda declarando seus investimentos e sua conta no exterior.

É importante que as pessoas sigam as regras, principalmente aquelas que definem quais são as regras.

Demonizar ou estigmatizar o investimento no Brasil ou no exterior não ajuda a melhorar a situação financeira da população. Os governos não costumam motivar a população a poupar, investir e enriquecer. As escolas não ensinam as crianças sobre investimentos e sobre o enriquecimento. Para prosperar é necessário que você busque o conhecimento por conta própria.

Recomendo a leitura do meu livro sobre investimentos no exterior e sobre a montagem de carteiras de investimentos. Além de investir no seu conhecimento você ajudará a manter os conteúdos educativos que temos neste site.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: