Antes de investir em CDB, LCI, LCA, Poupança, Debêntures, Ações e outras modalidades de investimento é muito importante saber qual o grau de risco que você estará correndo de perder o seu dinheiro. Todos os anos vários bancos, instituições financeiras e empresas vão a falência e deixam muitos investidores no prejuízo.

Como saber quais são os bancos mais seguros e quais oferecem mais risco para o investidor?

Ai entra o importante trabalho realizado pelas agências de classificação de risco, em inglês elas são chamadas de credit rating agency. Também podem ser chamadas de agência de notação financeira ou agência de notação de risco. O trabalho que elas fazem é avaliar os números de empresas, bancos, governos e outras instituições para dar uma nota. Esta nota é chamada de classificação de risco, classificação de crédito, nota de risco, rating, avaliação de risco, notação de risco ou notação financeira de risco.

Para atribuir uma nota de risco as agências realizam análises técnicas quantitativas, como análise de balanço, fluxo de caixa e projeções estatísticas, análises de ambiente externo, questões jurídicas e percepções sobre o emissor e seus processos. Quanto melhor é a nota, mais seguro é investir nos papéis oferecidos por aquele banco ou empresa. Quanto menor é a nota, maior é o risco de enfrentar problemas para receber seu dinheiro até a possibilidade extrema de calote.

Vamos imaginar que você está avaliando a possibilidade de fazer um determinado investimento que paga 12% de juros por ano. Vamos supor que existem dois bancos que oferecem o mesmo investimento com a mesma rentabilidade. Qual dos dois escolher? Você deve escolher o banco que corre menos risco de dar o calote. Para descobrir qual é este banco basta comparar as notas de risco.

Agora vamos imaginar que o Banco A oferece um investimento que rende 12% ao ano. Já o Banco B oferece o mesmo investimento rendendo 15% ao ano. Obviamente o Banco B oferece o investimento com melhor rentabilidade. Antes de investir você verifica que a nota de crédito do Banco B é pior que a do Banco A, isto significa que para receber 15% de juros ao ano, você terá que investir correndo um pouco mais de risco.

Na prática os bancos com maior nota de crédito, ou seja, que apresentam menor risco ao investidor, sempre tentarão oferecer a menor taxa de juros possível até o ponto em que existam investidores interessados. Os bancos menores e que oferecem maior risco serão obrigados a aumentar a remuneração oferecida para os investidores até o ponto que eles considerem que vale apena correr o risco para receber aquela taxa maior. Podemos dizer que os bancos mais arriscados premiam os investidores que aceitam correr o risco através de juros mais elevados. Sempre que você vai correr um risco maior precisa exigir prêmios maiores, ou seja, juros maiores.

Por isto é tão importante que você entenda funcionamento das tabelas de classificação de risco.

Nota de Risco do Brasil

Os governos também são avaliados pelas agências de classificação. Os investidores internacionais, antes de comprar títulos da dívida pública (os mesmos que você pode comprar no Tesouro Direto) avaliam os riscos de levar um calote do Governo brasileiro.

Em 2014, uma das maiores agências de classificação de risco, chamada Standard & Poor’s rebaixou a nota do Brasil. Isto sinalizou que investir no país ficou um pouco mais arriscado. Em 2008 nossa nota subiu de BB+ para BBB-. Em 2011 subimos novamente de BBB- para BBB. Com a crise econômica de 2014 a nossa nota baixou de BBB para BBB-. “BBB” para “BBB-“.

Muitos investidores só investem seus recursos em países, bancos e empresas que possuem “grau de investimento” ou seja, que possuam nota igual ou maior que BBB-. Um dos motivos pelos quais tivemos grande crescimento na economia entre 2008 e 2011 foi esta mudança de BB+ para BBB- que fez o pais sair do grau de especulação para o grau de investimento. Este simples detalhe atraiu muito dinheiro vindo de fora.

Quanto maior é o risco de investimento no Brasil, maior tende a ser a taxa de juros (Taxa Selic) que Governo precisa oferecer para atrair investidores. Já que existem países mais seguros que o Brasil, eles só estão dispostos a encarar o risco se o país estiver disposto a pagar um “prêmio” que são taxas de juros maiores para os investimentos feitos aqui. Funciona exatamente como o exemplo dos bancos que acabei de apresentar anteriormente.

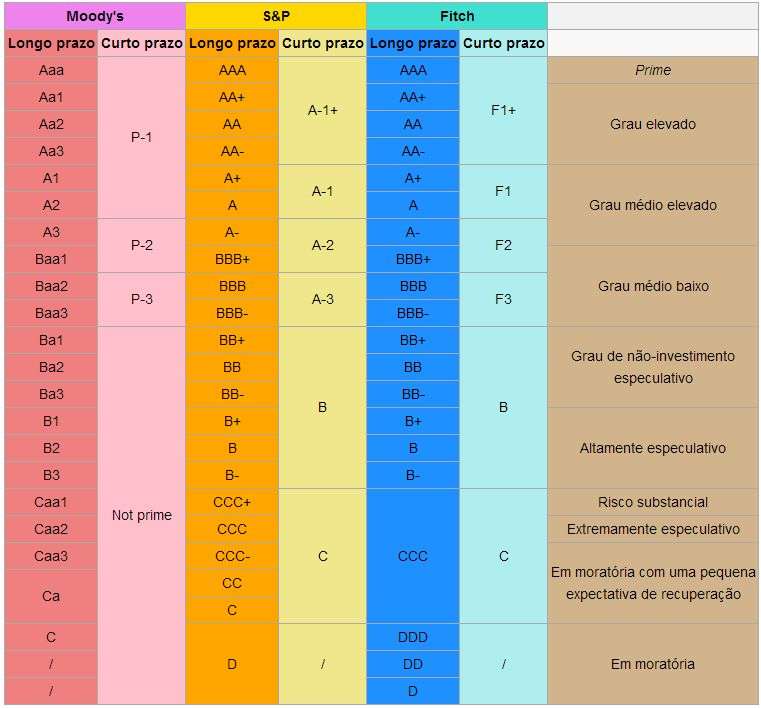

Tabela de Classificação de Risco

Aqui temos a tabela de classificação de risco adotada pelas 3 maiores agências de classificação. Cada agência adota um sistema de notas diferente. Quanto maior for a probabilidade de moratória (calote) da entidade avaliada, pior será a sua nota ou a sua classificação. As notas na parte superior são as melhores, as notas na parte inferior da tabela são as piores. Na escala de notas da Standard & Poor’s (S&P) e da Fitch, a melhor classificação é AAA; a pior é D. Na escala da Moody’s, a melhor classificação é Aaa; a pior é C.

Você só deve investir em agentes (bancos, empresas, instituições financeiras) que possuem grau de investimento que são aquelas com notas iguais ou maiores que BBB- ou Baa3. Ao evitar os investimentos em instituições com grau de especulação você já estará reduzindo drasticamente os seus riscos de perdas ou de uso do Fundo Garantidor de Créditos. Como já falamos, quanto menor é a nota, mais juros e recompensas a instituição precisa oferecer ao investidor para que ele se sinta interessado em investir. Por isto precisamos ter muito cuidado quando encontramos opções de investimento que pagam juros muito maiores que a média. Devemos avaliar a classificação de risco para entender se as taxas maiores não significam um risco maior de perdas. Isto é fundamental para quem pretende investir em LCI de bancos menores. O mesmo vale para investimentos em CDB, LCA, Debêntures, Poupança, fundos de investimento, ações na bolsa de valores e até ao avaliar planos de previdência privada.

Nesta tabela temos as notas das três maiores agências: Moody´s, S&P e Fitch.

Nota de risco de LCI, LCA, CDB, Debêntures, FIDC, etc.

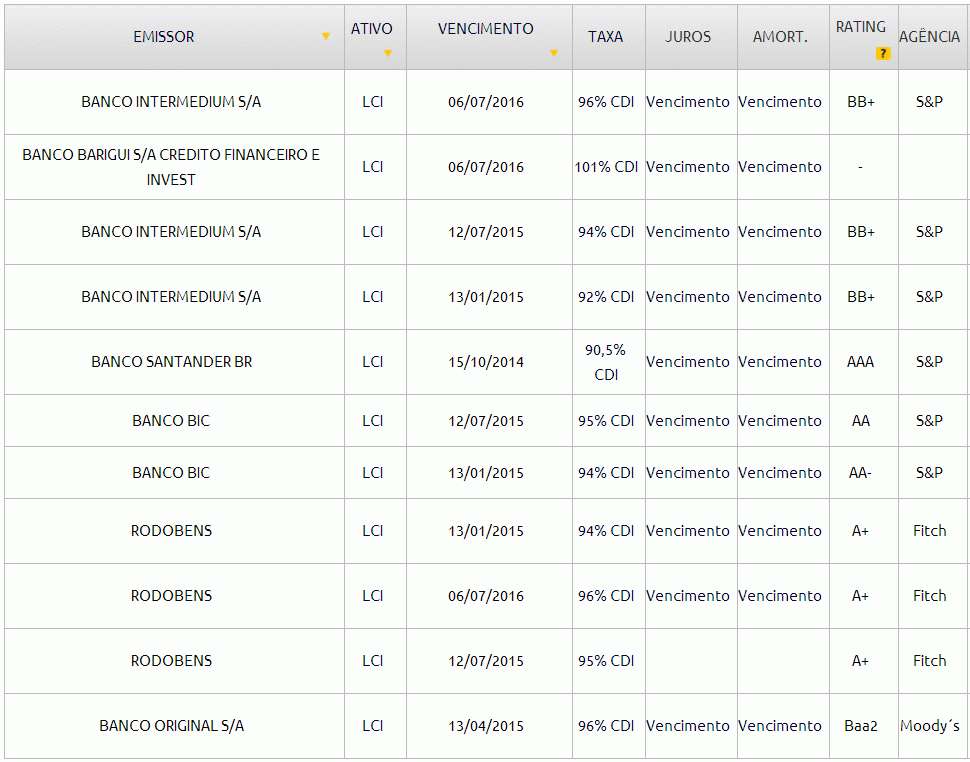

Muitas corretoras exibem a nota de risco ao lado de cada investimento oferecido aos seus clientes. No exemplo abaixo temos uma tabela que exibe a lista de LCI´s disponíveis para investimento pela corretora XP no momento em que este artigo estava sendo escrito. Esta tabela só pode ser vista pelos clientes da corretora em uma área restrita do site.

Vou ensinar como fazer a leitura destas notas e entender o que elas estão dizendo.

Observe que o Banco Santander possui a nota máxima que é AAA. Isto significa que o risco de investir na LCI do Santander é o menor possível, já que AAA é a nota máxima de menor risco atribuída pela agência S&P. Observe que eles oferecem 90,5% do CDI para quem investir nesta LCI. Logo abaixo do Santander você pode ver a LCI do Banco BIC que é um banco porte menor e que segundo a S&P possui nota AA- que está 3 níveis abaixo da AAA. Isto significa que investir na LCI do Banco BIC é 3 níveis mais arriscado que investir na LCI do Santander. Desta forma você só irá aceitar este investimento se o BIC estiver disposto a pagar um pouco mais de juros, é o prêmio que você merece receber por correr um pouco mais de risco. O resultado é a taxa de 95% do CDI para a LCI do Banco BIC. Se você aceita 5% a mais ou não é uma decisão pessoal e depende da sua disposição a aceitar mais risco em troca de uma rentabilidade maior. Observe que na tabela da corretora o Banco Bic aparece com uma classificação AA e outra AA-. Qual das duas seria a correta? Ainda neste artigo vou mostrar como consultar a classificação do banco no site da S&P para que você não dependa da classificação divulgada pela corretora.

Observe que no final da lista temos o Banco Original S/A que oferece uma LCI de 96% do CDI, ou seja, um ponto percentual a mais que a LCI do Banco Bic. O problema é que a Nota de Crédito do Banco Original é Baa2. Olhando lá na tabela colorida com a classificação de risco das três agências, você pode observar que esse Baa2 dado pela agência Moody´s é equivalente a um BBB na agência S&P. Você vai observar que BBB é 6 posições abaixo da nota AA. Será que vale a pena receber 1% a mais correndo um risco 6 pontos maior? É uma decisão pessoal de cada investidor.

Você deve saber que LCI, LCA e CDB são investimentos segurados pelo Fundo Garantidor de Créditos. Se o banco falir e você possuir menos de R$ 250 mil investidos, o dinheiro acabará voltando para sua conta graça a esta proteção. Por este motivo você nunca deve investir mais de R$ 250 mil no mesmo banco. É claro que a possibilidade de calote de grandes bancos como Banco do Brasil, Caixa, Itaú, Bradesco, é tão pequena que o risco de investir mais de R$ 250 mil nestes bancos é pequeno. Mesmo assim, para diluir os riscos é interessante investir em vários bancos diferentes.

Grau de Investimento e Grau de Especulação

Observe que na tabela colorida acima temos a nota PRIME (menor risco de todos) e que possuem nota AAA. Bancos AAA são os que oferecem investimento com os menores juros ou as maiores taxas. E o preço de uma segurança maior. Todas as notas A e suas variações significam um grau elevado ou médio elevado de segurança para investir. Os bancos que possuem estas notas são bons bancos para investir e com risco baixo de calote. Você também pode investir nos bancos com nota BBB+, BBB, BBB-. Estas são as três menores notas com grau de investimento.

O seu risco começa a aumentar quando você resolve investir em bancos que possuem notas que estão dentro da categoria “grau de especulação”. A maioria das corretoras que conheço não trabalham com títulos como CDB, LCA e LCI de bancos com notas baixas que estão nesta categoria de especulação. Mesmo assim evite investir quando a nota de risco é BB+, BB, BB-, B+, B e B-. Existem investidores que gostam de risco, que gostam de especular e que por isto investem em papéis de bancos e empresas nesta situação. Eles fazem isto sabendo que neste ponto já existe um risco maior. Eles aceitam este risco maior se forem bem remunerados por isto, ou seja, se os juros oferecidos forem realmente compensadores.

Por último. Não invista em bancos ou em opções de investimento de qualquer natureza que tenha nota C e todas as suas variantes ou nota D.

As agências de classificação são confiáveis?

A maior parte do mercado acredita que elas são confiáveis, o problema é a forma como as avaliações são feitas e como as agências são remuneradas. Vamos imaginar que você é dono de um banco. Os investidores naturalmente querem saber qual é sua classificação de risco antes de investir. Você vai até a agência X e paga para que ela avalie sua instituição. Confidencialmente ela entrega para você o resultado da avaliação que é sua nota de risco. Você como cliente da agência tem o direito de pedir sigilo, ou seja, a agência não poderá divulgar a classificação. É claro que se a classificação for baixa você vai preferir não divulgar. Como existem outras agências você vai tentar contratar os serviços das outras para verificar se elas avaliam seu banco de forma mais positiva. É claro que a empresa vai escolher divulgar a nota dada pela agência que fez a avaliação mais positiva.

Aqui é que temos o problema. Para que uma classificação se torne pública, a empresa contratante deve autorizar formalmente a publicação. Já quando a avaliação está publicada ela pode passar por revisões de tempos em tempos. E nestas revisões a nota pode ser modificada para cima (upgrade) ou para baixo (downgrade). É claro que os bancos e empresas que contratam as 3 principais agências e autorizam a divulgação das 3 notas se tornam empresas com maior credibilidade.

Como consultar o rating (notas de risco)

Agora vou ensinar como você pode consultar a classificação de risco dos bancos e empresas onde você pretenda investir antes de tomar uma decisão. Vou ensinar a fazer a consulta em apenas uma das três maiores.

Consultar Standard & Poor´s

Ao visitar o site deles pela primeira vez em http://www.standardandpoors.com/ você verá a versão em inglês. Procure na parte superior, um menu horizontal onde está escrito “Americas (English)”. Clique nesta opção e selecione “Latin America (Portuguese)”.

Agora você precisa se cadastrar para que possa ver as classificações de risco. Lá no menu superior, próximo do canto direito, existe a opção “Cadastro”. Você precisa preencher o formulário, digitar o número que aparece na imagem e confirmar que leu e concordou com os termos de uso antes de apertar no botão “Cadastre-se”. Eles vão enviar um e-mail para que você confirme seu cadastro clicando em um link que acompanha a mensagem, a mensagem também possui uma senha temporária.

Agora volte para o site e clique no botão “login” no canto superior direito para se identificar informando seu email e a senha temporária. É importante destacar que o acesso e o cadastro são gratuitos.

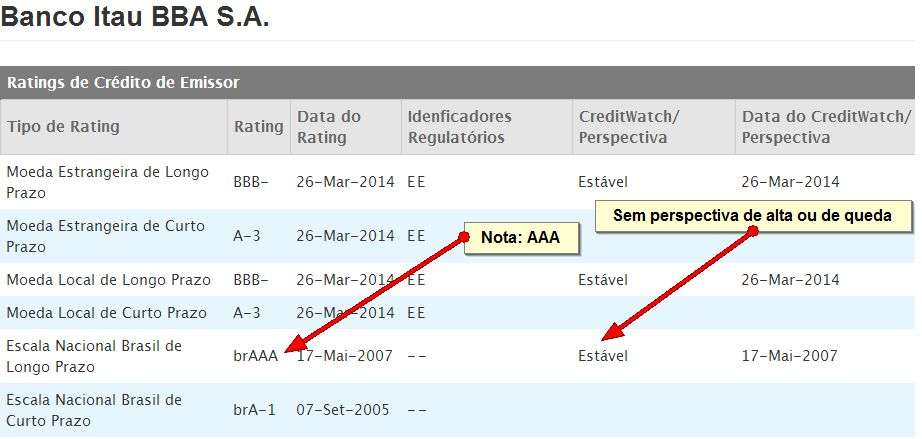

No campo de busca você deve digitar o nome do banco que pretende pesquisar. Como exemplo, busquei pelo nome: itau e selecionei a opção Banco Itau BBA S.A. Apareceu o resultado da busca e ao clicar nele pude ver os dados abaixo:

Para nós brasileiros que investimos no Brasil e em moeda nacional o que nos interessa é a nota que aparece no campo “Escala Nacional Brasil de Longo Prazo”. Veja que a nota é brAAA onde você pode desconsiderar este “br” (que significa Brasil) e considerar a nota AAA. Outro campo importante é o de perspectiva (CreditWatch). Um problema no banco poderia levar a agência a mudar esta perspectiva de estável para uma perspectiva de baixa da nota.

No site da S&A existe uma página em português que mostra as definições de rating (visite aqui). Você também pode acessar o PDF que explica o significado de cada nota.

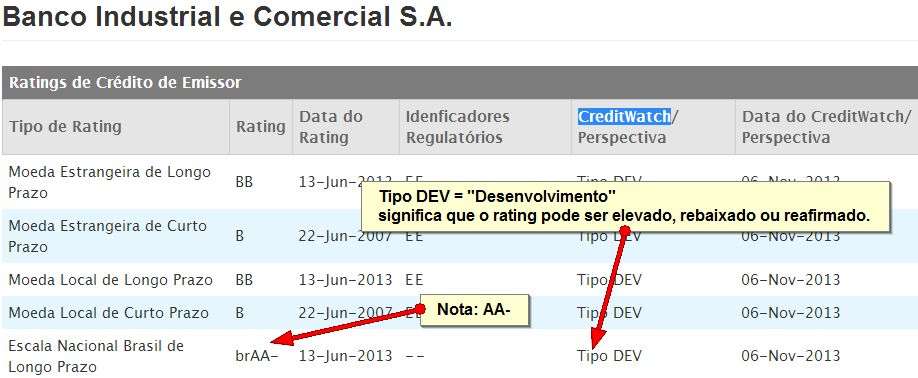

Agora vamos ver a situação do Banco Bic. O primeiro passo é descobrir que Banco Bic ou BicBanco na verdade se chama Banco Industrial e Comercial S.A. Ao pesquisar este nome no campo de busca da S&P no momento em que escrevia este artigo o resultado foi:

Aqui podemos confirmar que desde 2013 a nota do Bic é AA-. Esta nota significa que entre os 4 níveis de graus elevados (AAA, AA+, AA e AA-) o BIC está na última posição e o Itaú está na primeira posição. Outra informação importante está no campo CreditWatch (Perspectiva) que no caso do BIC está com “Tipo DEV”. Aqui temos um ponto de atenção. Esta informação indica que a nota AA- não está estável e que no futuro ela pode ser elevada, rebaixada ou reafirmada.

No site da S&P existe a informação de que CreditWatch destaca a opinião da agência sobre a direção potencial da nota no futuro.

- Positivo significa que o rating pode ser elevado;

- Negativo significa que o rating pode ser rebaixado;

- Em desenvolvimento significa que o rating pode ser elevado, rebaixado ou reafirmado;

- Estável significa que nada deve mudar.

É importante deixar claro que o CreditWatch nem sempre é modificado antes de ocorrer uma elevação ou um rebaixamento de nota. Pode ocorrer a situação onde antes de ocorrer um rebaixamento o CreditWatch seja modificado para o status de “Negativo”. Com isto, os investidores já ficarão em alerta ao saber que na opinião da S&P a nota atual pode ser modificada para baixo no futuro. Só que a nota também pode ser rebaixada ou elevada sem este aviso antecipado de perspectiva.

Conclusão

Você não pode olhar só os juros que determinado investimento oferece. Lembre-se que os bancos não oferecem mais juros que os outros por serem mais bonzinhos. O desejo de todo banco é pagar os menores juros possíveis. Um banco pequeno só paga juros maiores porque desta forma conseguem atrair investidores. O investidor só aceita correr riscos se for premiado por isto. É assim que você deve pensar quando estiver diante de várias opções de investimento de diversos bancos menores. E isto vale especialmente para aqueles que estão comprando LCI, LCA, CDB, Debêntures dentro das corretoras que oferecem investimentos de vários bancos. Também se aplica a todos que pretendem abrir conta em bancos pequenos, investir em poupança ou em fundos de investimento.

Para quem investe em ações, a classificação de risco é muito importante. No mês em que este artigo foi escrito a S&P rebaixou a nota da empresa de telefonia OI (veja a notícia). A nota que antes era BBB- foi rebaixada para BB+. Você pode ver na tabela que isto fez a OI deixar de ser vista como uma empresa com grau de investimento para ser uma empresa de grau especulativo ou grau de não-investimento. Muitos investidores simplesmente não investem em empresas com nota igual ou menor que BB+. Isto fez as ações da OI caírem na bolsa. A agência Fitch foi a primeira a rebaixar a Oi. Agora só falta a Moody’s que está neste momento revendo a avaliação.

Antes de investir, crie o hábito de investigar os riscos que você corre.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: