Existem diversos tipos de fundos de investimento e vou mostrar como eles são classificados, como se diferenciam, o que significa sua nomenclatura e como fazer pesquisas por fundos com base nessas classificações. Se você não leu o artigo anterior onde fiz uma introdução sobre o que são os fundos de investimento, clique aqui.

No começo pode parecer confuso. A verdade é que as classificações são confusas mesmo. As vezes tenho a impressão de que fazem de tudo para confundir as pessoas quando o assunto é investimento. Parece que a ideia central é desestimular o pequeno investidor a tomar decisões por conta própria. De qualquer forma, é importante fazer algum esforço para entender os diversos tipos de fundos que existem caso o seu objetivo seja fazer este tipo de investimento de uma forma consciente.

Vale lembrar que quando você investe em um fundo está transferindo para terceiros as decisões que serão tomadas sobre onde o seu dinheiro será investido. Infelizmente, as pessoas possuem o péssimo hábito de escolher os fundos olhando apenas a sua rentabilidade passada, sem compreender qual a estratégia que o gestor está utilizando e qual nível de risco estará exposto para atingir aqueles resultados. A rentabilidade passada não vai garantir a rentabilidade futura, mas a estratégia que o gestor irá utilizar vai dizer como o seu dinheiro será investido.

Fundo FI ou Fundo FIC:

Os fundos de investimentos se dividem em dois grandes grupos que são os FI e FIC. O primeiro investe o dinheiro dos seus cotistas diretamente em títulos públicos, títulos privados, ações ou em qualquer outro ativo. Esses são os legítimos fundos de investimento e costumam utilizar a sigla (FI) ou Fundo de Investimento na composição dos seus nomes. Os gestores desses fundos precisam comprar e vender ativos sempre que os cotistas fazem aplicações ou resgates no fundo. Os cotistas destes fundos costumam ser bancos, fundos de pensão, grandes investidores e até outros fundos de investimento.

Já os fundos do tipo FIC ou Fundos de Investimento em Cotas de Fundos de Investimento (FIC ou FICFI) são aqueles fundos que não fazem investimentos diretos. O gestor deste tipo de fundo se limita a investir o dinheiro dos cotistas em outros fundos de investimento que normalmente são fundos da mesma instituição financeira, mas podem ser fundos de outras instituições. São os chamados fundos de fundos. Grande parte dos fundos oferecidos pelos bancos para os seus clientes são fundos de fundos. O mesmo ocorre com os fundos de previdência privada. Aquela taxa administrativa elevada que esses fundos cobram se torna ainda mais injustificada quando percebemos que o trabalho de gestão é mínimo, pois os gestores se limitam a usar o seu dinheiro para cobrar cotas de outros fundos. A figura abaixo mostra uma parte do documento que descreve um fundo de renda fixa de um grande banco. A presença do FICFI indica que é um fundo de fundos.

Os fundos que investem em cotas de outros fundos são obrigados a investir 95% do seu patrimônio em outros fundos de investimento de uma mesma classe. Se o fundo for de renda fixa o gestor poderá investir 95% do patrimônio do fundo em outros fundos de renda fixa. Somente os fundos chamados de fundos multimercado podem investir em fundos de classes diferentes, seguindo a estratégia do gestor do fundo. Vamos falar sobre este tipo de fundo mais na frente.

Para saber qual é o tipo de fundo que você está investindo observe se aparece as siglas “FI” ou “FIC/FICFI” no final do seu nome. Também pode aparecer por extenso: “Fundo de Investimento” ou “Fundo de Investimento em cotas de Fundos de Investimento”.

Gestão passiva ou ativa

Existem fundos de gestão passiva e ativa. É possível perceber que a gestão do fundo é passiva quando o gestor do fundo promete ao investidor replicar um determinado índice de referência (benchmark). O objetivo do gestor é oferecer uma rentabilidade próxima desse índice. Um fundo passivo de renda fixa costuma prometer uma rentabilidade próxima do CDI (taxa DI). Essa taxa DI anual é publicada diariamente na primeira página do site da Cetip (www.cetip.com.br).

Outro exemplo de fundo com gestão passiva são os fundos de ações que utilizam o Ibovespa como índice de referência. Veja um exemplo clicando aqui, que na verdade é um fundo de fundos que investe neste outro fundo aqui do mesmo banco. Para saber detalhes da carteira bastaria procurar o seu CNPJ (08.973.918/0001-29) neste site aqui da CVM e depois procurar a opção “Composição da Carteira”.

O objetivo do gestor deste fundo que apresentei no exemplo acima é fazer o fundo ter o mesmo desempenho do Ibovespa. Como o Ibovespa é o resultado das variações de preços de um conjunto de ações (uma carteira de ações) conhecida por todos, o gestor se limitará a comprar essas mesmas ações, na mesma proporção do índice para espelhar seu resultado.

Para o gestor não importaria se o preço das ações da empresa X ou Y estão caros, não importaria se a empresa está perdendo valor ou qualquer outro fator que pudesse desaconselhar a compra dessas ações. De maneira passiva, o objetivo deste gestor seria replicar o resultado do índice Bovespa (mesmo que o índice estivesse em queda livre). Você pode ver quais são as ações que compõem o Ibovespa visitando aqui. Observe que existe o código, nome da ação e o percentual de participação daquela ação na formação do índice. As ações que fazem parte do índice são selecionadas com base naquelas que possuem maior volume negociado na bolsa nos últimos meses.

A figura acima mostra que no dia em que este artigo foi escrito as ações do Bradesco representavam 7,8% da carteira utilizada para calcular o índice Bovespa. Teoricamente o gestor de um fundo de ações passivo (que também pode ser chamado de fundo indexado) deveria comprar ações de tal forma que 7,8% do patrimônio do fundo fosse investido nas ações do Bradesco. Teríamos ainda 7% em ações da Ambev, 6% em ações da Petrobras e assim por diante.

Perceba que o trabalho intelectual do gestor é zero. A única coisa que ele vai fazer é copiar a “receita de bolo” das ações que fazem parte do índice Bovespa. No final, você terá as mesmas variações no preço de suas cotas que teria se tivesse feito investimentos nas mesmas ações do índice Bovespa.

Teoricamente a taxa administrativa de um fundo passivo deveria ser baixa, afinal de contas o gestor não faz nada que você mesmo não pudesse fazer. Só que não é isso que costuma acontecer. É claro que para investir em ações sozinho você terá custos com sua corretora. Existe a cobrança de taxas na compra e venda de ações.

Se você tem o objetivo de seguir o índice Bovespa, investindo por conta própria, é importante calcular se seria mais vantajoso investir pelo fundo ou fazendo aplicações independentes. Seus custos vão depender de quanto você pretende investir, qual a taxa administrativa dos fundos que você tem acesso e quais as taxas cobradas por sua corretora.

Outra alternativa para replicar passivamente o índice Bovespa são os fundos de índice ou ETF (Exchange Traded Funds) que tem taxa administrativa de apenas 0,54% ao ano, taxa de emolumentos e liquidação (0,0325% por operação), cobrada pela BM&FBovespa, e a taxa de corretagem que vai depender de cada corretora. As cotas desses fundos são compradas de forma semelhante ao processo de compra de ações ou de cotas de fundos imobiliários. Devo falar sobre ETFs em futuros artigos.

Já os fundos de gestão ativa costumam prometer a superação de determinados índices de referência ou buscam a maior rentabilidade sem qualquer índice de referência. O gestor terá liberdade para buscar as melhores alternativas, seguindo a política de investimento do fundo, com o objetivo de atingir a maior rentabilidade possível.

Tentar superar e ter liberdade para isso não significa que o gestor vai conseguir superar o índice e demais investimentos passivos. Muitas vezes os fundos de gestão ativa, que cobram taxas mais elevadas, só conseguem garantir os ganhos adicionais necessários para que possam recolher suas taxas deixando você com uma rentabilidade mediana. Grandes investidores, como Warren Buffett, um dos homens mais ricos do mundo, investe sua fortuna em fundos passivos, que no caso dele são ETFs que replicam o desempenho do índice S&P 500 usado como medidor de desempenho da bolsa americana (fonte). No Brasil esse ETF seria o IVVB11, negociado na Bovespa, mas que replica o S&P 500.

Outro problema dos fundos ativos é que a promessa de ganho elevado acompanha proporcionalmente um risco maior de perdas. A taxa administrativa dos fundos de gestão ativa costumam ser maiores e independente do resultado do fundo (lucro ou prejuízo) será cobrada normalmente. Eles também gostam de cobrar uma taxa de performance. Vamos imaginar que um fundo de ações de gestão ativa cobre uma taxa de performance de 20% determinando como referência a ser ultrapassada o índice Bovespa. Se o fundo superar o Ibovespa em 10%, o gestor do fundo receberá 20% desse percentual, ou seja, receberá 2% (20% de 10%) como remuneração pela taxa de performance.

Também devemos lembrar que muitos fundos de gestão ativa não possuem liquidez diária. Pode ser que o fundo tenha algum tipo de carência e você terá que manter o seu dinheiro investido por um bom tempo antes de poder fazer qualquer resgate.

Fundo aberto, fechado, com carência ou exclusivos

A maior parte dos fundos que existem são abertos. Após serem abertos podem se manter assim por tempo indeterminado. Novos investidores podem entrar ou sair do fundo a qualquer momento. Os atuais investidores podem aplicar ou resgatar seu dinheiro sempre que desejarem.

Já os fundos fechados possuem uma data de início e podem ter uma data final. Você poderá comprar cotas do fundo fechado na fase de captação e depois não será possível comprar novas cotas emitidas pelo gestor. Existem fundos fechados onde os gestores abrem as “rodadas de investimento” onde é possível fazer novas aplicações.

Existem fundos fechados que são negociados na BM&FBOVESPA e isso permite que você compre e venda suas cotas com outros investidores. Essas cotas negociadas são cotas que já foram emitidas em uma determinada quantidade no passado, quando o fundo foi criado. O preço dessas cotas flutuam livremente seguindo as forças de oferta e demanda, como o ocorre com o preço das ações depois que são emitidas pela primeira vez. Um exemplo disso pode ser visto nas negociações de cotas de Fundos de Investimentos Imobiliários (FII) e Fundos de Investimento em Direitos Creditórios (FIDC).

Os fundos com carência, como o nome já diz, são aqueles onde o regulamento prevê um prazo mínimo que você terá de respeitar para realizar resgates do dinheiro que investiu.

Já os fundos exclusivos são fundos criados para receberem investimentos de um único investidor ou de um grupo fechado de cotistas. É necessário ter dezenas de milhões de reais para abrir um fundo exclusivo através de uma instituição financeira que ofereça o serviço de gestão de grandes fortunas. A principal vantagem é tributária. Fundos exclusivos não pagam imposto de renda semestral (come-cotas) se forem fundos exclusivos fechados. Neste caso o imposto de renda só seria cobrado no resgate. O fundo também não paga imposto quando troca um investimento por outro. Também é possível fazer uma compensação onde perdas com ações podem ser usadas para abater o IR de ganhos com renda fixa.

Classes de fundo

A CVM (Comissão de Valores Mobiliários) classificados os fundos de investimento por classes que são os fundos de curto prazo, fundos referenciados, fundos de renda fixa, fundos de ações, fundos cambiais e fundos multimercado. Essa é a classificação mais utilizada pelos bancos. Os fundos de curto prazo, referenciados e renda fixa são fundos de renda fixa sendo que os dois primeiros investem apenas em investimentos pós-fixados que seguem a taxa DI ou SELIC e o fundo de renda fixa pode fazer investimentos pre-fixados ou atrelados a inflação. Já os fundos de ações, fundos cambiais e multimercado oferecem renda variável por investirem em ações, moedas e outros ativos que sofrem variações nos seus preços. Também existem os fundos em direitos creditórios, fundos imobiliários e fundos de índice que são negociados na bolsa de valores. A instrução 555 da CVM entra em detalhes sobre a classificação dos fundos (veja aqui).

Muitos fundos ainda utilizam em seus nomes as siglas baseadas nesta classificação da CVM. Veja o significado de algumas siglas que podem fazer parte do nome dos fundos que o seu banco oferece.

FIA – Quando o nome de um fundo possui essa sigla, significa que se trata de um fundo de ações.

FIM ou MM – Identifica os fundos multimercado.

CP – Identifica os fundos de curto prazo (veremos o que são no decorrer do artigo).

LP – Indica um fundo de longo prazo (veremos mais na frente).

REF – São fundos referenciados. Um fundo REF DI identifica um fundo que tem como objetivo oferecer uma rentabilidade baseada na taxa DI (CDI).

RF – Fundo de renda fixa.

FIC – Indica um fundo que investe em cotas de outros fundos.

FI – Fundo que investe diretamente em um ativo como os fundos de ações que realmente compram ações no lugar de investir em outros fundos de ações.

Agora visite as páginas que listam os fundos deste banco, deste outro e deste outro e você será capaz de entender o que significa suas várias siglas

Classificação da ANBIMA

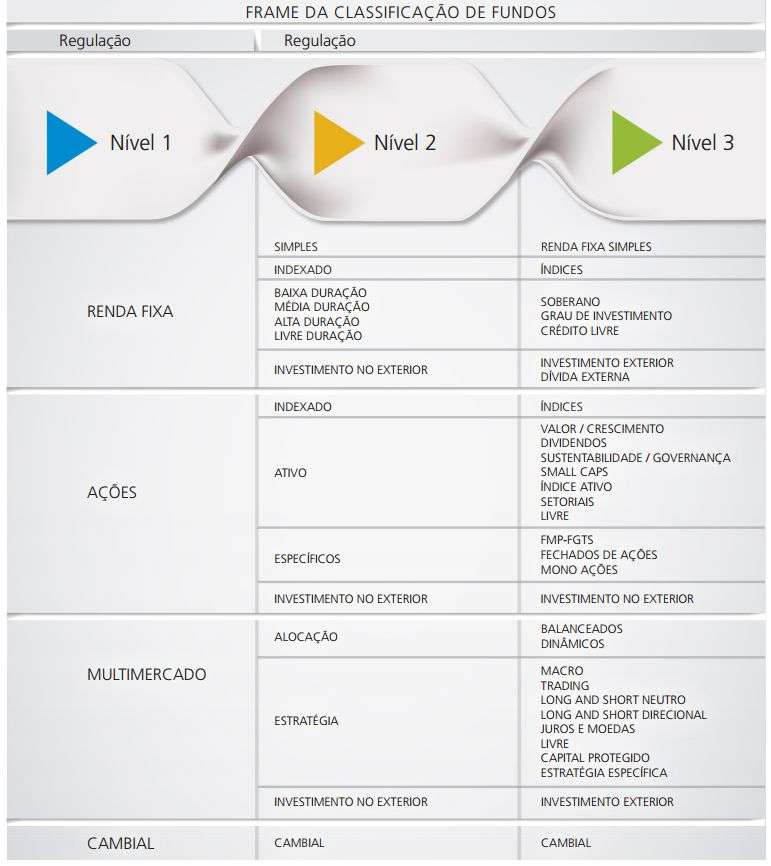

Em 2015 a ANBIMA (Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais) tomou a decisão de complicar as coisas. Ela criou uma nova classificação para os fundos. Já observei que fundos criados a partir de 2015 estão adotando essa classificação nos seus nomes. A ANBIMA dividiu os fundos em três níveis diferentes por classes, categorias e subcategorias. Os fundos de renda fixa agora podem ser de 16 tipos diferente ao combinar as categorias e subcategorias. Os fundos de ações podem ser de 12 tipos diferentes. Os fundos multimercado podem ser de 11 tipos diferentes. Já os fundos cambiais são apenas fundos cambiais. No total são 40 tipos diferentes de fundo. Segue abaixo a figura que mostra todos os níveis e logo depois vou falar sobre o que significa cada item.

Olhando assim pode parecer confuso. Pode ter certeza não só parece confuso como é totalmente confuso. Se o objetivo da ANBIMA era simplificar, ela não conseguiu. Se o objetivo era complicar a cabeça do pequeno investidor para que ele fique cada vez mais dependentes das opiniões dos gerentes de banco, consultores, planejadores, analistas, especialistas e outros funcionários das instituições financeiras, ela conseguiu atingir o objetivo.

Vou tentar explicar cada tipo de fundo com base nesta nova classificação da Anbima. Depois vou mostrar onde você pode fazer buscas e observar essas classificações. De qualquer forma, toda essa confusão só indica uma coisa. Se você pretende investir através dos fundos é fundamental que você leia e entenda o regulamento de cada fundo para saber exatamente onde vai investir o seu dinheiro, ou melhor, o que o gestor do fundo irá fazer com o seu dinheiro. As classificações são apenas atalhos, mas não substitui a leitura da política de investimento do fundo.

Renda Fixa

Para que um fundo possa ser classificado como de Renda Fixa ele deve ter como principal fator de risco a variação da taxa de juros e/ou de índice de preços. O gestor deste tipo de fundo deve aplicar pelo menos 80% de seus recursos em investimentos de renda fixa. Normalmente os fundos de renda fixa investem em títulos públicos, títulos privados como CDB, LCI, LCA e em cotas de outros fundos de investimento que também sejam de renda fixa.

As categorias que aparecem na tabela acima identificam o fundo com base no tipo de gestão que será adotada e seus riscos. As subcategorias indicam a estratégia que será utilizada.

O fundo de Renda Fixa será do tipo Indexado se o gestor definir como objetivo seguir um determinado indicador de renda fixa, como é o caso do CDI. Isso significa que os fundos indexados são fundos de gestão passiva.

Nos fundos de Renda Fixa Ativa, o gestor fará investimentos de renda fixa que podem gerar variações de rentabilidade com base nas flutuações das taxas de juros futuras. No fundo de Renda Fixa do tipo “Ativo Baixa Duração” as variações de rentabilidade (para cima ou para baixo) serão menores que as variações possíveis em um fundo de “Ativo Alta Duração”. Esses investimentos ativos ainda podem se dividir em “Soberano” que indica o investimento 100% feito apenas em títulos públicos brasileiros e “Grau de Investimento” indicando que o fundo investirá no mínimo 80% da sua carteira em títulos públicos e o restante em títulos de baixo risco (que tenha grau de investimento) como os títulos privados de CDB de um grande banco. O fundo do tipo crédito livre indica que o gestor poderá investir até 20% dos recursos do fundo em títulos de médio e alto risco de crédito, como aqueles investimentos de renda fixa (CDB, LCI, LCA etc) de bancos de pequeno e médio porte.

Os fundos de Renda Fixa da categoria “Investimento Exterior” podem investir mais de 40% dos seus recursos em investimentos feitos no exterior. Se for da subcategoria “dívida externa” ele investirá no mínimo 80% do seu patrimônio em títulos da dívida externa brasileira.

Fundo de Ações

Os fundos de ações são investimentos de renda variável. Para fazer parte desta classe é necessário que façam investimentos de no mínimo 67% do seu patrimônio em ações, valores mobiliários relacionados a ações ou cotas de outros fundos de ações.

Os fundos indexados possuem uma gestão passiva, como já falamos. Um exemplo seria um fundo de ações qualquer que tem o objetivo de espelhar o índice Bovespa.

Os fundos ativos possuem como objetivo superar um índice ou não fazem referência sobre superar um índice. As estratégias que o gestor irá assumir devem aparecer na política de investimento do fundo. Os fundos de ações são da categoria “Específicos” quando o fundo investe em ações de uma única empresa. Os fundos de ações que investem mais de 40% em ações do exterior são classificados como fundos de ações “Investimento no Exterior”.

Os fundos ativos podem se dividir em diversas subcategorias:

Valor / Crescimento: O gestor tenta investir nas ações de empresas cujo valor das ações negociadas estejam abaixo do “preço justo” estimado (estratégia valor) e/ou aquelas com histórico e/ou perspectiva de continuar com forte crescimento de lucros, receitas e fluxos de caixa em relação ao mercado (estratégia de crescimento). É isso que você aprende através de cursos que ensinam a fazer investimentos com base nos fundamentos da empresa como esse curso aqui que costumo recomendar.

Setoriais: Fundos que investem em empresas pertencentes a um mesmo setor ou conjunto de setores afins da economia. Estes fundos devem explicitar em suas políticas de investimento os critérios utilizados para definição dos setores, subsetores ou segmentos elegíveis para aplicação. Exemplo: Fundo que investe em empresas do setor financeiro, setor elétrico, petróleo, indústria etc. Para saber todos os setores, subsetores e segmentos que existem visite aqui e clique na opção “Setor de atuação”.

Dividendos: Fundos que investem em ações de empresas com histórico de pagamento de bons dividendos ou que o gestor acredita que será uma boa pagadora de dividendos no futuro.

Small Caps: Fundos cuja carteira é composta por, no mínimo, 85% em ações de empresas que não estejam incluídas entre as maiores participações do IBrX – Índice Brasil, ou seja, ações de empresas com relativamente baixa capitalização de mercado. Os 15% remanescentes podem ser investidos em ações de maior liquidez ou capitalização de mercado, desde que não estejam incluídas entre as dez maiores participações do IBrX – Índice Brasil. Para ver quais são essas ações visite aqui e clique na opção horizontal chamada “Composição da Carteira”.

Sustentabilidade / Governança: Fundos que investem em empresas que apresentam bons níveis de governança corporativa, ou que se destacam em responsabilidade social e sustentabilidade empresarial no longo prazo, conforme critérios estabelecidos por entidades amplamente reconhecidas pelo mercado ou supervisionados por conselho não vinculado à gestão do fundo. Estes fundos devem explicitar em suas políticas de investimento os critérios utilizados para definição das ações que serão escolhidas.

Índice Ativo (Indexed Enhanced): Fundos que têm como objetivo superar o índice de referência do mercado acionário. Estes fundos se utilizam de deslocamentos táticos em relação à carteira de referência para atingir seu objetivo.

Livre: Fundos sem o compromisso de concentração em uma estratégia específica. A parcela em caixa pode ser investida em quaisquer ativos, desde que especificados em regulamento. Neste tipo de fundo você dá carta branca para que o gestor invista seu dinheiro da forma que ele achar melhor.

Fundos Multimercado

Para investir em fundos multimercado é fundamental ler e entender a política de investimento do fundo. É essa política que vai determinar como o gestor pretende investir o seu dinheiro, quais serão os riscos envolvidos, se o dinheiro ficará concentrado em um determinado investimento, quanto pretende investir em renda fixa, renda variável como ações, câmbio, derivativos, etc.

Esses fundos são os que oferecem maior liberdade para o gestor do fundo investir o seu dinheiro buscando rentabilidades mais elevadas. O problema é que junto com esta possibilidade de rentabilidades elevadas você também terá que aceitar os riscos maiores de perdas.

Existem fundos multimercado que utilizam a estratégia de alocação de ativos, a mesma que você pode aprender através deste livro e as planilhas que acompanham o mesmo. O gestor poderá usar a alocação balanceada onde você fica sabendo quais serão os investimentos que farão parte dessa alocação e qual será a política de rebalanceamento. Outra opção seria o fundo multimercado balanceado dinâmico onde o gestor não está comprometido com um conjunto predeterminado de ativos e a política de alocação é flexível, podendo mudar dependendo da situação do mercado.

Também existem os fundos multimercado que investem mais de 40% do patrimônio do fundo no exterior.

Quando não fazem uso de alocação de ativo o fundo multimercado pode adotar uma estratégia e aqui temos diversos tipos de estratégia:

Macro: Fundos que realizam operações em diversas classes de ativos (renda fixa, renda variável, câmbio etc), com estratégias de investimento baseadas em cenários macroeconômicos de médio e longo prazos.

Trading: Fundos que realizam operações em diversas classes de ativos (renda fixa, renda variável, câmbio etc.), explorando oportunidades de ganhos a partir de movimentos de curto prazo nos preços dos ativos.

Long and Short – Direcional: Fundos que fazem operações de ativos e derivativos ligados ao mercado de renda variável, montando posições compradas e vendidas. O resultado deve ser proveniente, preponderantemente, da diferença entre essas posições. Os recursos remanescentes em caixa devem estar investidos em cotas de fundos Renda Fixa – Duração Baixa – Grau de Investimento.

Long and Short – Neutro: Fundos que fazem operações de ativos e derivativos ligados ao mercado de renda variável, montando posições compradas e vendidas, com o objetivo de manterem a exposição financeira líquida limitada a 5%. Os recursos remanescentes em caixa

devem estar investidos em cotas de fundos Renda Fixa – Duração Baixa – Grau de Investimento.

Juros e Moedas: Fundos que buscam retorno no longo prazo via investimentos em ativos de renda fixa, admitindo-se estratégias que

impliquem risco de juros, risco de índice de preço e risco de moeda estrangeira. Excluem-se estratégias que impliquem exposição de renda variável (ações etc).

Livre: Fundos sem compromisso de concentração em alguma estratégia específica.

Capital Protegido: Fundos que buscam retornos em mercados de risco procurando proteger, parcial ou totalmente, o principal investido.

Estratégia Específica: Fundos que adotam estratégia de investimento que implique riscos específicos, tais como commodities, futuro de índice.

Fundo Cambial

Os fundos cambiais precisam manter, no mínimo, 80% de seu patrimônio investido em ativos que sejam relacionados, direta ou indiretamente (via derivativos), à variação de preços de uma moeda estrangeira, ou a uma taxa de juros denominada cupom cambial. Os mais

conhecidos são os chamados Fundos Cambiais Dólar, que buscam acompanhar a variação de cotação da moeda americana. Os fundos cambiais são uma forma prática e rápida para fazer o seu dinheiro sofrer as variações de uma determinada moeda.

Pesquisando os fundos pela Classificação da Anbima

Existem diversos sites onde é possível visualizar os diversos fundos que existem. Neste site aqui temos um ranking e um campo de busca no rodapé da tabela. Se você digitar o nome ou a sigla do seu banco verá todos os fundos que ele oferece. Se digitar bradesco verá todos os fundos do banco Bradesco. Se digitar BB vai aparecer os fundos do Banco do Brasil. Na parte superior é possível escolher categorias como Ações, Cambial, Multimercado, Curto Prazo, Referenciado e Renda Fixa. Na prática essa é a classificação que as instituições ainda utilizam e que torna as coisas mais simples.

Fiz uma busca aqui por “Bradesco”, com a opção “Multimercado” selecionada e cliquei em um fundo qualquer que acabou sendo este aqui chamado “BRADESCO H FUNDO DE INVESTIMENTO MULTIMERCADO LONGO PRAZO MACRO” Na lateral direita da página aparece uma coluna com diversas características do fundo.

Podemos ver que é um fundo classificado como “Multimercado” pela CVM e classificado como “Multimercado Macro”. Isso significa que o gestor realizam investimentos com estratégias baseadas em cenários macroeconômicos de médio e longo prazos.

Para saber dados detalhados de cada fundo o melhor site continua sendo o da CVM. Basta informar o nome ou o CNPJ do fundo, digitar o código numérico que aparece do lado direito e quando aparecer o resultado da busca você deve digitar no nome do fundo que você deseja ter mais detalhes.

Classificação com base na tributação

Existem maneiras diferentes de tributador os fundos de investimento dependendo do tipo de fundo.

Fundo de Ações – Todos os fundos classificados como fundo de ações pagam imposto de 15% sobre os rendimentos e isso só ocorre quando você faz resgates.

Fundos de Curto Prazo – Esses fundos pagam 22,5% de imposto de renda sobre os rendimentos se ocorrerem saques antes de 180 dias e 20% nos saques depois de 180 dias. O pagamento é feito automaticamente no último dia útil dos meses de maio e novembro (de 6 em 6 meses). No caso do fundo de curto prazo a alíquota cobrada nesses semestres será de 20% sobre o rendimento. No momento do resgate da aplicação pelo investidor, será feito o recolhimento da diferença de imposto devido, caso o prazo de permanência no fundo tenha sido pequena – e a alíquota do IR, consequentemente, mais alta. Os bancos costumam listar os fundos de curto prazo separadamente da lista de fundos DI (referenciados) e fundos de renda fixa para que fique claro que esses fundos pagam imposto maior.

Fundos de Longo Prazo – Para fins de tributação, são considerados fundos de investimento de longo prazo aqueles cuja carteira de títulos tenha prazo médio igual ou superior a 365 dias. Eles estão sujeitos à incidência de Imposto de Renda dependendo da quantidade de tempo que o dinheiro ficar aplicado. Se o resgate for feito em até 180 dias a alíquota será de 22,5% sobre os rendimentos. Se ficar investido por prazo de 181 a 360 dias a alíquota será de 20%. Para 361 a 720 dias será de 17,5%. Acima de 720 dias será de 15%. O pagamento do imposto de 15% sobre os rendimento será feito no último dia útil dos meses de maio e novembro (de 6 em 6 meses). A diferença será paga no momento do resgate caso o valor resgatado tenha ficado investido por menos de 720 dias.

Existem fundos multimercado que são classificados como de curto prazo e outros que são de longo prazo. Dependendo do tipo ele seguirá a regra para esses dois tipos de fundo que descrevi anteriormente. Se o fundo multimercado tiver no mínimo 67% em ações eles serão tributados como se fossem um fundo de ações. Os fundos cambiais são tributados como fundos de longo prazo.

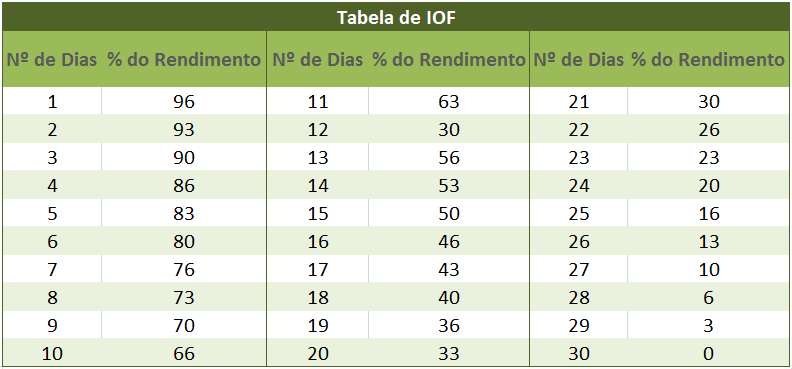

Todos os fundos tidos como de curto prazo e longo prazo também pagam IOF se o resgate ocorrer antes de 30 dias. A tabela abaixo mostra as alíquotas. Exemplo: Se você fizer o investimento por apenas 15 dias o governo ficará com 50% da sua rentabilidade. Mesmo assim é mais vantajoso receber 50% da rentabilidade do que não receber nada ao deixar o dinheiro parado na conta corrente.

Conclusão e crítica construtiva:

Se você já tem investimentos em algum fundo use os dados deste artigo para tentar identificar o tipo de fundo que você investiu. Se não investiu em fundos, mas pretende investir, use esse conteúdo para tentar entender os “nomes dos bois”. Para aqueles que possuem o mau hábito de perguntar para os funcionários dos bancos sobre onde investir, é importante que você entenda a língua que eles falam. Se você não entender aquilo que eles estão falando será ruim para você e bom para eles.

A Anbima tem uma série de vídeos no Youtube onde tentam explicar a nomenclatura dos fundos de uma forma bem rápida, superficial, que beira a inutilidade. Com os recursos que este tipo de instituição possui, seria apenas uma questão de vontade desenvolver um conteúdo realmente didático, detalhado e útil para que os pequenos investidores possam entender o funcionamento de cada tipo de fundo. Se você quiser tentar assistir os vídeos segue aqui a sequência: vídeo 1, vídeo 2, vídeo 3, vídeo 4, vídeo 5 e vídeo 6.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: