Será que podemos manter o valor de parte do nosso patrimônio, no longo prazo, utilizando o ouro?

Me deparei com uma conversa em uma rede social que se iniciou com a figura abaixo. Ela diz mais ou menos isso: “Dez desses comprariam uma casa média em 1929. Dez desses compram uma casa média em 2024”. A imagem mostra uma barra que parece ter 1kg de ouro (1000 gramas).

Então, as pessoas começaram a comentar coisas do tipo:

“Em 1929, o preço de uma onça troy de ouro era de US$ 20. São 32,15 ozt por barra de 1kg, o que equivale a US$ 6.430 por 10kg de ouro. Hoje, em 8 de abril de 2024, às 21:33 EDT, uma onça de ouro custa US$ 2.344,90 por onça troy. Isso equivale a US$ 753.885,35 por 10kg de ouro. O preço médio da casa nos EUA em 1929 era de US $ 4.902. Assim, 10kg de ouro teriam te deixado em casa. O preço médio da casa nos EUA hoje é de US $ 412.095. Então, 10kg de ouro daria uma casa de bom tamanho hoje também. Não é que o ouro tenha subido de valor, é que o dólar perdeu 99,14% de seu poder de compra desde 1929 devido à impressão e expansão da oferta de moeda. Os valores dos imóveis não subiram 840,67%, o dólar perdeu tanto poder aquisitivo em 95 anos.”

Outra pessoa disse assim:

“Meu avô comprou sua casa por aproximadamente 3.000,00 em 1930. A mesma casa vale 750.000,00 hoje. Uma barra de quilo custava aproximadamente US$ 6720 em 1929 ou 67.000 por 10. Hoje 10 quilos seriam quase 748.000,00. A casa valorizou mais”.

Outra pessoa disse:

“O preço médio de uma casa em 1929 era de US $ 7000. 00 um ouro foi fixado em 20,67 por oz. 10 kg barras em 32,15 oz cada representa 321,50 *20,67 = $ 6717. Hoje o preço médio de uma casa é de US $ 500.000 e ouro é de US $ 2350 por onça, então US $ 2350 * 321,50 = US $ 755.525 então não só você poderia comprar uma casa, mas você teria ~ 250.000 sobrando.”

Então resolvi olhar alguns gráficos e fazer algumas simulações para ver se isso faz sentido.

Gráfico de longo prazo do ouro

No gráfico abaixo temos o preço de 1 grama de ouro em reais. Ele foi gerado utilizando o indicador “GOLD”, que replica o preço de 31,1 gramas de ouro (1 oz), multiplicado pelo preço do dólar em reais e depois dividido por 31,1 para que possamos ter o preço de 1 grama de ouro. Dessa forma, o gráfico mostra o preço em reais de 1 grama de ouro tendo como base o preço negociado no exterior.

O gráfico mostra que por volta do ano 2000 o ouro chegou a valer R$ 16 por grama. Isso equivale a R$ 16.000,00 por 1kg (16 x 1000). Em janeiro de 2024 a barra de ouro de 1kg valia algo próximo de R$ 325.000,00. A imagem fala em 10 barras de ouro de 1kg. Teoricamente 10 barras de 1kg valeriam R$ 160 mil em 2000 e R$ 3.25 milhões em 2024. É uma quantia suficiente para comprar um imóvel de alto padrão.

Vamos imaginar que ao invés de comprar ouro você resolveu montar uma carteira de investimentos e essa carteira só conseguiu corrigir o seu dinheiro pela inflação (IPCA), ou seja, você não ganhou nada acima da inflação no período. Usando essa calculadora de correção pela inflação descobrimos que entre janeiro de 2000 e janeiro de 2024 os R$ 16.000,00, corrigidos pela inflação, seriam R$ 68.507,03 (328,17%). Podemos nos questionar se o IPCA realmente é uma boa forma de medir a inflação.

Com base nesse outro simulador aqui, Se você tivesse deixado os R$ 16 mil na poupança (regra velha) entre 01/01/2000 e 01/01/2025 teria o total de R$ 93.616,32 (485,10%)

Com base nesse simulador de taxa Selic, se você tivesse feito um investimento que rende o equivalente a taxa Selic teria, no mesmo período, a quantia de R$ 248.619,25 (1.453,87%).

Com base nesse simulador que permite simular ganhos por percentual do CDI, vamos imaginar que você teve uma carteira de investimentos diversificados que foi capaz de render o equivalente a 120% do CDI. Você teria R$ 425.032,03 no final do período (2.556,45%). Para um rendimento de 110% do CDI seriam R$ 323.417,88. Para 100% do CDI o resultado seria R$ 246.093,53.

Vale considerar que você teria custo com os impostos pagos no vencimento dos seus investimentos que representaria uma perda de pelo menos 15% dos ganhos e também dos juros compostos sobre esse valor perdido.

Agora vamos imaginar que em julho de 2000 você comprou R$ 16.000 de EWZ, que é um ETF negociado nos EUA que equivale a investir nas 50 ações mais negociadas da bolsa de valores brasileira. O desempenho do EWZ é muito parecido com o desempenho do Índice Bovespa, mas seu valor é dolarizado. No lançamento do EWZ sua cota fechou o dia valendo US$ 18,75 (R$33,43) e em janeiro de 2024 valia US$ 34,70 (R$ 168,39). Com R$ 16.000,00 você teria comprado 478 cotas do EZW que valeriam R$ 80.593,47 no início de 2024. O resultado foi pior do que deixar o dinheiro na poupança. Algumas fontes: Gráfico do EWZ, Gráfico do EWZ multiplicado pelo dólar em reais, Gráfico do dólar em reais.

Se você tivesse investido no ETF chamado SPY, que representa as 500 ações mais negociadas nas bolsas americanas teria pago US$ 148,25 (R$ 275,75) por ETF no início de 2000. Este ETF estava valendo US$ 472,16 (R$ 2291,20) no início de 2024. Se você tivesse investido R$ 16 mil teria adquirido 58 ETFs em 2000 que valeriam no início de 2024 a quantia de R$ 132.943,60. Algumas fontes: Gráfico do SPY e Gráfico do SPY multiplicado pelo dólar em reais.

O resultado final do investimento inicial de R$ 16.000,00 por volta do ano 2000 até 2024.

| Investimento | Valor Final (2024) | |

|---|---|---|

| Ouro | R$ 325.000,00 | |

| IPCA (Inflação) | R$ 68.507,03 | |

| Poupança | R$ 93.616,32 | |

| Selic | R$ 248.619,25 | |

| CDI + 120% | R$ 425.032,03 | |

| Bolsa Brasileira (EWZ) | R$ 80.593,47 | |

| Bolsa Americana (SPY) | R$ 132.943,60 |

Considerações importantes:

É claro que todos esses valores não consideram os custos com impostos.

O resultado será muito diferente dependendo da data inicial do investimento, devido a grande volatilidade do ouro e das bolsas. Você pode avaliar o comportamento considerando outras janelas de tempo. Em outras janelas de tempo o ouro perderá para outros ativos. Devemos considerar que nas últimas décadas o mundo viva uma enorme bolha.

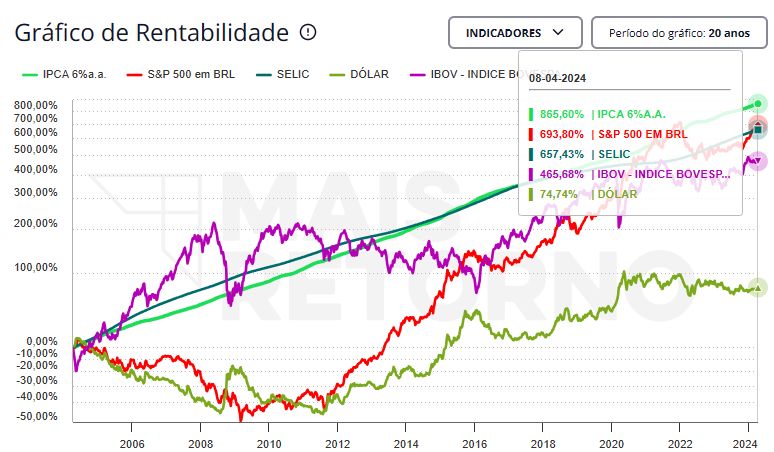

Logo abaixo temos um gráfico comparativo dos últimos 20 anos para Dólar, índice Bovespa, Taxa Selic, S&P 500 em reais e um investimento que rende IPCA + 6. Fica evidente que a enorme volatilidade (risco) que muitas vezes não oferece uma boa relação de risco / retorno, ou seja, nem sempre a enorme volatilidade (risco) é recompensada no longo prazo em determinadas janelas de tempo.

Vale destacar que o investimento que paga juros + IPCA tende a ser muito eficaz quando o IPCA divulgado pelo IBGE é confiável.

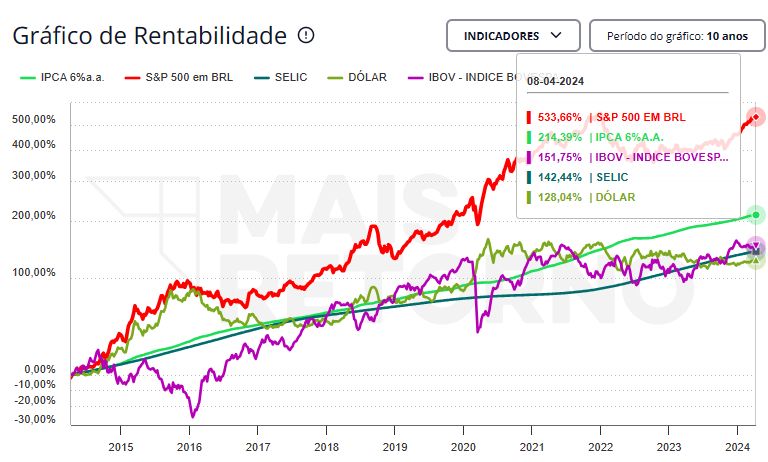

Logo abaixo temos o mesmo gráfico para o prazo de 10 anos:

O pior resultado nessa comparação seria ter pego os R$ 16 mil e guardado na gaveta ou gasto com supérfluos.

O melhor que podemos fazer é ter uma carteira de investimentos diversificada. Recomendo a leitura do meu livro sobre montagem de carteira de investimentos, pois ele permite fazer estudos e comparações entre investimentos no longo prazo.

Esse artigo serve apenas para motivar você a pensar sobre o futuro. Não se trata de uma recomendação de investimento.

É importante refletir sobre a manutenção, multiplicação e destruição do seu patrimônio no decorrer do tempo.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: