Já mostrei em outros artigos que é plenamente possível obter rentabilidades muito acima da média da renda fixa, através de investimentos de curto prazo em títulos públicos como o Tesouro Prefixado e Tesouro IPCA+. Isso ocorre principalmente durante ciclos de redução dos juros, como esse que vivenciamos desde o final de 2016.

Se por um lado os juros pós-fixados como o do Tesouro Selic, Poupança, CDB, LCI e LCA pós-fixados tiveram queda nos últimos anos, em compensação, os Títulos Públicos Prefixados e indexados pela Inflação ofereceram ganhos acima da média, que compensaram essa queda. Uma carteira de renda fixa equilibrada deveria ter prefixados e pós-fixados para compensar a queda dos juros entre o início e o fim desses ciclos de queda de taxa.

Quero mostrar o exemplo do leitor de um dos meus livros que ganhou mais de R$ 9.000,00 nos últimos 32 dias, já com o imposto de renda descontado sobre o rendimento. Ele ganhou em 1 mês o que muitos investidores só vão conseguir no decorrer de 1 ano de poupança. Para fazer esse investimento de curto prazo, ele utilizou uma parte do patrimônio que destinou para esse tipo de operação.

As pessoas estão mais acostumadas a investir em títulos públicos com foco no longo prazo, para isso destinam aquele dinheiro que só vão precisar gastar nos próximos anos ou décadas. Elas esperam a data de vencimento do título. Estão mais do que corretas. Só que nada as impede de destinar uma parte do que possuem para investimentos de prazo curto, ou seja, com duração de alguns meses caso queiram aproveitar algumas oportunidades que surgem.

É claro que esse tipo de investimento no Tesouro Direto, com foco no curto prazo, nunca será incentivado pela B3 que é a empresa que operacionaliza o Tesouro Direto, pois são remunerados por uma taxa anual e por isso preferem motivar o investimento de longo prazo. O governo, que paga a conta, também se esforça para motivar os investimentos de longo prazo, pois assim empurram a dívida pública para as futuras gerações. As corretoras e os bancos preferem que as pessoas invistam em títulos públicos através dos fundos de renda fixa e DI, pois ficam com um percentual do patrimônio investido através das taxas administrativas.

O fato que poucos conhecem é que todas as instituições financeiras compram e vendem títulos públicos, todos os dias, aproveitando movimentos de curto prazo no mercado secundário de títulos. As pessoas físicas também podem vender no curto prazo, tendo apenas o cuidado de observar que o imposto de renda vai comprometer uma parte maior de rentabilidade. O mesmo ocorre com o IOF se o investimento tiver duração menor que 30 dias.

A grande verdade é que existem determinados investimentos onde só você ganha quando aprende a investir. Esses são os investimentos menos divulgados pelas instituições financeiras.

Alguns autores consideram errado investir em títulos públicos com foco no curto prazo. Na minha opinião, o único investimento errado é aquele que você não entende o que está fazendo, ou seja, não entende os riscos e não entende a oportunidade. Se você entende o que está fazendo, se estudou antes de fazer e não está seguindo cegamente a recomendação de alguém, então tudo está certo.

Recentemente eu recebi o e-mail de um leitor que adquiriu meu livro Como Investir em Títulos Públicos. e ele me escreveu para agradecendo os ganhos que teve nos últimos meses depois da leitura do livro.

Somente na última compra e venda de títulos que ele fez, lucrou mais de R$ 9.000,00 em pouco mais de 30 dias através do título Tesouro Prefixado. Ele me enviou algumas informações e quero mostrar uma simulação que fiz utilizando alguns dados que ele forneceu.

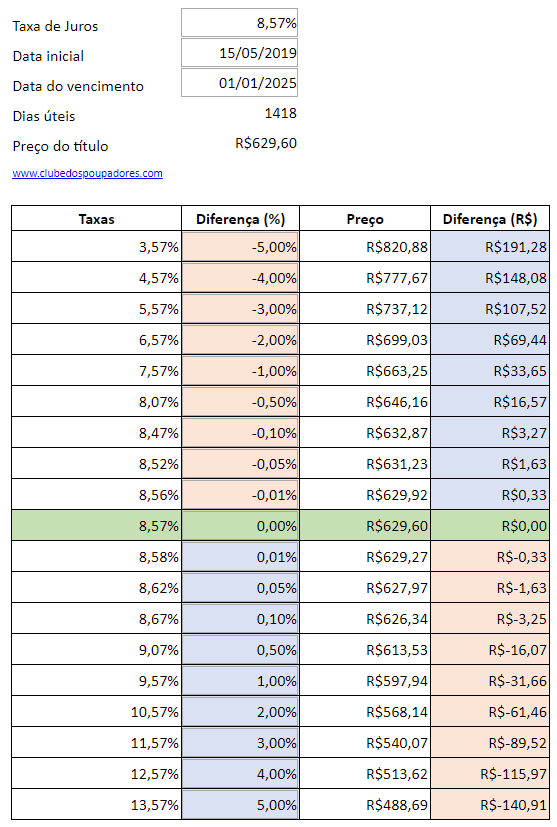

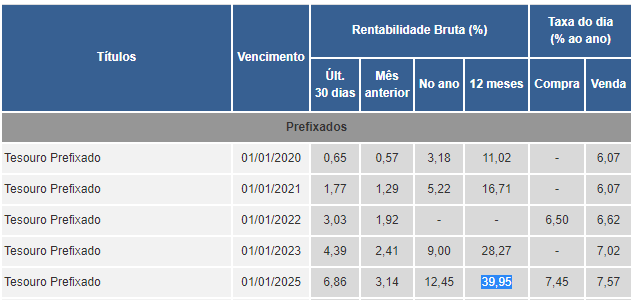

Essas oportunidades de curso prazo surgem quando a taxa e o preço dos títulos sofrem grandes variações, especialmente quando estamos passando por um ciclo de queda dos juros com movimentos de instabilidade política ou econômica. Notícias negativas e de pessimismo fazem os preços dos títulos caírem (devido ao aumento da taxa) e quando o pessimismo se dilui a taxa volta a cair. Observe a tabela abaixo que foi gerada no dia 17/06/2019 (ela é atualiazada diariamente).

A rentabilidade do Tesouro IPCA foi maior ainda:

Podemos ler a tabela acima da seguinte forma: O Tesouro Prefixado 2025, entre o dia 17/05 e 17/06 rendeu o equivalente a 6,86% brutos, ou seja, em 1 mês ele rendeu mais do que 1 ano de poupança ou mais do que o título Tesouro Selic em 1 ano. No mês anterior a alta foi de 3,14%, a poupança vem rendendo 0,37% por mês.

Nos últimos 12 meses, entre 17/06/2018 e 17/06/2019 a alta no preço desse título foi de 39,95%. Já a tabela que mostra a rentabilidade do Tesouro IPCA surpreende quando observamos a rentabilidade do Tesouro IPCA+ que vence em 2045. Nos últimos 12 meses o preço do título aumentou 78,53%. Somente no ano de 2019, até 17/06, foram 34,63% de alta. Nos últimos 30 dias a alta foi de 8,46% e no mês anterior foi de 9,35%.

O risco que o investidor correu ao adquirir um Tesouro Prefixado 2025, com objetivo de obter ganhos acima da média em alguns meses, foi o de não obter esse ganho esperado no curto prazo e, na pior das hipóteses, ter de esperar alguns meses ou anos para atingir esse objetivo. Ele também poderia esperar até 2025 para obter uma taxa de juros anual contratada no dia da compra do título (8,57% ao ano).

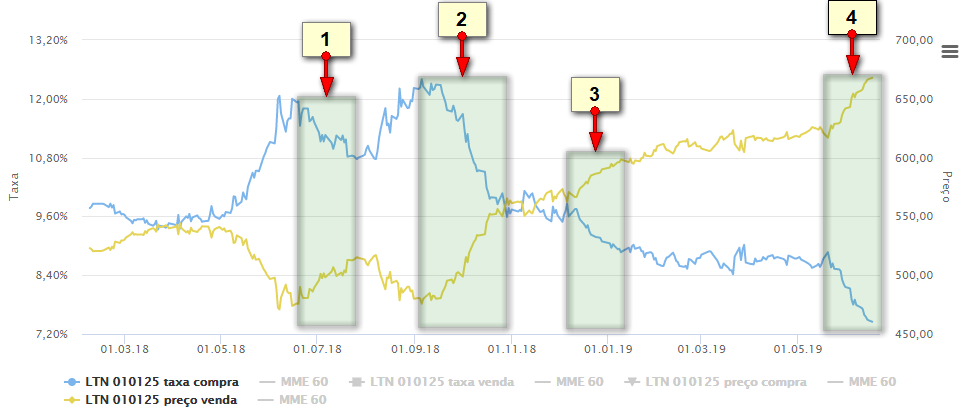

Nos últimos 12 meses, em 2018, existiram dois períodos de alguns dias onde a taxa ficou próxima ou acima de 12% ao ano, mesmo com taxa Selic em 6,5%. Em 2019 tivemos oportunidades de compra do Tesouro Prefixado próximo de 9% ao ano. Se você considerar que a poupança rendeu 4,55% nos últimos 12 meses, fixar uma taxa de 12% ou algo próximo de 9% ao ano até 2025, não teria sido nada mau.

Sim, é claro que catástrofes políticas e econômicas podem ocorrer até 2025 e o mundo da política interfere nas expectativas e por consequência, nas taxas de juros. É justamente por existir esse risco que esse tipo de investimento oferece uma rentabilidade que pode ser bem acima da média em períodos de tensão. A taxa é exatamente a remuneração pelo risco corrido.

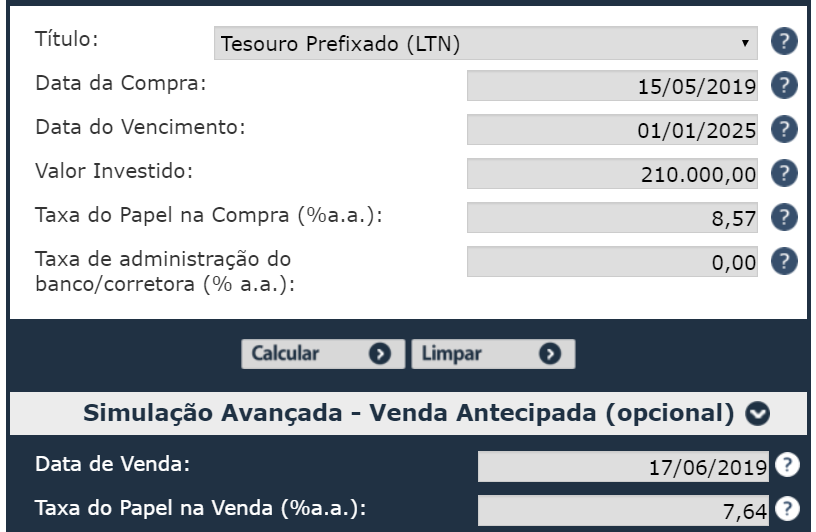

O leitor que me escreveu passou algumas informações sobre um dos investimentos que fez no curto prazo. Para ilustrar o artigo, fiz uma simulação muito parecida com o investimento que ele fez. (você pode fazer suas próprias simulações). Dados da simulação:

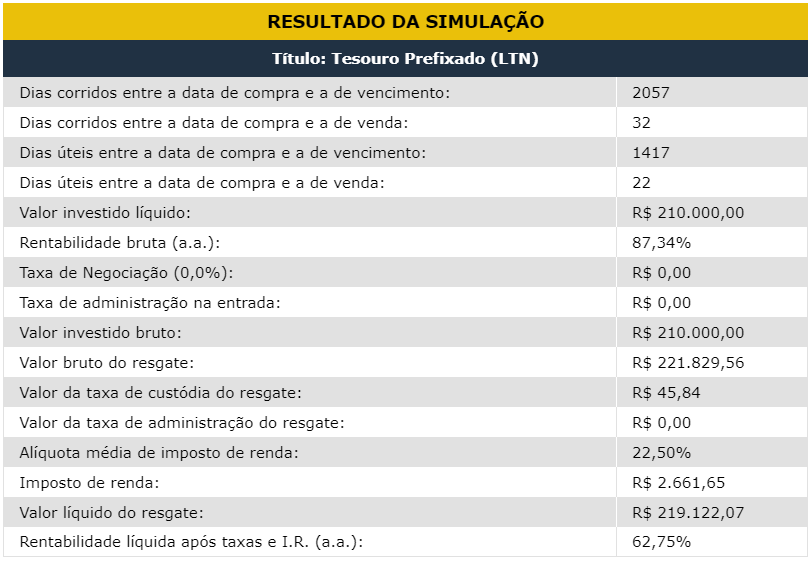

Resultado da simulação:

O leitor comprou aproximadamente 210.000,00 (arredondei o valor na simulação). Depois de 32 dias ele resgatou R$ 219.122,07, já com taxa e imposto descontado. Ele lucrou R$ 9.122,07 em pouco mais de um mês. A rentabilidade líquida foi de 4,34% em 32 dias corridos e isso equivale a um rendimento líquido de 62,75% ao ano.

Esse exemplo mostra como é possível superar o CDI, a taxa Selic, Poupança e Fundos de Renda Fixa enquanto as taxas estão em queda fazendo essas operações de maior risco em títulos públicos. Tudo é uma questão de entender como os investimentos funcionam e aceitar a ideia de que é plenamente possível ser um investidor menos passivo e mais proativo e que riscos podem gerar retornos maiores para a pequena parcela do seu patrimônio que você separou para correr riscos.

É claro que nem todos podem investir R$ 210 mil em um investimento de curto prazo que possui algum risco envolvido, pois muitos possuem isso como a totalidade de suas economias. Só que investindo 10 vezes menos que o exemplo produziria um resultado equivalente. Você pode usar o simulador que mostrei para fazer outras simulações com base na sua realidade. Para uma capacidade muito pequena de investimento é possível que o esforço não compense o ganho de curto prazo.

Entre 2018 e 2019 tivemos pelo menos 4 grandes oportunidades para ganhos de curto prazo em títulos como o Tesouro Prefixado 2025. Todas ocorreram em janelas de oportunidade um pouco acima de 30 dias. Você pode acessar gráficos dos títulos públicos visitando aqui

A linha azul mostra a taxa do título para a compra e a linha amarela mostra o preço do título para venda antecipada, ou seja, venda do título antes do vencimento. É fácil observar que quando a taxa cai, o preço do título sobe. Eu falo sobre venda antecipada de títulos públicos nesse artigo gratuito. Informações ainda mais detalhadas sobre cada título estão no meu livro, incluindo exemplos, simulações e planilhas.

Aqui no Clube dos Poupadores temos um simulador online que foi baseado em uma das várias planilhas que ofereço gratuitamente junto com meu livro sobre Títulos Públicos. Ela permite simular qual poderá ser o ganho (em R$) se o preço de um título Tesouro Prefixado sofrer variações positivas ou negativas, depois da compra, devido a mudanças na taxa.

Na figura acima temos o exemplo do leitor onde ele comprou o título com taxa de 8,57% e vencimento em 01/01/2025. Como no vencimento todo título Tesouro Prefixado valerá R$ 1.000,00, a variação na taxa para baixo fará o preço do título aumentar e uma variação da taxa para cima fará o preço do título cair. O objetivo desse simulador é apenas demonstrar o impacto das variações dos juros no preço do título.

É isso que permite os ganhos acima da média no curto prazo. Podemos observar no exemplo acima que uma queda de -1% produziu um ganho bruto acima de R$ 30 por título. Multiplicando isso por centenas de títulos, como foi o caso do leitor, os ganhos se multiplicam proporcionalmente. É claro que perdas poderiam ocorrer se a taxa do título tivesse alta de +1%, mas, nesse caso, o investidor poderia optar pela paciência (esperar mais alguns meses ou anos) ou, na pior das hipóteses, esperar até 2025 recebendo a taxa contratada de 8,57% (que atualmente é uma ótima taxa). Por isso, esse tipo de investimento exige aquele dinheiro que você não tem planos para gastar até o vencimento do título. Deve ser um dinheiro que você pretende gastar no longo prazo, mas aceita fazer investimentos com ele no curto prazo. Visite a versão online do simulador de variação de taxa do Tesouro Prefixado.

Não gosto muito de compartilhar resultados passados, pois nenhum resultado passado pode garantir que ele se repetirá no futuro. Taxa de juros sofrem variações todos os dias. Fatos econômicos e políticos novos surgem a cada segundo e eles podem interferir na rentabilidade futura de todos os investimentos.

De qualquer forma, acredito que mostrar o resultado do que é possível fazer com um pouco de estudo é motivador para quem está adiando os próprios estudos.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: