Vou mostrar para você como funciona a venda antecipada de títulos públicos como estratégia para obter rentabilidades acima das que foram prometidas pelo Tesouro Direto.

Recentemente vi algumas pessoas criticando a estratégia de comprar títulos públicos de longo prazo para vender no curto prazo. Além de criticarem a estratégia, ainda criticam sites, blogs e até autores de cursos que abordam o tema de forma didática para o pequeno investidor.

As pessoas que criticam usam o argumento de que pessoas leigas só devem fazer investimentos criados para pessoas leigas. É como se ignorância não pudesse, e não devesse, ser combatida com o conhecimento.

Na minha opinião, quando a pessoa sofre de ignorância financeira, o melhor investimento é em educação financeira.

Todo investimento é ruim se você não entende como ele funciona. Sem estudar, você não vai conseguir entender a diferença entre investimentos bons e ruins para os seus objetivos. O risco de qualquer investimento é proporcional ao seu nível de ignorância.

Venda antecipada:

No artigo que escrevi sobre o funcionamento do título Tesouro Prefixado (leia aqui) e no artigo onde falei sobre o funcionamento do Tesouro IPCA (leia aqui), mostrei que na venda antecipada você pode ter prejuízo ou uma rentabilidade abaixo do que foi combinada, como também pode ter lucros muito acima do que foram combinados com Tesouro Direto no momento da compra do título.

Tenho um artigo detalhado sobre o comportamento dos preços dos títulos prefixados diante de uma alta ou de uma queda na taxa de juros. Leia aqui.

Tenho outro artigo que fala sobre rentabilidade negativa e outro que fala sobre os preços do Tesouro IPCA.

Como você pode ver, ser leigo é uma questão de escolha. Além disso, meus livros sobre investimentos e reeducação financeira possuem muito conhecimento e muitas ferramentas para ajudar o pequeno investidor.

Para escrever este artigo eu preciso de um exemplo.

Vamos pegar a rentabilidade dos títulos públicos entre fevereiro e março de 2016. O título Tesouro Prefixado com vencimento em 2021 teve rentabilidade acumulada de 9,03% (mês) e o que vence em 2023 rendeu 12,26% (mês).

Já o Tesouro IPCA que vence em 2024 rendeu 7,51% (mês) e o Tesouro IPCA 2035 rendeu 20,91% em apenas um mês. Essa rentabilidade só se concretizaria se você comprasse o título 30 dias atrás e vendesse esse título antecipadamente no dia que a tabela abaixo foi gerada. Você encontrará a versão atualizada aqui.

Essa rentabilidade elevada ocorrida nos mês de fevereiro e março de 2016 se deu pela queda nas taxas de juros destes títulos depois da reação do mercado diante da crise política que ocorria. Com uma mudança de expectativas, as taxas caíram da mesma forma que o dólar caiu e a bolsa de valores subiu.

As taxas de juros dos títulos Tesouro IPCA e Tesouro Prefixado sofrem fortes variações (para cima ou para baixo) diante de mudanças de expectativas sobre o futuro da economia. Diante de crises econômicas e políticas, essas mudanças acontecem rapidamente. Oportunidades podem surgir com o agravamento de crises.

É claro que se o seu objetivo é a aposentadoria e você compra um Tesouro IPCA que rende 7% acima da inflação é importante que você mantenha seu título até a aposentadoria, já que o seu objetivo é de longo prazo e não de curto prazo. Perder uma taxa ótima de 7% acima da inflação por décadas (taxa que já foi registrada no passado), para conseguir uma boa rentabilidade no curto prazo, pode não ser tão vantajoso. A venda antecipada em prazos menores só faz sentido se o seu objetivo é aproveitar essas oportunidades de curto prazo.

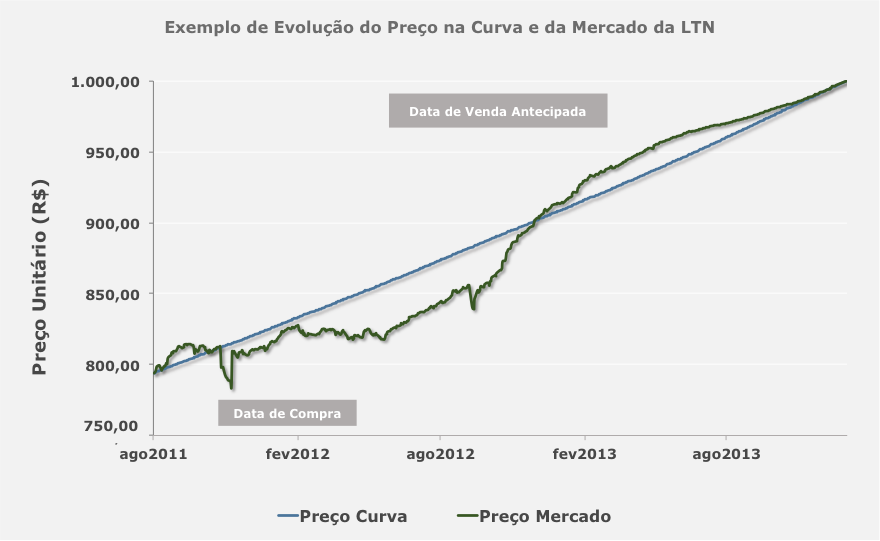

O gráfico abaixo mostra, na linha verde, como o preço de venda antecipada do título Tesouro Prefixado se comporta no decorrer do tempo. A linha azul mostra como será sua rentabilidade se você esperar até o vencimento.

Apesar dos títulos públicos com vencimento no longo prazo serem apropriados para quem planeja a aposentadoria, não existe nada de ilegal ou imoral comprar títulos públicos longos para vender antecipadamente se o seu objetivo é exatamente esse. Tudo é uma questão de ter uma estratégia e estar consciente do que está fazendo. Por isso é tão importante dedicar tempo estudando, lendo e fazendo cursos que aprofundam o assunto. Ser leigo é uma questão de escolha.

Exemplo do Tesouro IPCA 2024

Vamos observar o comportamento do Tesouro IPCA que vencerá em 2024. É um título que começou a ser vendido pelo Tesouro Direto em 11/08/2005. Ele já possui um grande histórico de preços e taxas para que possamos olhar seu comportamento.

Vamos imaginar que você comprou um título Tesouro IPCA 2024 no dia 11/08/2005 pagando R$ 310,05 com a garantia de que receberia 8,82% de juros ao ano mais a correção do dinheiro investido pela inflação medida pelo IPCA até 2024. Só que para receber esses 8,82% + IPCA existe uma condição. Você é obrigado a esperar até o dia 15/08/2024.

Se por algum motivo você resolver vender esse título antes do vencimento terá que aceitar o preço atual do título. Esse preço muda quase todos os dias, já que a taxa também muda. Veja a tabela de hoje. Isso significa que se você resolver vender o título antecipadamente a sua rentabilidade entre a compra e a venda do título pode ser maior ou menor do que foi prometido pelo Tesouro.

Na prática, ao vender o título antecipadamente você estará desistindo dos 8,82% + IPCA e aceitando em troca o preço atual do título negociado no Tesouro Direto. Veremos três exemplos de venda antecipada em momentos favoráveis.

Antes, é importante destacar que você pode consultar o preço dos títulos em qualquer dia do ano e de todos os anos no passado através desta página aqui. Basta baixar as planilhas e abrir no Excel. Se preferir você pode baixar a planilha que utilizei para fazer o estudo que deu origem a esse artigo. Você terá as taxas e preços do Tesouro IPCA 2024 desde o início de sua venda e o gráfico abaixo. Clique aqui para baixar.

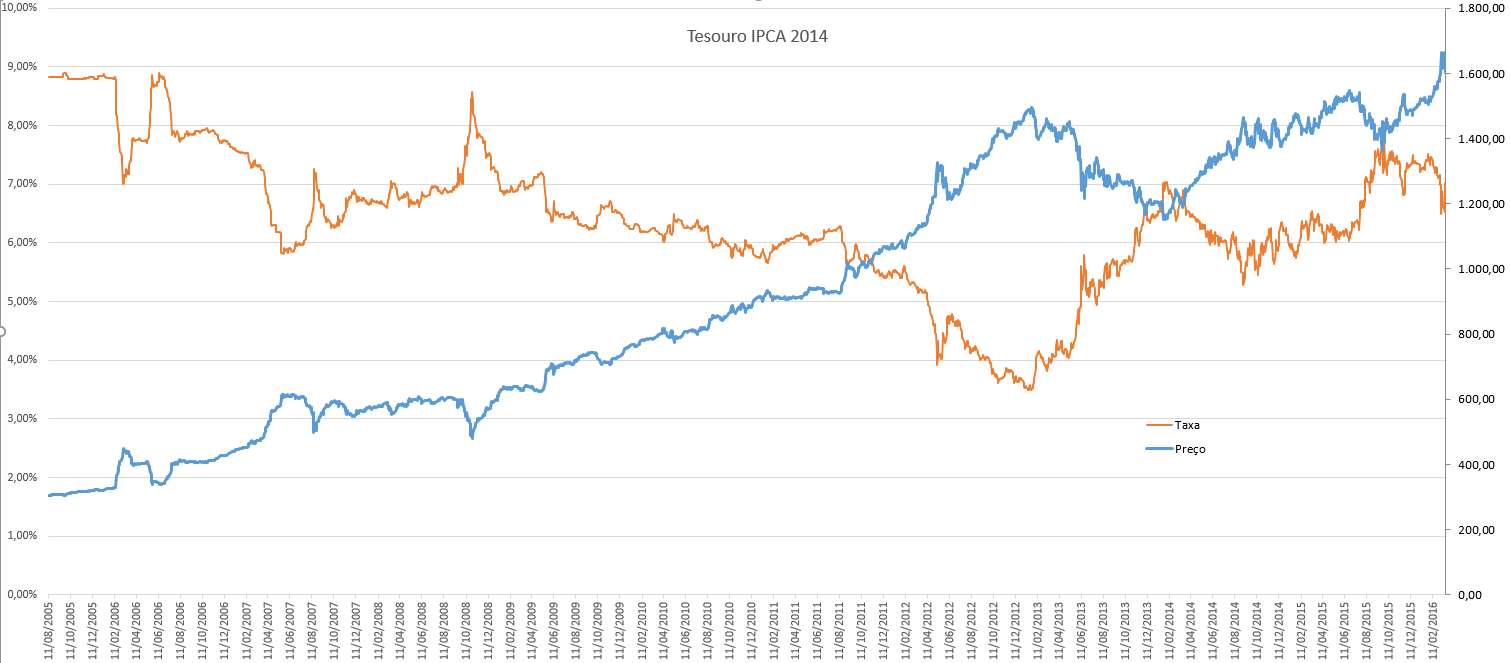

O gráfico mostra o comportamento da taxa (linha laranja) e do preço do título Tesouro IPCA 2014 (linha azul) entre 11/08/2005 21/03/2016. Você também pode gerar gráficos online através do endereço http://tdcharts.info/titulos/NTNBPrincipal/150824

Você não precisa ser especialista em análise de gráficos para perceber três coisas:

- Quando a taxa aumenta o preço do título cai;

- Quando a taxa diminui o preço do título aumenta;

- No longo prazo o preço do título sempre aumenta e no curto prazo existem picos de altas e baixas.

Você pode ver claramente que o gráfico do preço do título é um espelho (uma imagem invertida) do gráfico da taxa do título. Sem precisar fazer muito esforço você vai perceber que no momento que ocorrem esses picos de alta nos juros, os títulos ficam mais baratos e você está diante de uma boa oportunidade para comprar mais títulos. Você também vai perceber que se as taxas estão em queda o preço do título fica mais caro, comprar mais títulos Tesouro IPCA se torna uma operação menos interessante.

Já se você tem títulos comprados e o seu objetivo é vender esses títulos antes do vencimento (como uma estratégia), não precisa muito esforço para perceber que quando as taxas de juros sobem abruptamente os preços dos títulos caem e não será nada interessante vender seus títulos quando os mesmos estão baratos. Já se ocorre uma queda nas taxas e o preço dos títulos sobem, você pode estar diante de uma oportunidade de venda caso faça parte do seu objetivo vender esses títulos antecipadamente. Se o seu objetivo é comprar títulos com foco no longo prazo, basta comprar mais quando as taxas atingirem picos e depois esquecer até o vencimento.

É importante não desperdiçar boas taxas. Quem comprou um Tesouro IPCA 2024 com taxa de 8% em 2005 e tem como objetivo utilizar esse dinheiro somente em 2024, não deve de forma alguma vender um título com taxa tão elevada. É importante perceber que 8% ao ano + inflação é uma boa taxa em qualquer lugar do mundo.

Taxa Média:

Calculei qual foi a taxa média registrada no Tesouro IPCA 2024 entre 2005 e março de 2016. O resultado foi 6,38%. Vamos imaginar que a média sempre esteja na casa dos 6%. Dessa forma, as taxas de 7% ou 8% que foram ofertadas no passado eram ótimas oportunidades de entrada no Tesouro IPCA, já que são taxas acima da média. Qualquer taxa abaixo de 6% seria uma taxa abaixo da média.

Vamos voltar ao nosso exemplo. Você comprou Tesouro IPCA 2024 no dia 11/08/2005 pagando R$ 310,05 com a garantia de que receberia 8,82% + IPCA em 2024, mas o seu verdadeiro objetivo era vender antecipadamente. Você não queria destinar esse dinheiro para a sua aposentadoria. Você queria investir para aproveitar a volatilidade dos títulos públicos.

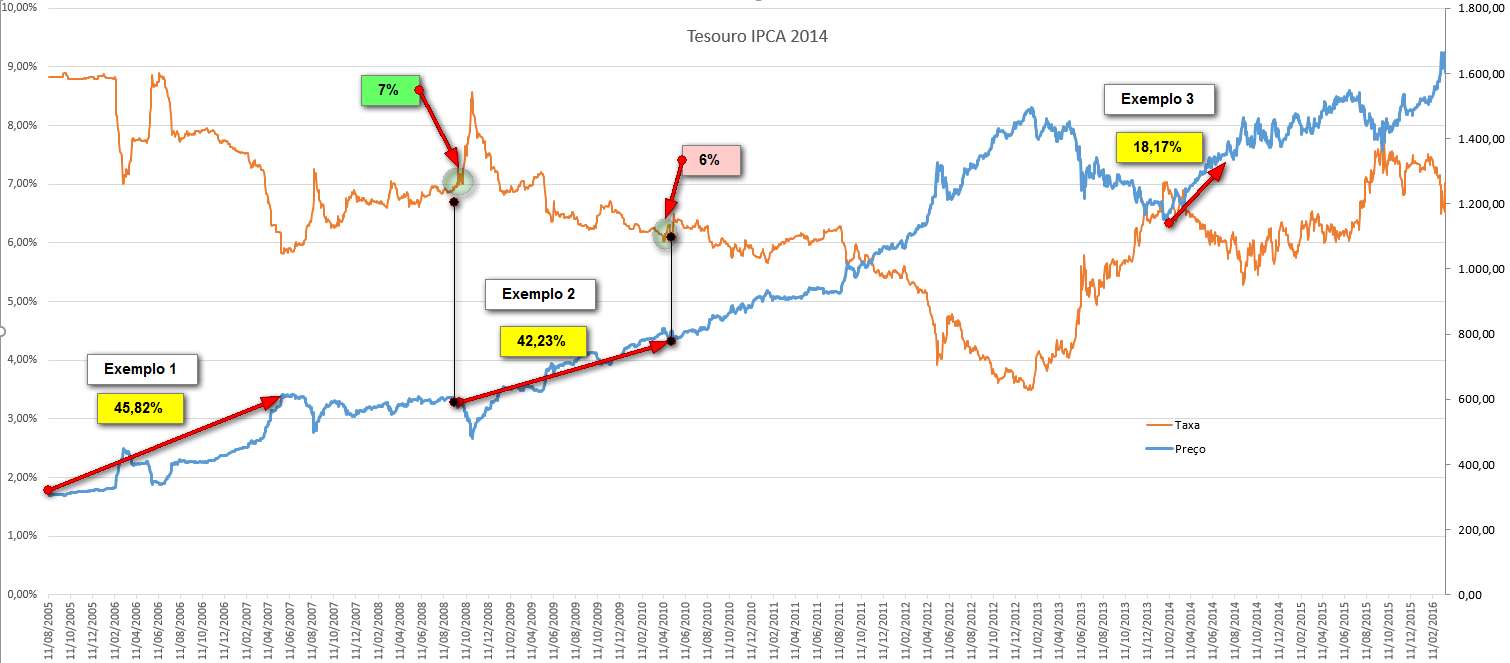

Para isso você criou sua própria estratégia. Você estabeleceu um objetivo que seria vender o título antecipadamente caso ele atingisse a taxa de 6%. Na sua estratégia você só compraria o Tesouro IPCA 2024 novamente se ele atingisse 7% e só venderia se voltasse a atingir 6%. Vale destacar que não estou recomendando essa estratégia. Apenas inventei uma estratégia qualquer para ilustrar esse artigo e permitir aplicar a estratégia em dados passados.

Você estaria consciente de que essas variações de taxas podem demorar meses ou até muitos anos para acontecer. Nem mesmo existe garantia de que ocorrerá fortes variações de taxas entre a compra e o vencimento do título. Mesmo assim, você resolve adotar uma estratégia de venda antecipada.

Exemplo 1

Seguindo essa estratégia com base em todos os dados de preços e taxas antigas dessa planilha aqui, você teria vendido seus títulos no dia 17/05/2007 ou nos dias seguintes quando a taxa ficou abaixo de 6%. O preço da venda antecipada seria de R$ 603,07. Seu lucro bruto com a operação seria de R$ 292,57 por título que equivale a 94,36% de ganhos em 643 dias corridos. A taxa de juro equivalente ao ano seria de 45,82% (sem descontar IR e taxas).

Como cheguei nestes números?

A diferença entre 310,05 e 603,07 é 292,57. Se você dividir 292,57 por 310,05 encontrará 0,9436. Se multiplicar por 100 terá 94,36%. Entre a data de compra e venda do título existem 643 dias. Utilize a seguinte fórmula no Excel para converter a taxa de 94,36% no período em uma taxa anual. A fórmula seria =POTÊNCIA(1 + 94,36%; 365/643) – 1

Exemplo 2

Com base na sua estratégia você só voltaria a comprar os títulos novamente se atingissem a taxa de 7% e revenderia antecipadamente quando atingisse 6%, consciente de que isso poderia levar muitos anos para acontecer ou não. O momento da compra aconteceu novamente em 16/09/2008 por R$ 604,71. O momento da venda antecipada voltaria a acontecer em 16/09/2010 quando a taxa atingiu 6% e o preço de venda do título era de R$ 850,77. A diferença entre o preço de compra (604,71) e o preço de venda (850,77) foi de R$ 256,06. Isso representa um ganho de 42,23% em 729 dias corridos. Isso equivale a 19,28% ao ano. Se você observar qual era a taxa Selic entre 09/2008 e 09/2010 (visitando aqui) irá constatar de 19,28% ao ano foi uma ótima rentabilidade.

Exemplo 3

Seguindo a estratégia você só voltaria a comprar os títulos com taxa de 7% para vender quando a taxa atingisse 6% e sua nova compra ocorreria em 24/01/2014 pagando R$ 1.161,24 por título com taxa de 7,02%. A venda seria no dia 21/07/2014 por R$ 1.372,35. O lucro bruto seria R$ 211,11 por título. Representa um ganho de 18,17% em apenas 175 dias. Isso equivale a uma taxa de 41,65% ao ano. A taxa Selic ao ano nesse período variou de 10% para 11% ao ano como você pode ver aqui.

Veja os três exemplos no gráfico abaixo:

Estratégias:

Eu inventei essa estratégia de comprar quando a taxa atingir 7% e vender quando atingir 6% apenas para ilustrar esse artigo e mostrar que é possível sim comprar e vender títulos antecipadamente se o seu objetivo não for esperar até o vencimento. Você pode inventar a sua própria estratégia. A ideia é que você tenha a capacidade de avaliar o comportamento dos investimentos para criar suas próprias estratégias de investimento.

Não existe uma estratégia certa ou errada, boa ou ruim. Da mesma forma que alguém pode investir em títulos públicos pensando no vencimento e no longo prazo, nada impede que alguém queira investir pensando na venda antecipada.

Da mesma forma que você pode usar uma banda com taxa máxima e mínima para definir sua compra ou venda, também pode utilizar o comportamento da taxa Selic, IPCA e PIB para tirar conclusões. Existem cursos onde seus autores ensinam as estratégias que utilizam, que também não é certa ou errada, é apenas mais uma entre muitas estratégias. Veja o exemplo de um autor e desse outro autor aqui.

Seja qual for a estratégia que você irá adotar é fundamental que você saiba o que está fazendo e entenda que os prazos são bem longos. Você só deve investir aquele dinheiro que você destinou para prazos longos. Ter uma reserva para emergências é fundamental. Ela protege seus investimentos de longo prazo de uma necessidade repentina de dinheiro no curto prazo.

Corretoras:

Corretoras não gostam quando seus clientes vendem títulos públicos antecipadamente. As corretoras querem que você compre títulos de longo prazo e esqueça que esses títulos existem. Entender isso é simples. Elas recebem uma taxa anual que é um percentual do valor que você investiu. Quanto mais dinheiro você investir em títulos públicos e quanto mais tempo esse dinheiro ficar investido, mais taxa anual a corretora irá receber. Os custos operacionais das corretoras aumentam quando você fica vendendo títulos com frequência e ainda fica “incomodando” a equipe da corretora com perguntas do tipo: É hora de comprar? É hora de vender? Os juros vão subir ou vão cair? As corretoras querem que você compre títulos públicos e depois esqueça.

No caso do investimento em ações a realidade é exatamente o contrário. Todo mundo sabe que ações são investimentos de longo prazo, mas as corretoras lucram mais quando você compra e vende suas ações freneticamente. Em cada operação de compra ou venda você paga uma taxa de corretagem. É por isso que existem corretoras que criam sites de notícias e patrocinam blogs e fóruns que estimulam os investimentos de curto prazo na bolsa. É exatamente por isso que as corretoras fazem recomendações de compra e venda de ações diferentes todos os dias. Elas contratam analistas, emitem relatórios e produzem vídeos sobre o mercado para recomendar a compra ou a venda. Corretoras não gostam de clientes que compram ações com foco no longo prazo.

Por tudo é importante que você continua estudando. É isso que eu faço e sempre recomendo. Ser financeiramente ignorante é uma questão de escolha.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: