Aprenda de forma fácil e rápida como funciona o cálculo das prestações de financiamentos da casa própria utilizados por bancos como Caixa Econômica Federal e Banco do Brasil. Grande parte dos financiamentos imobiliários utilizam o “sistema de amortização constante“, também conhecido como “Tabela SAC“. Muitos consideram uma forma vantajosa de pagar um financiamento já que o valor das parcelas diminui com o passar do tempo. Sabendo a taxa de juros cobrada pelo banco, o valor da dívida e o número de prestações é possível conhecer o valor de todas as prestações.

Como calcular as prestações de forma fácil

A prestação de qualquer financiamento é composta basicamente por dois valores: juros e amortização. É a amortização que realmente está fazendo sua dívida ser paga mensalmente. Os juros são apenas a remuneração de quem lhe emprestou o dinheiro. No sistema SAC o valor da amortização é sempre constante. E como você reduz sua dívida todos os meses o custo que você terá com pagamento de juros também vai diminuir. É por isto a sua prestação pela tabela SAC é menor a cada mês.

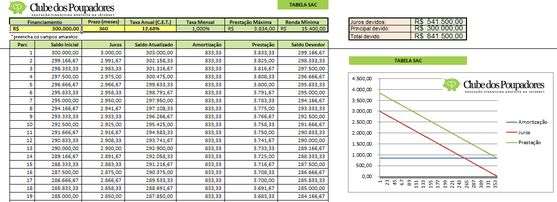

Calculando a Amortização = Para encontrar o valor fixo da amortização basta dividir a dívida pelo número de parcelas. Para encontrar o valor da amortização de uma dívida de 300.000 que será paga em 360 prestações basta dividir 300.000 / 360. O valor da amortização será de R$ 833,33.

Calculando os Juros = Para achar os juros é muito fácil. Você só precisa multiplicar o valor da dívida atual (saldo devedor) pelos juros. No nosso exemplo a dívida é de 300.000 na primeira prestação. Se a taxa de juros for de 1% ao mês então o valor dos juros será de 300.000 x 1% que equivale a R$ 3000,00.

Valor da Parcela = Sabendo o valor da amortização e o valor da parcela você saberá o valor da prestação. No nosso exemplo é R$ 833,33 de amortização + R$ 3000,00 de juros. Com isto nossa parcela será de R$ 3833,33.

Quando será a parcela do mês seguinte? No mês seguinte o valor da amortização será os mesmos R$ 833,33 já que na tabela SAC a amortização é constante. Já o calculo dos juros será feito sobre o valor atualizado a dívida. Se no mês anterior você amortizou R$ 833,33 da dívida então ela estará R$ 833,33 menor no mês seguinte. Então a dívida atualizada será o resultado de 300.000,00 – 833,33 que equivale a R$ 299.166,67. A para encontrar os juros do mês seguinte bastaria fazer 299.166,67 x 1% e encontraremos R$ 2.991,67. A prestação do mês seguinte será a amortização de 833,33 + 2.991,67 dos juros. Isto equivale a R$ 3.825,00. Como podemos ver a primeira prestação foi de R$ 3833,33 e a segunda prestação de R$ 3.825,00 que significa uma redução de R$ 8,33. Podemos observar que as prestações vão cair lentamente durante as 360 prestações até atingir o valor de R$ 841,67.

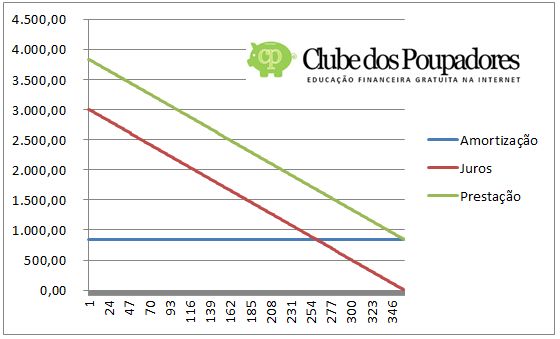

Observe que a prestação (linha verde) e a taxa de juros (linha vermelha) estão caindo lentamente entre a prestação 1 e 360. O valor da amortização (linha azul) é constante durante todo pagamento da dívida.

Custos adicionais do financiamento imobiliário

Além dos juros e da amortização, a prestação de qualquer financiamento de imóveis também possui outros custos embutidos como o valor mensal do seguro de “Morte e Invalidez Permanente”, seguro de “Danos Físicos do Imóvel” e tarifa de administração. Estes custos devem ser somados ao valor da prestação. Existe ainda um custo inicial chamado “Tarifa de Avaliação de Bens Recebidos em Garantia” que é pago uma única vez no financiamento do imóvel. A dívida também é corrigida com base na TR.

Vantagem e desvantagem do SAC

A vantagem do SAC para financiamento de longo prazo está no efeito psicológico que gera no endividado. Ele se sente mais satisfeito observando que sua dívida está caindo mês a mês. Uma desvantagem é que as primeiras prestações são muito altas se comparado a outros sistemas de amortização como a Tabela Price.

Os bancos só oferecem financiamentos onde o valor da primeira parcela não ultrapasse 30% da sua renda familiar. Como o valor das primeiras prestações na tabela SAC é mais elevado pode ser que você tenha que dar uma entrada maior para o banco ou aumente o prazo. Nos dois casos isto é usado para reduzir o valor das prestações até que ela não comprometa mais de 30% dos seus rendimentos.

É por isto que muita gente acaba comprando imóveis utilizando o sistema de amortização PRICE. Como o valor da primeira parcela é menor a pessoa consegue financiar valores maiores sem comprometer mais de 30% da renda. Mas precisamos ficar atentos para o fato de que o valor maior da prestação significa uma maior amortização da dívida. Leia nosso artigo sobre Tabela Price e observe as primeiras prestações da tabela Price possuem mais juros do que amortização e isto não é bom.

Comparação tabela SAC x Tabela PRICE

A tabela SAC é mais indicada para quem deseja diminuir o peso das parcelas na renda ao decorrer do financiamento. É o caso de pessoas mais velhas que acreditam que terão uma queda na renda nas próximas décadas. Também é uma boa opção para financiamentos de longo prazo já que as primeira parcelas amortizam mais a dívida se comparado a tabela Price.

A melhor forma de comprar um imóvel é autofinanciamento. Você mesmo pode acumular recursos ao longo de alguns anos para comprar seu imóvel à vista sem precisar transferir décadas de riqueza futura para os bancos. Leia o artigo sobre comprar imóvel financiado ou poupar para comprar à vista?

Planilha de simulação – Tabela SAC

Baixe agora mesmo uma planilha Excel completa que você pode utilizar para fazer simulações de financiamento. Essa é apenas uma de muitas outras planilhas que acompanham meus livros comprar imóveis e investir em imóveis. A tabela SAC é uma das mais utilizadas pelos bancos para amortizar o financiamento de imóveis. Clique aqui para baixar o simulador SAC para Excel.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: