Neste artigo vou mostrar como você pode criar gráficos para estudar o comportamento dos títulos públicos Tesouro Prefixado (LTN) no seu computador. Já mostrei como investir no Tesouro Prefixado neste outro artigo. Também já falei sobre os cálculos que envolvem este título. Mostrei todos os passos sobre como comprar títulos aqui. Este novo artigo será mais interessante para aqueles que já investem ou pretendem investir em títulos públicos através do Tesouro Direto.

Vale lembrar que este material não é uma recomendação de investimento em Tesouro Prefixado. Meu objetivo é te motivar a aprofundar seus estudos sobre investimentos, para que você fique cada vez mais consciente sobre onde está colocando seu dinheiro, sem depender da opinião dos outros.

Refletindo antes de investir:

Você já deve ter percebido que a taxa de compra e o preço do título Tesouro Prefixado, divulgados diariamente neste endereço aqui, sofrem variações diárias. Muitas vezes, mudanças ocorrem mais de uma vez por dia. Elas refletem as expectativas do mercado sobre como estarão os juros no futuro. Antes de fazer um investimento com juros fixos, os investidores precisam tomar a decisão se a aquela taxa oferecida será vantajosa até a data do vencimento do título. Quanto mais longo é o vencimento, maior é a incerteza. O preço do Tesouro Prefixado é calculado com base nas negociações de DI Futuro (fonte), que refletem essas expectativas dos investidores diariamente. Se os investidores acreditam que os juros no futuro serão mais elevados, com base na situação econômica presente, eles tendem a exigir taxas de juros maiores para ocorrerem o risco de aceitar juros fixos até o vencimento (risco de os juros subirem ainda mais e risco da inflação subir). Quando o mercado acredita que, no futuro, teremos taxas de juros menores, eles aceitam juros fixos menores até o vencimento.

Criando o gráfico:

Quando o Banco Central inicia um ciclo de alta ou de baixa da taxa básica de juros (Taxa Selic), isso influencia nas expectativas do mercado sobre quais serão as taxas de juros praticadas no futuro. Com base nestas expectativas, as pessoas e as instituições tomam decisões de investimento. Se você acompanhou os preços e taxas do Tesouro Prefixado nos últimos anos, percebeu que fatos e notícias negativas ou positivas sobre o futuro da economia também refletem imediatamente nas taxas e preços do Tesouro Prefixado.

Nem sempre uma alta na Taxa Selic reflete em alta nas taxas do Tesouro Prefixado. Nem sempre uma baixa na Selic resulta em baixa na taxa do Tesouro Prefixado. Já vi situações onde um menor aumento da Taxa Selic resultou em alta na taxa do Tesouro Prefixado. Isso ocorre quando o mercado acredita que menos aumento nos juros podem resultar em aumento da inflação futura e juros mais elevados no futuro. Uma alta forte na Taxa Selic também pode resultar em redução da taxa do Tesouro Prefixado caso o mercado acredite que a forte alta da Taxa Selic possa resultar em controle futuro da inflação e redução da Taxa Selic no futuro.

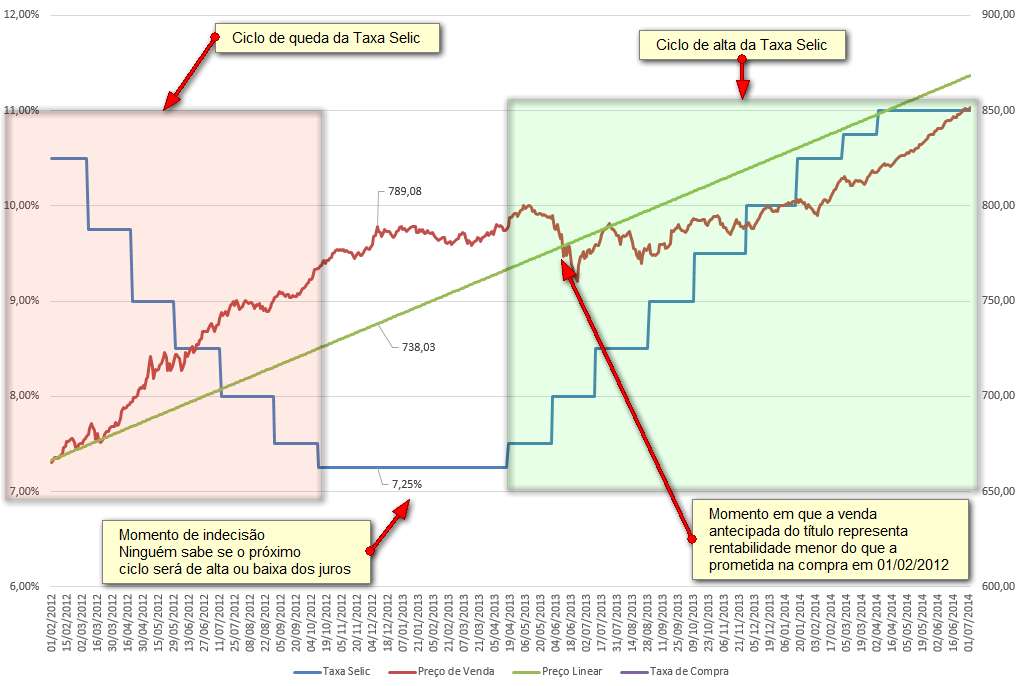

É importante estudar o comportamento dos títulos públicos no passado, para entender o comportamento dos títulos públicos no presente e no futuro. Neste artigo vou mostrar como você pode fazer um estudo utilizando planilhas e gráficos. Vou utilizar como exemplo o Tesouro Prefixado 2016. Ele foi lançado em 2012 e passou por um ciclo de queda e depois por um ciclo de alta da taxa Selic. Ele permite visualizar o impacto das políticas monetárias no preço do título.

Para acompanhar este artigo você precisa ter o Excel, que acompanha o Microsoft Office. Também pode utilizar softwares similares. Atualmente não é mais necessário comprar o Office, você pode adquirir o software através de uma assinatura anual (veja aqui). É a versão que utilizo atualmente.

Baixando dados da LTN:

Primeiro vamos baixar a variação de preços e de taxas do título Tesouro Prefixado LTN neste endereço aqui. Você vai encontrar o link para baixar a planilha com o histórico do LTN nos anos de 2015, 2014, 2013 e 2012. Veja a tabela que você encontrará na página do Tesouro:

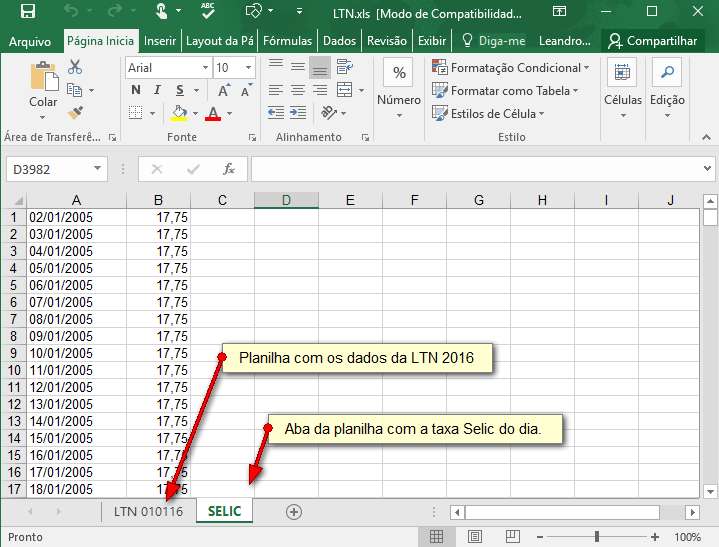

Agora você precisa abrir cada planilha de cada ano. Observe que dentro das planilhas existe abas ou orelhas (na parte inferior do Excel) onde você deve clicar em LTN 2016. Este título começou a ser vendido em fevereiro de 2012 e por isto, você deve baixar as planilhas de 2012 até 2015. O vencimento desse título será em 01/01/2016.

Normalmente o Tesouro para de vender o título quando faltam menos de 2 anos para o seu vencimento. Hoje, você encontrará o Tesouro Prefixado que vence em 2018 e 2021 disponível para compra. Isto ocorre para que o investidor possa manter o investimento por mais de 2 anos, garantindo o menor IR possível sobre os juros recebidos (15%). Veja como funciona isso no artigo onde ensino a investir no Tesouro Prefixado LTN.

Para facilitar, você deve copiar e colar o conteúdo das planilhas de 2013, 2014 e 2015 na planilha de 2012. O objetivo é colocar todos os dados de cada planilha em uma única planilha. Eu já fiz isso para você. No final do artigo você poderá baixar a planilha que criei para escrever este artigo.

Baixando as Taxa Selic do dia

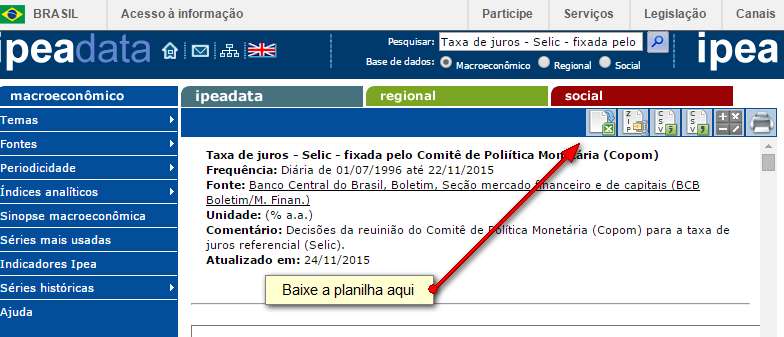

Um site muito útil para investidores é o IPEADATA que fica no endereço www.ipeadata.gov.br. Você pode acessar gratuitamente a base de dados econômicos e financeiros mantida pelo IPEA. Os dados são atualizados regularmente. Você pode salvar as planilhas no seu computador para abrir no Excel (ou software similar).

Existe um campo de pesquisa na parte superior do site do IPEADATA onde você deve buscar por “Selic“. Você verá a lista de dados sobre a Selic que estão disponíveis. Você deve clicar em “Taxa de juros – Selic – fixada pelo Copom”. Pode demorar algum tempo para carregar, já que serão exibidos dados desde 1996.

Agora você vai abrir a planilha para copiar a coluna da data e da taxa Selic de todos os dias entre 1996 até a data de hoje ou desde 2012 até hoje. Você deve criar uma nova aba lá na planilha onde vamos estudar o LTN 2016. Veja como fica:

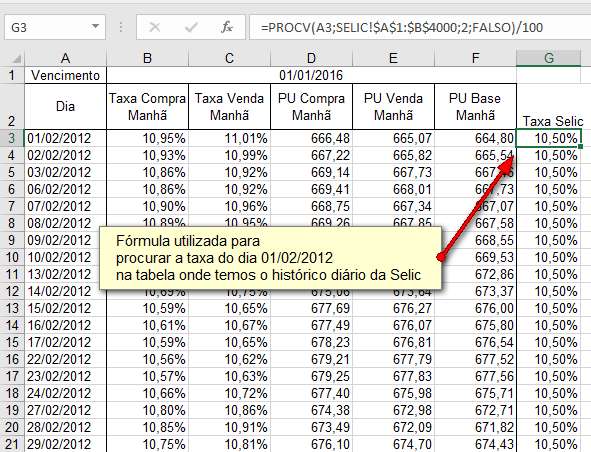

Agora precisamos fazer o Excel procurar a taxa Selic do dia na tabela. Isto é necessário, já que o Tesouro Prefixado só sofre variações de preço e de taxa nos dias úteis. Veja o que precisamos fazer na figura abaixo.

Veja que utilizamos a função PROCV, que é uma das funções de pesquisa e referência do Excel. Essa função vai procurar a data 01/02/2012 que está na célula A3, dentro da planilha SELIC, entre na matriz formada pela célula A1 até B4000. Quando encontrar, ele deve retornar o valor que está na coluna da direita da data. Dessa forma, quando localizar 01/02/2012 na coluna da esquerda, ele vai retornar o valor 10,50 que está na coluna direita.

A fórmula ficou assim: PROCV(A3;SELIC!$A$1:$B$4000;2;FALSO)/100 (Essa divisão por 100 é para que possamos exibir o valor em percentuais.)

Ficou confuso?

A planilha pronta está no final deste artigo. Na verdade, objetivo deste artigo não é ensinar Excel, mas se você deseja se tornar um bom investidor, ou uma boa investidora, precisa aprender como utilizar planilhas. Existem muitos livros, cursos, sites, vídeos que ensinam tudo sobre Excel. Existe um curso rápido e gratuito de Excel para investidores que você pode conhecer visitando aqui

Gráfico da Taxa de Compra x Taxa Selic

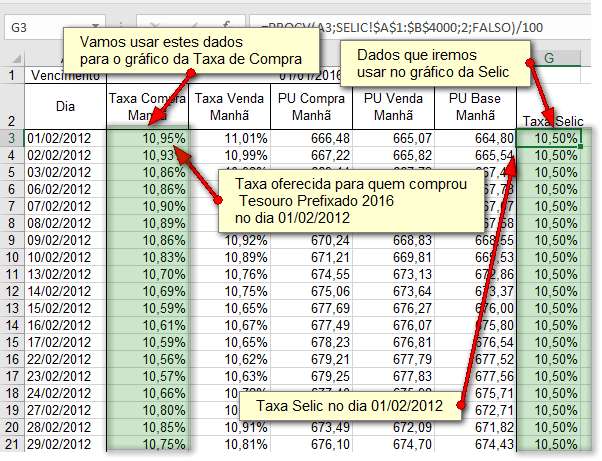

Agora vamos criar um gráfico utilizando a Taxa de Compra do título e a Taxa Selic do dia. Essa taxa de compra é quanto o Tesouro Direto estava oferecendo de juros para quem comprasse o Tesouro Prefixado LTN em um determinado dia.

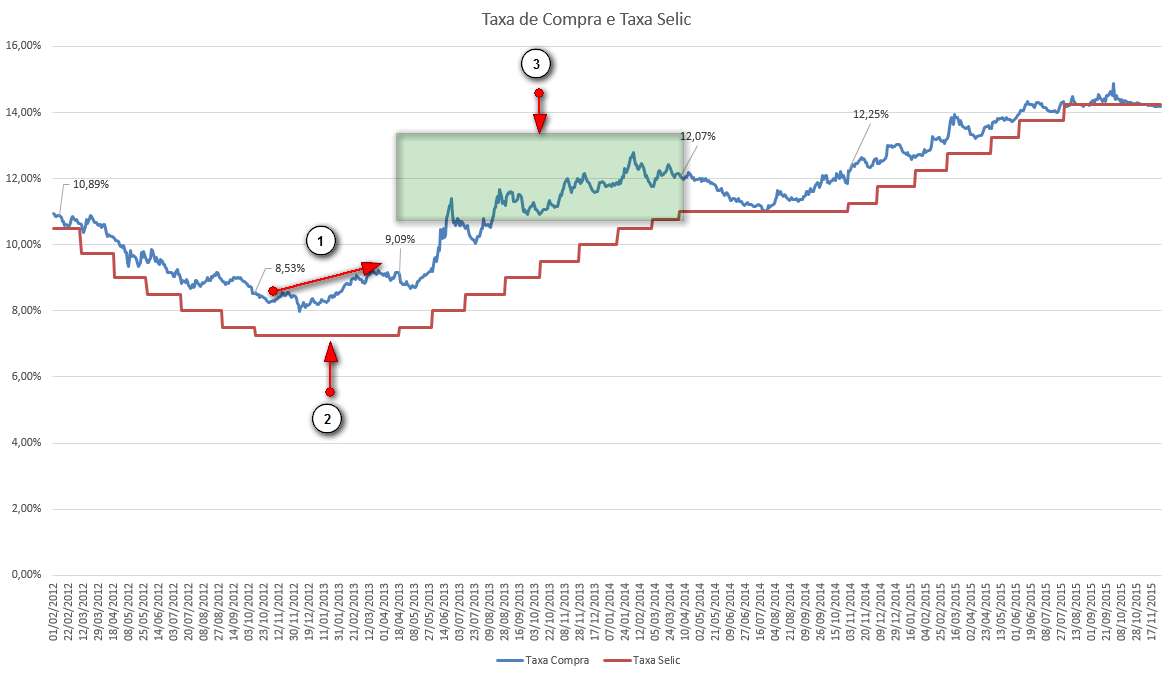

Agora você deve criar um gráfico de linha utilizando as duas colunas que marquei na figura acima. Se você nunca criou um gráfico no Excel, existem muitos vídeos ensinando aqui. O gráfico ficará assim:

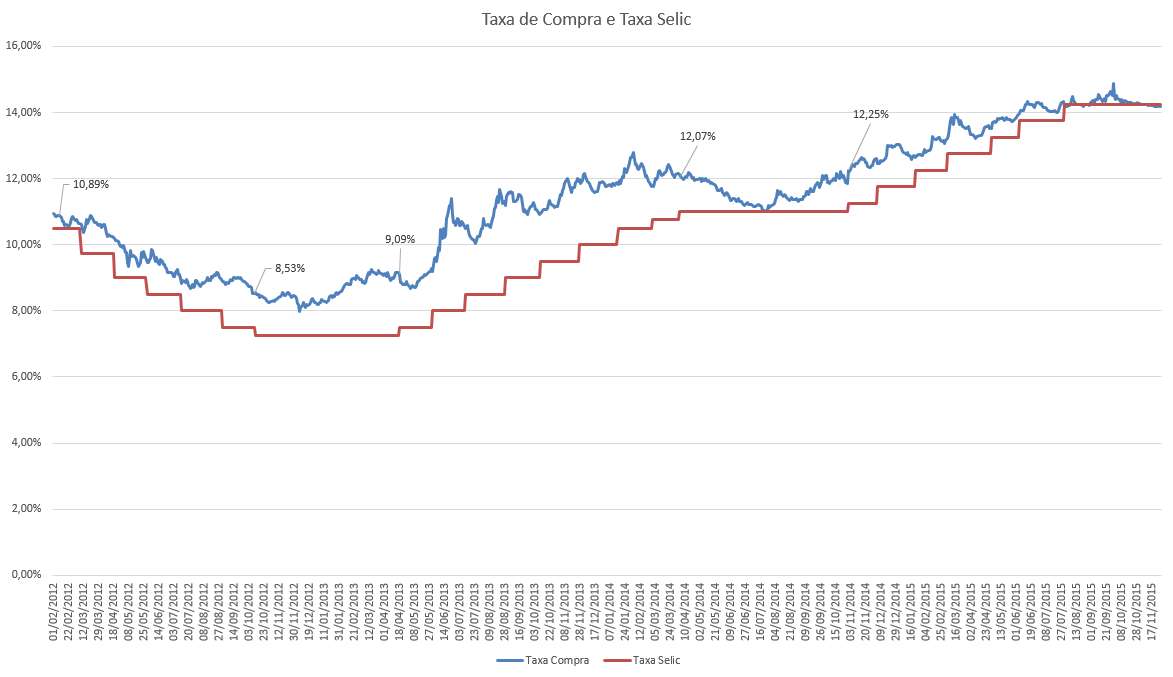

O que você pode concluir observando esse gráfico?

- A taxa oferecida para compra do Tesouro Prefixado 2016 sempre esteve acima da Taxa Selic em vigor;

- Quando ocorrem variações (para cima ou para baixo) da Taxa Selic, o título Tesouro Prefixado tende a acompanhar o movimento.

- Os ciclos de alta ou de baixa dos juros duram vários meses;

- Mesmo comprando o Tesouro Prefixado depois do início da queda da Taxa Selic é possível aproveitar o momento para fixar sua rentabilidade em uma taxa elevada, enquanto a Taxa Selic, CDI e todos os investimentos atrelados a eles começam a perder rentabilidade.

- No final de um ciclo de queda dos juros, é importante avaliar se compensa vender o título antecipadamente antes do início de um ciclo de alta dos juros.

- Quem comprou Tesouro Prefixado 2016 esperando a data de vencimento, não fez um bom negócio. A taxa Selic atualmente é de 14,25% e o título chegou a ser negociado por 7,99% em 2012.

- Quem comprou Tesouro Prefixado 2016 no início do ciclo de queda da Selic e vendeu antecipadamente no final do ciclo, ainda em 2012, teve uma rentabilidade acima da média.

No momento 2 (do gráfico acima) o Banco Central parou de reduzir a Taxa Selic. Isso normalmente ocorre antes do Banco Central tomar a decisão sobre continuar a queda dos juros ou iniciar uma alta. As inversões costumam acontecer depois de alguns meses de estabilidade na taxa (mas isso não é regra). No momento em que escrevo este artigo, já faz alguns meses que a Taxa Selic está em 14,25% e o mercado está se perguntando se teremos um novo ciclo de alta dos juros ou o início de um ciclo de queda.

Depois de uma queda na taxa de compra do título, ela começa a subir (no número 1 do gráfico acima), mesmo com a taxa Selic estável. Isso mostra que o mercado acreditava que o Banco Central iria iniciar um ciclo de alta da taxa Selic. A inflação acima do centro da meta também era um sinal de que os juros deveriam subir para controlar a inflação. Títulos Pós-fixados como Tesouro Selic são os mais indicados no início de um ciclo de alta dos juros, já que a rentabilidade deles acompanha a Taxa Selic.

No momento 3 (indicado no gráfico acima), o Banco Central já iniciou um ciclo de alta da Taxa Selic. A taxa de compra do Tesouro Prefixado disparou. O mercado tenta prever até qual taxa o Banco Central irá aumentar a taxa Selic e passa a exigir essa taxa maior para poder comprar títulos prefixados. O quadrado verde mostra que logo nos primeiros meses do ciclo, a taxa do Tesouro Prefixado já estava próxima do que seria o teto da Selic antes de um momento de estagnação da taxa.

Gráfico com os preços:

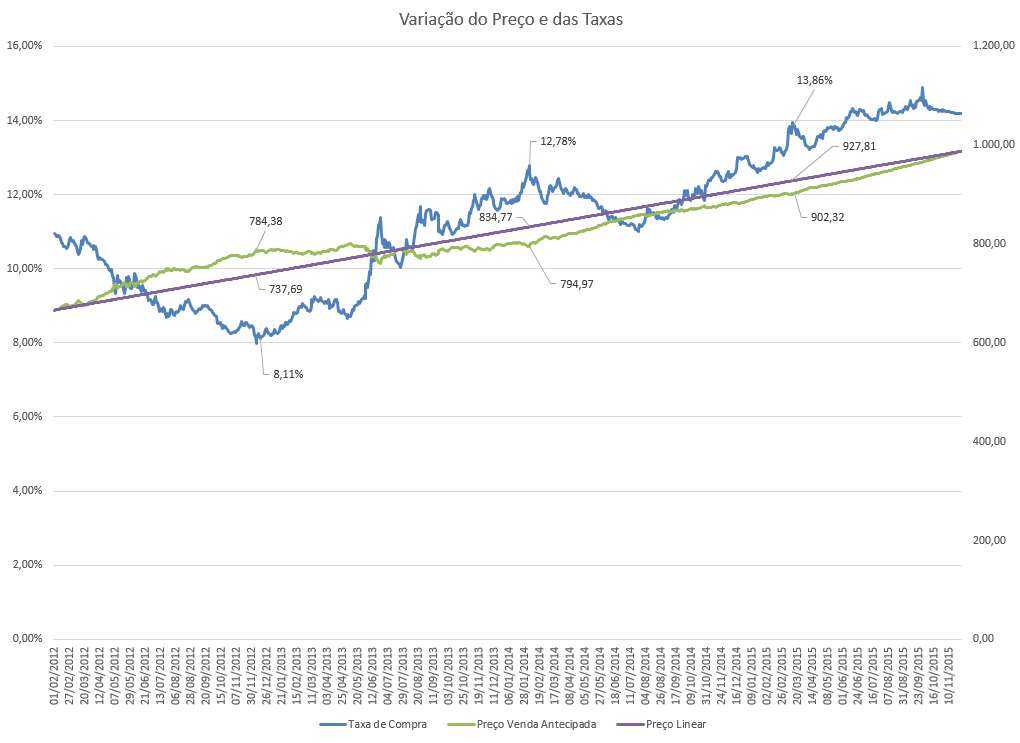

Agora vamos entender o que acontece com o preço de venda do Tesouro Prefixado quando ocorrem variações na taxa. Para isso, vamos criar um gráfico com o preço de venda, taxa de compra com uma linha linear (imaginaria) do preço do título.

É importante saber que quando você vender o seu título Tesouro Prefixado na data do vencimento, ele sempre valerá R$ 1.000,00.

Como o preço final e todos os títulos Tesouro Prefixado é R$ 1.000,00, o que vai determinar se você receberá 8%, 10% ou 15% de juros ao ano é o preço que você irá pagar pelo título e quando tempo resta até o vencimento. Já mostrei como isso funciona aqui.

Quando você resolve vender o título antes do vencimento, precisa esquecer os juros prometidos pelo Tesouro Direto. O Tesouro Direto só garante a taxa acordada no momento da compra se você esperar até o vencimento. Se resolver vender antecipadamente, irá receber o “preço de venda” do título que o Tesouro Direto divulga todos os dias depois das 18 horas neste site aqui.

No gráfico acima, podemos perceber que quando da taxa oferecida pelo Tesouro Direto começa a cair, o preço do título começa a subir. Essa diferença entre o que você paga e os R$ 1.000,00 que irá receber por título é que determinará a taxa.

A linha reta e escura que aparece no gráfico é uma linha imaginária do preço do título. Se o Tesouro Direto pagasse a taxa de juros prometida na compra do título, mesmo para aqueles que pretendem vender o título antecipadamente, essa linha representaria a variação do preço até atingir o preço de venda de R$ 1.000,00.

Quando as pessoas compram Tesouro Prefixado, costumam levar um susto observando o extrato do Tesouro Direto. O susto ocorre pelo fato do total dos seus investimentos ser calculado com base no preço de venda antecipada do título. O extrato exibe quanto você receberia se desistisse do título hoje. Ele não mostra quanto você teria hoje se o preço do título fosse corrigido com base nos juros prometidos no momento da compra. Por isso é interessante que você visualize no gráfico a diferença entre o que o Tesouro Direto está oferecendo pelo seu título na venda antecipada e quanto você teria, com base na taxa de juros prometida para quem vai ficar com o título até o final.

O gráfico acima mostra só o período que vai de 02/2012 até 10/2013. Neste período ocorreu o fim de um ciclo de queda na Selic e o início de um ciclo de alta.

A linha azul mostra a queda da taxa de juros oferecida para quem estava disposto a comprar novos títulos.

A linha vermelha mostra o impacto da queda do juro no preço para venda antecipada do Tesouro Prefixado.

A linha verde mostra a crescimento linear do preço do Tesouro Prefixado para aqueles que pretendem ficar com o título até o vencimento.

A linha pontilhada mostra que o preço de venda do título ficou quase um ano variando em torno de uma mesma faixa.

No gráfico acima é possível ver o início de um ciclo de queda dos juros e o início de um ciclo de alta. É o mesmo gráfico anterior onde retiramos a taxa de compra do título e colocamos a Taxa Selic. Com isso, podemos verificar o impacto da Selic no preço para venda antecipada do título ou compra de novos títulos.

Baixe a planilha que utilizei neste artigo:

Existe um site muito interessante que gera gráficos de todos os títulos públicos. O endereço é http://tdcharts.info/titulos. Parece ser um projeto pessoal de um autor que não se identifica. Segue os gráficos que podem ser gerados no site dele:

Também é possível observar o comportamento de títulos que já vencidos, veja aqui. Seria interessante se o autor permitisse adicionar indicadores como a Taxa Selic e o IPCA nos gráficos.

Conclusão:

Meu objetivo com este artigo é motivar você a estudar o comportamento dos preços dos títulos públicos. Através de dados coletados na internet, você pode criar suas planilhas, gráficos e análises sobre o funcionamento dos títulos. Você deve entender que para se tornar um investidor de verdade, é necessário estudar. É útil aprender mais sobre macroeconomia e política monetária, é útil aprender a criar e interpretar gráficos, é muito útil aprender Excel, é muito útil ler livros e fazer cursos sobre investimentos para continuar aprendendo sempre.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: