Você precisa investir seu dinheiro por apenas 1 mês, 6 meses ou até 1 ano e não sabe título público é um bom investimento de curto prazo? Escrevi este artigo fazendo simulações de investimento utilizando o título público mais conservador disponível.

Todos os títulos públicos possuem uma data de vencimento. Quando esta data chega o dinheiro que você investiu volta para sua conta somado aos juros prometidos pelo governo no dia que você comprou o título. Não existem títulos à venda com prazo de vencimento menor que 2 anos, mas existe um título chamado Tesouro Selic que é o mais apropriado, entre os títulos existentes, quando você precisa de um investimento de curto prazo.

O Tesouro Selic é um título público muito utilizado como alternativa da Poupança. É possível que você já tenha visto algum especialista na televisão ou na imprensa recomendado esse título, mas sem dar-se o trabalho de explicar os motivos. Naturalmente você ficará com aquela dúvida. Será que mesmo com taxas e imposto de renda sobre os rendimentos este título será mais vantajoso que a poupança? Mesmo no curto prazo, o Tesouro Selic supera a poupança?

Vou mostrar como você pode responder essas perguntas fazendo suas próprias simulações e tirando suas conclusões. Caso nunca tenha ouvido falar sobre o Tesouro Selic eu recomendo que leia primeiro este outro artigo sobre como investir em Tesouro Selic.

Investimento por 6 meses:

Vamos imaginar que no início de 2016 você tivesse R$ 7.500,00 na poupança. Seu objetivo era gastar esse dinheiro seis meses depois e gostaria de superar o resultado da poupança. Vamos verificar quais seriam seus resultados se você tivesse mantido esse dinheiro na poupança ou se tivesse investido no título público mais conservador de todos que é o Tesouro Selic.

Neste método iremos olhar para o passado. Depois vou mostrar como simular o futuro.

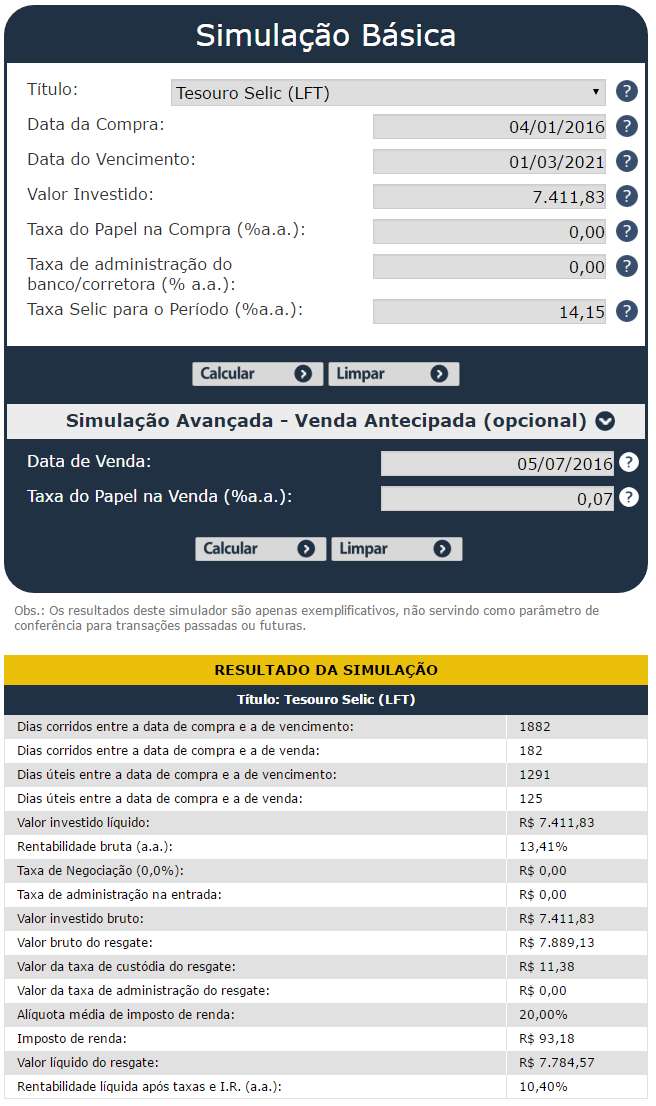

Iremos estabelecer que o investimento deste exemplo foi feito no primeiro dia útil de 2016 (04/01/2016) e que o resgate do investimento foi feito 182 dias corridos depois, especificamente em 05/07/2016.

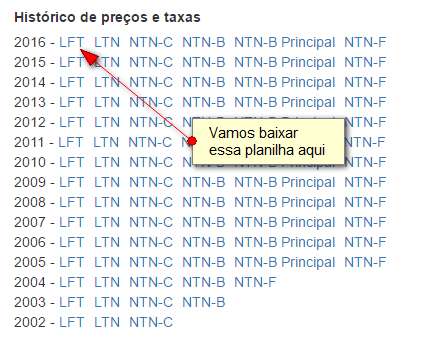

Vou mostrar como você pode verificar o preço dos títulos em qualquer data no passado. Vamos visitar o site do Tesouro Direto onde existem as planilhas com os históricos de preços dos títulos públicos. Clique aqui para visitar a página. No final, você encontrará o “Histórico de preços e taxas” e deverá clicar em LFT da linha referente ao ano de 2016. LFT é o antigo nome do Tesouro Selic.

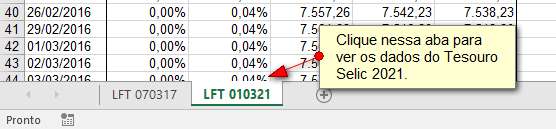

Você deve abrir a planilha no seu Excel ou em qualquer outro software de planilhas da sua preferência. Clique na aba que corresponde ao Tesouro Selic 2021 que é a LFT 010321 como mostra a próxima figura:

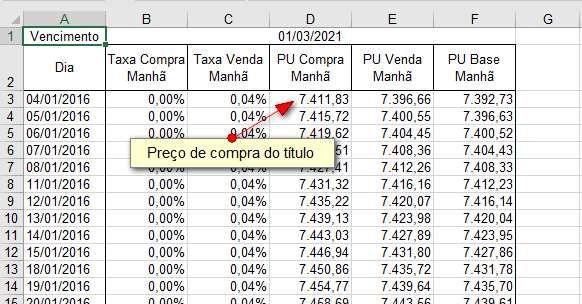

Agora procure o preço de compra do título no dia 04/01/2016 como mostra a figura:

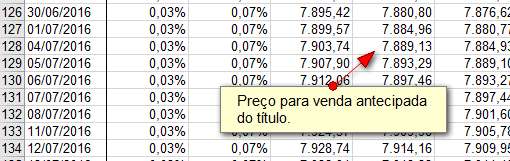

A venda antecipada feita no dia 05/07 vai levar em consideração o preço de venda que aparece no campo referente a dia 04/07 como na figura abaixo:

Como o preço de compra de um único título foi R$ 7.411,83 e o preço de venda antecipada de cada título foi de R$ 7.889,13, seu ganho bruto foi de R$ 477,30. Só que devemos descontar o imposto de renda sobre esse rendimento e a taxa que você pagou para a BM&FBOVESPA para manter esse título guardado em seu nome por estes 182 dias. A BM&FBOVESPA vai ficar com R$ 11,38 de taxa de custódia e o governo federal vai ficar com 20% dos seus rendimentos totalizando R$ 93,18. No total você pagará R$ 104,56 de taxas e impostos e ficará com um rendimento líquido de R$ 372,74. Isso representa um ganho líquido de 5,2% em 6 meses que equivale a uma taxa de 10,40% ao ano.

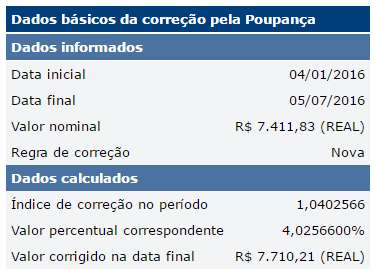

Utilizando o nosso simulador de rentabilidade passada da Poupança iremos descobrir que se você tivesse investido estes R$ 7.411,83 na poupança entre 04/01/2016 e 05/07/2016 você teria uma rentabilidade de 4,02% em 6 meses ou uns 8,04% ao ano. Veja a foto abaixo.

Mesmo com pagamento de imposto e taxa, o Tesouro Selic superou a poupança em 6 meses de investimento. Quanto maior for a taxa Selic adotada pelo Banco Central, mais o título Tesouro Selic será capaz de superar a Poupança.

Simulações futuras:

Os cálculos envolvendo o Tesouro Selic não são simples, mesmo assim eu já mostrei como ele funciona neste outro artigo. Para simular o futuro, prever quanto você irá pagar de taxa e imposto e qual será sua rentabilidade futura iremos utilizar o simulador oferecido pelo próprio Tesouro Direto. Ele fica no endereço http://www.tesouro.fazenda.gov.br/tesouro-direto-calculadora

Veja como você pode simular sem depender de ninguém. Iremos utilizar os mesmos dados do exemplo passado. Veja como fiz o preenchimento e observe o resultado.

Vamos mostrar como preencher os campos. Primeiro clique aqui. Agora você deve colocar a data de compra do título, que no nosso exemplo será 04/01/2016. Depois digite a data de vencimento do título. Como no nosso exemplo estamos investindo no Tesouro Selic 2021 a data de vencimento será 01/03/2021. A data de vencimento de todos os títulos que ainda não venceram (incluindo aqueles que já não são mais vendidos) aparece nessa página de rentabilidade acumulada ou nesta outra página.

No campo de valor investido vamos colocar quanto pagamos por um título Tesouro Selic em 04/01/2016 que foi R$ 7.441,83. No campo “Taxa do Papel na Compra” vamos colocar a taxa que aparece na coluna taxa de compra. Isso aparece lá na planilha do Excel ou nas tabelas do Tesouro Direto que mostram o preço dos títulos para compra ou venda. No nosso caso essa taxa era de 0,00.

No campo “Taxa de Administração” vamos considerar que você está investindo através de uma corretora que não cobra taxa para investimento em títulos públicos. Se você ainda não investe através de corretoras e está pagando taxas elevadas para investir por um grande banco leia este outro artigo. Neste caso vamos colocar 0,00.

A taxa “Selic do Dia” entre as datas de compra e venda do título foi de 14,15%. É importante não confundir “Taxa Selic do Dia” com “Meta da Taxa Selic”. São duas coisas diferentes. Na página do Banco Central onde eles divulgam a taxa Selic que foi determinada na reunião do COPOM podemos observar que a Meta da Selic era 14,25% mas a Taxa Selic mesmo era de 14,15% ao ano. Por este motivo vamos utilizar 14,15% (é o correto). Para fazer simulações futuras você terá que chutar uma taxa Selic futura por ser impossível ter absoluta certeza sobre as futuras decisões do Banco Central sobre a taxa Selic. Se você acredita que a taxa irá subir, simule com taxas maiores. Se acredita que a taxa irá cair, simule com uma taxa média menor.

Clicando em “Simulação avançada” você verá outros dois campos aparecendo. Eles permitem simular a venda antecipada do título, ou seja, antes do vencimento. No nosso exemplo devemos digitar 05/07/2016. A taxa de venda que podemos encontrar na planilha era 0,07%. Para entender como funciona o ágio e o deságio é importante ler o artigo onde mostrei os cálculos detalhadamente.

Clicando no botão de “calcular” podemos ver o resultado que mostra a rentabilidade bruta que foi equivalente a 13,41% ao ano. Após o desconto de R$ 11,38 referente aos 0,30% sobre o valor investido (Taxa cobrada pela BM&FBOVESPA), só que equivalente a 181 dias, e após descontar 20% de imposto de renda, teremos a rentabilidade líquida de 10,40% ao ano. Como o investimento foi de apenas 6 meses teremos a metade desses 10,40% ao ano de rendimento.

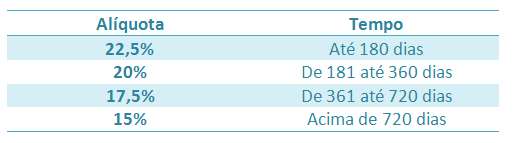

Vale lembrar que a cobrança do imposto de renda sobre o rendimento segue a tabela abaixo. Observe que quanto mais tempo o dinheiro fica investido menor é a alíquota.

Se você ficar com o dinheiro investido no Tesouro Selic por menos de 180 dias o governo ficará com 22,5% dos seus rendimentos. Se ficar com o investimento de 181 dias corridos até 360 dias o imposto será de 20%. Entre 361 dias até 720 dias o imposto é 16,5%. A menor alíquota de 15% será para o dinheiro que ficará investido por mais de 720 dias (2 anos).

Antes de continuar é importante esclarecer uma dúvida comum dos leitores que nunca investiram fora da poupança e que não estão acostumados com esta ideia de pagar imposto de renda sobre rendimentos.

- O imposto será cobrado somente sobre o rendimento (os juros que você irá receber). O valor principal que você investiu não será taxado.

- Quem recolhe este imposto é a corretora e não você. Não é necessário fazer nada.

- Este recolhimento só acontece quando você vende o título antecipadamente ou quando chega o dia do vencimento do título. Você não precisa fazer nada.

- O fato do governo recolher imposto de renda sobre rendimentos de investimentos não significa que automaticamente você será obrigado a declarar imposto de renda no final do ano caso você seja isento. Todo ano a receita divulga as regras para quem deve ou não declarar. Veja um exemplo.

Custos que prejudicam a rentabilidade:

Para investir em títulos públicos é muito importante que você reduza seus custos com tarifas bancárias. Se o banco onde você tem conta cobra taxa elevadas para transferência de dinheiro através de TED ou DOC, é importante que você providencie uma forma de eliminar estas tarifas. Tenho um artigo onde mostro alguns tipos de conta onde não existe esta cobrança, veja aqui. Você também deve pesquisar corretoras que não cobram taxas administrativas e não cobram TED ou DOC para transferir dinheiro da corretora para sua conta no banco.

No site do Tesouro Direto é possível visualizar uma tabela com as taxas cobradas por todas as corretoras que oferecem títulos públicos. Visite: http://www.tesouro.fazenda.gov.br/tesouro-direto-ranking-dos-agentes-de-custodia. Tenho um artigo onde mostrei como fazer para escolher uma corretora, veja aqui.

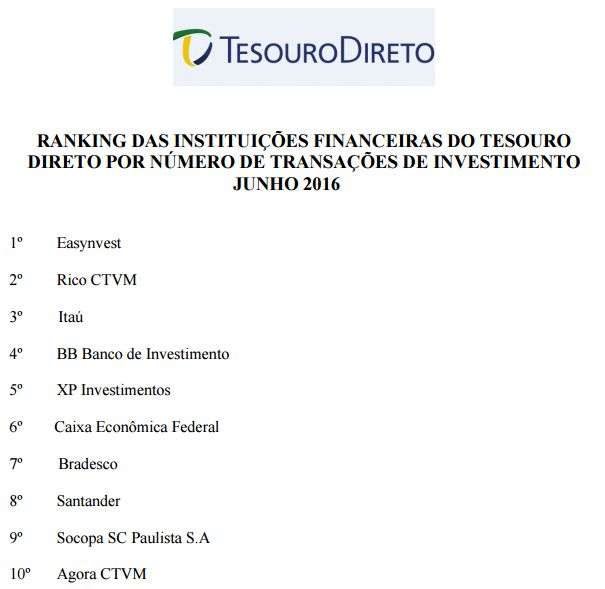

Atenção para o fato de que os três dos maiores bancos do país cobram 0,5% de taxa enquanto várias corretoras independentes não cobram nada. Isto faz muita diferença. São eles: Banco do Brasil, Itaú e Bradesco. O banco Santander e Caixa Econômica cobram 0,40%. No final dessa outra página aqui é possível clicar em um link chamado “Ranking das Instituições Financeiras”. Se você clicar neste link verá um documento com uma lista das 10 corretoras que mais fizeram operações de compra de títulos no último mês. É uma forma interessante de observar quais são as corretoras mais utilizadas pelos investidores.

O relatório de junho de 2016 apontava as seguintes corretoras:

As corretoras Easynvest e XP Investimentos que aparecem na lista acima não cobram a taxa administrativa de quem investe em títulos públicos. A corretora SOCOPA é uma corretora de um banco pequeno e cobra 0,10% de taxa. A corretora “Agora” estava cobrando 0,23%. Já o Banco do Brasil, Itaú e Bradesco são justamente as corretoras que cobram as maiores taxas (0,50%) seguidos pela Caixa e Santander que cobram 0,40%.

Fica evidente que para ter bons resultados em investimentos no Tesouro Direto é fundamental reduzir seus custos de investimento, especialmente se você pretende utilizar o Tesouro Selic como uma poupança de curto prazo ou uma reserva de emergência.

Investimento de 1 ano

Agora vamos fazer o mesmo tipo de simulação considerando que o investimento seria de 1 ano e não de 6 meses como no exemplo anterior. Você vai perceber que a vantagem do Tesouro Selic sobre a poupança será maior diante de um prazo maior. Isso ocorrerá devido ao imposto de renda que será menor quando o prazo for maior.

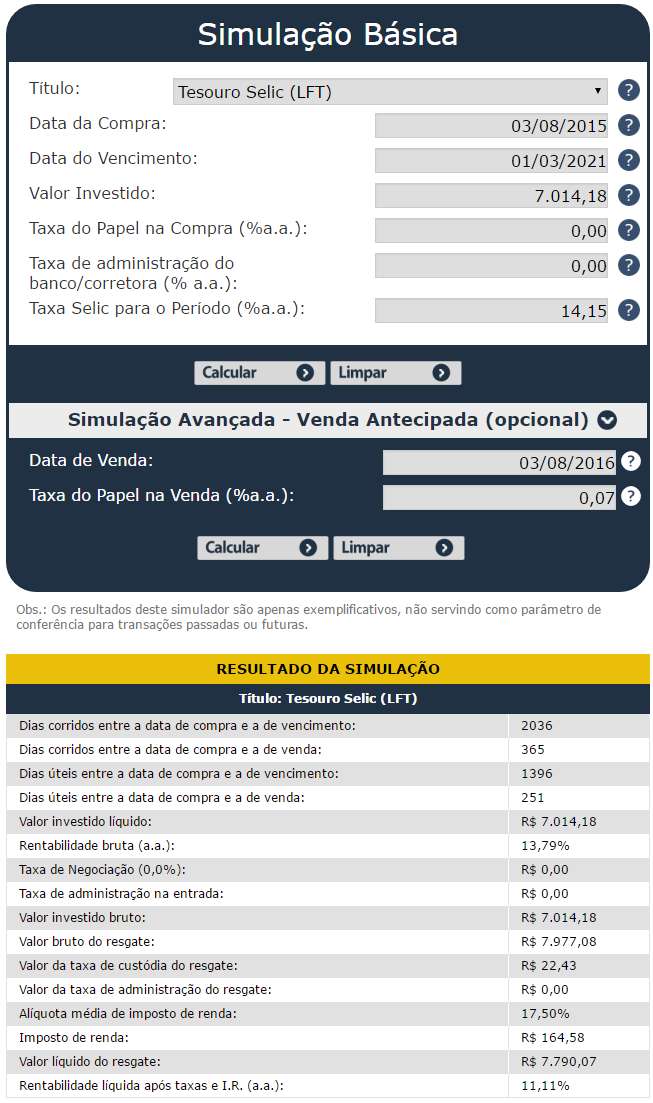

Vamos simular que você comprou um título Tesouro Selic 2021 no dia 03/08/2015 por R$ 7.014,18. Consegui esse preço baixando a planilha LFT referente ao ano 2015 nesta página aqui. O título terá vencimento em 01/03/2021, mas iremos vender antecipadamente em 03/08/2016. A corretora no exemplo utilizada não cobrará taxa administrativa. A taxa Selic diária neste período foi de 14,15%. Você pode consultar a Taxa Selic Diária neste endereço aqui.

Como a duração do investimento foi de 365 dias a alíquota do imposto de renda foi de 17,50% (como você pode ver na figura acima). Isso fez a rentabilidade líquida (já com taxa e imposto deduzido) subir para 11,11%. Na simulação de um investimento de 6 meses a nossa rentabilidade líquida foi de 10,40%. A diferença entre o valor investido (R$ 7.014,18) e o valor líquido recebido (R$ 7.790,07) foi de R$ 775,89.

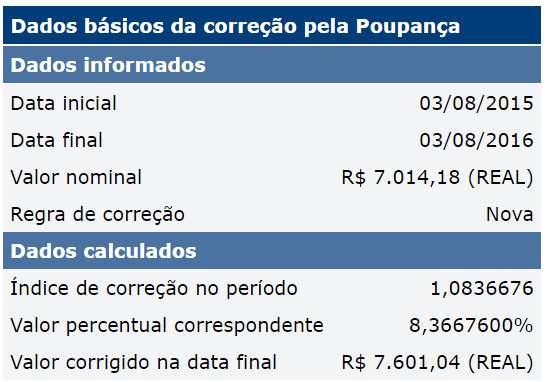

Se esses mesmos R$ 7.014,18 tivessem sido investidos na poupança você receberia R$ 7.601,04 no mesmo período. Seriam R$ 586,86 de juros. A rentabilidade líquida seria de 8,36% contra os 11,11% do Tesouro Selic. Veja a simulação:

Você pode ver o impacto da menor alíquota do imposto de renda na rentabilidade do Tesouro Selic refazendo essa última simulação de 1 ano, só que no lugar de colocar a venda do título para 03/08/2016 utilize a data 03/08/2017. A simulação de 1 ano vai se transformar em uma simulação de 2 anos e você verá que a rentabilidade passará de 11,11% ao ano para 11,75% ao ano. Essa taxa só não é garantida por não sabermos qual será a taxa Selic futura. Quando fazemos simulações futuras estão supondo que a Selic irá se manter a mesma entre a compra e a venda antecipada do título.

Investimento de 1 mês

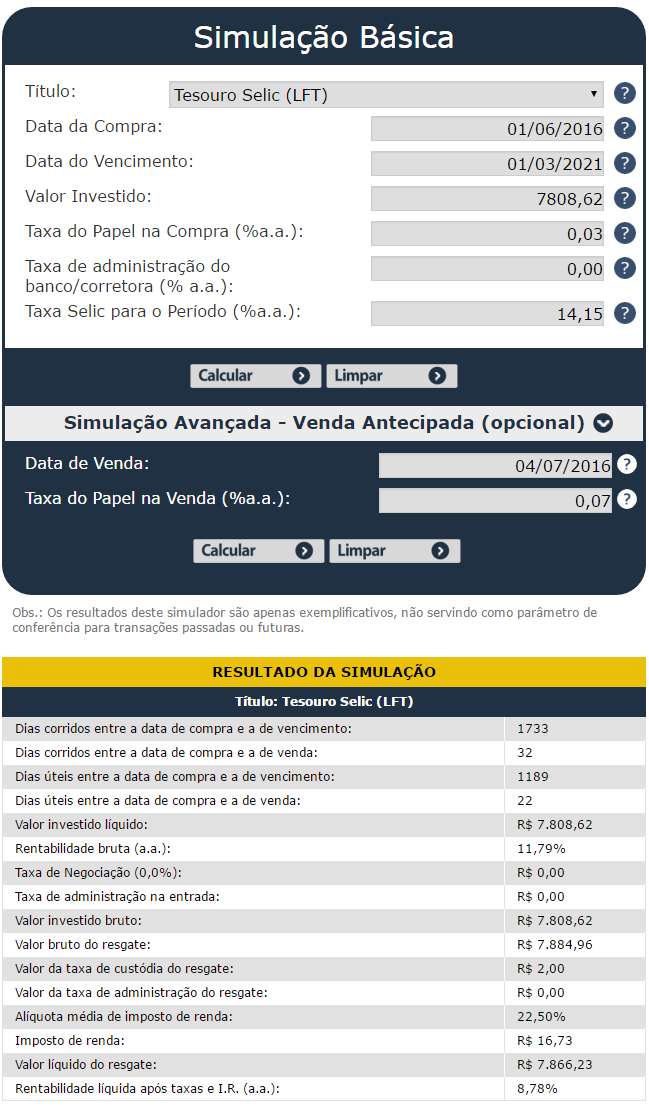

Vamos imaginar que no dia 01/06/2016 você comprou um título Tesouro Selic 2021 por R$ 7.808,62. Seu objetivo era vender esse título antecipadamente em 04/07/2016 (32 dias depois). A taxa de compra, taxa de venda e o preço do título eu consegui baixando a planilha LFT de 2016 do histórico que está nesta página aqui.

A alíquota do imposto de renda para esse prazo de apenas 32 dias é de 22,50%. Isso fez a rentabilidade do título cair para apenas 8,78% ao ano. Após investir R$ 7.808,62 você receberia R$ 7866,23 que equivale a um ganho de R$ 57.61. Se você tivesse feito o mesmo investimento na poupança o resultado seria R$ 7.863,69 ou um ganho de R$ 55,77. O Tesouro Selic renderia apenas R$ 1,84 a mais que a poupança se o seu investimento fosse de apenas 32 dias. A rentabilidade acumulada da poupança seria de 0,7% ou o equivalente a 8,731% ao ano.

Se você fizesse este investimento de 32 dias utilizando a corretora de um banco que cobra 0,50% de taxa administrativa o seu ganho seria de apenas R$ 8,44 já que você pagaria R$ 39,04 de taxa para investir (referente a 0,5% do valor investido). Neste caso teria sido mais vantajoso deixar o dinheiro investido na poupança. É exatamente por isto que os grandes bancos cobram essa taxa administrativa elevada dos clientes que querem investir em títulos públicos. A taxa desestimula o investimento em títulos públicos. Para o banco é mais vantajoso que você deixe seu dinheiro rendendo pouco na poupança, no CDB e nos fundos de baixa rentabilidade que ele oferece.

Conclusão:

Podemos concluir que quanto maior for o prazo do investimento, mais vantajoso o Tesouro Selic se torna diante da Poupança. Para prazos muito curtos a rentabilidade do Tesouro Selic cai e se aproxima da rentabilidade da poupança devido a cobrança de imposto de renda que é maior para prazos menores e menor para prazos maiores.

Também foi possível constatar que a taxa administrativa cobrada por algumas corretoras afeta a rentabilidade final do seu investimento em Tesouro Selic. Existem corretoras de grandes bancos que cobram taxas absurdas de 0,50% ao ano enquanto as corretoras independentes não cobram taxas ou cobram uma taxa de 0,10% ao ano.

Verificamos também que a taxa administrativa é cobrada no momento do investimento e sempre será equivalente a taxa de 1 ano. Isso significa que não importa se você vai investir por apenas 30 dias. A taxa administrativa será equivalente a uma taxa de 1 ano. Se você investir por 6 meses também vai pagar o equivalente a 1 ano. Isto torna o investimento em Tesouro Selic para prazos curtos desvantajoso quando você investe através de uma corretora ou banco que cobra taxa administrativa. Pesquise corretoras que não cobram taxa, como foi mostrado no artigo.

Também vimos que o custo com transferência bancária entre o seu banco e a sua corretora terá um peso maior se o seu investimento for pequeno e regular. Se você investir R$ 1000,00 em títulos públicos ou R$ 100.000,00 o custo de transferir o dinheiro por DOC ou TED do seu banco para sua corretora e da sua corretora para o seu banco será o mesmo. No caso do investimento de R$ 1000,00 uma tarifa de R$ 10,00 para fazer uma transferência já representaria uma perda de 1% do valor investido. Se o investimento fosse de R$ 100 mil esses R$ 10,00 representariam uma perda de apenas 0,001%. Procure bancos que não cobram tarifas de TED e DOC seguindo as dicas que mostrei no artigo.

Vimos que todas estas simulações foram baseadas em uma Taxa Selic Diária de 14,15%. Se durante o seu investimento o governo aumentar a taxa Selic a sua rentabilidade aumentará no dia seguinte após o aumento, já que a rentabilidade do Tesouro Selic é calculada diariamente e não mensalmente como na poupança. Já se a taxa Selic cair a sua rentabilidade será menor a partir da queda. Vale lembrar que a poupança também tem uma queda de rentabilidade quando a taxa Selic sofre redução. Quando a taxa Selic atinge 8,50% o governo modifica a regra de remuneração da poupança para torna-la desvantajosa. Veja como funciona.

Meu objetivo é sempre motivar você a aprofundar seus conhecimentos sobre as mais diversas formas de investimento. É este aprofundamento que vai transformar um simples poupador em um investidor consciente para tomar suas decisões com segurança e sem dependência da opinião dos outros. A sua evolução depende do investimento que você fará na sua educação. Sempre digo que a sua riqueza externa é apenas um reflexo da sua riqueza interna. Invista de dentro para fora.

Convite Especial: Para te ajudar neste processo de enriquecimento interior criei um canal no Instagram para os leitores do Clube dos Poupadores. Meu objetivo é compartilhar trechos de livros que estou lendo, pensamentos, frases e reflexões. Você ainda terá a oportunidade de compartilhar o conteúdo com seus amigos. Busque no Instagram do seu smartphone por “clubedospoupadores” ou visite: https://www.instagram.com/clubedospoupadores/ e clique em “Seguir”.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: