Os títulos públicos são ativos de renda fixa. O Governo vende esses títulos como uma forma de conseguir dinheiro emprestado da sociedade para o financiamento dos seus gastos, que geralmente são maiores que as receitas (déficit público)

Existem 5 tipos diferentes de títulos públicas à venda que se dividem em 3 grupos que são os prefixados, indexados pelo IPCA e indexados pela Taxa SELIC (pós-fixado).

Cada título à venda possui uma data de vencimento específica. Esta é a data em que o Tesouro vai recomprar seu título pagando o que você investiu, mais a sua remuneração, menos impostos e taxas. Conheça o decreto que Decreto nº 3.859, de 4.7.2001 que cria e define, legalmente, as características dos títulos.

Comprar títulos

Quando você investir em títulos públicos, você não está depositando dinheiro em uma conta como faz quando investe na poupança. Você está comprando papéis (títulos) que no futuro serão recomprados pelo Tesouro por um preço maior.

No lugar de aplicar dinheiro mensalmente, como faz na poupança ou em fundos de investimentos, você vai comprar novos títulos quando achar conveniente.

Cada título comprado é uma operação diferente e separada das demais operações.

Cada operação de compra de cada título poderá ser vista por você no site da corretora ou do seu banco de maneira separada. Você também pode consultar diretamente pelo site do Tesouro Direto.

Desta forma, investir em títulos significa comprar papéis, da mesma forma que ocorre com o CDB ou com as ações das empresas na Bolsa de Valores. Inclusive, estes “papéis” que você irá comprar ficarão custodiados, ou seja, guardados na B3 que é a empresa por trás da bolsa de valores brasileira.

O Tesouro Direto nada mais é do que uma parceria entre o Tesouro Nacional e Bolsa de Valores que tornou possível a venda de títulos públicos para pessoas físicas desde 2002. No passado, somente bancos e instituições financeiras podiam comprar títulos públicos através do Tesouro. As pessoas físicas só podiam investir em títulos públicos indiretamente, través dos fundos de investimentos. Quando você tiver seus títulos públicos poderá consultar todos eles através do site https://portalinvestidor.tesourodireto.com.br/ e também pelo site da sua corretora ou banco.

Títulos à venda

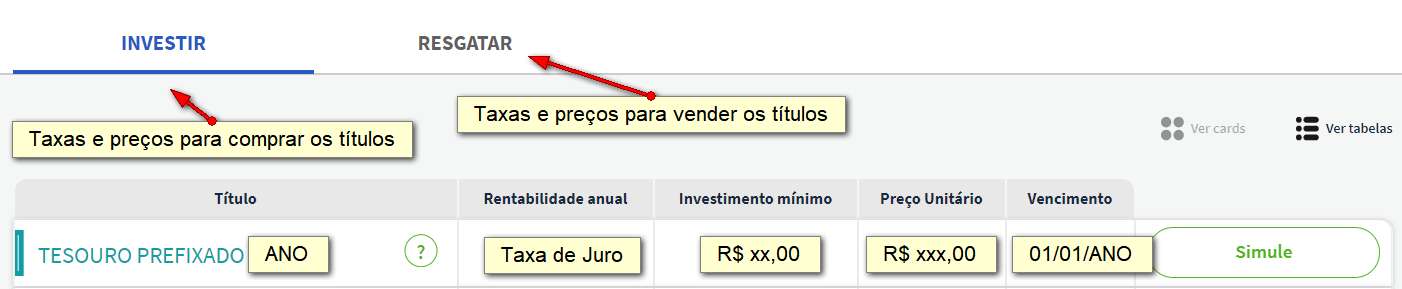

Visitando o endereço abaixo você pode acessar o nome do títulos, rentabilidade anual prometida pelo Tesouro (taxa de juro), investimento mínimo, data do vencimento e o preço unitário de cada título vendido no Tesouro nesse momento.

https://www.tesourodireto.com.br/titulos/precos-e-taxas.htm

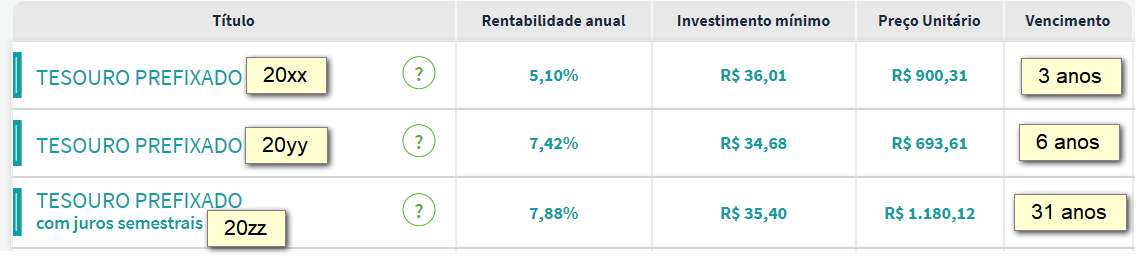

Veja um exemplo:

Observe que você não precisa comprar um título inteiro. É possível comprar “pedaços” ou frações de cada título. A compra deve ocorrer em múltiplos de 1% do valor de um título (0,01 título), ou seja, o investidor pode comprar, por exemplo, 1% de um título ou 10% ou 58% e assim por diante. Esse valor mínimo pode ser visto na coluna “investimento mínimo”. Porém, o valor a ser aplicado necessita respeitar o limite mínimo de R$ 30,00.

Tipos de título

Agora vamos conhecer os diversos tipos de títulos públicos.

Títulos que pagam Juros Prefixados

A vantagem do título prefixado é que ao comprar estes títulos você já fica sabendo quanto vai receber na data de vencimento do título.

Veja na tabela no exemplo acima. Podemos ler essa tabela da seguinte forma: o primeiro título da lista acima pagará uma taxa de juros equivalente a 5,10% ao ano. O investimento mínimo será de R$ 36,01 por uma fração do título. Para comprar o título inteiro basta investir R$ 900,31. A data de vencimento será 3 anos depois da compra.

Todo título Tesouro Prefixado vale R$ 1.000,00 no vencimento, menos imposto de renda sobre o rendimento. Então, se você comprar o título por R$ 900,31, já sabendo que receberá R$ 1.000,00 depois de 3 anos, então o juro pago por esse título é igual a 1000 – 900,31 = 99,69. Essa remuneração de R$ 99,69 para um investimento de R$ 900,31 é equivalente a receber 5,10% de juros compostos ao ano.

Já se você preferir o segundo título da lista, com vencimento em 20yy (onde yy é um ano qualquer), você só vai precisar pagar R$ 693,61 por cada título. Como ele valerá R$ 1.000,00 depois de 6 anos, sua rentabilidade anual será equivalente a 7,42%. Geralmente os juros pagos são maiores quando a data de vencimento é maior, principalmente quando o mercado espera uma alta dos juros (taxa Selic) no futuro.

Observe que o preço do título no vencimento é fixo. Isso significa que quanto maior a rentabilidade do título, mais barato ele precisa ser no momento da compra para que no vencimento ele possa atingir os R$ 1.000,00 oferecendo para o investidor uma quantia equivalente aos juros prometidos. Perceba que para oferecer a taxa de 7,42% ao ano por 6 anos, o título precisa ser vendido para o investidor com um grande desconto quando comparamos com o título que paga 5,10% ao ano por 3 anos.

Isso explica o motivo pelo qual o preço do Tesouro Prefixado sofre variações diárias quando o Tesouro muda a rentabilidade oferecida. Quanto mais longo for o vencimento do título e quanto maior for a alteração da taxa, maior a mudança no preço a cada 0,01% de rentabilidade alterada.

Tecnicamente o Tesouro Prefixado se chama Letra do Tesouro Nacional ou LTN. Ao comprar esse título você receberá o seu dinheiro de volta de uma só vez na data de vencimento do título, ou na data que resolver vender o título antecipadamente, aceitando o preço que o Tesouro estiver oferecendo no dia. Isto significa dizer que o Tesouro Prefixado possui um fluxo de pagamento simples. Não importa se a taxa básica de juros do país vai subir ou cair se você esperar até o vencimento.

Principais características:

- É um título interessante para quem pode esperar para receber o dinheiro investido até a data de vencimento, ou seja, é indicado para você que tem uma quantia de dinheiro para investir e só pretende usar este dinheiro no futuro.

- Mantendo o título até o vencimento, você receberá R$1.000,00 para cada título (se você comprar uma fração de título, o recebimento será proporcional ao percentual adquirido). A diferença entre esse valor recebido no final da aplicação e o valor pago no momento da compra representa a rentabilidade do título.

- Caso necessite vender o título antecipadamente, o Tesouro pagará o seu valor de mercado, de modo que a rentabilidade poderá ser maior ou menor do que a contratada na data da compra, dependendo do preço do título no momento da venda. Por essa razão, é recomendável que você procure conciliar a data de vencimento do título com o prazo desejado para o investimento. O preço de mercado dos títulos Tesouro Prefixado sobrem alterações todos os dias dependendo dos juros que o Tesouro está oferecendo. É possível investir no Tesouro Prefixado de forma especulativa, por prazos curtos, quando você acredita e aposta que as expectativas sobre os juros no futuro serão de queda, mas para isso é necessário que você busque mais conhecimentos, como os encontrados neste livro aqui.

O nome técnico do Tesouro Prefixado com Juros Semestrais é Nota do Tesouro Nacional, série F ou simplesmente NTN-F. Esse título é parecido com o Tesouro Prefixado (LTN), por se tratar de um título com rentabilidade prefixada. A diferença é a forma como você receberá os juros. O pagamento dos juros é realizado semestralmente. Isto significa que você não precisa esperar para receber os juros. O valor do título é pago na data de seu vencimento ou de seu resgate.

Principais características:

- É mais indicado para quem deseja utilizar seus rendimentos para complementar sua renda a partir do momento da aplicação, pois esse título faz pagamento de juros a cada seis meses. Isso significa que o rendimento é recebido pelo investidor ao longo do período da aplicação, diferentemente do título Tesouro Prefixado (LTN). Os pagamentos semestrais, nesse caso, representam uma antecipação da rentabilidade contratada. É um dos títulos utilizados por quem já se aposentou e precisa receber os juros para compor a renda.

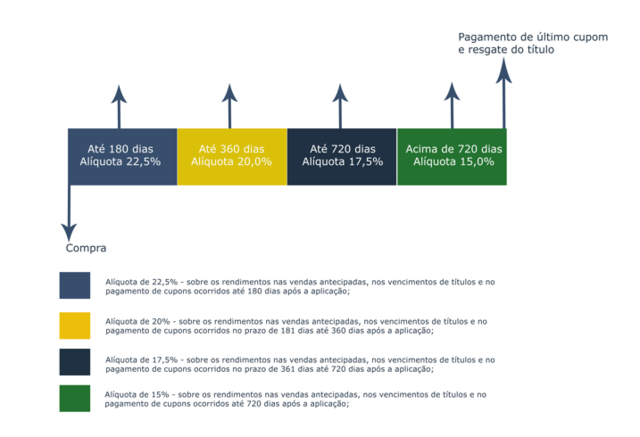

- Cabe destacar, adicionalmente, que no pagamento desses rendimentos semestrais há incidência de imposto de renda (IR), obedecendo a tabela regressiva. Desta forma as primeiras semestralidades terão alíquotas de IR diferentes.

- Observe que se você planeja reinvestir os juros recebidos a cada seis meses, é mais interessante investir em um título que não paga juros semestrais. Um título no qual o imposto de renda é recolhido apenas no final da aplicação garante que a taxa de rentabilidade incida sobre uma maior quantidade de dinheiro, pois não sofre reduções em função dos descontos do IR nos eventos de pagamentos de juros semestrais. Isso beneficia a rentabilidade final do seu investimento em títulos públicos.

- Mantendo o título até o vencimento, você receberá R$1.000,00 acrescido do último pagamento de juros semestrais. Caso necessite vender o título antecipadamente, o Tesouro pagará o seu valor de mercado, de modo que a rentabilidade poderá ser maior ou menor do que a contratada na data da compra, dependendo do preço do título no momento da venda. Por essa razão, é recomendável que você procure conciliar a data de vencimento do título com o prazo desejado para o investimento.

Títulos que pagam IPCA + Juros

São títulos que remuneram seu dinheiro de duas formas diferentes ao mesmo tempo. Uma é pelo IPCA que é um índice de inflação medido mensalmente pelo IBGE. A outra é uma taxa de juros prefixada que você conhecerá no ato da compra do título. Existe o título que paga juros e IPCA no vencimento e o título que paga juros semestrais e o valor investido corrigido pelo IPCA na data de vencimento do título.

Vamos supor que você comprou um título Tesouro IPCA+ 2035. Vamos imaginar que o IPCA acumulado no final do primeiro ano de investimento foi de 8% e a taxa de juros prometida pelo Tesouro era de 6,59%. A sua rentabilidade seria de 8% + 6,59% neste primeiro. Você recebe a inflação que é variável e recebe uma taxa de juros prefixada. Se a inflação subir, a sua rentabilidade bruta subirá. Seu dinheiro estará protegido da inflação. No nosso exemplo, independente da inflação futura você receberá 6,59% acima da inflação. Só é possível saber a sua rentabilidade bruta final no dia do vencimento, já que a inflação pode flutuar muito durante o período. Já a rentabilidade líquida (sem inflação), é a rentabilidade prefixada divulgada no momento da compra do título.

O nome técnico do Tesouro IPCA+ é Notas do Tesouro Nacional, série b principal ou NTN-B Principal. Se trata de título com a rentabilidade vinculada à variação do IPCA, acrescida de juros definidos (prefixados) no momento da compra. O pagamento é único e feito na data de vencimento. São títulos de longo prazo, muito usado por quem poupa pensando na aposentadoria. Existem títulos com prazos mais curtos e longos.

Principais características:

- Ele proporciona rentabilidade real, ou seja, garante o aumento do poder de compra do seu dinheiro, pois seu rendimento é composto por duas partes: uma taxa de juros prefixada e a variação da inflação (IPCA) que equivale a uma taxa pós-fixada. Desse modo, independente da variação da inflação, a rentabilidade total do título será superior a ela. A rentabilidade real, nesse caso, é dada pela taxa de juros prefixada, contratada no momento da compra do título.

- Ele é indicado para quem deseja poupar para realizar objetivos de longo prazo.

- Possui fluxo de pagamento simples, isto é, você receberá o valor investido acrescido da rentabilidade na data de vencimento ou resgate do título. Em outras palavras, o pagamento ocorre de uma só vez, no final da aplicação. Sendo assim, é mais interessante para quem pode esperar para receber o seu dinheiro até o vencimento do título (ou seja, quem não necessita complementar sua renda desde já).

- Caso necessite vender o título antecipadamente, o Tesouro Nacional pagará o seu valor de mercado, de modo que a rentabilidade poderá ser maior ou menor do que a contratada na data da compra, dependendo do preço do título no momento da venda. Por essa razão, é importante que você procure conciliar a data de vencimento do título com o prazo desejado para o investimento.

O nome técnico do Tesouro IPCA+ com Juros Semestrais (NTN-B) é Nota do Tesouro Nacional, série B ou NTN-B. Se trata de um título parecido com o título anterior com a diferença de que você receberá os juros a cada 6 meses. Possui rentabilidade vinculada à variação do IPCA, acrescida de juros definidos no momento da compra. O pagamento de “cupom de juros” é realizado semestralmente e o valor do título corrigido pelo IPCA é pago na data de seu vencimento ou de seu resgate.

Principais características:

- É mais interessante para quem deseja utilizar o rendimento para complementar sua renda, pois faz pagamento de juros a cada semestre, diferentemente do Tesouro IPCA+ (NTN-B Principal). Isso significa que o rendimento é recebido pelo investidor ao longo do período da aplicação, em vez de receber tudo no final. Os pagamentos semestrais, nesse caso, representam uma antecipação da rentabilidade contratada. É uma opção para quem já se aposentou e precisa aumentar a renda através dos juros semestrais.

- O pagamento desses recebimentos semestrais há incidência de imposto de renda (IR), obedecendo a tabela regressiva. Desse modo, se você planeja reinvestir os valores recebidos a cada seis meses, é mais interessante investir em um título que não paga juros semestrais. Esse tipo de título, no qual o imposto de renda é recolhido apenas no final da aplicação, garante que a taxa de rentabilidade incida sobre uma quantia maior, ou seja, sobre uma maior base, já que não sofreu reduções em função da incidência do IR nos eventos de pagamento de juros semestrais. Isso beneficia a rentabilidade final da aplicação.

- Na data de vencimento do título, você resgata o valor investido atualizado pela inflação acrescido do último pagamento de juros semestrais.

- Caso necessite vender o título antecipadamente, o Tesouro Nacional pagará o seu valor de mercado, de modo que a rentabilidade poderá ser maior ou menor do que a contratada na data da compra, dependendo do preço do título no momento da venda. Por essa razão, é importante que você procure conciliar a data de vencimento do título com o prazo desejado para o investimento.

Títulos que pagam a Taxa Selic

A rentabilidade da maioria dos fundos, Poupança, CDB, LCI e LCA são influenciados pelas mudanças na Taxa Selic. A rentabilidade do título Tesouro Selic (LFT) sobe quando o Governo aumenta a Taxa Selic e cai quando o ele a reduz. Desta forma, a rentabilidade deste título vai acompanhando as variações da Taxa Selic.

O Tesouro Selic (LFT), também chamado de Letra Financeira do Tesouro ou LFT é um título com rendimento diário vinculada à taxa de juros básica da economia (taxa média das operações diárias com títulos públicos registrados no sistema SELIC, taxa Selic) podendo existir um ágio ou deságio. O pagamento é único e feito na data de vencimento do título ou de seu resgate.

Principais características:

- Indicado se você acredita que a tendência da taxa Selic é de elevação, já que a rentabilidade desse título é indexada à taxa de juros básica da economia.

- O valor de mercado desse título apresenta baixa volatilidade, diminuindo as perdas no caso de venda antecipada. Por essa razão, é considerado um título indicado para um perfil mais conservador. É indicado também para o investidor que não sabe exatamente quando precisará resgatar seu investimento. É uma boa opção de investimento para reserva de emergência.

- O fluxo de pagamento desse título é simples, isto é, não faz o pagamento de juros semestrais.

- Caso queira vender o título antes do seu vencimento, o Tesouro Nacional o recomprará pelo seu valor de mercado que pode conter ágio ou deságio na tabela Taxa Venda.

Escolher os títulos com base nos seus objetivos:

Não existe um título melhor que o outro. Existem títulos que são mais compatíveis com os objetivos que você possui para aquele dinheiro que você pretende poupar e investir. No site do Tesouro existe uma ferramenta que ajuda na decisão entre qual é o melhor título para cada objetivo. Visite aqui para fazer o teste. É importante destacar que esta ferramenta de orientação financeira não trata de questões importantes sobre o momento mais vantajoso para investir em cada título.

Calculadora de Rentabilidade:

O Tesouro Direto oferece uma calculadora que permite estimar a possível rentabilidade líquida dos títulos, já descontando IR e taxas. Para usar o simulador visite aqui.

Data de pagamento de cupom de juros:

Como você viu, quem investe nos títulos Tesouro Prefixado com Juros Semestrais (NTN-F) e Tesouro IPCA+ com Juros Semestrais (NTN-B) recebem juros semestrais. Existe uma tabela que mostra em quais meses estes juros são pagos. A tabela é muito útil para quem já está aposentado ou pretende viver da renda gerada pelos títulos. É possível usar a tabela para dividir seu patrimônio entre títulos que permitam uma renda em quase todos os meses do ano. Veja a tabela visitando aqui.

Ferramentas para Investidores

- Gráficos do Título Público Tesouro Selic

- Gráficos do Título Público Tesouro Prefixado

- Gráficos do Título Público Tesouro Tesouro IPCA

- Crescimento da dívida pública brasileira

- Risco Brasil

Simuladores de Títulos Públicos

Investir em Títulos Públicos

Aprenda a conquistar as melhores rentabilidades da renda fixa através de títulos públicos que pagam juros fixos, títulos que fazem você lucrar quando os juros estão subindo, títulos que rendem mais quando a inflação dispara, títulos que depositam dinheiro na sua conta semestralmente e até títulos que valorizam enquanto os juros estão em queda livre. Aprenda a lucrar emprestando o seu dinheiro para o Tesouro do Governo Federal.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: