Neste artigo você vai aprender como investir em COE. O Certificado de Operações Estruturadas é um tipo de investimento que vem se popularizando no Brasil. Na Europa e nos EUA ele é muito comum e se chama Notas Estruturadas. O COE foi criado pela Lei 12.249/2010, mas foi regulamentado pelo Conselho Monetário Nacional (CMN) do Banco Central no segundo semestre de 2013 (Resolução CMN 4.263/2013, Circular 3.684 e Circular 3.685.)

Mesmo assim, as pessoas só começaram a ouvir falar sobre COE no final de 2015 quando a Comissão de Valores Mobiliários (CVM) publicou a instrução 569 facilitando o acesso ao COE. Antes, esse tipo de investimento só era distribuído privadamente, dentro dos bancos, para grandes investidores que tinham milhões para investir. Depois da instrução as corretoras puderam divulgar e oferecer o COE de diversos bancos para seus clientes.

O COE é uma alternativa que os bancos possuem para captar dinheiro dos investidores, da mesma forma que já fazem quando emitem CDB, LCI e LCA. Isso significa que ao investir em COE você está literalmente emprestando o seu dinheiro para o banco. A desvantagem do COE em relação ao CDB, LCI e LCA está na falta da proteção do Fundo Garantidor de Crédito.

Você precisa ficar atento para o fato do COE funcionar de uma maneira totalmente diferente destes investimentos de renda fixa que você já está acostumado a fazer. Utilizando o COE você pode apostar em investimentos de risco, mas com o seu dinheiro protegido totalmente ou parcialmente de perdas. Usei a palavra “apostar” por realmente ser um tipo de aposta.

Na prática, o COE permite que você faça uma aposta sobre o que você acredita que irá acontecer no futuro com relação ao câmbio, juros, inflação, índice Bovespa, índice de bolsas americanas, ações de empresas específicas e até commodities como ouro, soja, café, etc. Se sua aposta se concretizar, você terá uma boa rentabilidade seguindo regras que são do seu conhecimento antes de investir no COE.

Se sua aposta não der certo, em alguns COEs, você terá o dinheiro investido protegido (Valor nominal protegido), ou seja, você receberá o seu dinheiro de volta sem perdas e sem qualquer remuneração. Existe COE onde perdas são possíveis e isso fica claramente especificado antes de você investir (Valor nominal em risco). Essa perda pode ter um limite especificado ou pode ser total, ou seja, você pode perder uma parte ou o total do que investiu. A maioria dos COEs oferecidos no Brasil possuem valor nominal protegido.

A graça do COE é poder fazer um investimento de elevado risco, superando a rentabilidade da renda fixa caso você acerte a sua aposta. Isso significa que antes de investir em um COE você deve compreender com muita clareza quais são as regras para ganhos e perdas.

Exemplo:

Nesse infográfico animado da CETIP (não existe som) é possível ver um exemplo de COE muito comum onde você aposta na alta do dólar.

Emissão, Distribuição e FGC:

COE é emitido por bancos. Isso significa que é importante confiar no banco que irá emitir o COE que você pretende investir. Observe que não existe proteção do FGC (Fundo Garantidor de Créditos) para investimento feito em COE. Se você investir em CDB, LCI ou LCA de um determinado banco médio ou pequeno, você sabe que até R$ 250 mil por CPF estão protegidos através do FGC. Já se você investir qualquer quantia em COE do mesmo banco e essa instituição quebrar, você não terá proteção sobre esse dinheiro investido no COE. Isso não significa que o banco quebrado vai sumir com seu dinheiro, mas significa que pode demorar muitos anos para que você receba seu dinheiro de volta. Por isso é importante só investir em COE de bancos com bom grau de risco. Muitos outros investimentos não oferecem proteção caso a instituição onde você investiu quebre como é o caso de investimentos em ações, debêntures, CRI, CRA, etc. e nem por isso as pessoas deixam de investir. Eu ensino como investir em diversos bancos com maior segurança através desse livro aqui.

Além de poder comprar o COE diretamente do banco que emitiu o COE, você pode comprar através de uma corretora, são as mesmas corretoras por onde você pode comprar CDB, LCI e LCA de diversos bancos.

Quando comprar COE por corretoras é importante que essa corretora registre o COE no CETIP Certifica. O registro, depósito e liquidação do COE será feito pela CETIP. Isso significa que ao investir em COE através de uma corretora que conte com os serviços da CETIP a operação fica registrada em seu nome na CETIP. Isso garante mais segurança de que a sua ordem de compra foi executada pela corretora em seu nome. O vídeo abaixo mostra como funciona. Mais na frente irei mostrar como você pode consultar, no site da CETIP, os COEs que você adquirir através das corretoras.

Imposto de Renda:

Existe cobrança de imposto de renda sobre os rendimentos que você conseguir investindo em COE. Na data de vencimento do COE, que é quando você recebe o dinheiro que você investiu e sua rentabilidade, o banco faz a retenção do imposto sobre o rendimento. Você não precisa fazer nada. A tabela é a mesma aplicada em outros investimentos de renda fixa como CDB, Tesouro Direto, Fundos de Investimento, etc.

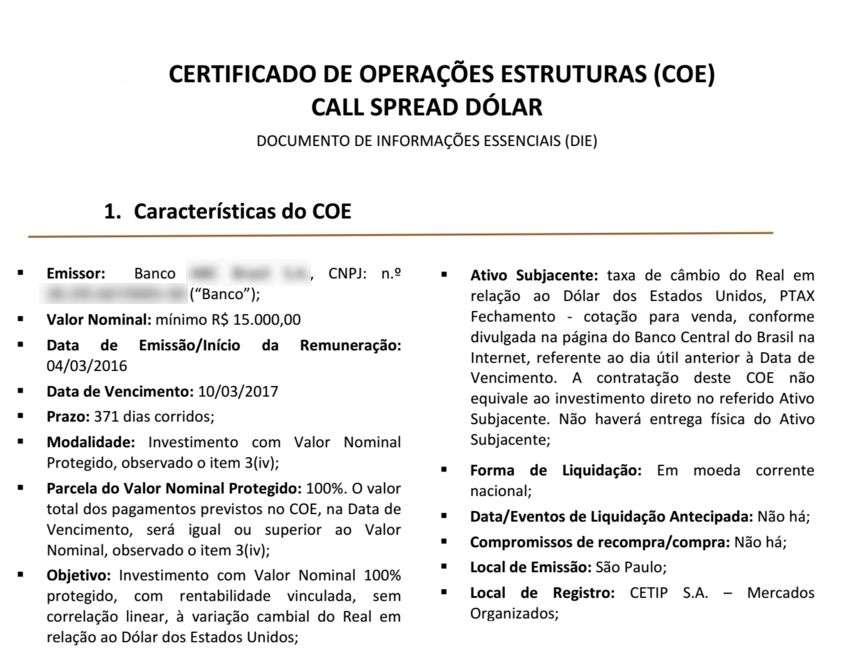

Documento de Informações Essenciais (DIE):

Nunca invista em COE sem ler e entender o DIE que é o Documento de Informações Essenciais que deve ser fornecido obrigatoriamente pelo distribuidor do COE para os investidores interessados. É este documento que mostra quem é o banco emissor, como será a rentabilidade do investimento, qual a data de início e final do investimento, quais são as regras para ganhos ou perdas, se o valor investido é ou não garantido, etc. Antes de investir é comum a corretora ou o banco solicitar o termo de adesão e ciência de risco assinado pelo investidor. Na maioria das vezes essa assinatura é eletrônica, ou seja, ocorre quando solicitam que você digite sua senha da corretora ou do banco antes de concluir a operação de compra do COE.

Exemplo:

Veja logo acima o exemplo de um “Documento de Informações Essenciais” que uma corretora me enviou sobre um COE emitido por um banco médio que eles estavam oferecendo para os clientes. Logo neste início do documento você já ficará sabendo qual é o banco emissor. O valor nominal mostra qual o valor mínimo para investir. No nosso exemplo o valor mínimo era R$ 15 mil. O início do investimento seria no dia 04 de março. O vencimento seria em 371 dias corridos.

A modalidade desse COE é a de “Valor Nominal Protegido”, ou seja, se o objetivo não for atingido você receberá os R$ 15 mil de volta sem nenhuma perda e sem nenhuma correção.

O objetivo deste COE era conseguir uma rentabilidade dependerá da variação do preço do dólar até o dia do vencimento. Fica claro que não estamos fazendo um investimento direto em dólar, ou seja, você não está comprando dólares e não vai receber dólares. Você só está investindo em uma modalidade de investimento que terá rentabilidade atrelada a uma variação do dólar. Também é possível observar que não existe a possibilidade de antecipar o recebimento do dinheiro antes dos 371 dias. Você terá que viver sem seus R$ 15 mil até o vencimento. O documento também informa que a operação será registrada na CETIP.

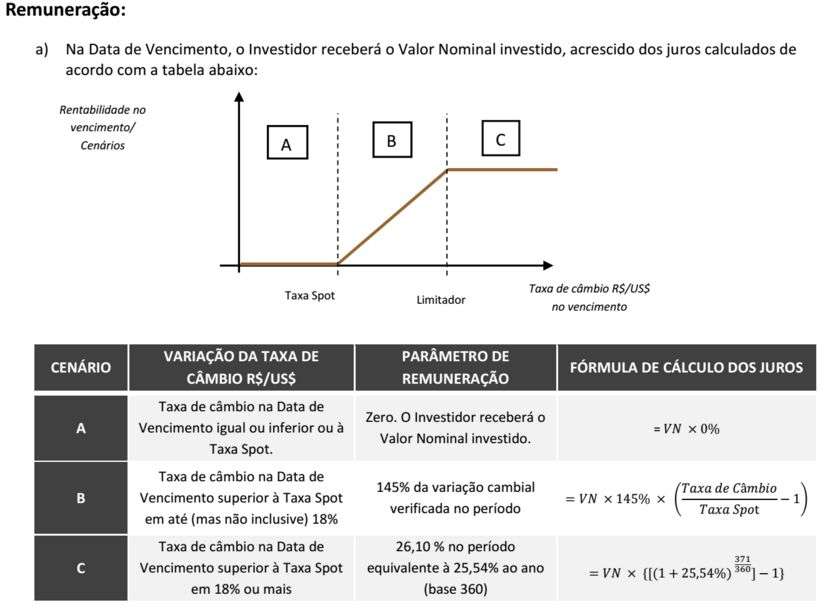

No documento também temos informações sobre como será a remuneração. É fundamental que você entenda os cenários e as regras de remuneração do COE que você pretende investir. Existem muitas possibilidades diferentes e essa abaixo é apenas uma delas.

Na tabela acima podemos entender que existem 3 cenários, ou seja, três possibilidades sobre o futuro que podem acontecer com este COE. Vamos entender cada possibilidade:

Cenário A: Se no final dos 371 dias a taxa de câmbio for igual ou inferior à taxa usada como referência quando você investiu no COE, isso significa que seus ganhos serão iguais a zero, ou seja, se você investiu o valor mínimo que é de R$ 15 mil, você receberá os mesmos R$ 15 mil sem nenhuma correção ou perdas.

Cenário B: Se a variação do dólar na data de vencimento for de até +17,99% você receberá 145% dessa variação. Exemplo: Se o dólar aumentou 10% você vai receber 145% desses 10% ou seja, vai receber 14,5% de rentabilidade (10 x 145% = 14,5). Se o dólar aumentar 17% você vai receber 24,65% já que 17 x 145% = 24,65. Como existe imposto de renda você terá 17,5% dessa rentabilidade retida pelo banco para pagamento de imposto de renda. Isso significa que se você investiu R$ 15 mil e ganhou 24,65% de rendimento isso representa R$ 3.697,50 de rentabilidade (15000 x 24,65%). O governo ficará com 17,5% de imposto de renda (R$ 647,06) e você ficará com R$ 3.050,44. Isso significa que sua rentabilidade líquida de imposto de renda será de 20,33% já que 3050,44 / 15000 = 0,2033 que x 100 = 20,33%.

Cenário C: Se a variação do dólar for acima de 18% entre a compra e o vencimento do COE você receberá 26,10% de rendimento ou o equivalente a 25,54% ao ano de 360 dias. Essa é a rentabilidade bruta, seria necessário descontar o imposto de renda que seria de 17,5% para descobrir sua rentabilidade líquida. Observe que neste COE o seu ganho está limitado a 26,10%. Isso mostra que mesmo se o dólar aumentar 50% o seu ganho estará limitado, pois qualquer variação acima de 18% sua rentabilidade será de 26,10%. Existe COE onde não existe essa limitação de ganhos. Neste COE do nosso exemplo existe essa limitação máxima de ganhos.

Vale destacar que no nosso exemplo a taxa de câmbio usada como ponto de partida (Taxa Spot) é conseguida através do site http://www4.bcb.gov.br/pec/taxas/port/ptaxnpesq.asp?id=txcotacao referente ao último dia útil à data de emissão do COE. Já a taxa de câmbio do vencimento será a mesma divulgada no mesmo endereço do Banco Central e será referente ao dia útil anterior à data de vencimento.

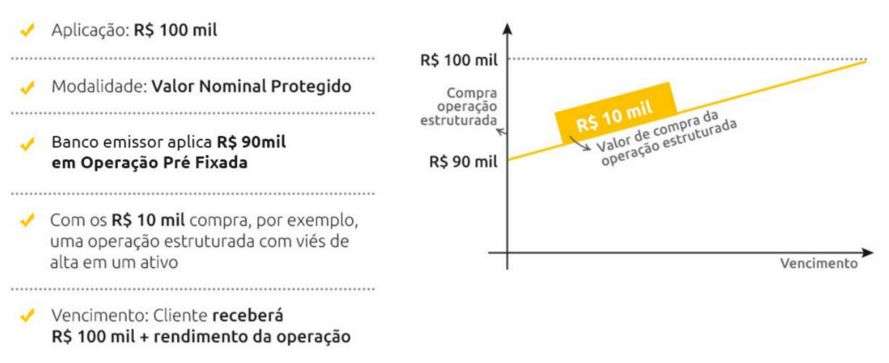

Como a coisa funciona (por debaixo dos panos):

Você provavelmente pode estar se perguntando: Como o banco vai me devolver 100% do valor que investi se o dólar despencar? Será que o banco terá prejuízo? Como funciona essa mágica? Claro que o banco não terá prejuízo. Se existe uma coisa que bancos brasileiros não costumam ter é prejuízo. Vamos ver como a coisa funciona por debaixo dos panos para que você entenda a “mágica”. Vamos imaginar o exemplo abaixo:

No exemplo o banco consegue R$ 100 mil em aplicações para um determinado COE que promete oferecer a mesma rentabilidade do dólar em determinado período. O banco não é louco para investir esses R$ 100 mil no dólar ou em derivativos (contratos) que acompanham o dólar. No exemplo acima o banco pegou R$ 90 mil e investiu em uma operação prefixada (sem riscos). Os outros R$ 10 mil o banco fez investimentos de risco muito elevado, normalmente são investimentos alavancados, isso significa que existe o risco de perder todos os R$ 10 mil se as coisas não derem certo, como também existe o risco de dobrar o triplicar esses R$ 10 mil se der certo.

Se a aposta na alta do dólar não der certo e os R$ 10 mil forem perdidos, o banco terá os R$ 100 mil para devolver para você no vencimento do COE já que os R$ 90 mil irão receber juros prefixados até o vencimento do COE atingindo os R$ 100 mil. Se o dólar aumentar os clientes receberão os R$ 100 mil de volta, que na verdade são os R$ 90 mil que estavam rendendo na renda fixa prefixada, e ainda receberão uma parte dos ganhos que o banco teve investindo os R$ 10 mil em investimentos de elevado risco atrelados ao dólar.

Como os bancos ganham com essa brincadeira? Você vai perceber que a maioria dos bancos estabelecem um limite de ganhos para o COE. Se no exemplo que dei nesse artigo o dólar valorizar 50% em 371 dias você só receberia 26,10%. Se a alta do dólar fosse de 100% você só receberia 26,10%, ou seja, seu ganho ficou limitado. A diferença fica como lucro para o banco. No caso de perdas, como mostrei acima, grande parte do dinheiro estaria investido em títulos prefixados que podem ser títulos do próprio banco. Os R$ 10 mil investidos poderiam se transformar em pó (perda total), mas a grande parcela investida na renda fixa prefixada permitiria devolver todo o valor investido.

Essa parcela investida em renda fixa prefixada é como se você tivesse emprestado dinheiro para o banco comprando um CDB prefixado. Ele poderá usar o seu dinheiro para lucrar de diversas formas como emprestar o dinheiro para quem precisa de dinheiro emprestado e cobrar juros elevados por isso (é o que fazem quando você investe em CDB, LCI, LCA ou deixa dinheiro na Poupança). O banco pode até emprestar seu dinheiro para o Tesouro Nacional, já que bancos frequentemente emprestam o dinheiro que conseguem captar dos correntistas para o governo através da compra de títulos públicos (já mostrei isso aqui).

Por isso, podemos considerar que através do COE os bancos lucram em qualquer cenário. Já as corretoras que distribuem o COE desses bancos provavelmente são remuneradas pelos bancos quando conseguem vender COE para seus clientes. Você lucra quando aposta no COE certo para um determinado cenário e esse cenário futuro se concretiza.

Venda antecipada do COE:

Normalmente você terá perdas se resolver sair de um COE antes do vencimento. Por isso é muito importante que você só invista aquela quantia que você tem absoluta certeza que não irá precisar dela até o dia do vencimento do COE. Sempre tenha reservas para emergências quando fizer investimentos que possuem uma data de vencimento que deve ser respeitada. Essa reserva você vai utilizar se precisar de dinheiro inesperadamente e com isso estará protegendo seus investimentos de prazo mais longo.

Como ter certeza que a corretora investiu no COE:

Se você investir através de corretoras é importante que faça isso através de corretoras que registrem suas operações da CETIP, que foi adquirida pela B3 (bolsa de valores). Isso permite que você verifique se a operação foi realmente feita através da página do https://cei.b3.com.br/

Conclusão:

No exterior, o mercado de notas estruturadas movimenta trilhões de dólares. Você pode apostar em praticamente tudo, do aumento do preço do café até a queda da bolsa de Tokio. Aqui no Brasil o COE só está começando e já movimenta alguns bilhões. Acredito que é uma forma fácil e rápida para fazer apostas correndo riscos de ganhos (se a aposta der certo) e risco de perdas controladas ou reduzidas se a aposta não der certo.

Não podemos dizer que teremos perda zero se a aposta não der certo. No caso da devolução do dinheiro investido, é importante que você compreenda que existe a perda da oportunidade e perdas com a inflação. Se você investir R$ 15 mil por 1 ano e no final receber os R$ 15 mil de volta você não terá uma perda nominal, pois receberá exatamente os mesmos R$ 15 mil, mas você terá perdas por dois motivos:

- Se os R$ 15 mil tivessem sido investidos em qualquer outro investimento de renda fixa (CDB, LCI, LCA, Títulos Públicos, etc) você teria alguma rentabilidade garantida no final daquele período. Se você investiu esse dinheiro no COE e a sua aposta não deu certo, você terá perdido essa oportunidade de ganho em outros investimentos.

- Se você receber os R$ 15 mil de volta, ele não terá o mesmo poder de compra do passado, ou seja, a inflação fará o dinheiro perder poder de compra.

O COE não deixa de ser um investimento de risco, mesmo quando o banco garante a devolução do valor principal que foi investido. Fazer investimentos de risco mais elevado pode ser ótimo para aumentar a rentabilidade dos seus investimentos, mas para isso é fundamental que você tome decisões conscientes, ou seja, que você estude para que possa tomar as melhores decisões sem depender da opinião dos outros (gerentes de banco, funcionários de corretoras, jornalistas, especialistas, amigos, etc). Só invista naquilo que você entende.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: