O CDB ou Certificado de Depósito Bancário é uma das formas utilizadas pelos bancos para captar dinheiro de pessoas físicas e jurídicas. Quando você investe em CDB, na prática, está emprestando dinheiro para o banco, que por sua vez, irá emprestar o dinheiro para quem estiver disposto a pagar juros maiores por ele.

A remuneração do banco por essa intermediação é a diferença entre o juro que ele paga para quem investe e o juro que ele cobra de quem faz dívidas.

Um CDB é um título de dívida privado que faz parte do grupo de investimentos que chamamos de Renda Fixa. Quando o banco precisa de dinheiro ele vende o CDB, LCI e LCA. Quando as empresas precisam de dinheiro elas vendem Debêntures (que também é um título privado de dívida). Quanto as financeiras precisam de dinheiro elas vendem Letras de Câmbio (LC). Já o governo, quando precisa de dinheiro, vende títulos públicos.

Os Certificados de Depósito Bancário (CDB) nada mais são do que promessas de pagamento futuro. Em uma data de vencimento você receberá o valor investido e os juros compostos entre a data da compra e do vencimento.

CDB é diferente da Caderneta de Poupança:

Para quem só sabe investir na Caderneta de Poupança, é importante observar que o CDB não funciona da mesma forma. Enquanto na poupança você faz aplicações ou deposita dinheiro na sua conta poupança, ao investir em CDB você estará comprando títulos. Se ainda estivéssemos no tempo do “papel” o CDB seria um papel à venda onde estaria escrito quanto ele valeria na data de vencimento (CDB prefixado) ou como o valor seria remunerado (CDB pós-fixado). Ter o CDB de um banco significa que você é credor do banco e este banco é seu devedor.

Tipos de CDB:

CDB prefixado: Neste tipo de CDB o banco oferece uma taxa de juros anual fixa. Os bancos convertem esta taxa de juros anual em uma taxa de juros diária equivalente. Eles consideram somente os dias úteis do ano (252 dias). Todos os dias úteis o valor que você investiu é reajustado. Isto significa que diariamente (nos dias úteis) são aplicados juros sobre juros (juros compostos). Como você compra o CDB prefixado sabendo qual será a taxa e juros anual, fica fácil saber (de forma aproximada) quanto você receberá no final do investimento utilizando simuladores de juros compostos como este aqui.

CDB pós-fixado: Neste tipo de CDB você não sabe qual será a rentabilidade final do seu investimento, pois ela vai depender das variações da taxa DI (CDI). Exemplo: Vamos imaginar que um determinado banco ofereceu para você um CDB pós-fixado que rende 95% do CDI. Ao visitar a primeira página do site da CETIP (que é responsável por calcular e divulgar a taxa DI do CDI) descobri que a taxa DI de hoje é 14,13%. Se o banco está me prometendo 95% do CDI devo fazer a conta 14,13 x 95% ou 14,13 x 0,95 para descobrir que a taxa oferecida é de 13,42% ao ano. O banco transformará esta taxa anual de 13,42% em uma taxa diária equivalente para reajustar o seu dinheiro diariamente. Se a Taxa DI sofrer alguma variação, a rentabilidade diária do seu CDB pós-fixado sofrerá a mesma variação. Por este motivo não é possível saber qual será a rentabilidade final no momento da compra do CDB pós-fixado, já que não é possível prever qual será a taxa DI no futuro.

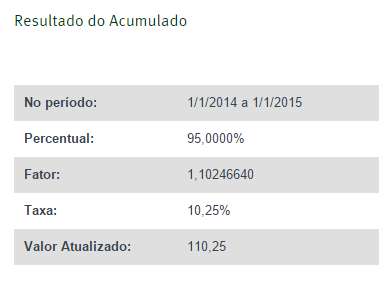

Quando o Banco Central, através das reuniões do COPOM, aumentam ou diminuem a Taxa Selic, a taxa DI acompanha o movimento (para cima ou para baixo). No momento em que escrevo este artigo a Taxa Selic Diária é de 14,15%. Você pode saber qual é a Taxa Selic Diária através deste endereço aqui. A taxa DI é de 14,13%. Se nos próximos meses a Taxa Selic Diária subir ou cair, a Taxa DI tenderá a seguir esse movimento e a rentabilidade de todo CDB pós-fixado que rende um percentual do CDI será alterada no dia seguinte.

Desta forma, ao investir em um CDB pós-fixado, você só saberá quanto seu dinheiro renderá na data de vencimento. Hoje, 95% do CDI é 13,42, nas próximas reuniões do COPOM (que ocorrem a cada 45 dias) a taxa poderá ser outra e 95% do CDI será equivalente a outra taxa.

Simulações do passado com CDB Pós-fixado:

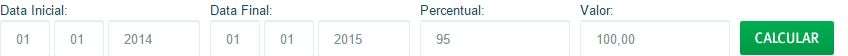

Você pode fazer uma simulação utilizando datas passadas através da página http://www.cetip.com.br/Paginas/AcumuleDI.aspx. Informe a data inicial 01/01/2014 e a data final 01/01/2015. Digite o percentual do CDI em 95%. Com isto você vai simular a rentabilidade bruta que teria se tivesse feito um investimento em 01/01/2014 com vencimento em 01/01/2015. Exemplo dos campos preenchidos com estes dados:

O resultado seria:

O resultado seria uma rentabilidade bruta de 10,25% que equivale a 95% do que a taxa DI variou entre 01/01/2014 e 01/01/2015. Para descobrir a rentabilidade líquida é necessário descontar o IR (imposto de renda) sobre o rendimento. Observe que este serviço só permite descobrir a rentabilidade passada. A rentabilidade futura é impossível de prever em um CDB pós-fixado. Os juros no futuro dependem de acontecimentos políticos e econômicos futuros e da política monetária do governo. A vantagem de fazer este tipo de simulação é poder comparar quanto você teria hoje se tivesse investido em CDB pós-fixado no lugar de ter investido em outra aplicação feita por você no mesmo período.

CDB indexado pelo IPCA: Existem alguns bancos oferecendo CDB que pagam uma taxa fixa de juros sobre o valor que você investiu corrigido pelo IPCA (índice que mede a inflação oficial). Exemplo: CDB que rende IPCA + 5% de juros ao ano. Neste exemplo você receberia a variação da inflação entre a compra do CDB e o seu vencimento acrecido de uma taxa de juros de 5% ao ano. São poucos os bancos que oferecem esta modalidade de CDB. É uma boa opção quando você deseja garantir uma rentabilidade real (acima da inflação). Os investidores buscam este tipo de CDB quando acreditam na alta da inflação entre a compra e o vencimento do CDB.

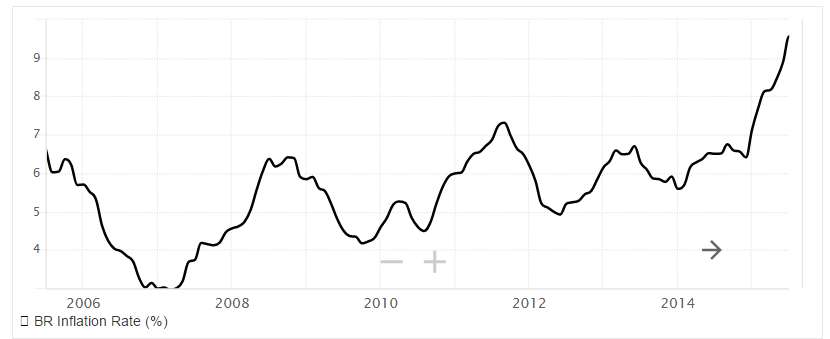

Infelizmente, o governo tem sido irresponsável com o controle da inflação e com o controle dos gastos públicos (que geram a inflação). O gráfico abaixo mostra uma tendência de alta do IPCA desde 2006. Outra modalidade de investimento que oferece IPCA + Juros é o título Público Tesouro IPCA+, veja como investir nele.

Como escolher entre CDB pre e CDB pós?

Se você acredita que os juros básicos da economia (taxa Selic) irá subir entre a compra e o vencimento do CDB, deve ter percebido que o CDB pós-fixado será mais vantajoso, já que a taxa DI vai acompanhar a alta da taxa Selic. Em governos onde o Banco Central não sofre interferências políticas, a Taxa Selic tende a subir para controlar a inflação (que é o maior inimigo da economia). Durante um ciclo de alta dos juros os investidores tendem a buscar investimentos pós-fixados.

Se você acredita que o Banco Central irá iniciar um ciclo de queda da taxa Selic, isto significa que um título CDB prefixado se tornará mais vantajoso, já que os juros deste CDB são fixos, ou seja, enquanto os juros do CDB pós-fixado estiverem em queda acompanhando a queda da taxa Selic, o seu CDB prefixado estará com a taxa elevada “congelada” até o vencimento. Por isto é importante entender a política monetária do governo.

Vale lembrar que em todos os casos a inflação elevada sempre é um risco para qualquer tipo de investimento, principalmente os que possuem juros prefixados.

Histórico da Taxa DI

Para conhecer a variação da Taxa DI você pode baixar um histórico na página. Você pode usar o formulário para gerar o relatório com os históricos e pode baixar isto em forma de planilha Excel. Baixei a taxa DI média e a Taxa Selic e criei o gráfico abaixo para mostrar que a diferença entre a Taxa DI e a Taxa Selic é muito pequena, mas sofre muitas variações no decorrer do tempo. Hoje a taxa DI é de 14,13% e a Taxa Selic Diária é 14,15% e a diferença entre as duas é de 0,02%.

Imposto de Renda e IOF

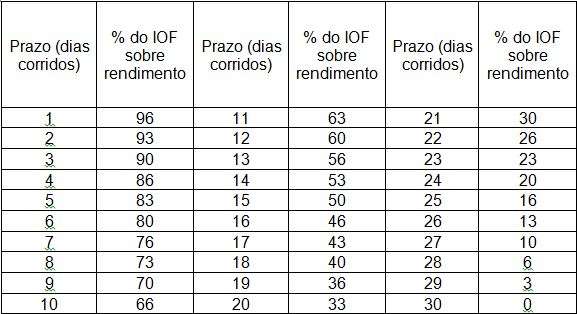

Para tornar o investimento em CDB pouco vantajoso em prazos menores que 30 dias o governo cobra o imposto IOF. Este imposto é regressivo, ou seja, quanto menor o prazo maior é o imposto. Veja na tabela abaixo.

Observe que se você investir em CDB por menos de 15 dias o governo ficará com 50% dos juros recebidos. Se o investimento for feito por 30 dias ou mais a alíquota será zero, ou seja, não será cobrado IOF. Desta forma, não faz muito sentido investir em CDB por menos de 30 dias.

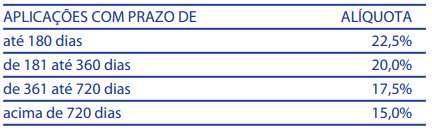

O outro imposto cobrado é o Imposto de Renda sobre os juros recebidos. Também existe uma tabela com impostos maiores para prazos menores.

Veja que um CDB com vencimento menor que 360 dias (quase 1 ano) tem IR sobre os juros de 20%. Significa que o governo ficará com 20% dos juros que você receberá. Já se a data de vencimento do CDB for maior que 720 dias (quase 2 anos) a alíquota será de 15%. Desta forma, tende a ser mais vantajoso o investimento em CDBs com vencimentos acima de 2 anos, quando você poderá pagar a menor alíquota que é de 15% sobre os juros recebidos no período.

Você não precisa se preocupar com nenhuma burocracia para o pagamento desses impostos. O próprio banco desconta o imposto do rendimento antes de depositar o dinheiro na sua conta.

Como calcular a rentabilidade líquida:

Criei uma planilha que ajuda a descobrir qual será a rentabilidade líquida do CDB pós-fixado. Para baixar a planilha visite aqui.

Ao descobrir a rentabilidade do CDB sem os impostos (que chamamos de rentabilidade líquida) você poderá comparar o CDB com títulos privados que são isentos de imposto de renda como o LCI e LCA.

Nos próximos dias vou publicar uma planilha para ajudar no cálculo da rentabilidade líquida do CDB prefixado. Para quem gosta de estudar a matemática por trás do CDB pós e prefixado recomendo a leitura desse documento técnico.

Riscos de Calote:

O risco de calote de um CDB é exatamente o mesmo risco de calote de uma aplicação feita em Caderneta de Poupança. No caso da falência do banco existe um “seguro” oferecido pelo Fundo Garantidor de Créditos que devolve até R$ 250 mil por investidor, por instituição financeira. Desta forma, é importante não manter mais do que R$ 250 mil investido em bancos, principalmente em bancos de menor porte que oferecem taxas de juros maiores. Para entender como funciona o FGC visite aqui. Para saber sobre investimento em bancos menores visite aqui

Onde encontrar CDB que paga as maiores taxas:

Já escrevi dois artigos que oferecem ferramentas para que você possa localizar as corretoras e os bancos que estão oferecendo as maiores taxas de juros em CDB pós-fixado e CDB prefixado. O primeiro artigo é para consultar esse ranking dos melhores investimentos no seu computador. O segundo artigo é sobre a consulta no seu smartphone.

Investimento através das corretoras:

Veremos agora que os grandes bancos, onde você possui conta, oferecem taxas no CDB muito baixas quando comparamos com as taxas praticadas por bancos menores. No Brasil, o setor bancário é muito concentrado e isto não é bom para os investidores. Com recente aquisição do HSBC pelo Bradesco, apenas 5 instituições financeiras do país (Banco do Brasil, Itaú-Unibanco, Bradesco, Caixa Econômica Federal e Santander) passaram a deter mais de 80% dos ativos no sistema bancário. Em 1995 os maiores bancos concentravam 60%. (fonte)

Por falta de concorrência, os grandes bancos oferecem taxas de juros pequenas para seus clientes. Eles sabem que as pessoas não costumam trocar de banco com facilidade. Por isto, não é vantajoso para eles oferecer CDB, LCI e LCA com boa rentabilidade. Isto prejudicaria outras modalidades de investimento que são mais lucrativas para os bancos grandes, como: planos de previdência privada, fundos de investimento e até títulos de capitalização. Nestas modalidades os bancos cobram taxas para administrar o dinheiro das pessoas. Estas taxas costumam ser muito elevadas para os pequenos investidores (prejudicando a rentabilidade). Somente clientes de alta renda possuem acesso aos investimentos com rentabilidades maiores nos grandes bancos.

Os bancos menores dependem da venda de títulos privados como CDB, LCI e LCA. É assim que eles conseguem os recursos que emprestam através de linhas de crédito e financiamento. As taxas maiores servem para atrair os investidores mais conservadores. Ainda existe muito receio e preconceito contra os investimentos em bancos de menor porte, mesmo com a garantia do Fundo Garantidor de Créditos. É resultado da falta de educação sobre investimentos que afeta a maioria da população.

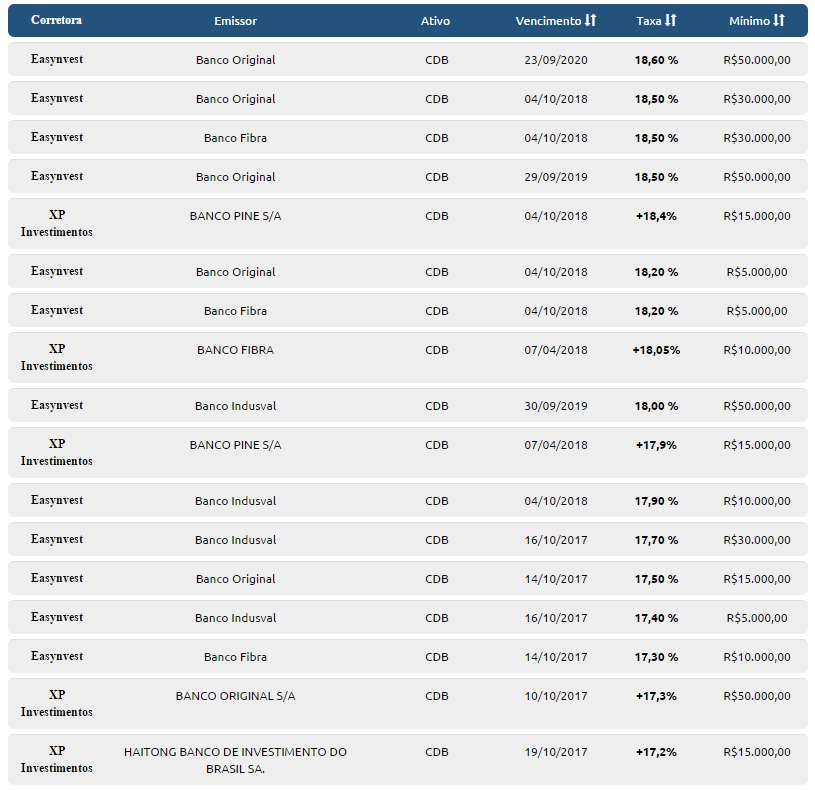

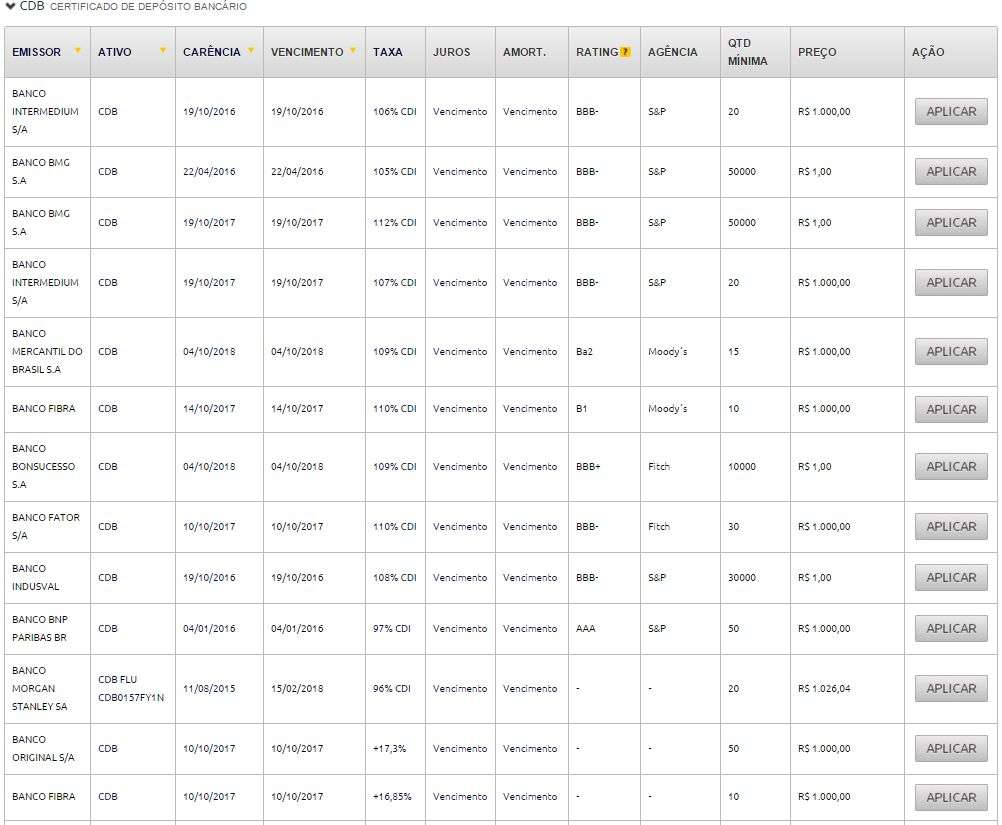

A tabela abaixo mostra quanto os bancos médios estão pagando de juros anuais para um CDB prefixado, no dia em que este artigo foi escrito. Observe que era possível encontrar CDBs com taxas de até 18,6% ao ano enquanto a poupança está pagando pouco mais de 7% ao ano e o Tesouro Prefixado (LTN) está pagando 15,82%. Para saber como acessar essa tabela visite aqui.

Para investir em bancos menores existem duas opções:

- Abrir uma conta em cada banco pequeno para poder investir.

- Abrir conta em uma corretora que ofereça CDB, LCI e LCA de diversos bancos

Eu optei por abrir contas em corretoras que oferecem os títulos privados de diversos bancos. Com isto evito abrir conta em diversos bancos. Se ter conta em bancos grandes, na minha opinião, já é uma fonte de chateações, imagine ter várias contas em vários bancos pequenos.

Veja uma foto da tela da corretora Easynvest onde CDB de vários bancos são oferecidos.

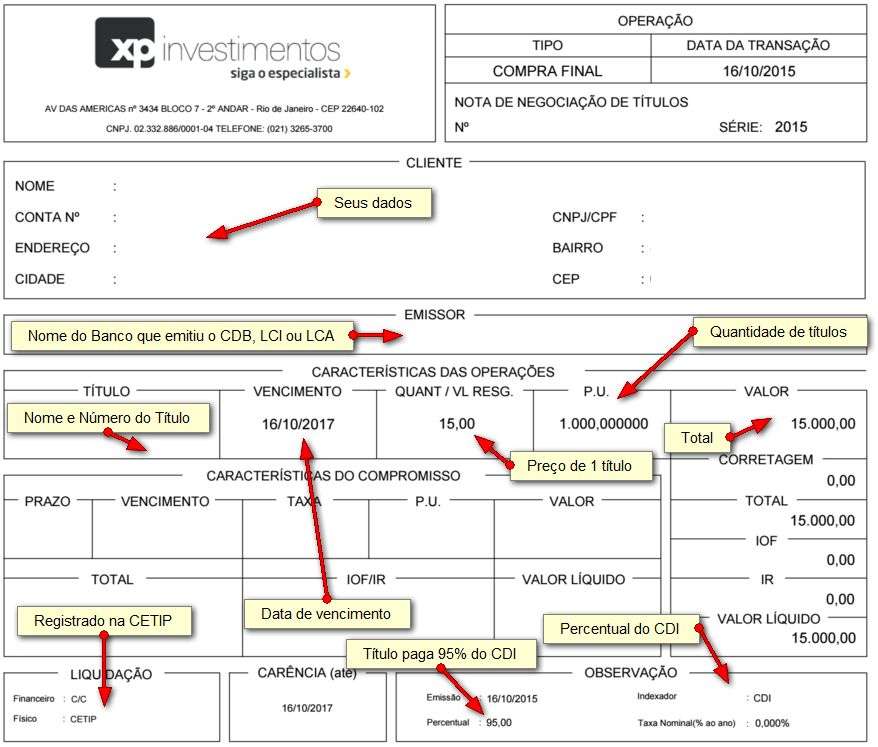

Banco emissor é o nome do banco que está emitindo o CDB. A corretora funciona apenas como uma intermediária. As corretoras que trabalham com a CETIP registram as compra na entidade que funciona como um “cartório”. Vou falar sobre isso mais na frente. Quando você compra um título privado, a corretora costuma enviar um email 1 ou 2 dias úteis depois com a “Nota de Negociação”. Funciona como comprovante de que executaram sua ordem de compra. Segue um exemplo de nota de negociação da corretora XP Investimentos.

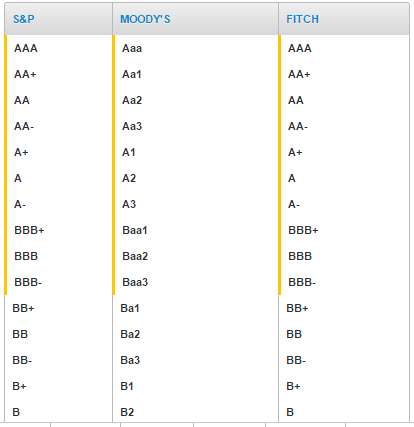

Vamos voltar e observar a lista de CDBs oferecidos pela corretora Easynvest (figura anterior). Observe que os bancos são classificados com notas de risco (Ratings). Estas notas são atualizadas regularmente por agências de classificação de risco. Quanto menor é a nota do banco, mais arriscado é emprestar dinheiro para o mesmo. Quanto mais arriscado, maior deve ser a taxa de juros oferecida por ele para compensar o risco. Já escrevi um artigo para que você entenda como funciona essa classificação de risco.

Observe que títulos privados (CDB, LCI, LCA, debêntures, etc) sempre devem oferecer taxa de juros maiores que os títulos públicos, já que os títulos privados sempre são mais arriscados (risco de inadimplência) que os títulos públicos. Veja o motivo.

Os CDBs que aparecem com “no vcto” no campo “liquidez” só poderão ser resgatados (dinheiro no seu bolso) depois do número de dias úteis decorridos que aparece no campo “Prazo (d. corridos)”. Na minha opinião a corretora deveria listar a data do vencimento e não apenas os dias corridos entre a compra e o vencimento.

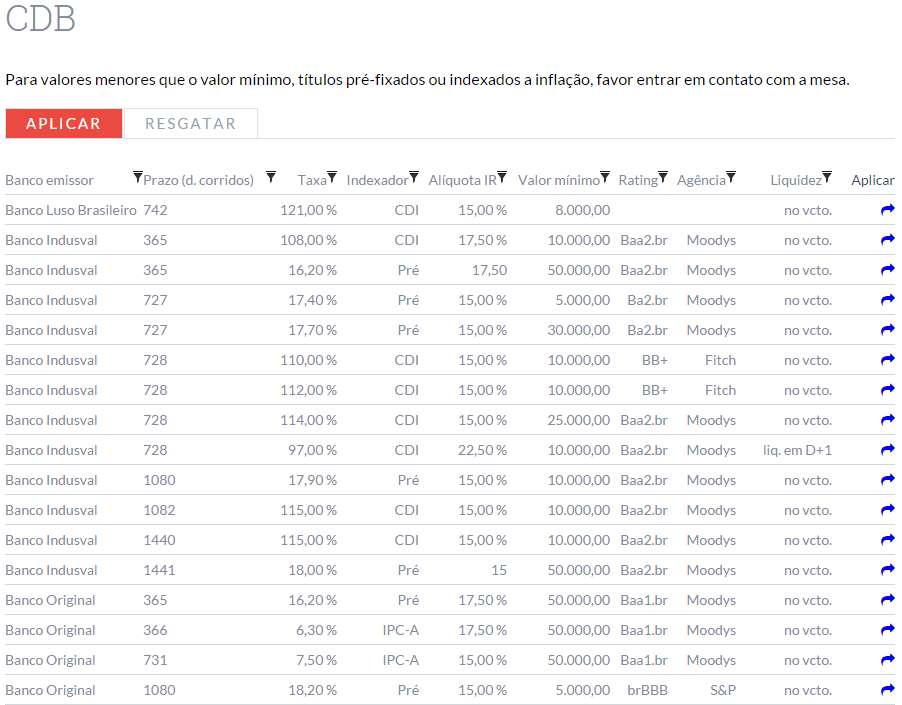

Segue uma foto de como é a tabela com a lista de títulos CDB oferecidos através da corretora XP investimentos.

O procedimento de compra é bem simples nas duas corretoras é bem simples. No exemplo da corretora XP basta escolher o CDB e clicar no botão “Aplicar”. Uma tela será aberta para você informar a quantidade de CDBs e digitar sua senha. Para escolher um CDB, você deve verificar se o vencimento do CDB é compatível com suas necessidades e objetivos.

É evidente que se você pretende utilizar o dinheiro em 2017 não pode investir em um CDB com vencimento em 2018. É muito importante que você já tenha uma reserva para emergências (leia o artigo) antes de investir em CDB ou qualquer modalidade de investimento com data de vencimento. É importante observar que a menor alíquota do imposto de renda sobre os rendimentos ocorre quando você fica com o dinheiro investido por no mínimo 2 anos.

Você vai observar que os bancos com nota de risco maiores (mais seguros) tendem a oferecer rentabilidades menores que os bancos com notas de risco baixas (mais arriscados). Os investidores sempre estão verificando a relação entre o risco e o retorno oferecido.

Veja o exemplo do CDB do banco BNP PARIBAS que tem nota de risco AAA (a maior que existe) dada pela agência S&P. Na tabela acima eles oferecem 97% do CDI para um investimento de no mínimo de R$ 50 mil (50 CDBs onde cada um custa R$ 1.000,00). Já o banco BMG que tem nota BBB- (9 posições abaixo da nota máxima que é AAA) oferece 105% do CDI onde o investimento mínimo também é de R$ 50 mil. A tabela abaixo mostra o gabarito de notas da S&P e de outras duas agências. As notas que estão do lado da linha amarela são as notas dentro do grupo de grau de investimento. As demais notas estão dentro do grupo de grau especulativo. Observe que a nota BBB- significa que o banco está perto de perder o grau de investimento (que não é um bom sinal para o investidor que busca a maior rentabilidade com a maior segurança).

Será que essa diferença entre 105% do CDI e 97% do CDI compensa o risco? Com a taxa DI em 14,13% ao ano sabemos que o banco mais arriscado estava oferecendo 14,85% (14,13 x 105%) ao ano e o banco menos arriscado oferecia 13,70% (14,13 x 97%) ao ano. Temos uma diferença de 1,15% ao ano para correr 9 vezes mais risco de precisar recorrer ao Fundo Garantidor de Créditos em caso de falência do banco mais arriscado. Para entender melhor leia este artigo.

Nunca é bom colocar todos os seus ovos na mesma cesta. Se você pretende aproveitar as elevadas taxas de juros oferecidas pelos bancos médios, divida seu investimento em vários bancos médios através da sua corretora. Evite concentrar todo seu investimento em um único banco médio.

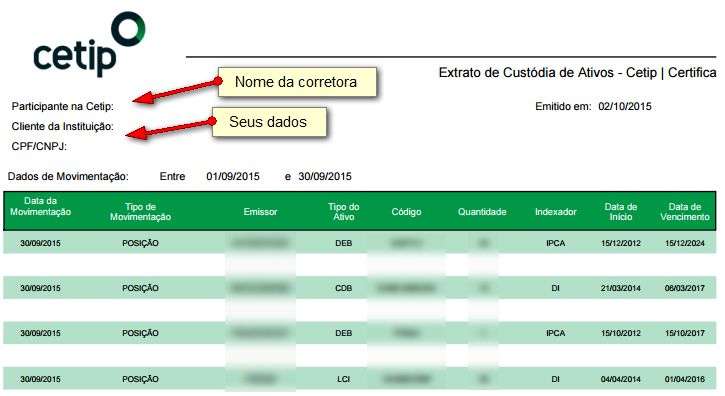

Registro na CETIP

Verifique se a corretora onde você pretende abrir conta registra os seus títulos na CETIP (Central de Custódia e de Liquidação Financeira de Títulos). Isso pode ser feito através da página https://www.cetip.com.br/cetipcertifica. Isto torna o processo mais seguro. O seu CDB fica vinculado ao seu CPF em uma entidade fora da corretora (que é a CETIP). A figura abaixo mostra um exemplo de extrato mensal emitido no site da corretora XP. Toda corretora que participa do “Cetip Certifica” deve oferecer acesso a este relatório mensalmente.

Corretora para investir em CDB

Escrevi um artigo que ensina como escolher uma corretora.

Conclusão:

Para terminar é importante lembrar que este artigo não é uma recomendação de investimento em CDB, muito menos uma recomendação de bancos ou de corretoras. Meu objetivo é motivar você a estudar mais sobre as diversas possibilidades disponíveis para qualquer pessoa física. Infelizmente as pessoas perdem muito dinheiro deixando grandes quantias paradas na conta corrente ou rendendo pouco Caderneta de Poupança (perdendo para a inflação).

Isso ocorre por uma mistura de falta de informação, falta de motivação e comodismo. Tudo isso junto resulta em dinheiro perdido todos os meses, um custo mensal que as pessoas não percebem, mas que equivale a uma tarifa pela ignorância.

Você pode aprofundar seus conhecimentos através de artigos gratuitos que já publiquei aqui nos Clube dos Poupadores. Para acelerar seu aprendizado (tempo é dinheiro) invista em livros ou em cursos. Aqui nesta página eu recomendo alguns que já fiz ou que participei da produção (clique aqui).

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: