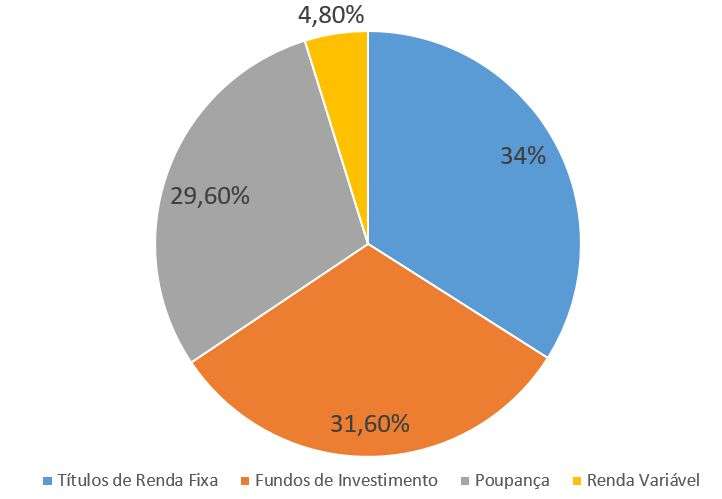

É curioso observar como os 71,7 milhões de investidores brasileiros estão investindo seus R$ 2,043 trilhões. Cada um investe em média R$ 28,5 mil divididos da seguinte forma: títulos de renda fixa e valores mobiliários (34%), fundos de investimento (31,6%), poupança (29,6%) e renda variável (4,8%). O gráfico abaixo mostra como os investimentos estão distribuídos:

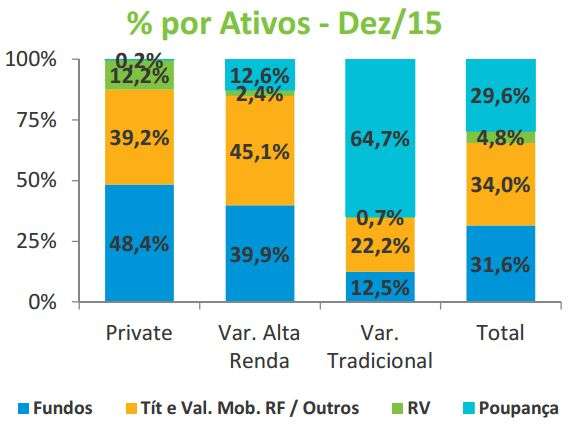

Quando separamos esses investidores em três categorias, com base em quanto cada um investe, a realidade do gráfico acima fica muito diferente. Vamos considerar que investidores “Private” são aqueles que possuem milhões investidos. Os investidores de “Varejo de Alta Renda” possuem centenas de milhares de reais e os investidores de “Varejo Tradicional” possuem milhares ou dezenas de milhares investidos. Veja que existe uma enorme diferença entre os três grupos:

Observa no gráfico acima que os clientes que os bancos chamam de “Private” alocam apenas 0,2% do dinheiro que possuem na Poupança. Já o investidor pequeno chamado de “Varejo Tradicional” possui 64,7% dos seus investimentos na Poupança.

Podemos observar que 39,2% do patrimônio dos maiores investidores (da categoria Private) estão investidos em títulos de renda fixa como CDB, LCI, LCA, títulos públicos oferecidos pelo Tesouro Direto e valores mobiliários como as debêntures. Já os investidores do varejo investem apenas 22,2%. Os clientes Private investem 48,4% em fundos de investimento e o varejo investe 12,5%.

Fica claro que enquanto os investidores grandes possuem suas reservas de emergência em fundos de investimento, os investidores de menor porte deixam suas reservas na poupança. Em tempos de inflação elevada e de juros altos esse pequeno investidor perde uma verdadeira fortuna todos os meses mantendo dinheiro na poupança (fonte). Existem mais de R$ 600 bilhões rendendo apenas 0,5% ao mês + TR (remuneração da poupança) que dá mais ou menos 0,65% ao mês de juros (fonte) ou 8,08% ao ano enquanto a Taxa Selic está na casa dos 14,25% ao ao ano (fonte) e a taxa DI está 14,13% (fonte). Estas duas últimas taxas são a base que determinam a rentabilidade de investimentos de renda fixa como CDB, LCI, LCA, títulos públicos e fundos de investimento.

A grande questão é a seguinte: Até que ponto as pessoas deixam de ganhar mais em seus investimentos por ignorarem a existência de outras possibilidades que rendem mais?

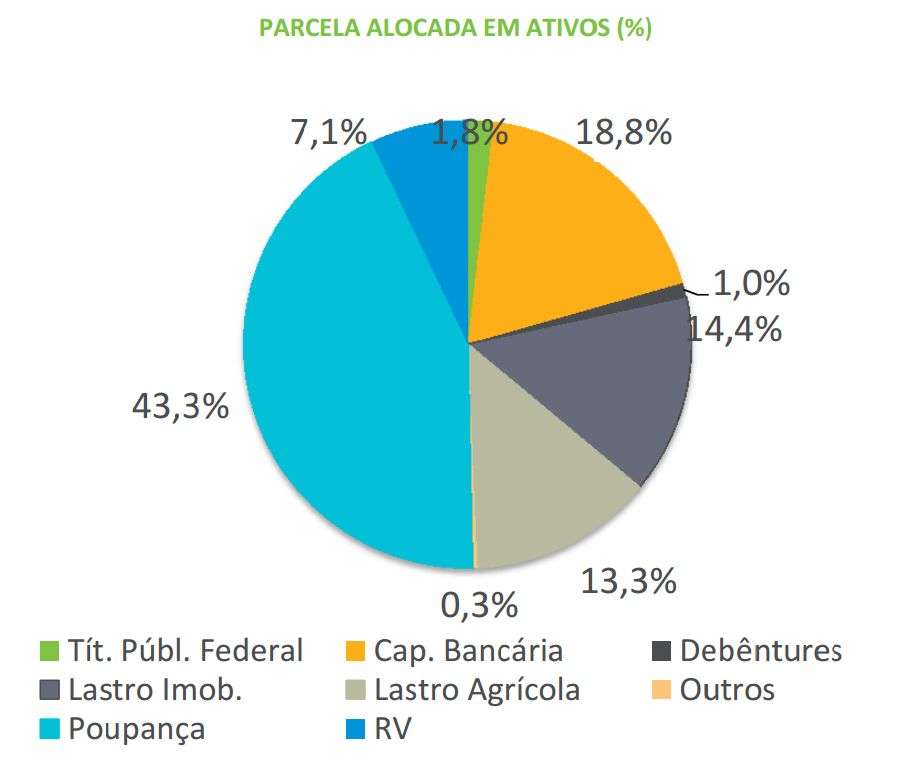

Agora vamos ver como o dinheiro dos brasileiros fica dividido entre os diversos investimentos. O gráfico abaixo exclui os fundos de investimento, que representam 31,6% do total, que iremos ver detalhadamente em outro gráfico.

Veja como podemos ler o gráfico acima:

- 1,8% do dinheiro investido pelos brasileiros está em títulos públicos federais que qualquer pessoa pode comprar através do Tesouro Direto, mas que somente 0,97% (675 mil) dos investidores brasileiros conhecem (fonte);

- 18,8% do dinheiro está investido em captações bancárias como os investimentos em CDB;

- 1% está em debêntures que são títulos de crédito oferecidos por grandes empresas;

- 14,4% estão em LCI que no gráfico acima aparece na legenda “Lastro Imob” por serem títulos com lastro imobiliário.

- 13,4% estão em LCA que no gráfico aparece na legenda “Lastro Agrícola”;

- 43,3% de todo o dinheiro dos investidores brasileiros está rendendo muito pouco na Poupança;

- 7,1% estão investidos em renda variável como ações que podem ser compradas na BM&FBOVESPA através de qualquer corretora.

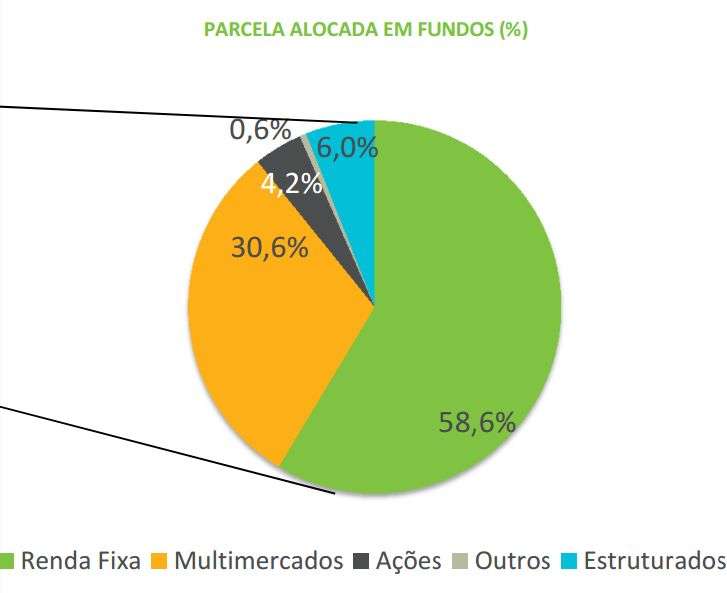

Agora vamos ver em quais tipos de fundo de investimento os brasileiros investem 31,6% de tudo que possuem (principalmente as pessoas da categoria Private a Alta Renda):

A maior parte do dinheiro (58,6%) investido em fundos ficam nos chamados fundos do tipo Renda Fixa como: fundos DI, fundos de renda fixa, fundos de curto prazo, fundos de crédito privado, fundos de inflação, etc. Todos estes fundos investem o dinheiro das pessoas em produtos de renda fixa como títulos públicos e títulos privados.

Os fundos DI e fundos de Renda Fixa são normalmente utilizados como substitutos da poupança por quem possui quantias maiores investidas. As taxas administrativas anuais cobradas pelos fundos de investimento são percentualmente menores quando você possui quantias maiores para investir. O curioso é que estes fundos investem o dinheiro dos investidores em títulos públicos, coisa que o próprio investidor poderia fazer por conta própria, muitas vezes com custo menor.

Em segundo lugar ficam os fundos multimercado com 30,6% dos investimentos. São fundos onde seus gestores possuem maior liberdade para investir o dinheiro das pessoas em diversas modalidades de investimentos, incluindo os que possuem maior risco como ações.

Em terceiro lugar temos os fundos estruturados. São fundos que possuem regras bem específicas como o caso dos Fundos de Investimento Imobiliário – FII que normalmente investem em imóveis para locação e regularmente distribuem os lucros desses aluguéis entre os participantes do fundo. Temos ainda fundos menos conhecidos como Fundos de Investimento em Direitos Creditórios – FIDC e FIDC-NP, Fundos de Investimento em Participações – FIP, Fundos Mútuos de Investimento em Empresas Emergentes – FMIEE e Fundos de Financiamento da Indústria Cinematográfica Nacional – FUNCINE. Não são fundos populares.

Conclusão:

Você pode baixar o estudo que utilizei como base para escrever este artigo. Os números e gráficos deste artigo foram retirados deste relatório anual da Anbima, clique para baixar. Na minha opinião pessoal estes números concluem o seguinte:

Grande Investidor:

Quem faz parte da categoria “Private” ou “Alta Renda”, ou seja, brasileiros que possuem milhões ou centenas de milhares de reais investidos, precisa estudar mais sobre títulos públicos (Tesouro Selic, Tesouro Prefixado, Tesouro IPCA) e títulos privados como CDB, LCI e LCA, principalmente aqueles oferecidos por bancos de médio porte. Existem ferramentas online que permitem consultar as taxas oferecidas por estes bancos. Já falei sobre isso aqui. Ao investir em bancos menores você só precisa ter o cuidado de respeitar as garantias do Fundo Garantidor de Créditos

Esse perfil de investidor está mantendo quase 50% de tudo que possui em fundos de investimento, principalmente os fundos de renda fixa, que nada mais fazem do que investir o dinheiro em títulos públicos e títulos privados.

A maioria dos fundos oferecem liquidez diária. Rapidamente você pode transferir o dinheiro do fundo para sua conta. Quando você investe em títulos público pode demorar 1 ou 2 dias para o dinheiro cair na sua conta no caso de venda antecipada. No caso dos títulos privados (CDB, LCI e LCA) pode ser necessário esperar a data do vencimento do título. Existem alguns CDBs que possuem liquidez diária, mas a rentabilidade oferecida costuma ser bem menor em troca desta maior liquidez. Não existe investimento perfeito.

O investidor também precisa entender o funcionamento do come-cotas. Você verá que ele prejudica a rentabilidade de investimentos de longo prazo em fundos de investimento.

Como você pode perceber, quem tem mais dinheiro precisa dedicar mais tempo estudando para tomar decisões mais conscientes sobre o próprio patrimônio. Isto é que permitirá depender menos da opinião dos outros sobre onde investir o próprio dinheiro. Já falei sobre esse risco aqui. Lembre-se que os grandes bancos lucram mais oferecendo fundos e planos de previdência privada (que são um tipo de fundo). Eles cobram caro para fazerem investimentos que você mesmo(a) poderia fazer. Eles não ganham nada estimulando você a fazer seus investimentos por conta própria e com o menor custo.

Pequeno investidor:

Já o pequeno investidor da categoria “Varejo Tradicional” precisa descobrir que existem muitas modalidades de investimento e que a Poupança é a que rende menos. É necessário dedicar mais tempo para aprender mais. Aqui mesmo no Clube dos Poupadores existem muitos artigos gratuitos sobre o assunto e todas as semanas envio conteúdo para o e-mail dos leitores cadastrados gratuitamente.

As taxas de juros estão tão elevas atualmente que tudo tende a render mais que a poupança. Até os fundos de investimento que cobram taxa administrativa elevada estão oferecendo rentabilidade maior que a poupança.

O pequeno investidor também precisa estudar o funcionamento dos títulos públicos, pois o custo de investir em títulos públicos costuma ser menor do que o custo de investir em fundos de investimento que investem em títulos públicos cobrando taxas administrativas elevadas.

Sua ignorância financeira custa caro para você e gera bons lucros para os bancos.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: