Neste artigo vou ensinar como você pode monitorar quais são os setores mais fortes nas bolsas mundiais hoje que influenciam o mercado brasileiro.

Podemos dividir as empresas com ações listadas na bolsa em 11 grandes setores da economia como: setor de energia, financeiro, utilidade pública, industrial, tecnologia, saúde, consumo discricionário (consumo cíclico), bens de consumo (consumo não-cíclico), setor imobiliário e comunicações.

Influência do mercado externo no Brasil

Talvez você já tenha observado que, geralmente, quando um determinado setor tem suas ações valorizadas nos EUA e nas demais bolsas do mundo essa valorização também ocorre em empresas do mesmo setor aqui no Brasil.

Exemplos:

- Se o setor de materiais básicos, compostos por empresas que produzem e exportam minérios, metais, produtos químicos, celulose e outras matérias primas está com ações em tendência de alta no exterior, provavelmente esta mesma tendência ocorrerá nas ações listadas na bolsa brasileira, já que somos um grande produtor e exportador de alguns desses materiais.

- Quando os mercados globais estão demandando ações de setores considerados defensivos, bons pagadores de dividendos, como o setor de empresas de utilidades públicas, geralmente a demanda é global também atinge a bolsa brasileira.

Insignificância

Nunca devemos esquecer que o nosso mercado de ações é muito pequeno e praticamente irrelevante no contexto mundial. Isso significa que estamos sujeitos aos movimentos que ocorrem no exterior. Quando escrevi esse artigo a nossa bolsa era a vigésima em capitalização (market cap) ou valor de mercado. Para que você possa comparar, a soma dos preços (market cap ou valor de mercado) de todas as ações negociadas nas duas maiores bolsas dos EUA (NYSE e Nasdaq) era de US$ 45 trilhões e a soma de todas as ações negociadas na bolsa brasileira era de menos de U$ 1 trilhão (US$ 913 bilhões) (fonte).

Podemos dizer que nosso mercado de ações é 45 vezes menor que as duas bolsas americanas juntas. Na verdade, o preço de todas as ações de uma única empresa americana, como a Apple, equivale a 2 vezes os preços de todas as ações de todas as empresas brasileiras negociadas na nossa bolsa. O valor de mercado da Microsoft, Amazon e Google (Alphabet) também superam, sozinhas, o valor de mercado de todas as empresas brasileiras juntas.

Os 11 setores

O S&P500 que é o índice que mede o desempenho das ações das 500 maiores empresas dos EUA pode ser dividido nos 11 setores que citei inicialmente. Existem ETFs setoriais, que estão entre os mais negociados no mundo, que dividem essas 500 grandes empresas em ETFs setoriais. Grande parte dessas empresas são multinacionais e lideram determinados setores no mundo.

Esses ETFs setoriais mais importantes são geridos pela State Street Global Advisors (SPDR). Eles representam a forma mais comum, entre os investidores do mundo, de investir nas maiores empresas de um determinado setor da economia. Segue uma tabela com o código e o setor de cada ETF.

A forma mais comum de investir em todos esses setores ao mesmo tempo é através do ETF SPY, também da SPDR. Ele é o ETF que tem maior valor de mercado e um dos mais negociados do mundo. Esses outros 11 ETFs setoriais representam uma forma de investir nas mesmas empresas que fazem parte do SPY, mas com a possibilidade de priorizar os ETFs que fazem parte de setores que estão mais fortes ou setores mais fracos que estão com preços descontados e por isso possuem potencial de crescimento no próximo cíclico. Muitos investidores usam esses ETFs para fazer rotações seguindo padrões de sazonalidade.

Os ciclos

Nem sempre todos os setores se valorizam ou perdem valor ao mesmo tempo nas bolsas do mundo. Alguns costumam até ir no sentido contrário do outro. Existem setores que são considerados cíclicos. Você deve entender que as economias vivem ciclos de crescimento ou de retração. Os setores cíclicos são atingidos quando temos uma crise econômica e são os que mais se beneficiam quando vivenciamos um ciclo de recuperação e crescimento após uma crise.

Exemplos desses setores cíclicos são os setores imobiliário, materiais básicos (mineração, siderurgia, celulose, químicos e outras matérias primas), setor de energia (petróleo, gás e combustíveis) e o setor varejista. Alguns setores oferecem produtos e serviços com demanda relativamente estável, mesmo nas crises. Exemplos de setores que são demandados em qualquer situação: bens de consumo (alimentos, bebidas, produtos de higiene etc.), setor de saúde, setor de utilidades públicas (energia elétrica, água e saneamento, telefonia e outros).

Dependendo do ciclo econômico que vivemos no mundo e no Brasil temos setores que crescem mais do que outro e podemos monitorar a tendência desses setores através de ETFs setoriais da maior economia do mundo, onde temos multinacionais que dominam diversos mercados.

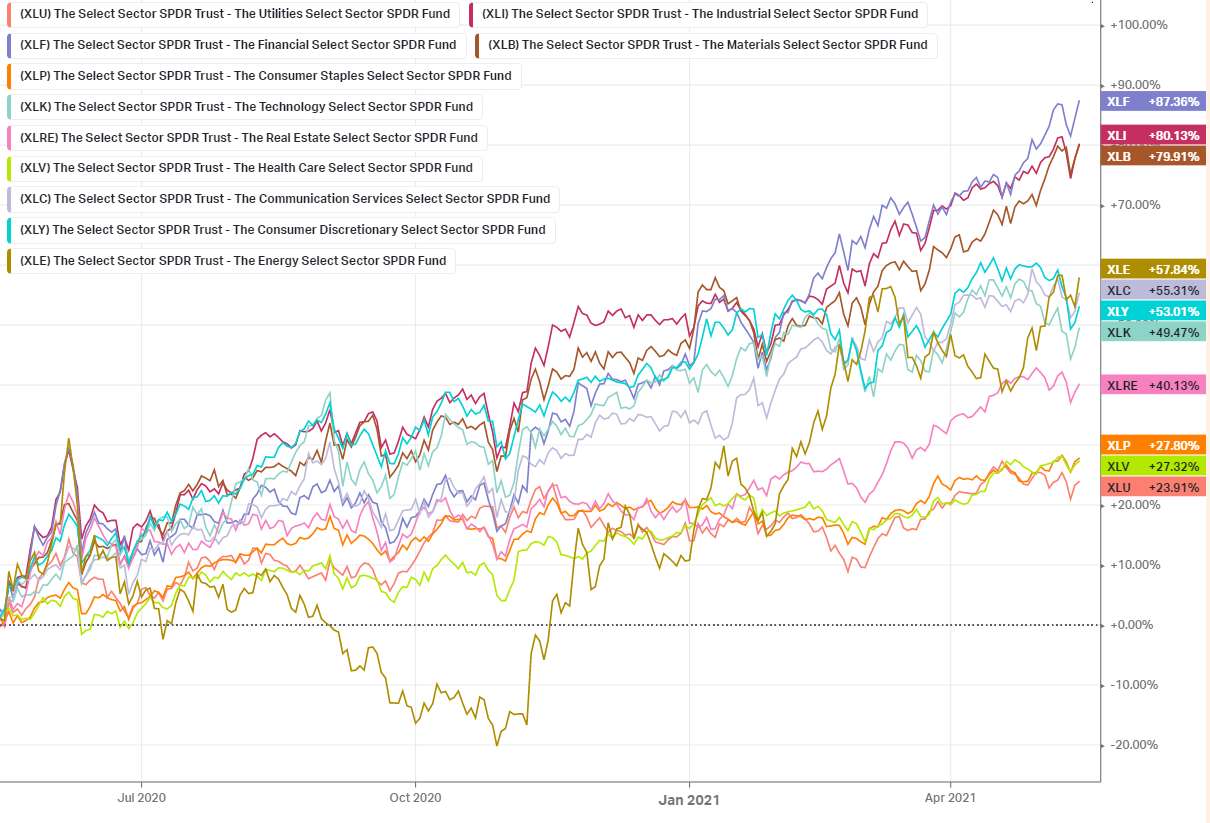

Gráfico para comparação setorial

Criei aqui no Clube dos Poupadores uma página que permite monitorar e comparar o desempenho desses ETFs setoriais com o objetivo de identificar quais setores estão mais aquecidos e/ou desaquecidos nas bolsas globais, já que os movimentos do S&P500 “ecoam” por todas as bolsas.

Para entender melhor como funciona veja esse exemplo:

Você pode acessar esse gráfico atualizado diariamente aqui. Para ampliar ou reduzir o tempo basta posicionar a seta do mouse sobre o gráfico e movimentar a roda do mouse. Por padrão o gráfico exibe a variação do preço de cada ETF setorial nos últimos 12 meses.

Você pode acessar esse gráfico atualizado diariamente aqui. Para ampliar ou reduzir o tempo basta posicionar a seta do mouse sobre o gráfico e movimentar a roda do mouse. Por padrão o gráfico exibe a variação do preço de cada ETF setorial nos últimos 12 meses.

Veja como podemos ler o gráfico: na lateral direita podemos ver que o ETF com melhor desempenho entre 14/maio de 2020 e 2021 era o XLF (descrevo cada ETF na parte final da página dos gráficos). Este ETF representa o setor financeiro. Ele investe em ações de bancos, seguradoras e outras instituições. Quando olhamos o setor financeiro brasileiro neste período constatamos que nosso mercado não acompanhou esse movimento do exterior e podemos entender que temos um setor no Brasil que está com preços descontados considerando com o exterior. Uma forma estudar o comportamento do setor financeiro brasileiro é através do ETF FIND11 ou do índice IFNC.

Depois você verá o XLI (setor industrial) e XLB (setor de materiais básicos). Temos muitas empresas na bolsa brasileira que atua no setor de materiais básicos (mineradoras, siderúrgicas, produtos químicos etc). Este setor no Brasil também foi o que mais cresceu, acompanhando seus pares internacionais. O setor de materiais básicos no Brasil pode ser estudado pelo ETF MATB11 que segue o índice IMAT.

La na página onde o gráfico é exibido, se você passar o mouse sobre cada ETF terá o mesmo destacado, permitindo observar melhor quais estão ganhando força e quais estão perdendo força.

Veja um outro exemplo:

Movimentei o gráfico, dando uma espécie de zoom, para exibir apenas a variação acumulada entre o início de 2021 e 14 de maio de 2021. Depois movimentei o cursor do mouse até o ETF que teve o menor o pior desempenho neste período que foi o XLK, o ETF que investe em empresas de tecnologia. Nesta janela de tempo o melhor desempenho do ano estava no XLE que representa o ETF de energia, no caso, essa energia representa empresas do setor de petróleo e combustíveis. O setor de energia elétrica está representado pelo ETF de código XLU (utilidades públicas).

Dividendos

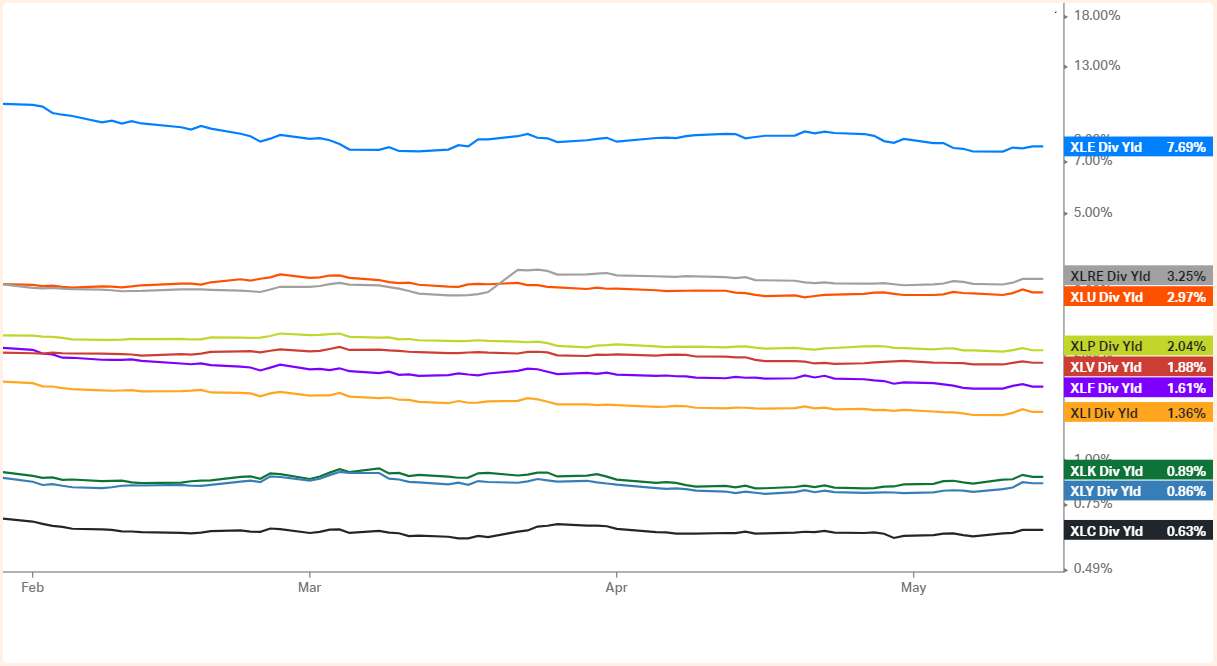

Na mesma página também preparei um gráfico para estudar o rendimento dos dividendos (dividend yield) que esses ETFs estão pagando em relação ao seu preço atual. Os ETFs investem em ações de empresas e essas empresas pagam dividendos que são acumulados e de tempos em tempos repassados para todos que possuem os ETFs.

Veja um exemplo:

Veja que o XLE estava pagando 7,69% de dividendo. Significa dizer que os dividendos pagos para os investidores nos últimos 12 meses representavam 7,69% do preço do ETF no dia em que esse artigo foi escrito. Em segundo lugar, com maior dividendo, temos o XLRE que é o ETF que investe em investimentos equivalentes aos fundos imobiliários que temos no Brasil.

Quando o preço do ETF cai e os dividendos pagos nos últimos meses são os mesmos, temos essa taxa de rendimento de dividendos maior. Já quando o preço do ETF sobe e os dividendos pagos são os mesmos, a taxa tende a cair.

Para aprender mais sobre como investir no exterior leia este livro.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: