Se você tem dúvida se é arriscado investir nos títulos públicos oferecidos pelo Tesouro Direto em situações de crise econômica, este artigo foi escrito para você. Os tempos de tranquilidade no mercado financeiro são pequenos intervalos que ocorrem entre as crises.

Temos crises que podem se desencadear por decisões políticas, pandemias, guerras, eventos climáticos e por uma enorme série de fatores difíceis de prever que podem afetar a economia, taxa de juros, inflação e os valores de ativos como ações, moedas etc.

Investir em títulos públicos é mesmo seguro?

O maior risco quando emprestamos dinheiro para alguém é o de não receber o nosso dinheiro de volta ou ocorrer o descumprimento das regras que foram estabelecidas quando o empréstimo foi feito, como uma mudança nos juros que foram prometidos. Comprar um título público equivale a emprestar o seu dinheiro para o governo de um país.

De forma bem simples, podemos dizer que o Tesouro Nacional, que emite os títulos vendidos no Tesouro Direto é o responsável por cuidar da conta bancária do país. É para o Tesouro que vai todo o dinheiro que o Governo tira da população e das empresas através da cobrança de impostos. Essa conta é chamada de “conta única da união” e fica no Banco Central. Podemos até baixar a planilha com uma espécie de extrato dessa conta visitando aqui.

Todo e qualquer dinheiro arrecadado pelo Governo Federal é obrigatoriamente recolhido para a conta do Tesouro Nacional. Da mesma forma, todas as despesas do Governo Federal são feitas através de saques na mesma conta.

Mesmo arrecadando trilhões em impostos todos os anos, todo este dinheiro é pouco para tantos gastos de dinheiro público. Para conseguir o dinheiro que falta, o Tesouro Nacional precisa pedir dinheiro emprestado para a população, bancos, empresas e investidores internacionais.

O gráfico mostra o resultado do Tesouro desde 2006. A área vermelha representa resultado negativo, ou seja, a arrecadação é menor do que o necessário para todas os gastos do governo gerando a necessidade de buscar mais recursos através da oferta de títulos públicos. O número está em bilhões.

A imagem mostra o crescimento da dívida pública que nada mais é do que todos os títulos públicos emitidos. Boa parte desses títulos foram comprados por instituições financeiras e investidores (pessoa física). O número abaixo está em trilhões de reais.

Vamos imaginar que você está disposto a emprestar R$ 700,00 para o Governo. Ele recebe seu dinheiro e te entrega algo parecido com um “cheque pré-datado” no valor de R$ 1.000,00 que poderá ser descontado depois de 2 anos. É assim que funcionam (de forma muito simplificada) um título público como o Tesouro Prefixado. Veja todos os tipos de títulos públicos aqui.

Quando você compra um título público se torna um credor do Governo e eles se tornam seu devedor. Eles devem dinheiro para você e prometem pagar a dívida + juros em uma data futura.

Estas captações de dinheiro se dão pela emissão primária de títulos públicos, que são adquiridos por instituições financeiras (bancos), por meio de leilões. Já as pessoas físicas podem comprar títulos públicos através do programa chamado Tesouro Direto que foi criado pela B3 em parceria com o Tesouro. Os preços dos títulos vendidos no Tesouro Direto sofrem a influência dos leilões e das negociações que as instituições financeiras fazem diariamente com títulos públicos e seus derivativos entre elas.

Como você pode ver no gráfico acima em 2006 a dívida era de R$ 2,4 trilhões e em 2020 ultrapassou os 4 trilhões.

Para facilitar seu entendimento do que isso significa, o vídeo abaixo mostra a quantidade de dinheiro que equivale a 2 trilhões de dólares em nota de 100. Basta assistir ao vídeo e imaginar que o Brasil deve o equivalente a 2 vezes esse volume de dinheiro, só que em notas de R$ 100. O vídeo foi produzido para que as pessoas pudessem entender a quantidade de dinheiro que o governo americano pretendia gastar para estimular a economia do país durante a crise da pandemia.

E se um dia faltar dinheiro para pagar as dívidas?

Faz tempo que o Governo não tem dinheiro para pagar suas dívidas e nem por isto o Brasil quebrou. O mesmo acontecem com outros países, incluindo países desenvolvidos. Nosso Governo gasta mais do que arrecada, mas gasta em reais, arrecada em reais e pode imprimir dinheiro em reais. O maior problema seria uma dívida em dólares, chamada dívida externa, onde o governo de um país não pode arrecadar impostos em dólares e não pode produzir dólares. É claro que a pior coisa que se pode fazer para pagar a dívida é imprimir moeda, como você pode ver neste artigo sobre déficit público.

Um site curioso para visualizar a arrecadação do governo, como se fosse em tempo real é o https://impostometro.com.br/

Veja como o governo paga os títulos públicos que deve:

Governo vende títulos públicos: para pagar os juros dos títulos públicos que estão vencendo e que foram comprados por investidores em anos anteriores, o Governo pode emitir e vender novos títulos públicos e não terá dificuldades para fazer isso se oferecer uma taxa de juros atraente. Quanto pior a situação do governo, mais o mercado tende a exigir juros maiores. Pagar dívida fazendo mais dívida é como empurrar a dívida com a barriga para ser paga por gerações futuras.

Governo aumenta impostos: O governo pode aumentar a arrecadação de impostos para pagar os juros da dívida. E ele pode fazer isto de diversas maneiras, muitas delas o cidadão comum é incapaz de perceber. Como já falei neste artigo, todo ano o governo aumenta o Imposto de Renda sem que ninguém perceba.

Governo corta gastos e investimentos: Para economizar o dinheiro que será usado para pagar juros da dívida o Governo pode cortar custos.

Governo privatiza empresas e vende concessões: O Governo pode aumentar suas reservas vendendo empresas públicas ou vendendo concessões para que empresas privadas explorem determinadas atividades. Normalmente isto é feito através de leilões e o dinheiro arrecadado vai para os cofres públicos.

Governo imprime dinheiro: O governo é dono das impressoras de reais. Ele pode imprimir dinheiro ou tomar decisões que funcionam como se estivesse imprimindo dinheiro. Se necessário ele pode produzir dinheiro novo para pagar suas dívidas. Isto tem efeitos negativos como a desvalorização da nossa moeda através da inflação. Nosso governo só pode produzir reais, por isto as dívidas em moeda nacional são fáceis de pagar. A dívida externa, que é feita em dólares, só pode ser paga em dólares e por isto é mais fácil encontrar países dando calote em investidores internacionais.

Observe que a garantia de pagamento dos títulos públicos é o bolso de todos os mais de 200 milhões de brasileiros. Ricos e pobres pagam impostos sempre que compram alguma coisa, fazem empréstimos, fazem investimentos, recebem alguma renda etc. Até para morrer é necessário pagar impostos, do contrário a família do morto não tem direito a receber a herança.

E se um dia o Brasil quebrar?

No dia que não for possível tirar dinheiro do povo para pagar as dívidas públicas, provavelmente estaremos vivendo em uma situação de caos tão grande que ninguém mais vai precisar se preocupar com o dinheiro. Provavelmente estaremos mais preocupados com nossa própria segurança e sobrevivência.

O não pagamento da dívida pública interna (em reais) produz o chamado risco sistêmico e por isso nenhum país costuma tomar esse tipo de decisão. Não existe risco pior do que o risco sistêmico que é o colapso de todo sistema financeiro, com forte impacto sobre as taxas de juros, câmbio e todos os preços da economia. Se o país quebrar, todos os bancos públicos e privados quebram primeiro e a desordem social se espalhará por toda parte.

Observe que não estou falando de dívidas que o país faz no exterior. Uma dívida externa feita em dólares só pode ser paga com dólares. O Brasil não pode imprimir dólares, a população brasileira não paga impostos em dólares. Se o país não possui reservas em dólares pode ficar sem dinheiro para pagar aqueles que emprestaram dólares para o Brasil. O que acontece atualmente na Argentina é exatamente isto. Os argentinos precisam dar calotes ou renegociar dívidas em dólares porque os estrangeiros não aceitam receber a moeda deles.

O Brasil já deu calote, ou default, como os técnicos gostam de falar. Isto aconteceu em 1987 durante o governo do José Sarney. O Governo da época resolveu decretar moratória da dívida externa brasileira e interrompeu o pagamento em dólares. Isto permitiu uma renegociação da dívida. O problema é que os reflexos negativos de um calote podem demorar anos, talvez até décadas para serem superados. É por isto que todos os governos fazem o máximo esforço para não aplicar o calote.

Quem comprou todos os títulos públicos?

É interessante observar com quem está os trilhões de reais em títulos públicos. A figura abaixo (fonte) mostra essa informação.

Os valores estão em bilhões. Observe que grande parte dos títulos públicos estão com fundos de investimento, planos de previdência e instituições financeiras. É importante entender que fundos, planos de previdência e bancos compram títulos com o dinheiro dos clientes que são pessoas físicas e empresas de todos os portes. Quando você aplica o seu dinheiro em um fundo de renda fixa, previdência ou deixa o seu dinheiro parado em algum banco, esse dinheiro certamente acaba sendo aplicado na compra de títulos públicos sem que você tenha uma clara percepção sobre isso.

Então imagine o que aconteceria se o governo resolvesse parar de pagar suas dívidas, dando calote em todos que compraram os títulos públicos. Ele quebraria todos os bancos, todos os fundos, planos de previdência, seguradoras e todos os clientes (empresas e pessoas) que tinham dinheiro nessas instituições. Seria literalmente fim do país.

Existem alguns partidos políticos, que seguem determinadas linhas ideológicas, que acreditam que o governo deveria parar de pagar a dívida pública. Sempre que você encontrar políticos e partidos com discursos do tipo: “Não ao pagamento da dívida pública” ou ideias que falam sobre a dívida pública ser fraudulenta, ilegal, ilegítima, tenha o máximo de cuidado.

A não ser que você seja uma pessoa que vive isolada, em uma área rural, plantando o que come, sem depender de dinheiro ou de qualquer relação com a sociedade, você seria seriamente atingido se um governo qualquer resolvesse dar calote na dívida pública. O resultado seria a destruição do poder de compra da moeda, inflação incontrolável, desabastecimento, fome, desordem social e miséria.

O Brasil é bom pagador de dívidas

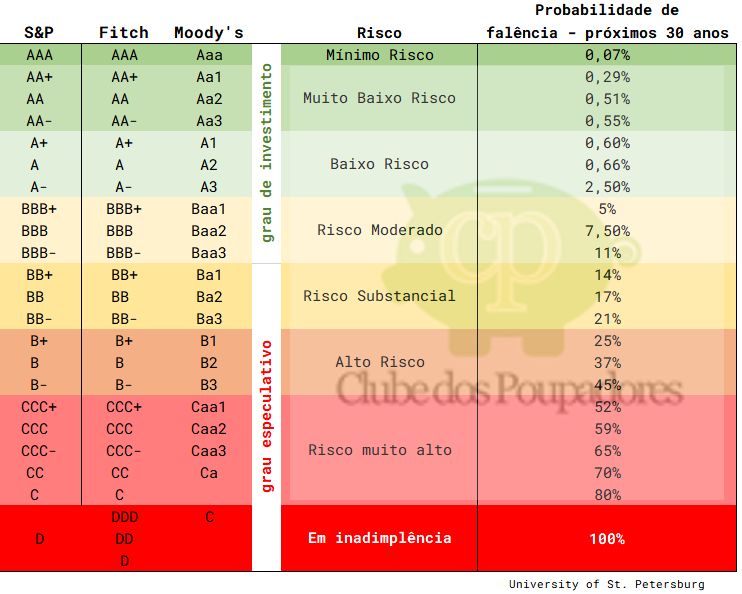

Existem três principais agências que classificam o risco de investimentos de emissores de títulos como países e empresas que são Standard & Poor’s, Moody’s e Fitch. O Tesouro divulga a atual classificação de risco do Brasil que é muito utilizada por investidores estrangeiros. Veja a nota de cada agência visitando aqui. Para entender o que significa os códigos com letras que aparecem na página do Tesouro use a tabela:

Aqui no Clube dos Poupadores temos uma tabela atualizada constantemente com o grau de investimento de diversos países. Essa tabela mostra a taxa básica de juro de cada país, a inflação e o que sobra (juros reais) quando descontamos a inflação. Veja aqui o Ranking dos Juros Reais.

A agência de risco Standard and Poor’s já considera que a Argentina deu calote técnico e rebaixou a nota do país nesta quarta-feira (30/07/2014), de -CCC/C (uma das piores notas) para SD (sigla em inglês para “selective default”, ou calote seletivo). Dificilmente um investidor estrangeiro estará disposto a investir em um país inadimplente. Como consequência o país sofre sérios problemas com inflação e sua moeda perdendo valor em relação a todas as demais moedas do mundo.

É melhor emprestar para bancos ou governos?

Os bancos precisam pagar taxas de juros maiores que as taxas oferecidas pelo governo em títulos públicos já que o investimento em bancos é menos seguro que o investimento em títulos públicos. O problema é que isto nem sempre acontece. Os bancos maiores muitas vezes oferecem investimentos que pagam juros menores que os títulos públicos. Quem garante o pagamento de uma dívida do banco é o próprio banco e não o Tesouro Nacional (a população brasileira).

Existe uma proteção do Fundo Garantidor de Créditos que devolve até R$ 250 mil por investidor que tenha investido em um banco que quebre. Isso permite ao investidor realizar investimentos em bancos de menor porte que oferecem taxas de juros maiores que o Tesouro Direto e maiores que as taxas pagas pelos grandes bancos. Para aprender a investir em títulos de bancos leia esse livro aqui.

Títulos públicos mais procurados

A tabela nos mostra que a maior parte da dívida pública tem como base títulos públicos com juros flutuante, como o Tesouro Selic. Depois temos os títulos prefixados e os indexados pela inflação. Os títulos públicos em dólares não são oferecidos para investidores brasileiros através do Tesouro Direto.

Quando vencem os títulos públicos da dívida?

O gráfico abaixo mostra que boa parte da dívida pública vence nos próximos 12 meses, pois serem a dívida de curto prazo. Outra parte significativa tem vencimento acima de 5 anos. Os investidores preferem títulos com vencimento mais curto por existir o entendimento de que os mais curtos são mais seguros.

Risco Brasil

Aqui no Clube temos um artigo e um gráfico atualizado do Risco Brasil.

Crescimento da dívida pública

Você pode acompanhar o crescimento da dívida pública em relação ao PIB atualizado neste gráfico.

Rentabilidade dos Títulos Públicos

Temos uma tabela atualizada diariamente com a rentabilidade de todos os títulos públicos.

Gráfico de preços e taxas de todos os títulos

Um risco importante sofrido por quem investe em títulos públicos ocorre nas variações nos preços dos títulos quando as taxas de juros sofrem alterações. A simples mudança de expectativa sobre as futuras taxas de juros já produz impacto imediato no preço de cada título. Veja os gráficos para entender esse impacto que pode atingir até mesmo títulos como o Tesouro Selic.

- Gráficos de todos os títulos Tesouro Selic

- Gráficos de todos os títulos Tesouro Prefixado

- Gráficos de todos os títulos Tesouro IPCA

O maior dos riscos

O maior risco ao investir em títulos públicos é o de comprar títulos sem entender exatamente o que você está fazendo. Existem títulos com as mais diversas características. Alguns são mais apropriados quando a economia está em crise, outros são melhores quando a economia está se recuperando de uma crise. Existem títulos para quem deseja proteção contra a inflação. Existem títulos que pagam juros semestrais. É importante que você estude com detalhes antes de investir. Recomendo a leitura do livro Como Investir em Títulos Públicos.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: