No início de novembro/2020, o Índice Bovespa finalmente superou o nível que foi perdido no dia 27/01/2020, quando a OMS declarou emergência e alto risco de pandemia. Naquela segunda-feira a bolsa brasileira caiu -3,29% com fortes quedas nas bolsas de todos os países.

No gráfico diário do Índice Bovespa, logo baixo, eu destaquei quatro datas importantes da crise de 2020 até o início do processo de recuperação da bolsa brasileira. No final de fevereiro, enquanto os brasileiros brincavam o carnaval, as bolsas de todo o mundo caiam. Na Quarta-Feira de Cinzas tivemos uma forte queda de -7%. A pandemia foi declarada pela OMS no dia 11/03/2020 e as notícias sobre os pacotes de estímulos começaram a surgir em todos os países na semana do dia 24/03/2020. Esses estímulos reduziram a percepção de risco dando início ao processo de recuperação em 2020.

Considerando que o início da crise ocorreu no dia 27/01/2020 e que o Índice Bovespa atingiu essa pontuação perdida no dia 10/12/2020, tivemos 318 dias corridos ou pouco mais de 10 meses para voltar aos níveis antes perdidos no início da crise.

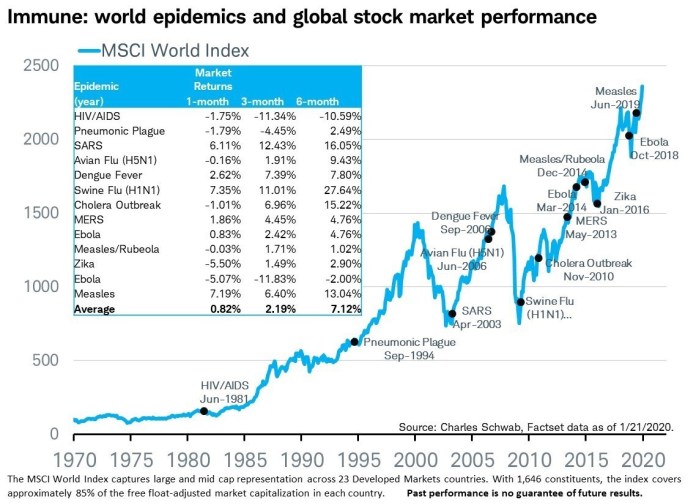

A bolsa americana, representada pelo índice S&P 500, voltou para o ponto perdido do dia 27/01/2020 no dia 08/06/2020, ou seja, 133 depois ou menos de 5 meses depois do início da crise. No dia 31 de janeiro eu tinha publicado um artigo para os leitores do Clube dos Poupadores mostrando um gráfico com o histórico de recuperações das bolsas nas últimas crises envolvendo doenças (veja aqui). O artigo mostrava esse gráfico:

A imagem acima nos mostra que as bolsas mundiais, representadas pelo índice MSCI World Index, conseguiram se recuperar das crises geradas por doenças em apenas 3 meses ou no máximo em até 6 meses.

Na atual crise, a bolsa americana, representada pelo índice S&P 500, conseguiu se recuperar em 133 dias ou menos de 5 meses. Na atual crise, o MSCI World Index voltou para os níveis do dia 27/01/2020 no dia 21/07/2020. Foram 201 dias, ou seja, em menos de 7 meses ocorreu a recuperação.

Agora existe um ponto muito importante que devemos considerar quando observamos a recuperação da bolsa brasileira em reais. Devemos considerar a desvalorização da nossa moeda.

Muitos investidores estrangeiros fazem seus investimentos no exterior através de ETFs (fundos negociados em bolsa) que são oferecidos nas bolsas americanas e em bolsas de diversos países. Existem diversos ETFs segmentados por países (veja aqui) que podemos investir quando temos conta em uma corretora no exterior, assim como muitos pequenos investidores estrangeiros fazem.

Exemplo: quando um investidor compra um ETF como o EWG, ele está investindo em uma carteira com mais de 60 ações das principais empresas negociadas na Bolsa de Valores de Frankfurt (Alemanha). Entre essas empresas existem muitas que são conhecidas no Brasil e no resto do mundo como Adidas, BAYER, Volkswagen, SAP, Siemens, Allianz, BASF etc. Quando esse mesmo investidor compra um ETF como o EWZ, ele está investindo em uma carteira com mais de 50 ações das principais empresas negociadas na Bolsa de Valores de São Paulo (Brasil). Com apenas alguns cliques e algumas poucas dezenas de dólares é possível comprar uma carteira diversificada que representa as maiores empresas da economia de um país inteiro.

Estudando os ETFs de países temos uma percepção sobre o que os investidores estrangeiros estão vendo quando estudam as oportunidades fora dos seus países. Como todos os ETFs de países estão cotados em dólares temos a possibilidade de comparar o processo de recuperação da nossa bolsa em relação ao processo de recuperação de todas as outras bolsas do mundo.

Vamos ver algumas comparações que fiz e que estou compartilhando aqui com você:

O gráfico acima utiliza uma das várias ferramentas que eu uso e recomendo no meu livro sobre investir no exterior. A figura acima mostra as variações dos preços em dólares de todos os ETFs de países das Américas entre o início de 2020 e o dia 11 de dezembro de 2020. A linha vertical pontilhada vermelha no lado esquerdo marca o dia 27/01/2020 quando todas as bolsas do mundo sofreram o primeiro impacto gerado pela crise.

A linha azul indicada pelas letras EWZ na coluna de percentuais na direita representa o ETF de ações brasileiras. Este ETF investe em pouco mais de 50 principais ações negociadas na nossa bolsa e seu comportamento é semelhante ao Índice Bovespa dolarizado. Observe que em dólares, até outubro de 2020, a nossa bolsa representada pelo EWZ ainda amargava uma queda de mais de -40% no ano. Com toda a alta que tivemos na bolsa em reais depois de outubro, ainda temos um acumulado negativo de -20,80% no ano.

Observe que nosso resultado foi o pior das Américas e ainda estamos distantes da recuperação em dólares. A linha dourada próxima da nossa é o ETF ICOL que representa uma carteira de ações negociadas na bolsa colombiana. Logo acima temos o ETF ECH que é composto por ações de empresas chilenas. Depois temos EPU (Peru) e EWW (México) que também estão com resultado negativo no ano mesmo depois da grande recuperação.

Somente o EWC (Canadá), ARGT (Argentina) e SPY (Estados Unidos) acumulam alta em 2020, ou seja, as principais ações desses países atingiram preços mais elevados do que tinham no início de 2020. O desempenho do ETF da Argentina se explica por sua grande participação nas ações do MercadoLivre, que é uma grande empresa de comércio eletrônico que tem suas ações negociadas nas bolsas americanas. Já o nosso ETF EWZ e o próprio Índice Bovespa tem uma grande concentração em ações de bancos (setor financeiro) e empresas de materiais básicos como minério e petróleo.

Agora vamos comparar o desempenho do ETF brasileiro (EWZ) com os desempenhos dos ETFs de países europeus.

No gráfico acima temos o Brasil (EWZ) com o pior desempenho quando comparado com os principais ETFs de ações de países europeus. Acima de nós temos o ETF da Grécia (GREK) que ainda não se recuperou e registra o pior desempenho das bolsas da Europa. Logo acima temos em ordem crescente o EWU (Reino Unido), EPOL (Polônia), EWP (Espanha), ENOR (Noruega), PGAL (Portugal), EWI (Itália) e EWK (Bélgica) com resultados negativos. Já com resultados positivos em 2020 temos EWQ (França), EIRL (Irlanda), EWG (Alemanha), EWL (Suíça), EWN (Holanda), ETNL (Finlândia), EWD (Suécia) e EDEN (Dinamarca).

Agora vamos comparar o ETF brasileiro (EWZ) com os resultados dos ETFs de países asiáticos:

As bolsas asiáticas foram as que menos sofreram com a crise em 2020. O Brasil (EWZ) continua na última colocação nesta comparação. No campo negativo temos EWS (Singapura), EIDO (Indonésia), ERUS (Rússia). Entre os ETFs de países com resultados positivos em 2020 temos EWH (Hong Kong), VNM (Vietnã), EWA (Austrália), EWJ (Japão), PIN (Índia), ENZL (Nova Zelândia), GXC (China), EWT (Taiwan) e EWY (Coreia do Sul) com crescimento surpreendente.

Agora vamos ver o desempenho do ETF brasileiro (EWZ) comparado com o desempenho de ETFs de países do Oriente Médio e África.

O ETF brasileiro (EWZ) também registrou o pior desempenho nesta comparação. Perdemos para NGT (Nigéria), EGPT (Egito), TUR (Turquia) e EZA (África do Sul) que estão com resultados negativos em 2020. Com resultados positivos temos ETFs de países como UAE (Emirados Árabes), KSA (Arábia Saudita), EIS (Israel) e QAT (Qatar).

Conclusão

Podemos ver que o ETF brasileiro (EWZ), negociado em dólares, teve o pior desempenho entre todos os ETFs de países em 2020. É dessa forma que os investidores dos demais países devem observar o Brasil neste momento.

Nossa moeda perdeu muito do seu valor em 2020, embora tenha recuperado parte desse valor desde novembro de 2020 quando o próprio dólar perdeu parte do seu valor diante de outras moedas (veja sobre o índice dólar). Como vimos, o EWZ ainda está no seu processo de recuperação.

Vimos que uma forma fácil de obter uma diversificação internacional é através de ETFs que investem nas principais ações de diversos países.

Os investidores estrangeiros, mesmo os pequenos investidores, já estão acostumados a ter uma visão global dos seus investimentos. Também devemos começar a adquirir esse tipo de visão, pois nos dias de hoje o dinheiro não tem nacionalidade e pode fluir por todos os mercados com apenas alguns cliques.

Outro ponto interessante, que posso tratar em futuros artigos, é que a maioria desses ETFs paga dividendos, ou seja, eles compartilham com os investidores os dividendos (lucros) que recebem das empresas.

Por fim é importante lembrar que este é um artigo educativo. Como educador eu recomendo que você estude, domine os conhecimentos e as ferramentas para que possa aumentar o seu leque de possibilidades. Também destaco que ETFs de países são investimentos de renda variável e que resultados passados não garantem resultados futuros.

Para aprender mais sobre investimentos no exterior para investidores brasileiros conheça esse livro aqui.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: