Se existem investimentos que estão rendendo mais, por qual motivo deveria perder tempo diversificando? Este é um questionamento comum no início. O fato é que todos os investidores mais experientes costumam alertar os mais jovens sobre a importância da diversificação dos investimentos. Existem motivos para isso e devemos entender esses motivos antes que seja tarde demais.

Como vimos no artigo anterior sobre o que é uma carteira de investimentos, cada investimento da sua carteira tem uma missão a ser cumprida. Se você tem vários investimentos sem entender como cada um interfere no seu patrimônio e qual sua função, seu amontoado de investimentos pode esconder elevados riscos no longo prazo.

Todos deveriam ter uma Carteira Perpétua de Investimentos. Essa carteira principal precisa sobreviver ano após ano, cruzando todas as condições adversas impostas pelo mercado. Não importa se enfrentaremos no futuro algumas crises políticas, impeachments, pandemias, guerras, aquecimento global ou um apocalipse zumbi. A sua carteira principal de investimentos precisa perpetuamente entregar bons resultados enquanto protege o seu patrimônio de perdas significativas.

A sua principal carteira de investimentos, que você provavelmente manterá por toda a sua vida, deve ser diversificada e estar pronta para qualquer situação. É claro que nada impede que você crie outras carteiras com outros objetivos, como o de aproveitar oportunidades de curto prazo, surfando algum investimento da moda. Mas isso seria algo separado da sua carteira de investimentos principal.

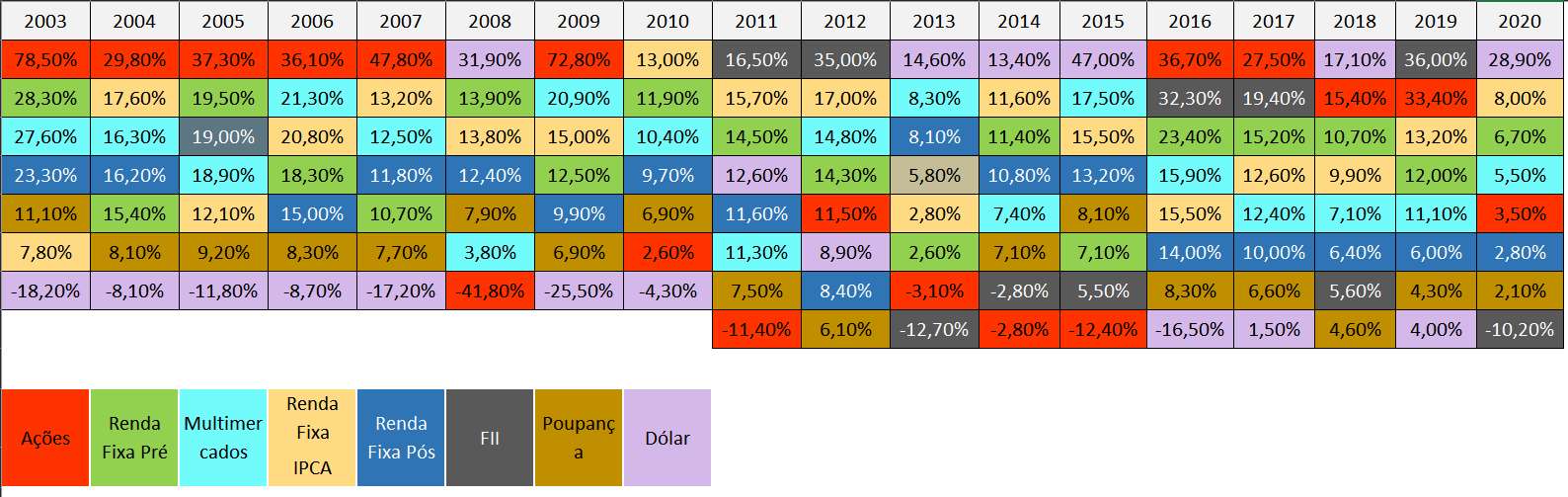

E para entender como é difícil concentrar seus investimentos apenas nos investimentos que mais rendem, nada melhor do que observar uma tabela de longo prazo que mostre os melhores investimentos dos últimos anos em algum mercado.

Para exemplificar preparei a animação logo abaixo. Cada coluna ordena os melhores investimentos de cada ano. Os melhores estão em primeiro lugar e os piores do ano estão em último lugar nas colunas. Cada cor representa uma classe de ativos, ou seja, um tipo de investimento (vou descrever cada um na parte inferior da animação). Esses dados são do mercado americano, mas como você pode ver no mapa de classe de ativos brasileiros, a “troca de cadeiras” entre os melhores investimentos do ano ocorre da mesma forma no Brasil e em qualquer lugar do mundo.

É possível clicar para ampliar:

Criei essa animação com dados dessa fonte. Caso queira ver a imagem sem animação clique aqui. Veja que a animação destaca por alguns segundos qual a posição de cada ativo no ranking dos melhores de cada ano. Observe que nenhuma classe de ativos ficou entre as melhores ou entre as piores o tempo todo. Eles mudam muito de posição de um ano para o outro. Temos a clara impressão de que eles se alternam entre os melhores e piores investimentos do ano de forma aleatória.

O ativo Lg Cap (laranja) representa o desempenho de ações de grandes empresas americanas. É o que você teria de retorno se investisse no IVVB11, que é um ETF negociado no Brasil que investe no ETF IVV, negociado lá fora, que investe nas 500 ações das maiores empresas americanas. No Brasil seria equivalente a investir no BOVA11. O Sm Cap (azul) seria o desempenho de ações Small Cap, que são empresas com menor capitalização. No Brasil seria equivalente a investir no SMAL11. Int’l Slk (verde-escuro) representam ações de empresas em países desenvolvidos. EM (violeta) representam ações de países emergentes como o mercado brasileiro de ações e outros países em desenvolvimento. REIT (vermelho) é o equivalente aos fundos imobiliários nos EUA. HG Bnd (verde) são títulos de renda fixa de menor risco (como títulos públicos prefixados de países desenvolvidos), HY Bnd são títulos de renda fixa de maior risco como os emitidos por bancos, empresas e países emergentes. Cash (amarelho) representam títulos pós-fixados ou o equivalente ao nosso Tesouro Selic e por isto seria o investimento de menor risco ou equivalente a dinheiro.

A linha verde que aparece no final da animação seguindo os quadros cinzas onde está escrito “AA” representa o desempenho de uma carteira de investimento diversificada e reequilibrada anualmente da seguinte forma: 15% do seu patrimônio da carteira está investido em ações de grandes empresas (Large cap), 15% em ações de países desenvolvidos (International Stocks), 10% em ações de Small Cap, 10% em ações de países emergentes (EM), 10% em fundos imobiliários (REIT), 40% em títulos de baixo risco (High-grade bonds) que seriam equivalentes aos nossos títulos públicos prefixados ou que pagam IPCA+juros.

Observe que essa carteira de investimentos (representada pela linha verde e os quadros cinzas onde está escrito AA) nunca entregou o melhor retorno do ano, mas também nunca entregou o pior retorno do ano quando comparada com os outros ativos isolados. A carteira diversificada desse exemplo é o “caminho do meio” que entrega um retorno razoável com menos volatilidade (que é um tipo de risco).

Na tabela que está na parte inferior do gráfico acima temos a coluna “Annual” que é o retorno anual médio dos ativos e da carteira. O retorno médio da carteira foi de 7,02% ao ano. A coluna “Worst” mostra que o pior resultado da carteira foi de -22,4%. Veja que este foi o melhor entre os piores resultados considerando apenas os investimentos de renda variável. O investimento em ações de emergentes entregou 6,95% ao ano e chegou a cair 53,2% em algum momento nos últimos 15 anos. O investimento em Large Cap, que são ações de grandes empresas do S&P500 entregou 9,88% ao ano em média mas chegou a cair -37%.

O gráfico abaixo mostra o retorno anual de diversas classes de ativos brasileiras.

Com o tempo os investidores iniciantes ganham experiência e logo percebem a importância de manter sua principal carteira de investimentos diversificada para potencializar ganhos enquanto protegem a carteira da infinita “dança de cadeiras dos ativos“.

Diversificar é necessário por ser muito difícil escolher o melhor investimento do ano todos os anos por muitas décadas. Basta uma falha para que o resultado negativo produza danos difíceis de reparar. A diversificação “suaviza” as grandes oscilações no curto prazo e protege a carteira.

Infelizmente pode demorar um pouco para que as pessoas aceitem a ideia de que é melhor ganhar sempre (mesmo que seja um pouco menos) do que correr sérios riscos para ganhar mais e depois perder tudo. Já escrevi um artigo mostrando a importância de evitar grandes perdas. Até criei um simulador que ajuda a calcular perdas. Muitas vezes o pior precisa acontecer. O mercado financeiro é o ambiente perfeito para exercitar nossa humildade.

Quando montamos uma boa carteira de investimentos precisamos estudar a volatilidade de cada ativo (risco), seu retorno (prêmio) e como determinada quantidade desse ativo na carteira pode ajudar a reduzir a volatilidade enquanto aumenta o retorno.

A volatilidade da sua carteira deve ser compatível com a sua tolerância ao risco. Alguns investidores aceitam variações de até 5% abaixo do retorno médio, outros aceitam perdas entre 10% e 15%. Existem aqueles que montam carteiras que aceitam variações de -20%, -30% ou até mais com naturalidade.

O objetivo da diversificação não é só obter bons retornos de forma recorrente mas fazer o controle de risco, pois também ganhamos dinheiro quando não perdemos dinheiro. Nossa carteira principal precisa sobreviver enquanto a realidade nos impõe suas surpresas que atingem os resultados dos nossos investimentos.

Mas não é exatamente para isso que a diversificação costuma ser promovida por bancos e corretoras. Muitas vezes as pessoas que trabalham para instituições financeiras motivam você a investir nos ativos que pagam mais comissões para eles. O argumento que utilizam é o de que você deveria diversificar sua carteira. Eles precisam bater metas. Você já recebeu o telefonema de alguém que trabalha para alguma instituição querendo falar sobre a sua carteira de investimentos? Muitos não ligam muito para sua carteira. Eles só querem colocar mais um investimento no “balaio de investimentos” de mais um cliente, sem o devido cuidado de avaliar como este novo investimento irá impactar o retorno e a volatilidade de toda a carteira. Alguns até seguem determinadas normas que os obrigam a saber o seu perfil como investidor, mas são meras formalidades regulatórias. É você que precisa saber o que é melhor para a sua carteira.

No meu novo livro sobre a montagem de carteiras de investimentos, que será lançado no dia 16/07/2021, vou apresentar em mais de 200 páginas ilustradas e detalhadas, como montar e simular carteiras de investimentos sempre considerando a relação de retorno para o risco sofrido. O livro acompanha muitas ferramentas que ajudam a fazer isso (simuladores e planilhas).

A estratégia assume que todos os investidores são avessos ao risco. Os que acham que não são avessos provavelmente são como pessoas de olhos vendados atravessando uma grande avenida para recolher prêmios do outro lado da pista. Enquanto o pior não acontecer não saberão o risco que estão correndo.

Freeway, jogo pré-histórico do Atari onde o objetivo era atravessar a galinha em uma avenida movimentada. Investir sem avaliar o comportamento dos ativos equivale a tentar chegar do outro lado correndo de uma só vez. Pode funcionar as vezes, mas não será sempre.

Diante de dois ou mais ativos que oferecem o mesmo retorno esperado, o investidor deve preferir o de menor risco. A análise dados históricos e simulações podem ajudar a dar uma ideia sobre esse risco. Sendo assim, o investidor só aumentará o risco da sua carteira se realmente for compensado pelo aumento do retorno. Muitas vezes carteiras ou investimentos de alto risco não compensam o retorno que entregam.

Infelizmente esse tipo de conhecimento sobre montar, simular e investir através de carteiras diversificadas e equilibradas não é popular. O investimento através de carteiras não é emocionante, não garante dinheiro fácil e muito menos rápido. Você não vai se sentir inteligente entre seus amigos nas redes sociais se a sua carteira garantir um retorno equilibrado e recorrente com baixo risco por muitos anos. Sempre será mais divertido obter grandes retornos correndo grandes riscos. É como a galinha que corre pela avenida arriscada no jogo do Atari.

As corretoras e os bancos perdem quando seus clientes fazem poucos movimentos na carteira durante o ano e por consequência não é a atividade mais estimulada em relatórios, recomendações, lives, conteúdos em vídeo e escritos nos sites das instituições ou nos sites de notícias que essas instituições estão patrocinando.

Quando o assunto é carteira de investimentos a única coisa que bancos e corretoras querem promover são os fundos de investimentos, que são carteiras de investimentos administradas por gestores que cobram taxas administrativas e de desempenho. Nem sempre esses fundos entregam bons resultados no longo prazo com nível adequado de risco.

Sendo assim, para grandes instituições, não seria uma boa ideia popularizar qualquer conhecimento que tornasse o pequeno investidor independente para gerir sua própria carteira ou suas diversas carteiras.

O fato é que foi a gestão de carteiras de investimentos que tornaram pequenos investidores em grandes investidores no Brasil e nos EUA. Aprenda mais sobre como simular e montar carteiras de investimentos através do meu livro, clique aqui.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: