Recentemente um leitor perguntou ser era possível dobrar o patrimônio dele investindo em títulos públicos. Sim, isso é possível em termos nominais. Vou mostrar como de forma bem simplificada.

Existe a “regra do 72” que facilita o cálculo de quanto tempo você vai precisar para dobrar seu patrimônio através de algum investimento ou de um conjunto de investimentos. Basta dividir 72 pela rentabilidade anual dos seus investimentos e você saberá quanto tempo precisará.

Regra do 72

No dia que revisei esse artigo em 2022 existia um título público chamado Tesouro Prefixado 2029 que estava oferecendo juros de 12,40% ao ano. Dividindo 72 por 12,40 temos 5,8. Podemos dizer que podemos dobrar nosso patrimônio em menos de 6 anos (5,8 anos) realizando um investimento que rende 12,40% ao ano. Vou mostrar uma simulação mais na frente.

Na prática, qualquer rendimento acima de 12% ao ano permite dobrar o seu patrimônio em menos de 6 anos.

Podemos dizer que se você construir uma carteira de investimentos capaz de fazer o seu dinheiro render 1% ao mês, você conseguirá dobrar seu patrimônio a cada 6 anos, não importando onde você está investindo. É claro que existem os efeitos da inflação, estamos falando aqui de juros nominais.

Você também pode encontrar a rentabilidade necessária para atingir seu objetivo de dobrar seu patrimônio dividindo 72 pelo número de anos.

Se você gostaria de dobrar o seu patrimônio em apenas 3 anos e precisa saber qual é a rentabilidade que você precisa atingir, divida 72 por 3 e encontrará 24, ou seja, você precisa de 24% ao ano. A taxa mensal equivalente é 1,8088% (use este conversor aqui).

Dica: Conheça o simulador para planejar e conquistar do seu primeiro R$ 1 milhão de reais

No caso dos títulos prefixados existe a vantagem de você saber qual será a taxa de juros recebida previamente, independente do que acontecer no futuro. Já na renda variável (ações, imóveis, fundos imobiliários, dólar, ouro etc) é impossível prever sua rentabilidade. Na própria renda fixa, entre os investimentos com juros pós-fixados como LCI, LCA e CDB pós-fixados ou no título Tesouro Selic LFT não é possível saber qual será sua rentabilidade no futuro, pois estes investimentos seguem as variações da Taxa Selic que são definidas pelo Banco Central como meio de combater a inflação.

Como é mais fácil simular usando prefixados, vamos usar os prefixados para ilustrar. Isso não significa que existe aqui uma recomendação. O ideal é que você monte uma carteira diversificada de investimentos com renda prefixada, renda pós-fixada, indexada ao IPCA e renda variável.

Dobrando o patrimônio com Título Prefixado

Já mostrei neste outro artigo, que o título Tesouro Prefixado possui uma característica interessante. O preço do título na data de vencimento, ou seja, no dia que o governo recomprará o título, sempre será R$ 1.000,00.

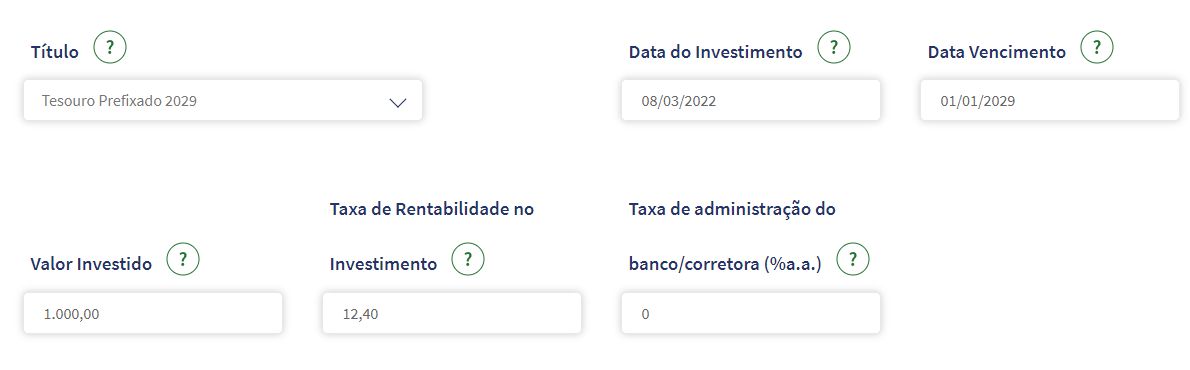

Visitando a calculadora do Tesouro (esta aqui), simulei a compra de R$ 1.000,00 de títulos Tesouro Prefixado 2029 no dia 08/03/2022 com vencimento em 01/01/2029 e taxa de 12,40% ao ano.

O formulário da calculadora ficou assim:

Esse foi resultado:

Em 6,8 anos os 12,4% de juros ao ano transformará os R$ 1.000,00 investidos em R$ 2.212,53. Tirando o imposto de renda e taxas sobra R$ 2.008,74 que é mais que o dobro do valor investido inicialmente. O retorno líquido de taxas e impostos ficou em 10,81%. O grande risco do investimento prefixado é a inflação.

Simulador do Tesouro Prefixado (rentabilidade líquida)

Temos aqui no Clube dos Poupadores um simulador de Tesouro Prefixado que nos mostra a rentabilidade líquida, taxa anual, taxa mensal e outras informações, visite: Simulador Calculadora do Tesouro Prefixado

Então esse é o melhor investimento?

Não existe o melhor investimento. Este artigo não é uma recomendação de compra de títulos, é apenas um exercício para que você fique motivado a tirar suas próprias conclusões, procurar mais informações e aprender mais. Como já falei neste artigo, não existe o investimento perfeito. Existem investimentos diferentes onde todos eles possuem vantagens e desvantagens. Existem pessoas que atribuem um peso maior ou menor para determinadas vantagens e desvantagens, por isto não existe unanimidade sobre o melhor investimento. Leia também sobre os riscos do investimento no Tesouro Prefixado.

Gostou deste artigo? Continue aprendendo em 2 passos:

- Inscreva-se clicando aqui e receba um e-mail semanal com os conteúdos inéditos e gratuitos que produzimos.

- Junte-se à nossa comunidade! Participe do nosso grupo no Whatsapp (clique aqui) ou Telegram (clique aqui) e seja o primeiro a saber sobre novos conteúdos.

Aprenda a fazer seu dinheiro trabalhar para você com nossos livros sobre investimentos: